Основные задачи двусторонних инвестиционных соглашений

Если действенные многосторонние инвестиционные соглашения на глобальном уровне (начиная от Гаванской хартии 1948 г. и до современных проектов, разрабатываемых под эгидой ВТО) принять пока не удается из-за принципиальных разногласий наиболее развитых и самых бедных государств, а сфера деятельности региональных соглашений покрывает лишь пространство наиболее развитых интеграционных группировок (прежде всего ЕС), то двусторонние инвестиционные соглашения охватили уже весь мир.

Первое двустороннее инвестиционное соглашение было подписано в 1959 г., а к настоящему времени в них участвует уже 176 государств, причем за 1990-—2002 г. число таких соглашений увеличилось почти в 6 раз и достигло 2181.

Инвестиционные соглашения между двумя высокоразвитыми в промышленном отношении странами не заключаются. Развитые страны заключали соглашения с новыми членами ОЭСР (Чехией, Польшей, Венгрией, Словакией, Республикой Корея, Мексикой) в основном до их вступления в эту организацию (одно из немногих исключений — чешско-итальянское соглашение 1996 г.). Это связано с тем, что в декабре 1961 г. почти сразу после возникновения Организации экономического сотрудничества и развития все 20 стран-учредителей подписали Кодекс либерализации движения капитала (фактически многостороннее инвестиционное соглашение) — к тому моменту между странами — членами ОЭСР было заключено только западногерманско-греческое соглашение. В июне 1976 г. (а к тому времени к ОЭСР присоединились также Япония, Финляндия, Австралия и Новая Зеландия) государства-члены подписали Декларацию об иностранных инвестициях и многонациональных компаниях. В настоящее время действует ее редакция от 2000 г., подписанная уже 30 странами — членами ОЭСР.

Множество двусторонних инвестиционных соглашений (к которым целесообразно отнести и соглашения отдельных стран с ЕС в целом) имеют существенно разное содержание. Тем не менее можно выделить несколько основных задач, которые будут решаться посредством всех этих соглашений.

Прежде всего соглашения должны защищать капиталовложения, осуществленные фирмами одной страны в другом государстве. В 60—70-е годы соглашения обычно заключались между высокоразвитой и экономически отсталой страной и имели ярко выраженный односторонний характер защиты капиталов промышленно развитой страны. Такие соглашения до сих пор регламентируют порядок получения ТНК адекватной компенсации от правительства отсталого государства в случае оформленной в законном порядке национализации иностранной собственности. В целом инвестиционные соглашения гарантируют 7% накопленных ПИИ в мире, причем в развивающихся и бывших социалистических странах, где наиболее велики риски конфискации и других внеэкономических потерь капиталовложений ТНК, показатель достигает 22%.

Кроме того, значительная часть инвестиционных соглашений предусматривает облегчение процедур инвестирования и регламентирует ведение переговоров по реализации проектов, а также устанавливает порядок разрешения возникающих конфликтов сторон.

Тенденция к либерализации в мире, сопровождающаяся процессом масштабной приватизации во многих развивающихся и постсоциалистических странах, привела к тому, что угроза национализации в большинстве стран отошла на второй план. Кроме того, все чаще инвестиционные соглашения заключаются между двумя равными партнерами. Например, с конца 80-х годов Польша, Чехия и Венгрия заключили такие соглашения и друг с другом, и с большинством членов ОЭСР, и с другими бывшими социалистическими странами ЦВЕ, а также с рядом азиатских, африканских и латиноамериканских государств. При этом уже 45% соглашений заключено между двумя развивающимися или двумя постсоциалистическими странами без участия стран ОЭСР. В связи с этим новые соглашения в основном посвящены мерам взаимного стимулирования притока иностранных капиталовложений. Соответствующие разделы добавлены и во многие соглашения, заключенные в 70—80-е годы.

В результате постепенно вырабатывается некоторый международный стандарт двусторонних инвестиционных соглашений. Прежде всего в них дается унифицированное определение иностранных инвестиций, устанавливаются единые критерии различия прямых и портфельных капиталовложений, количественные параметры отнесения инвестиционных проектов к мелким или, наоборот, крупным. Это вызвано тем, что инвестиционные соглашения нацелены преимущественно на защиту и особую поддержку прямых капиталовложений среднего и крупного размера.

Далее в подавляющем большинстве соглашений устанавливаются правила инвестирования на начальной стадии реализации проектов и дальнейший режим функционирования предприятий с участием иностранного капитала. Кроме того, обозначаются государственные гарантии, предоставляемые инвесторам, и определяются правила выплаты им компенсации в случае полной или частичной экспроприации собственности, и правила перевода за рубеж полученной в стране прибыли, а также возможности вернуть на родину основной капитал. В соглашении могут быть отдельно определены условия реинвестирования прибыли и получения займов за рубежом. Часто в этих соглашениях устанавливается взаимный режим наибольшего благоприятствования в торговле.

Завершающим элементом почти любого инвестиционного соглашения является описание процедуры разрешения возникающих конфликтных ситуаций как на межправительственном уровне, так и в случае переговоров частной компании одной страны с властями другой страны.

Содержание инвестиционных соглашений, заключаемых в последние годы, выходит далеко за рамки этих общераспространенных элементов. Например, японско-сингапурское соглашение 2002 г. заключает в себе помимо прочего правила определения происхождения товара, устанавливает таможенные процедуры для внутрифирменных поставок, регламентирует торговлю услугами (прежде всего финансовыми и связи). Кроме того, в соглашении рассматриваются проблемы трансграничных поездок сотрудников компаний и взаимного признания их дипломов, регламентируются многонациональные научно-технические исследования и устанавливаются процедуры защиты интеллектуальной собственности. При этом соглашение предусматривает проведение мониторинга инвестиционной деятельности и в Японии, и в Сингапуре.

Наибольшее число двусторонних инвестиционных соглашений (более чем по 90) заключили Великобритания, Франция, Германия, Швейцария, Дания, Бельгия, Нидерланды, Люксембург, Китай и Румыния. Фирмы первых восьми стран входят в число важнейших инвесторов за рубежом, а Китай является крупнейшим реципиентом иностранных капиталовложений среди развивающихся государств. Пример Румынии, не входящей в число ни основных инвесторов, ни крупных реципиентов ПИИ, показывает, что иногда власти пытаются при помощи заключения большого числа инвестиционных соглашений стимулировать внешнеэкономические связи национальных компаний. По числу заключенных соглашений (от 61 до 90) выделяются также Италия, Польша, Республика Корея, Малайзия, Турция и Египет. Из ключевых экономических держав наименьшее число двусторонних соглашений заключила Япония (только с 10 странами, в том числе в 1998 г. с Россией). Среди стран ЕС меньше 30 двусторонних инвестиционных соглашений подписано только у Ирландии. США участвуют в 45 двусторонних соглашениях (14 — со странами ЦВЕ).

В 60—70-е годы далеко не все промышленно развитые страны заключали значительное число двусторонних инвестиционных соглашений. Например, в тот период Испания, Канада и Австралия не заключили ни одного соглашения, а Дания и Япония —- по одному. Великобритания подписала первые соглашения лишь в 1975 г. Наибольшую активность проявила Швейцария, заключившая в 1961-—1979 гг. 32 соглашения (почти 3/4 — с африканскими странами). В 80-е годы заметно выросло число соглашений с участием Великобритании, половину из которых она заключила со своими бывшими колониями.

В середине 80-х годов начался первый значительный рост числа двусторонних инвестиционных соглашений — западноевропейские страны стали их подписывать с начавшими реформы социалистическими странами Европы. До этого соглашения заключались лишь с Югославией, где были элементы рыночной экономики (с Францией — в 1974 г., Нидерландами — в 1976 г. и Швецией — в 1978 г.). В 1984 г. первые соглашения были заключены с Болгарией, в 1986 г. — с Венгрией, в 1987 г. — с Польшей. Их партнерами стали Финляндия, Мальта, ФРГ, Франция, Бельгия, Люксембург, Италия, Нидерланды, Швеция и Кипр. В 1988—1991 гг. начался бум соглашений со всеми странами ЦВЕ, с 1992 г. — и СНГ.

С конца 80-х годов росло число соглашений, заключенных США, а также европейскими государствами со странами Латинской Америки, Юго-Восточной Азии и Ближнего Востока. В середине 90-х годов заметно увеличилось число соглашений, заключенных между парами развивающихся стран.

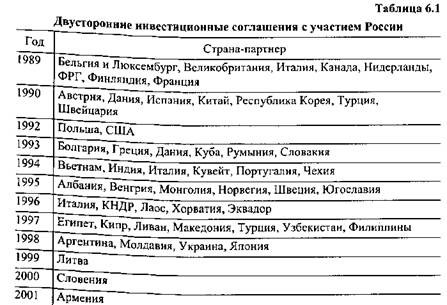

В 1989 г. Советский Союз подписал первые двусторонние инвестиционные соглашения — с Канадой и рядом европейских стран. Сейчас у России такие соглашения заключены более чем с 50 государствами (табл. 6.1).

Основные термины и определении кгльное регулирование международного бизнеса — система мер, сочетающих прямое законодательное регулирование деятельности международного бизнеса в пределах данного государства с рычагами таможенной, инвестиционной, налоговой, валютной и антимонопольной политики, призванными защитить и улучшить структуру внутреннего рынка. Двойное налогообложение — взимание с одного и того же дохода идентичного налога в разных странах. Обычно применяется к прибыли иностранного участника в совместном предприятии при ее переводе за границу. Для защиты от двойного налогообложения заключаются межправительственные соглашения, принимаются нормативные акты и законы. Международная конвенция — международный договор на уровне правительств стран, устанавливающий взаимные права и обязанности государств, ратифицировавших его. В области регулирования международного бизнеса к числу наиболее известных относятся Парижская конвенция об охране промышленной собственности и Нью-Йоркская конвенция о признании и исполнении решений зарубежных арбитражных судов. Региональные инструменты регулирования международного бизнеса —-кодексы, договоры, соглашения и декларации, принятые странами — членами региональной интеграционной группировки (например, ЕС) для либерализации внешнеэкономической деятельности внутри данного объединения государств. Часто содержат протекционистские меры в отношении фирм третьих стран. Соглашение об иностранных инвестициях — международное соглашение (двустороннее или многостороннее) по гарантированию зарубежных капиталовложений (обычно только прямых) и содействию их привлечения в национальную экономику.

Вопросы для самоконтроля

Каковы основные черты национального регулирования международного бизнеса в США и странах Европейского Союза?

С какими законодательными ограничениями сталкиваются управляющие ТНК в большинстве развивающихся стран?

Чем вызвана необходимость реализации межгосударственного регулирования международного бизнеса?

Какова специфика воздействия региональных инструментов регулирования международного бизнеса?

В чем заключается суть проблемы двойного налогообложения?

Какие характерные черты межгосударственных инвестиционных соглашений необходимо учитывать при разработке глобальных стратегий менеджмента?

Назовите основные особенности географического распределения межгосударственных соглашений о ликвидации двойного налогообложения и инвестиционных соглашений.

Литература

Государственная экономическая политика США: современные тсндснции/Ин-т США и Канады РАН; Отв. ред. В.Б. Супян. М: Наука, 2002.

Данько Т.П., Окрут З.М. Свободные экономические зоны в мировом хозяйстве/Рос. экон. академия им. Г.В. Плеханова. М.: ИНФРА-М, 1998.

Дэниеле Дж.Д., Радеба Л.Х. Международный бизнес: внешняя среда и деловые опсрации/Пср. с англ. М.: Дело, 1998.

Кузнецова О. В. Экономическое развитие регионов: теоретические и практические аспекты государственного регулирования. 2-е изд. М: УРСС, 2004 (гл. 2 — зарубежный опыт).

Пузакова Е.П. Международные экономические отношения. Рос-тов-н/Д, 2000.

World Investment Report 2003: FDI Policies for Development: National and International Perspectives/UNCTAD. NY., Geneva, 2003 (http:// www.unctad.org).

World Investment Directory 2003: Country Pro files/UN СТА D. NY — Geneva, 2003 (only Part С = Legal Framework).

UNCTAD Scries on Issues on International Investment Agreement. NY — Geneva, 1999—2000 (Серия монографий по инвестиционным соглашениям, двойному налогообложению, защите прав собственности и др.).

International Cooperation in Tax Matters/UN Department of Economic and Social Affairs. NY., 1998.

10. Competitive and Cooperative Micromanagement: The Challenges of Structural Intcrdepcndcncc/Ed. by BoydG. Aldershot, Brookfield, 1995 (New Horizons in International Business).