Механизм жилищного лизинга и его место в системе финансовых механизмов рынка жилья

Для привлечения инвестиций на рынок жилья и в жилищное строительство используются различные финансовые механизмы, основными из которых являются следующие:

1) механизм прямого финансирования (приобретение готовых объектов жилой недвижимости);

2) механизм кредитного финансирования;

3) механизм ипотечного кредитования;

4) механизм долевого участия в строительстве;

5) механизм проектного финансирования;

6) механизм государственного субсидирования; и другие.

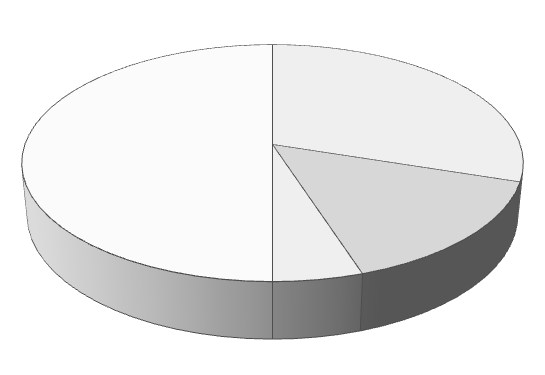

Выбор таких механизмов напрямую связан со способами решения жилищной проблемы, которые, в зависимости от уровня дохода граждан, могут быть следующими (рисунок 23):

1) приобретение жилья в собственность:

– строительство или приобретение жилой недвижимости за счет собственных средств (для населения, имеющего высокий уровень доходов);

– строительство или приобретение жилой недвижимости за счет заемных или привлеченных средств (для населения, имеющего уровень доходов выше среднего);

– получение жилой недвижимости по различным социальным программам (для определенных категорий населения и граждан с низким уровнем доходов);

2) использование жилья по найму:

– коммерческий наем (аренда) жилья (для населения с высоким и средним уровнем доходов);

– некоммерческий наем жилья (для населения с уровнем доходов ниже среднего)[157];

– социальный наем (для определенных категорий населения, имеющих низкий уровень доходов)[158].

| Способы решения жилищной проблемы |

| Использование жилья по найму (аренда) |

| Социальный наем (для определенной категории населения) |

| Коммерческий наем (аренда) |

| Население со средним и высоким уровнем доходов |

| Население с низким уровнем доходов |

| Жилищный лизинг |

| Приобретение жилья в собственность по договору жилищного лизинга |

| Население со средним уровнем доходов |

| Приобретение жилья в собственность |

| Покупка или строительство жилья на собственные средства |

| Покупка или строительство жилья в кредит |

| Получение жилья по различным социальным программам |

| Население с высоким уровнем доходов |

| Население с низким уровнем доходов |

| Население с уровнем доходов выше среднего |

| Некоммерческий наем (для определенной категории населения) |

| Население с уровнем доходов ниже среднего |

Рисунок 23 – Способы решения жилищной проблемы

в зависимости от уровня доходов населения

В системе некоммерческого найма жилья арендодателями являются собственники жилых помещений государственного или муниципального жилищного фонда, которые предоставляют в аренду жилую недвижимость по ценам ниже рыночных. Право на наем такого жилья имеют граждане с доходами ниже среднего уровня. Данная система имеет сходство с социальным наймом, однако между ними существуют различия, основными из которых являются следующие:

– арендаторам жилья по договорам социального найма, в отличие от некоммерческого найма, могут предоставляться льготы по оплате коммунальных услуг;

– договор социального найма может быть бессрочным, а договор некоммерческого найма может быть заключен на срок от 1 года до 10 лет;

– объект жилой недвижимости, полученный по договору социального найма, можно завещать или сдавать в субаренду, а сдача в субаренду жилья, полученного по договору некоммерческого найма, запрещена;

– при заключении договора некоммерческого найма гражданин автоматически теряет право на получение жилья по системе социального найма.

Учитывая то, что для граждан с уровнями доходов ниже и выше среднего существуют различные механизмы, позволяющие решить жилищную проблему этих категорий, в наиболее сложной ситуации оказываются граждане со средним уровнем дохода, которые, с одной стороны, не могут построить или приобрести жилье за счет привлеченных или собственных средств, с другой стороны, не имеют прав на получение жилья по различным социальным программам. Эта часть населения (по нашим оценкам до 25 %) могла бы удовлетворять свои потребности в жилище с помощью арендных отношений, основанных на финансовом механизме жилищного лизинга.

По нашему мнению, финансовый механизм жилищного лизинга, сочетающий в себе преимущества жилищного кредитования (как дополнительного источника инвестиций для приобретения или строительства жилья) и жилищной аренды (в виде периодических платежей за жилищные услуги, распределенных на большой период времени)[159] сможет значительно увеличить количество домохозяйств, для которых комфортное жилье станет доступным.

Основными участниками системы жилищного лизинга могут стать граждане со средним уровнем доходов, не имеющие возможности приобрести жилую недвижимость за счет собственных или привлеченных средств, а также с помощью социальных программ или другим способом.

Как было сказано ранее, существующие в настоящее время финансовые механизмы не позволяют в полной мере решить жилищную проблему населения России. Поэтому, одним из перспективных направлений в привлечении инвестиций на рынок жилья и в жилищное строительство может стать механизм жилищного лизинга.

По нашему мнению, жилищный лизинг является специфическим механизмом финансирования жилищного строительства, осуществляемым специально созданными лизинговыми компаниями, которые приобретают жилую недвижимость у строительных организаций по заказу лизингополучателей и передают его в аренду с правом последующего выкупа.

В настоящее время методические и теоретические основы жилищного лизинга изучены недостаточно. Одной из первых работ, в которой встречается понятие «жилищный лизинг», является монография Ю.И. Львова[160]. В этой работе кратко описано применение схемы жилищного лизинга (финансового лизинга квартир) при использовании ипотечного кредитования и жилищных векселей. Одними из немногочисленных исследований жилищного лизинга являются работы Т.Ю. Овсянниковой[161], в которых рассматривается жилищный лизинг как специфическая форма финансирования жилищного строительства, и О.Ю. Ульяновой[162], в которой обосновывается схема организации жилищного лизинга в регионе. А.Е. Юртаева[163] в своем исследовании предложила использование механизма возвратного лизинга для интенсификации процесса формирования сегмента доходных домов. О.Е. Блинков[164] и А.С. Осипов[165] в своих трудах также исследовали различные аспекты лизинга недвижимости.

Мы полагаем, что жилищный лизинг может стать дополнительным финансовым механизмом повышения доступности жилья для населения. С экономической точки зрения финансовый механизм жилищного лизинга является основным элементом системы жилищного лизинга и определяет всю совокупность финансовых отношений, возникающих при создании и организации этой системы. Исходя из этого, мы предлагаем следующее определение финансового механизма жилищного лизинга: финансовый механизм жилищного лизинга – это совокупность финансово-экономических отношений, связанных с приобретением жилья специализированной лизинговой компанией и передачей его гражданам на условиях договора лизинга.

По нашему мнению, основными субъектами в рамках системы жилищного лизинга могут стать:

1) государство (правительство, государственные фонды);

2) граждане, нуждающиеся в улучшении жилищных условий;

3) финансовые институты: лизинговые компании, коммерческие банки, финансово-кредитные организации, риэлтерские компании, специализирующиеся на операциях с жилой недвижимостью, страховые и оценочные компании;

4) другие заинтересованные юридические и физические лица.

В зависимости от этапа развития системы жилищного лизинга, количество и состав субъектов этой системы могут изменяться. Субъекты жилищного лизинга взаимодействуют в результате экономических и имущественных отношений, возникающих при реализации финансового механизма жилищного лизинга, а эффективность функционирования данной системы зависит от слаженности и организации этого механизма.

Определяющим элементом финансового механизма жилищного лизинга являются объекты жилищного лизинга, которыми могут стать:

– жилая недвижимость на первичном рынке[166];

– жилищные услуги.

Жилищный лизинг позволяет домохозяйствам осуществить переход от аренды жилой недвижимости (жилищных услуг) к получению прав собственности на эту недвижимость. При этом лизинг является связующим звеном между способами удовлетворения жилищных потребностей на разных фазах жизненного цикла домохозяйств (рисунок 24).

| Жизненный цикл домохозяйства |

| Фаза развития домохозяйства |

| Фаза зарождения домохозяйства |

| Фаза зрелости домохозяйства |

| Аренда жилья |

| Жилищный лизинг |

| Собственное жилье |

| Способы удовлетворения жилищных потребностей |

Рисунок 24 – Способы удовлетворения жилищных потребностей

на разных этапах жизненного цикла домохозяйств

Начальный этап жизненного цикла – это зарождение домохозяйства. На этой фазе способом удовлетворения жилищной потребности может стать аренда жилья. Для фазы зрелости домохозяйства приоритетным способом является обретение собственного жилья с помощью различных способов (покупка (прямое финансирование), ипотека, кредит, и др.). Переходным этапом между фазами зарождения и зрелости является фаза развития. На этом этапе домашние хозяйства могут использовать механизм жилищного лизинга, т. к. он совмещает переход от аренды к собственности.

По нашему мнению, использование механизма жилищного лизинга не предполагает обязательного выкупа объекта жилой недвижимости лизингополучателями, поэтому предлагаем разделить жилищный лизинг на два основных вида – финансовый и оперативный.

Финансовый жилищный лизинг – это финансовый механизм, предусматривающий периодические платежи в течение срока действия договора жилищного лизинга в размере, включающем полную стоимость жилья или основную ее часть, а также прибыль лизинговой компании. После окончания срока действия такого договора лизингополучатель имеет право на выкуп объекта недвижимости по остаточной стоимости, право на возврат объекта лизинговой компании или первоочередное право на заключение нового договора жилищного лизинга на данный объект жилой недвижимости.

Оперативный жилищный лизинг – финансовый механизм, предусматривающий заключение краткосрочного договора жилищного лизинга, после окончания срока действия которого договор может быть продлен, либо объект договора (жилая недвижимость) возвращается лизинговой компании, которая передает его по новому договору жилищного лизинга другому лицу.

Рыночные предпосылки развития жилищного лизинга как финансового механизма на рынке жилья в Российской Федерации обусловлены следующим:

1) сохраняющимся разрывом между значительной жилищной потребностью и ограниченным платежеспособностью населения спросом на рынке жилья;

2) жилищный лизинг может способствовать повышению доступности жилья, так как лизинговые операции являются дополнительным источником финансовых ресурсов для населения со средним уровнем доходов;

3) жилищный лизинг может выступать в качестве дополнительного механизма финансирования жилищного строительства и способствует притоку дополнительных инвестиций в жилищную сферу;

4) лизинговые операции позволяют использовать жилую недвижимость до полной оплаты ее стоимости или получения права собственности на нее.

Финансовый механизм жилищного лизинга должен стать частью единого инвестиционного механизма, обеспечивающего привлечение инвестиций в жилищное строительство. Как альтернативная ипотечному кредитованию форма финансирования жилищного строительства, жилищный лизинг может значительно снизить риски домохозяйств, связанные с финансовой несостоятельностью заемщика, при которой домохозяйство по различным причинам не может производить платежи по кредитному договору. В таком случае по закону[167] на заложенный объект недвижимости может быть обращено взыскание залогодержателя с последующей реализацией этого имущества и выселением должника. Однако заключение договора с жилищной лизинговой компанией, основанного на использовании возвратного лизинга, поможет избежать выселения заемщика из квартиры или жилого дома. В этом случае несостоятельный заемщик лишается права собственности на заложенный объект жилой недвижимости, но сохраняет право пользования своей квартирой или домом. Как показывает практика, ситуации, связанные с выселением должников, не являются редкостью в российской действительности. Согласно статистическим данным[168], только в 2008 г. было выселено 14 тыс. семей.

Использование операций жилищного лизинга имеет и ряд других преимуществ по сравнению с ипотечным кредитованием:

– при заключении лизинговой сделки не требуется договора залога или поручительства со стороны третьих лиц;

– кредитные риски в лизинговых сделках ниже, чем при ипотечных кредитах, так как объект лизинга в течение всего срока договора будет принадлежать лизинговой компании;

– по этой же причине сделки жилищного лизинга защищены от притязаний сторонних кредиторов на объект лизинга;

– договор жилищного лизинга может быть прекращен на любом этапе, в отличие от ипотечных договоров;

– нет требований по первоначальному взносу, как в ипотечных кредитах (однако в настоящее время ипотечный кредит в некоторых банках может быть выдан без первоначального взноса);

– собственные сбережения лизингополучателя при заключении договора жилищного лизинга могут быть учтены при расчете лизинговых платежей, в соответствии с этим может быть уменьшена лизинговая плата или снижен срок действия договора жилищного лизинга;

– при заключении договора жилищного лизинга нет требований по обязательному наличию договора страхования жизни и здоровья лизингополучателя.

Кроме ипотечного кредитования, в разных регионах нашей страны реализуются программы, основанные на методах, схожих с жилищным лизингом. Такие программы могут использовать последовательный выкуп жилья на фиксированных условиях или долгосрочную финансовую аренду[169]. Единичные проекты по развитию арендного жилья и строительству «доходных» домов реализуются в Москве, Самаре, Калуге, Новосибирске, Кемерово, Краснодаре и других городах России. Однако эти программы не получили развития и не позволяют решить жилищную проблему в полной мере.

По нашему мнению, развитие системы жилищного лизинга может способствовать повышению доступности жилья определенной категории населения, а также привлечь дополнительные инвестиции в жилищную сферу и лизинговый бизнес.

Однако существует ряд проблем, которые сдерживают распространение и использование этого механизма в России. По нашему мнению, основным препятствием является несовершенство действующего законодательства, не позволяющего реализовать данный финансовый механизм в полной мере. В соответствии с этим, основным условием развития системы жилищного лизинга является совершенствование существующей нормативно–правовой базы.

Основой для развития системы жилищного лизинга могло бы стать создание новых финансовых институтов, специализирующихся на лизинге жилой недвижимости. Например, доля лизинговых компаний, осуществляющих исключительно операции по лизингу недвижимости (в том числе и жилой), среди европейских лизинговых организаций составляет 5 % (рисунок 25).

| Многопрофильные лизинговые компании, 50 % |

| Транспорт, 30 % |

| Недвижимость, 5 % |

| Оборудование, 15 % |

Рисунок 25 – Специализация европейских лизинговых компаний

по состоянию на 01.01.2011 г. (построено автором по данным «Leaseurope»[170])

Для создания в нашей стране специализированных финансовых институтов, основой деятельности которых являлся бы механизм жилищного лизинга, необходимо:

1) проектирование и принятие государственной программы развития лизинга жилой недвижимости;

2) формирование механизма государственной поддержки системы жилищного лизинга;

3) организация целевого финансирования программы развития жилищного лизинга;

4) создание государством вертикальной сети специализированных финансовых институтов, реализующих финансовый и организационный механизмы жилищного лизинга.

Поэтому создание жилищных лизинговых компаний как новых финансовых институтов на рынке жилья с помощью мер государственной поддержки может способствовать становлению и развитию системы жилищного лизинга в России.