Мероприятия по улучшению финансовых результатов ОАО «Псковавиа»

Проведенный анализ финансового состояния и финансовых результатов ОАО «Псковавиа» показал, что текущая деятельность Общества является убыточной, и как следствие возникает риск банкротства. Таким образом в отчетном периоде был получен убыток по основной деятельности в размере 174 582 тыс. руб., причиной данного результата является значительное превышение себестоимости над выручкой, при этом необходимо обратить внимание на то, что наибольший удельный вес в структуре себестоимости летного часа занимают затраты на авиа ГСМ, аэропортовые сборы и наземное обслуживание.

Оценка показателей платежеспособности Общества, проведенная ранее, выявила неспособность обеспечить финансовыми ресурсами текущую деятельность. Поэтому мы наблюдаем ранние признаки банкротства авиапредприятия: задержки платежей по обязательствам; несвоевременное погашение кредитов; резкие изменения в структуре баланса, разбалансирование дебиторской и кредиторской задолженности (уровень кредиторской задолженности превышает уровень дебиторской задолженности на 56,73 процентных пункта).

В настоящее время в зарубежной экономической литературе предлагается множество различных методик для прогноза вероятности наступления банкротства, но, как отмечают российские экономисты, применение иностранных моделей не принесло достаточно точных результатов, поэтому были предложены адаптированные к российской экономике модели прогноза вероятности наступления банкротства предприятий.

На основе пятифакторной математической модели Альтмана (16) вероятность банкротства ОАО «Псковавиа», составила 2,78.

| Z = 0,717×X1 + 0,847×X2+3,107×X3+0,420×X4+0,998×X5 | (16) |

, где X1 – доля оборотного капитала в активах;

X2 – отношение накопленной прибыли к активам;

X3 – рентабельность активов;

X4 – коэффициент финансовой зависимости;

X5 – оборачиваемость активов.

Полученное значение вероятности наступления банкротства находится в пределах значения 1,2 < Z < 2,9, что означает среднюю вероятность банкротства.

В соответствии с предложенной системой показателей для оценки финансового состояния предприятия с целью определения вероятности банкротства известным финансовым аналитиком Уильямом Бивером, проведены расчеты и оформлены в таблице 38.

| Таблица – 39 Диагностика банкротства ОАО «Псковавиа» с использованием системы показателей У. Бивера | ||||

| Показатель | Нормативное значение | Значение | ||

| благоприятно | 5 лет до банкротства | 1 год до банкротства | ||

| Коэффициент Бивера | 0,4 - 0,45 | 0,17 | -0,15 | 0,05 |

| Рентабельность активов, % | 6 - 8 | -22 | 0,39 | |

| Финансовый рычаг,% | < 37 | < 50 | < 80 | 87,91 |

| Коэффициент покрытия активов собственными оборотными средствами | 0,4 | < 0,3 | < 0,06 | 0,11 |

| Коэффициент текущей ликвидности | < 3,2 | < 2 | < 1 | 0,69 |

По данным таблицы 38 до банкротства менее 5 лет.

Таким образом, исходя из расчетов по двум моделям, следует вывод, что необходимо разрабатывать и внедрять мероприятия по улучшения финансовых результатов с целью выведения предприятия из кризисного состояния и предотвращения банкротства в будущем.

Низкая доходность объясняется тем, что в условиях экономического кризиса авиапредприятие вынуждено сдерживать уровень цен на авиабилеты, так как происходит падение покупательной способности населения. Чистая прибыль Общества, в основном, формируется за счет получения субсидий на осуществление пассажирских перевозок, а также за счет возникновения положительных курсовых разниц, но в то же время существует риск убытка за счет отрицательных курсовых разниц.

Вследствие неоплаты или просроченной оплаты своих финансовых обязательств у Общества существует риск возникновения убытков от основной деятельности. А также присутствует риск несвоевременной оплаты платежей поставщикам, что приводит к кризису притока денежных средств и увеличению расходной части по возникшим штрафным санкциям за несвоевременное исполнение договорных обязательств по оплате данной кредиторской задолженности.

Общество постоянно испытывает нехватку оборотных средств, и поэтому вынуждено использовать инструмент банковского кредита. Однако неблагоприятные изменения на рынке кредитования приводят к увеличению расходов по обслуживанию долга, и как следствие приводит к снижению рентабельности.

По результатам анализа рентабельности хозяйственной деятельности ОАО «Псковавиа» выявлена отрицательная динамика показателей рентабельности предприятия, одновременно с этим выявлены наиболее коммерчески невыгодные услуги: производство тепловой энергии и передача горячей воды, пассажирские перевозки (без учета субсидий), а также нерентабельной услугой является наземное обслуживание и аэропортовые сборы.

Таким образом, следует вывод о необходимости в управлении рентабельностью собственного капитала.

Инструментом управления рентабельностью собственного капитала является эффект финансового рычага, который возникает в связи с использованием заемных и временно привлеченных средств:

ЭФР = (1 – Снп)×(ρэк - ПК)×  | (15) |

,где ЭФР – эффект финансового рычага, %;

Снп – ставка налога на прибыль, в долях;

ρэк – рентабельность экономическая, определяемая по прибыли до налогообложения без учета процентов к уплате, %;

ПК – стоимость заемных и временно привлеченных средств, %

ЗК – заемные и временно привлеченные средства;

СК – Собственные средства.

Проведем расчет и оценку эффекта финансового рычага

| Таблица 40 – Расчет и оценка эффекта финансового рычага по данным бухгалтерской отчетности ОАО «Псковавиа» | ||

| Показатели | ||

| Среднегодовая стоимость активов, тыс. руб. | 84 420 | 98352,5 |

| Среднегодовая стоимость собственных средств, тыс. руб. | 2 309 | 13 054 |

| Прибыль до налогообложения, тыс. руб. | 5 510 | 2 709 |

| Прибыль до налогообложения скорректированная, тыс. руб. | 5 561 | 3 760 |

| Финансовая рентабельность, % | 238,63 | 20,75 |

| Экономическая рентабельность, % | 6,53 | 2,75 |

| ЭФР, % | 232,10 | 18,00 |

| Чистая прибыль, тыс. руб. | ||

| Чистая прибыль скорректированная, тыс. руб. | 2 930,40 | 382,40 |

| Финансовая рентабельность, % | 113,10 | 2,96 |

| Экономическая рентабельность, % | 3,47 | 0,39 |

| ЭФР, % | 110,56 | 1,79 |

Таким образом, по результатам расчетов необходимо отметить, что за счет привлечения заемных средств Общество в 2014 г. получило на 108,77 процентных пункта меньший уровень прибыли на собственный капитал, чем в прошлом периоде. Следовательно, эффективность использования заемных средств авиапредприятия существенно снизилась. Важно отметить то, что экономическая рентабельность имеет отрицательную динамику и значительное отклонение от средневзвешенной процентной ставки по кредитным операциям на конец отчетного периода: например, в 2014 г. средневзвешенная процентная ставка по кредитным операциям составляла 12%, что на 11,61 % большое экономической рентабельности Общества. Следовательно, отрицательное значение дифференциала финансового рычага, приводящее к снижению рентабельности собственного капитала (значительная часть прибыли генерируемой собственным капиталом уходит на обслуживание используемого заемного капитала), указывает на необходимость снизить стоимость привлечения заемного капитала или вовсе отказаться от его использования.

На основании анализа деятельности ОАО «Псковавиа» и расчета вероятности банкротства, можно выделить основные факторы, которые негативно влияют на формирование финансовых результатов хозяйственной деятельности авиапредприятия, и в соответствии с этим предложить меры по их устранению. (см. табл. 39)

| Таблица 39 – Факторы негативно влияющие на финансовые результаты ОАО «Псковавиа» и возможные пути их устранения | ||

| № п/п | Факторы влияния | Мероприятия, направленные на их минимизацию (или на их устранение) |

| Доля кредиторской задолженности превышает долю дебиторской задолженности на 34,4 % | Пересмотр и изменение кредитной политики; Рефинансирование дебиторской задолженности; | |

| Снижение доли уставного капитала, и превышение над ним доли заемного капитала на 83,06 % | Увеличение уставного капитала за счет дополнительных вкладов участников; | |

| Нерентабельные виды услуг: аэропортовые сборы и наземное обслуживание; пассажирские перевозки; производство тепловой энергии и передача горячей воды. Темп роста себестоимости опережает темп роста выручки на 32 %, что ухудшает рентабельность продаж и повышает риск получения убытков в будущем. | Отказ от нерентабельных услуг; Разработка новых, экономически выгодных маршрутов. |

Пересмотр и изменение кредитной политики. Как уже было выявлено Общество испытывает нехватку средств для обеспечения текущей деятельности, значительная часть средств уходит на обслуживание используемого заемного капитала.

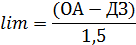

Рассчитаем лимит на краткосрочный заемный капитал по:

| (16) |

где, ОА – оборотные активы;

ДЗ – дебиторская задолженность.

Таким образом предел краткосрочного заемного капитала составил 16 416,67 тыс. руб., сумма краткосрочных заемных средств на конец 2014 г. составила 194 тыс. руб., но общая сумма краткосрочных обязательств превышает рассчитанный лимит в 4 раза.

Следовательно, Обществу необходимо срочно снизить долговую нагрузку и избежать увеличения заемного капитала в будущем.

На конец отчетного периода дебиторская задолженность составила 21 565 тыс. руб.:

| Таблица – 40 Структура дебиторской задолженности ОАО «Псковавиа» | ||

| Показатель | Сумма по балансу, тыс. руб. | Уд. вес, % |

| Дебиторская задолженность | 21 565 | 100,00 |

| Расчеты с поставщиками и подрядчиками | 9 674 | 44,86 |

| Расчеты с покупателями и заказчиками | 5 181 | 24,03 |

| Расчеты по налогам и сборам | 4 389 | 20,35 |

| Расчеты с подотчетными лицами | 3,94 | |

| Расчеты с персоналом по прочим операциям | 1,26 | |

| Расчеты с разными дебиторами и кредиторами | 1 199 | 5,56 |

Как видно из таблицы 40, наибольший удельный вес имеют следующие показатели: расчеты с поставщиками и подрядчиками; расчеты с покупателями и заказчиками; расчеты по налогам и сборам. В последнее время многие коммерческие компании используют факторинг в качестве механизма рефинансирования дебиторской задолженности и финансирования деятельности текущей деятельности, суть которого заключается в том, что предприятие уступает банку (компании) свое требование к кредиторам.

Предположим Обществу удалось заключить договор факторинга:

- ОАО «Псковавиа» уступает 74,4 % прав на востребование дебиторской задолженности;

- Факторинговая комиссия – 15% от суммы счета фактора

Следовательно, дебиторская задолженность, реализованная фактору, составит 16 054 тыс. руб., комиссионное вознаграждение фактору 2 408,1 тыс. руб.

ОАО «Псковавиа» получит денежные средства в размере 13 645,9 тыс. руб., которые, предположительно, использует на оплату собственных краткосрочных обязательств.

Данная операция отразится на финансовом состоянии предприятия следующим образом (см. табл. 41):

| Таблица – 41 Оценка текущей платежеспособности после уступки прав на востребование дебиторской задолженности ОАО «Псковавиа» | |||||

| Показатель ликвидности | Оптимальное значение | 2014' | Изменение | ||

| L1 | 0.2-0.7 | 0.04 | 0.23 | 0.44 | 0.21 |

| L4 | 0.26 | 0.41 | 0.50 | 0.09 |

Коэффициент общей ликвидности увеличится на 0,09 и коэффициент абсолютной ликвидности увеличится на 0,21. Следовательно, у Общества возникает тенденция к постепенному преодолению недостатка собственных средств, для обеспечения части краткосрочных обязательств.

К числу важнейших показателей характеризующих хозяйственную деятельность следует отнести себестоимость перевозок. Себестоимость перевозок является основой для определения цен и тарифов, снижение себестоимости зависит от многих факторов в первую очередь от технико-экономических параметров эксплуатируемого парка воздушных судов. Воздушное судно имеющее меньший расход топлива, требующее меньших затрат на техническое обслуживание, предполагает увеличение количества рейсов с меньшими затратим. Учитывая финансовое состояние ОАО «Псковавиа», возникают затруднения со снижением уровня себестоимости, невозможностью обновления парка ВС – по причине высокой долговой нагрузки на текущий момент. Цены на авиаГСМ продолжают расти и не зависят от деятельности общества. Возможный способ увеличить уровень себестоимости, это увеличить пассажирооборот (загрузку кресел на рейс).

Общество оказывает услуги отопления рядом находящегося общежития, находящего в собственности Псковской области. Расходы по данной услуге составляют около 25 %, рентабельность услуги по производству тепловой энергии и передаче горячей воды на конец отчетного периода составила -73,99 %. Таким образом, если ОАО «Псковавиа» передаст обязательства по обслуживанию общежития Псковским тепловым сетям, то рентабельность данной услуги составит -65,32 %, следовательно, рентабельность производственной деятельности увеличится на 8,67%.

Учитывая факторы макро- и микросреды, в настоящее время мы можем наблюдать слияние и поглощение компаний рынка авиаперевозок. Испытывая кризис авиакомпании стремятся реструктурировать бизнес, через объединение активов авиакомпании наращивают долю на авиарынках. С точки зрения управления объединение компаний позволяет привлечь дополнительные инвестиции, снизить издержки, и повысить качество услуг. Таким образом еще одним решением по повышению финансовых результатов и предотвращению банкротства является процесс оформления сделки по слиянию Общества с другой компанией рынка авиаперевозок.

Заключение

Финансовые результаты деятельности авиапредприятия характеризуются суммой полученной прибыли и уровнем рентабельности, которые зависят от множества факторов как макросреды, так и микросреды. В условиях экономического кризиса и кризиса на рынке авиаслуг поиск резервов увеличения прибыли, разработка мероприятий по улучшению финансового состояния являются одними из основных целей проведения анализа финансовых результатов.

Таким образом все вышесказанное сказанное определило актуальность темы исследования выпускной квалификационной работы.

Учетно-аналитическое обеспечение финансовых результатов было рассмотрено на основе ОАО «Псковавиа», которое испытывает кризисное состояние, в рассматриваемом периоде 2012 – 2014 гг.

Основным видом деятельности Общества является оказание услуг по осуществлению воздушных пассажирских и грузовых перевозок на внутренних и местных линиях, важно отметить то, что расходы на осуществление пассажирских авиаперевозок возмещаются за счет получаемых субсидий, доля которых в структуре доходов составляет 41 % на 31 декабря 2014 г.

Существенное влияние на конечный финансовый результат оказывают доходы и расходы как от основной, так и от прочей деятельности. Поэтому был изучен учет доходов и расходов от основного и прочего видов деятельности, а также было изучено формирование конечного финансового результата. Учет ведется в соответствии с Российскими стандартами бухгалтерского учета, и с применением общей системы налогообложения.

Специфика организации ведения бухгалтерского учета в ОАО «Псковавиа» выражается в том, что в процессе осуществления хозяйственной деятельности принимают участие все структурные подразделения аэропорта занятые в основном и вспомогательном производствах. Таким образом, затраты (себестоимость) по авиаперевозкам формируются на счете 20 «Авиаперевозки», затем списываются на счет 90-2 «Себестоимость продаж», и по окончании каждого месяца определяется финансовый результат (прибыль или убыток) от продаж.

Изучив процесс учета и формирования финансовых результатов, был проведен анализ финансовых результатов, который выявил причины кризисного состояния и нестабильной платежеспособности.

На снижение чистой прибыли главным образом повлиял рост убытка от продаж в размере 108 733 тыс. руб., в то же время положительное влияние оказывают результаты от прочей деятельности – в основном за счет субсидирования.

Для полного представления об эффективности работы авиапредприятия и о доходности различных направлений его деятельности был осуществлен анализ рентабельности хозяйственной деятельности.

Оценка динамики основных показателей рентабельности показала то, что все показатели рентабельности имеют отрицательную динамику, так как в анализируемом периоде наблюдается снижение бухгалтерской прибыли и рост убытков от продаж.

На снижение финансовой рентабельности повлияло снижение экономической рентабельности за счет роста материалоемкости и амортизационной емкости, кроме этого снижение экономической рентабельности свидетельствует о возможном падении уровня спроса на услуги.

Так же в отчетном периоде был выявлен наиболее рентабельный вид услуг «Вертолет и фрахт» - 21,76 %, и убыточные виды услуг: производство тепловой энергии и передача горячей воды (-73,99%); пассажирские перевозки (-61,62%); аэропортовые сборы и наземное обслуживание (-54,86%).

Результат расчета эффекта финансового рычага выявил снижение эффективности использования заемных средств, одновременно с этим отрицательное значение дифференциала финансового рычага указывает на необходимость снижения стоимости привлечения заемного капитала или отказа от его использования.

Таким образом выявлены ранние признаки банкротства авиапредприятия, и по результатам расчетов вероятность наступления банкротства, проведенных по модели Альтмана и с использованием системы показателей У. Бивера, наступит в следующем отчетном периоде.

Для улучшения финансового состояния ОАО «Псковавиа» и как следствие предотвращения банкротства в данной работе предлагаются мероприятия, которые направлены на минимизацию влияния негативных факторов, влияющих на финансовые результаты Общества: рефинансирование дебиторский задолженности; изменение кредитной политики; разработка новых, экономически выгодных маршрутов, с целью увеличения пассажиропоток, отказ от оказания нерентабельных услуг

Список использованной литературы

1. Налоговый Кодекс РФ

2. Гражданский Кодекс РФ

3. Федеральный закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ

4. Федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ

5. Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»

6. Приказ Минфина РФ от 29.06.2016 N ПЗ-3/2016 «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности»

7. Приказ Минфина России от 06.10.2008 N 106н (ред. от 06.04.2015) «Об утверждении положений по бухгалтерскому учету» (вместе с «Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)»

8. Приказ Минфина России от 06.05.1999 N 32н (ред. от 06.04.2015) "Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99

9. Приказ Минфина России от 06.05.1999 N 33н (ред. от 06.04.2015) «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99

10. Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению»

11. Приказ Минфина России от 16.10.2000 N 92н «Об утверждении Положения по бухгалтерскому учету «Учет государственной помощи»» ПБУ 13/2000

12. Методические рекомендации по оценке финансового состояния и экономической эффективности деятельности юридических лиц, имеющих сертификат эксплуатанта и выполняющих коммерческие воздушные перевозки, утвержденным распоряжением Министерства России от 05.05.2012 г. № ИЛ-62-р

13. Доклад о результатах в 2014 году и основных направлениях деятельности министерства транспорта РФ на 2015-2017 год

14. Бабаев Ю.А., Макарова Л.Г. Петров А.М. Бухгалтерский финансовый учет: Учебник / под ред. проф. Бабаева Ю.А. – М, 2015. – 463 с.

15. Баскакова О. В., Сейко Л. Ф. Экономика предприятия: Учебник. – М.: Издательско-торговая корпорация «Дашков и К», 2013 – 372 с.

16. Бочаров В.В. Финансовый анализ. Краткий курс. 2- е изд. – СПб.: Питер, 2009. – 240 с.

17. Вахрушина М. А. Комплексный экономический анализ хозяйственной деятельности: учебное пособие. – М.: Вузовский учебник, 2008. – 463 с.

18. Гетьман В. Г. Бухгалтерский учет и анализ: учебное пособие / Е. И. Костюкова, О. В. Ельчанинова, С. А. Тунин; под ред. Е. И. Костюковой. – М.: КНОРУС, 2015. – 406 с.

19. Грачев А. В. Финансовая устойчивость предприятия: анализ, оценка и управление: Учебное пособие. – М.: ДИС, 2004

20. Губенко А. В., Смуров Д. С. Экономика воздушного транспорта. – Спю.: Питер, 2009. – 288 с.

21. Егорова С.Е., Будасова В. А. Теория экономического анализа: учебное пособие. – Издательство Псков ГУ

22. Егорова С.Е., Волкова О.А. Анализ финансовой отчетности: учебное пособие. – Псков: Издательство ППИ, 2011. – 224 с: ил.

23. Ефимова О. В. Финансовый анализ. 4 – е изд., перераб. и до. – М.: Бухгалтерский учет, 2002. – 528 с.

24. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник. - М.: ТК Велби, Изд-во Проспект, 2010 г.

25. Ковалева А. М. Финансовый менеджмент: учебник / под ред. д.э.н., А. М. Ковалевой. – М.: ИНФРА – М, 2007. – 284 с.

26. Кондраков Н. П. Бухгалтерский учет. – М.: ИНФРА-М, 2013. – 681 с.

27. Крылов Э. И, Власова В.М., Журавкова И.В. Анализ финансовых результатов, рентабельности и себестоимости продукции: Учеб. Пособие. – М.: Финансы и статистика, 2005, - 720 с.

28. Лысов И. А. Понятие, сущность и значение финансовых результатов предприятия // Вестник НГИЭИ. – 2015. - № 3 (46)

29. Мельник М. В., Егорова С. Е., Кулакова Н. Г., Юданова Л.А. Комплексный экономический анализ: учебное пособие. – М.: ФОРУМ: ИНФРА – М, 2016, - 352 с.

30. Пронина Е.В. Анализ хозяйственной деятельности ГА: учебное пособие. – М, 2014 г.

31. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебное пособие. - 4-е изд., перераб. и доп. - М.: ИНФРА-М, 2008 г.

32. Селезнева Н. Н., Ионова А. Ф. Финансовый анализ. – М.: ЮНИТИ-ДАНА, 2001. – 479 с.

33. Суслова Ю. А. Субсидии: учет и налогообложение // Бухгалтерский учет. – 2016. - №12 декабрь

34. Гончарова А. И. Оценка платежеспособности предприятия: проблема эффективности критериев // Экономический анализ: теория и практика. – 2005. - № 3 (36)

35. Иванова Л. И. Методические подходы к определению сущности и оценке показателей платежеспособности организации // Экономические науки. – 2012. - №12 (97)

36. Любушин Н. П. Система показателей анализа финансового состояния организации и методы их определения // Экономический анализ: теория и практика. – 2003. - №2

37. Маслов Б. Г. Зарубежные и Российские методики прогнозирования банкротства // Управленческий учет. – 2005. - №5

38. Шеремет АД., Сайфулии Р.С., Негашев Е.В. Методика финансового анализа. – М, 2008 г. Рыжкова Я. В. Значение финансовых результатов для предприятия // Экономика и социум. – 2016. - № (6) 25

39. Анализ финансового состояния предприятия / Прогнозирование вероятности банкротства на основе модели Бивера. – 2010. [Электронный ресурс]. URL: http://afdanalyse.ru/publ/finansovyj_analiz/1/prognozirovanie_verojatnosti_bankrotstva_na_osnove_modeli_bivera/13-1-0-83

Приложения