Внедрение финансовой стратегии с целью увеличения финансовых результатов.

В основе управления бизнесом лежит разработка стратегии, ее адаптация к специфике компании и реализация. Стратегия компании – это комплексный план управления, который должен укрепить положение компании на рынке и обеспечить координацию усилий, привлечение и удовлетворение потребителей, успешную конкуренцию и достижение глобальных целей. Без тщательно сформулированной стратегии деятельность организации теряет смысл, утрачивает конкурентоспособность, ведет к внутреннему застою и ухудшению результатов. Кроме того, действия отдельных подразделений, отделов, групп и менеджеров должны представлять собой единое скоординированное целое, если компания стремиться достичь поставленных целей, так что высший менеджмент обязан согласовать работу всех подразделений компании – НИОКР, производства, маркетинга, обслуживания клиентов, кадров, информационных технологий и финансов.

В системе стратегического управления выделяют обычно три основных вида стратегий – корпоративную стратегию, функциональные стратегии и стратегии отдельных хозяйственных единиц (бизнес-единиц).

Корпоративная стратегия определяет перспективы развития предприятия в целом. Она направлена на выполнение миссии предприятия и наиболее комплексно обеспечивает реализацию главной цели функционирования предприятия – максимизацию благосостояния его собственников.

Функциональные стратегии предприятия формируются, как правило, по основным видам его деятельности в разрезе важнейших функциональных подразделений предприятия. К числу основных стратегий этого уровня относятся: маркетинговая, производственная, финансовая, персонала, инновационная. Функциональные стратегии предприятия направлены на детализацию корпоративной его стратегии (реализацию ее основных целей) и на ресурсное обеспечение стратегий отдельных хозяйственных единиц.

Стратегия хозяйственных единиц (бизнес-стратегии) предприятия направлены обычно на решение двух основных целей – обеспечение конкурентных преимуществ конкретного вида бизнеса и повышения его прибыльности. Принимаемые на этом уровне стратегические решения связаны обычно с созданием новых продуктов, расширением или сокращением существующих товарных линий, инвестициями в новые технологии, объемом отчислений на рекламу.

Совокупность различных видов стратегий предприятия представляет собой его «стратегический набор» (Рис. 1.4).

В настоящее время финансовая деятельность компании во всех ее формах не может сводиться только к удовлетворению финансовых потребностей, определяемых необходимостью управления отдельными видами оборотных активов, замены выбывающих внеоборотных активов или текущего их прироста в связи с происходящими изменениями объема хозяйственной деятельности. На современном этапе все большее число компаний осознают необходимость сознательного перспективного управления финансовой деятельностью на основе научной методологии предвидения ее направлений и форм, адаптации к общим целям развития предприятия и изменяющимся условиям внешней финансовой среды.

Рис. 1.4. Место финансовой стратегии в стратегическом наборе предприятия[22]

Эффективным инструментом перспективного управления финансовой деятельностью предприятия, подчиненного реализации целей общего его развития в условиях происходящих существенных изменений макроэкономических показателей, системы государственного регулирования рыночных процессов, конъюнктуры финансового рынка и связанной с этим неопределенностью, выступает финансовая стратегия.

Актуальность разработки финансовой стратегии предприятия определяется рядом условий. Важнейшим из таких условий является интенсивность изменений факторов внешней финансовой среды. Высокая динамика основных макроэкономических показателей, связанных с финансовой деятельностью предприятия, темпы технологического прогресса, частые колебания конъюнктуры финансового рынка, непостоянство государственной экономической политики и форм регулирования финансовой деятельности не позволяют эффективно управлять финансами предприятия на основе лишь ранее накопленного опыта и традиционных методов финансового менеджмента. В этих условиях отсутствие разработанной финансовой стратегии, адаптированной к возможным изменениям факторов внешней среды, приводит к тому, что финансовые решения отдельных структурных подразделений предприятия носят разнонаправленный характер, приводит к возникновению противоречий и снижению эффективности финансовой деятельности в целом.

Еще одним из условий, определяющих актуальность разработки финансовой стратегии предприятия, является переход к новой стадии жизненного цикла. Каждой из стадий жизненного цикла предприятия присущи характерные ей уровень инвестиционной активности, направления и формы финансовой деятельности, особенности формирования и распределения финансовых ресурсов. Разрабатываемая финансовая стратегия позволит заблаговременно адаптировать финансовую деятельность предприятия к предстоящим кардинальным изменениям возможностей его экономического развития.

Результаты исследования известного ученого деятеля И.А. Бланка показывают, что при разработке финансовой стратегии предприятия целесообразно выделять следующие доминантные сферы (направления) развития финансовой деятельности:

1. Стратегия формирования финансовых ресурсов предприятия.

2. Инвестиционная стратегия.

3. Стратегия обеспечения финансовой безопасности предприятия.

4. Стратегия повышения качества управления финансовой деятельностью предприятия.

5. Стратегический финансовый анализ[16].

Разработка основных элементов стратегического набора в сфере финансовой деятельности предприятия базируется на результатах стратегического финансового анализа. Стратегический финансовый анализ целесообразно проводить в разрезе внешней финансовой среды непрямого и непосредственного влияния, внутренней финансовой среды. Конечным продуктом стратегического финансового анализа является модель стратегической финансовой позиции предприятия, которая всесторонне и комплексно характеризует предпосылки и возможности его финансового развития в разрезе каждой из стратегических доминантных сфер финансовой деятельности.

Особенностью осуществления стратегического финансового анализа является то, что он является не только ретроспективным, но и прогнозным, т.е. оценивает перспективное состояние финансового потенциала предприятия под воздействием возможных изменений отдельных факторов и условий. Это определяет необходимость использования специальных методов проведения такого анализа, которые составляют основу его методического аппарата. Система основных методов стратегического финансового анализа и область их применения представлены в таблице 1.1

SWOT-анализ является одним из основных методов осуществления стратегического финансового анализа на предприятии. Основным содержанием SWOT-анализа является исследование характера сильных и слабых сторон финансовой деятельности предприятия, а также позитивного или негативного влияния отдельных внешних факторов на условия ее осуществления в предстоящем периоде (Рис. 1.5).

PEST-анализ концентрирует стратегическое исследование только на факторах макроуровня. Группы таких факторов разделяют макросреду функционирования предприятия на следующие четыре ее разновидности:

1. политико-правовая среда;

2. экономическая среда;

3. социокультурная среда;

4. технологическая среда.

Таблица 1.1

Система основных методов стратегического финансового анализа и область их применения[24]

| Основные методы стратегического финансового анализа | Область применения методов | ||

| анализ факторов внешней финансовой среды непрямого влияния | анализ факторов внешней финансовой среды непосредственного влияния | анализ факторов внутренней финансовой среды | |

| SWOT-анализ | + | + | + |

| PEST-анализ | + | - | - |

| SNW-анализ | - | - | + |

| Портфельный анализ | - | + | + |

| Сценальный анализ | + | + | + |

| Сравнительный финансовый анализ | - | - | + |

| Анализ финансовых коэффициентов | - | - | + |

| Интегральный анализ по модели Дюпон | - | - | + |

| Экспертный анализ | + | + | + |

SNW-анализ используется исключительно при анализе факторов внутренней среды предприятия. Аббревиатура SNW отражает характер позиции предприятия по исследуемому фактору:

1. S-сильная позиция (strength position);

2. N-нейтральная позиция (neutral position);

3. W-слабая позиция (weakness position).

Сильная и слабая оценка позиции присуща как методу SWOT-анализ, так и SNW-анализ, но в SNW-анализе система оценки дополняется нейтральной позицией, которая соответствует, как правило, среднеотраслевым значениям оценки того или иного фактора по аналогичным предприятиям. Такой подход позволяет рассматривать нейтральную позицию того или иного фактора, влияющего на финансовую деятельность предприятия, как критерий минимально необходимого стратегического его соответствия.

Рис. 1.5. Виды финансовых стратегий[7]

Портфельный анализ основан на использовании «портфельной теории», в соответствии с которой уровень прибыльности портфеля фондовых инструментов рассматривается в одной связке с уровнем риска портфеля. В системе стратегического финансового анализа этот метод используется обычно как вспомогательный.

Сценарный анализ характеризует метод комплексной оценки основных факторов на прогнозируемое значение конкретного результативного финансового показателя при различных возможных условиях (сценариях) изменения финансовой среды – от наилучших до наихудших. В процессе использования этого метода стратегического финансового анализа все факторы исследуются с учетом их взаимосвязи.

Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных показателей между собой. В процессе использования этого метода стратегического финансового анализа рассчитываются размеры абсолютных и относительных отклонений сравниваемых показателей. В разработке финансовой стратегии наибольшее распространение получили следующие методы сравнительного финансового анализа:

1. Сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей.

2. Сравнительный анализ финансовых показателей данного предприятия и предприятий-конкурентов.

3. Сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия (его «центров ответственности»).

4. Сравнительный анализ отчетных и плановых (нормативных) финансовых показателей.

Анализ финансовых коэффициентов (R-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой.

В стратегическом финансовом анализе наибольшее распространение получили следующие группы аналитических финансовых коэффициентов:

1. коэффициенты оценки финансовой устойчивости предприятия;

2. коэффициенты оценки платежеспособности (ликвидности) предприятия,

3. коэффициенты оценки оборачиваемости активов;

4. коэффициенты оценки оборачиваемости капитала,

5. коэффициенты оценки рентабельности и другие.

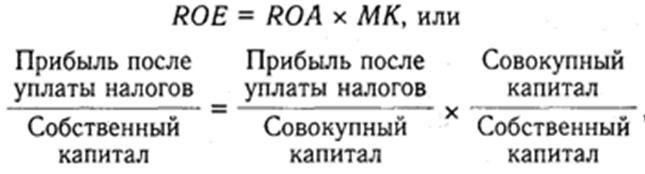

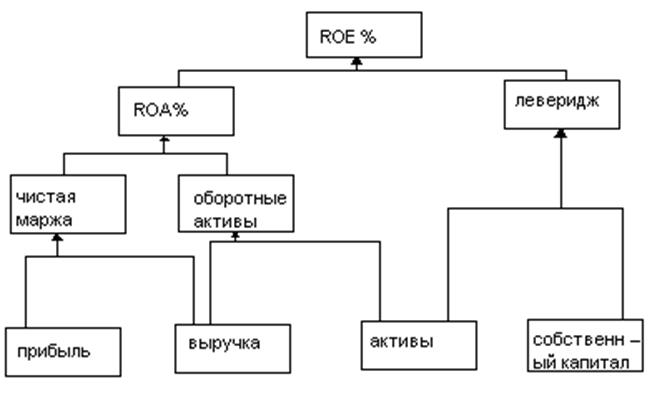

Интегральный финансовый анализ по модели Дюпон. Эта модель иллюстрирует движущие факторы рентабельности собственного капитала, которую рассчитывают как произведение мультипликатора капитала на рентабельность совокупного капитала (Рис 1.6). Модель представляют собой логическую связь среди трех уровней измерений финансового благополучия (Рис. 1.7).

Рис. 1.6 Формула расчета рентабельности собственного капитала

Рисунок 1.7. Движущие факторы ROE, где МК – мультипликатор капитала, ROA – рентабельность совокупного капитала[23]

Экспертный анализ используется в том случае, если на предприятии отсутствуют необходимые информационные данные для прогнозирования факторов внешней финансовой среды. Методы этого стратегического финансового анализа базируются на опросе привлекаемых квалифицированных специалистов.

Стратегический финансовый анализ осуществляется в такой последовательности:

1. Проводится анализ внешней финансовой среды непрямого влияния.

2. Проводится анализ внешней финансовой среды непосредственного влияния.

3. Проводится анализ внутренней финансовой среды.

4. Осуществляется комплексная оценка стратегической финансовой позиции предприятия.[13]

Существуют другие общенаучные и специфические методы исследования: наблюдение, эксперимент, опрос, изучение документов, анкетирование.

Наблюдение – метод сбора первичной информации путем пассивной регистрации исследователем определенных действий, процессов, событий, которые могут быть выявлены органами чувств. Неструктурированное наблюдение – используется в ситуациях, когда исследователь затрудняется с идентификацией проблемы или формированием рабочей гипотезы. Задача исследователя – определить основные элементы объекта исследования, их взаимодействие. Структурированное наблюдение – проводится с целью описания типичности (распространенности) явления (поведения). Как правило, применяется при исследовании частных ситуаций, поэтому исследователь должен создавать систему категорий и единиц наблюдения в соответствии с моделью последующего анализа.

Эксперимент – для проведения эксперимента, как правило, формируют экспериментальную и контрольную группу. На экспериментальную группу оказывают экспериментальное воздействие, затем сравнивают результат с контрольной группой.

Последовательность этапов проведения эксперимента:

1. Определение цели и задач эксперимента.

2. Выбор зависимых и независимых переменных, показателей и методики их оценки.

3. Определение логической структуры доказательств гипотезы эксперимента и выбор схемы проведения эксперимента.

4. Формирование объекта эксперимента в соответствии с логической структурой доказательства гипотезы.

5. Проведение экспериментальных мероприятий и замер показателей.

6. Анализ выявленных зависимостей.

7. Определение внутренней и внешней достоверности эксперимента.

8. Составление отчета о проведении эксперимента.

Опрос – интервьюер последовательно задает заранее подготовленные вопросы опрашиваемому. Вопросы могут быть скрытыми, призванными определить черты характера опрашиваемого, смоделировать поведение в той или иной ситуации и пр. и прямыми. Данный метод исследования требует достаточно высокой квалификации и опыта интервьюера, чтобы полученные результаты были правильно обработаны и представлены.

Изучение документов – данный метод не требует специальной квалификации, достаточно прост в применении, минус – в больших затратах времени на проведение качественного анализа.

Анкетирование – представляет собой письменный опрос с помощью специально составленного вопросника. Сложность – в корректном составлении вопросов для анкеты. Общие требования здесь таковы: вопросы простые, короткие, с однозначной трактовкой. Анкета может быть открытой и закрытой. В открытой анкете ответы на вопросы носят развернутый характер. В закрытой анкете заранее предопределены варианты ответов.