Анализ ликвидности оао «псковавиа»

Устойчивое финансовое состояние предприятия является важной характеристикой в условиях рыночной экономики. Приоритетным значением является способность выполнять долговые обязательства, то есть обеспечение ликвидности предприятия.

Теоретические основы и практические вопросы экономической категории «ликвидность» рассматриваются в исследованиях западных экономистов: К. Маркса, Дж. М. Кейнса, И. Фишера, М. Фридмана и других., а также в исследованиях российских ученых и практиков: В. В. Бочарова, И. А. Бланка, А. Г. Грязновой, В. В. Ковалева, М. В. Мельник, А. Д. Шеремета и других. Большинство из них определяют ликвидность как способность активов превращаться в денежные средства и обеспечивать платежеспособность и возвратность заемных средств.

В большинстве научных работ выделяют четыре группы активов и пассивов:

- наиболее ликвидные активы с наиболее срочными обязательствами;

- быстрореализуемые активы с краткосрочными пассивами;

- медленно реализуемые активы с долгосрочными пассивами;

- труднореализуемые активы с постоянными пассивами.

В настоящее время приведенная классификация групп активов и пассивов является типовой.

Анализ ликвидности проводится в два этапа:

1. Предварительная оценка ликвидности бухгалтерского баланса;

2. Расчет коэффициентов ликвидности.

Следует отметить, что активы группируются по степени ликвидности и располагаются в порядке ее убывания, одновременно с этим группировка пассивов зависит от срока погашения обязательств, и располагаются в порядке их возрастания. В научной литературе представлены различные варианты наполнения каждой из групп актива и пассива (см. табл. 1).

| Таблица 1 – Состав групп активов и пассивов | |||

| Группы активов и пассивов | Авторы | ||

| М.В. Мельник | Г. В. Савицкая | А. Д. Шеремет | |

| Актив баланса | |||

| А1 (наиболее ликвидные активы) | Денежные средства и денежные эквиваленты; Краткосрочные финансовые вложения | Денежные средства; краткосрочные финансовые вложения | Денежные средства; краткосрочные финансовые вложения |

| А2 (быстро реализуемые активы) | Дебиторская задолженность краткосрочная и долгосрочная | Товары отгруженные; Краткосрочная дебиторская задолженность; НДС по приобретенным ценностям | Краткосрочная дебиторская задолженность; Прочие оборотные активы |

| А3 (медленно реализуемык активы) | Все статья оборотных активов, не вошедших в А1 и А2 | Производственные запасы; Незавершенное производство; Готовая продукция | Запасы за вычетом расходов будущих периодов; Доходные вложения в материальные ценности; Долгосрочные финансовые вложения за вычетом вложения в уставные капиталы других организаций |

| А4 (труднореализуемые активы) | Внеоборотные активы | Внеоборотные активы; расходы будущих периодов; Долгосрочная дебиторская задолженность | Внеоборотные активы за исключением отнесенных в А3; Расходы будущих периодов; Вложения в уставные капиталы других организаций |

| Пассив баланса | |||

| П1 (наиболее срочные обязательства | Кредиторская задолженность | Кредиторская задолженность и кредиты банка, сроки возврата которых наступили; просроченные платежи | Краткосрочная задолженность; Задолженность участникам по выплате доходов; прочие краткосрочные обязательства; Ссуды не погашенные в срок |

| П2 (краткосрочные обязательства) | Все статьи краткосрочных обязательств, кроме кредиторской задолженности и доходов будущих периодов | Все статьи краткосрочных обязательств, кроме кредиторской задолженности и доходов будущих периодов | Все статьи краткосрочных обязательств, кроме кредиторской задолженности и доходов будущих периодов |

| П3 (Долгосрочные пассивы) | Долгосрочные обязательства | Долгосрочные кредиты банка и займы | Долгосрочные кредиты и заемные средства за вычетом ссуд, не погашенных в срок |

| П4 постоянные пассивы | Капитал и резервы, доходы будущих периодов | Собственный капитал | Собственные средства; Доходы будущих периодов |

При формировании групп необходимо корректировать их состав, устанавливая по данным бухгалтерского баланса ликвидность активов и срок платежа по пассивам. Например, если краткосрочные финансовые вложения могут быть преобразованы в денежные средства не ранее чем через полгода, то их следует отнести к группе медленно реализуемые активы, а не к группе наиболее ликвидных активов.

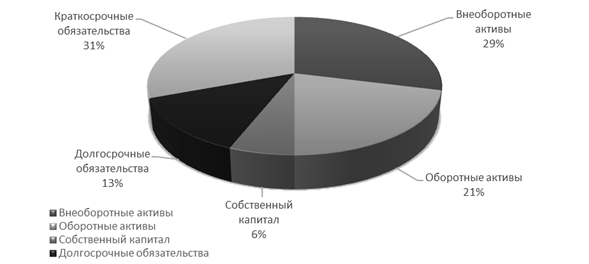

Исходя из данных бухгалтерского баланса, за основу возьмем группы активов и пассивов, сформированные в соответствие с предложенной группировкой М.В. Мельник. Далее проведем анализ ликвидности ОАО «Псковавиа», предварительно изучив структуру имущества, капитала и обязательств (см. прил.1). Более наглядно структура актива и пассива на 31.12.2014 г. представлена на рисунке 1.

Рисунок – 1 Структура актива и пассива на 31 декабря 2014 г.

По данным структурного анализа (см. прил. 6) на конец отчетного периода (31.12.2014) наибольшую долю в имуществе организации занимают внеоборотные активы –57,86 %, что на 0,15 % меньше, чем на начало.

Значительный рост прочих внеоборотных активов произошел за счет возникновения расходов будущих периодов, которые включают в себя продление летной годности, расходы на ввод нового типа воздушных судов, при этом их доля в валюте баланса на конец отчетного периода незначительно снизилась на 0,15%. Кроме того, увеличение внеоборотных активов связано с приобретением имущества и инвестициями в строительство.

Доля оборотных активов возросла с 41,99% в 2013 г. до 42,14% в 2014 г. Данное незначительное изменение (+0,15%) оказывает положительное влияние на финансовое состояние организации, так как увеличение мобильной части активов способствует ускорению оборачиваемости активов, увеличению доходов от осуществления услуг.

Рост величины активов организации, на конец отчетного периода, связан в основном с ростом следующих позиций актива бухгалтерского баланса: прочие внеоборотные активы; расходы будущих периодов (более 12 мес.); материалы, денежные средства и денежные эквиваленты, прочие оборотные активы.

Одновременно с этим в пассиве баланса, на конец отчетного периода, наибольший рост наблюдается по строкам: долгосрочные заемные средства; кредиторская задолженность; переоценка внеоборотных активов; оценочные обязательства.

Собственный капитал в целом увеличился и составил 13 247 тыс. руб., но к концу отчетного периода его доля снизилась на 2,68%, что свидетельствует о снижении финансовой устойчивости организации, по сравнению с прошлым периодом. А также увеличилась доля обязательств в валюте баланса (+2,68 %): наблюдается увеличение доли долгосрочных обязательств на 25,31% и уменьшение доли краткосрочных обязательств на 22,63%, на 31.12.2014.

Среди долей статей бухгалтерского баланса, по отношению к валюте баланса, отметим позиции, по которым произошло снижение: основные средства, нематериальные активы, запасы, незавершенные капитальные вложения, расходы будущих периодов, дебиторская задолженность, финансовые вложения (за исключением денежных эквивалентов), уставный капитал, отложенные налоговые обязательства, кредиторская задолженность

Сопоставляя структуры изменений в активе и пассиве баланса можно сделать вывод, что финансирование деятельности организации и приобретение активов осуществляется в большей степени за счет долгосрочных и краткосрочных обязательств, необходимо отметить, что доля кредиторской задолженности превышает долю дебиторской задолженности на 34,4 процентных пункта – данное превышение говорит о приближении Общества к банкротству. Нарушена структура капитала: доля уставного капитала снижается в рассматриваемом периоде и на 31 декабря 2014 г. его доля составила 4,13%, а доля заемного капитала составила 87,9% (долгосрочные обязательства – 26,5 %, краткосрочные обязательства – 61,41), что повышает риск утраты финансовой устойчивости. Снижение непокрытого убытка способствует незначительному росту финансовой устойчивости Общества.

Из таблицы «Предварительная оценка ликвидности бухгалтерского баланса ОАО «Псковавиа» (см. прил. 7) видно, что на протяжении всего рассматриваемого периода бухгалтерский баланс Общества не является абсолютно ликвидным. Это объясняется тем, что существует недостаток ликвидных активов для покрытия краткосрочных обязательств. При этом на 31 декабря 2014 г. наблюдаем недостаток медленно реализуемых активов для погашения долгосрочных обязательств, который составил 20 164 тыс. руб. Так же наблюдается излишек внеоборотных активов в размере 50 177 тыс. руб., что указывает на покрытие части внеоборотных активов заемными средствами. Данная диспропорция привела к снижению ликвидности.

На основе предварительной оценки бухгалтерского баланса рассчитаем коэффициенты ликвидности, результаты расчетов приведены в таблице 2.

| Таблица 2 – Динамика коэффициентов ликвидности в ОАО «Псковавиа» | ||||||

| Наименование коэффициента | Нормативное значение | Значение | Изменение | |||

| на 31.12.12 | на 31.12.13 | на 31.12.14 | 2013 г. | 2014 г. | ||

| L1 | 0,2-0,7 | 0,02 | 0,04 | 0,23 | 0,02 | 0,19 |

| L2 | 1,5 | 0,57 | 0,38 | 0,55 | -0,19 | 0,17 |

| L3 | 0,65 | 0,50 | 0,69 | -0,15 | 0,19 | |

| L4 | 0,34 | 0,26 | 0,41 | -0,08 | 0,15 |

L1 – коэффициент абсолютной ликвидности; L2 – коэффициент промежуточного покрытия; L3 – коэффициент текущей ликвидности; L4 – общий показатель ликвидности.

Расчет коэффициентов ликвидности подтверждает выводы, полученные в результате предварительной оценки ликвидности.

В рассматриваемых периодах коэффициенты ликвидности имеют значительное отклонение от нормативных значений. Но в тоже время наблюдается увеличение коэффициента абсолютной ликвидности с 0,02 в 2012 г. до 0,23 в 2014 г., таким образом в обществе был преодолён недостаток денежных средств, для обеспечения части краткосрочных обязательств. В соответствии с полученным значением коэффициента промежуточного покрытия (0,55), можно сделать вывод о, том что за счет наиболее ликвидных активов Общество в состоянии погасить незначительную долю краткосрочных обязательств. Коэффициент текущей ликвидности в 2014 г. (0,69) значительно ниже нормативного значения, это объясняется превышением темпов роста текущих обязательств над темпами роста оборотных активов. Коэффициент общей ликвидности составил 0,41, что ниже минимально допустимого значения (1): у общества недостаточно ликвидных активов для покрытия обязательств – таким образом подтверждается вывод о неспособности ОАО «Псковавиа» выполнять свои долговые обязательства, то есть Общество является неплатежеспособным.