Сравнительный анализ результативности денежно-кредитной (монетарной) политики при плавающем и фиксированном режиме валютного курса и различной мобильности капитала. (вопрос 2 и 5)

При сравнении эффективности денежно-кредитных инструментов при плавающем и фиксированном валютных курсах нужно выделить следующие различия.

1. Расширение денежной массы в рамках стимулирующей денежно-кредитной политики при плавающем валютном курсе и высокой мобильности капитала приводит к значительно большему увеличению совокупного спроса и национального дохода, чем при фиксированном валютном курсе и немобильном капитале. Такой эффект возможен вследствие автоматического расширения экспорта, вызванного ростом валютного курса в ответ на возникновение ситуации потенциального дефицита платежного баланса.

2. Более того, денежно-кредитная политика при плавающем валютном курсе является высокоэффективной при любой мобильности капитала. При абсолютной мобильности капитала эффект от расширения внутреннего кредита будет несколько больший, чем при абсолютной немобильности капитала. При фиксированном валютном курсе при любой мобильности капитала эффективность денежно-кредитных инструментов равна нулю, а расширение денежной массы приводит лишь к изменению структуры валютных резервов в пользу увеличения доли отечественных резервов.

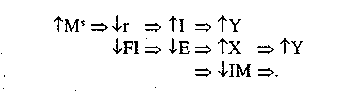

Схематически действие инструментов денежной политики при плавающем валютном курсе можно представить следующим образом:

M-денежная масса, r-процентная ставка, I-внутренние инвестиции, Y-доход (ВВП),

X-экспорт, E-валютный курс, FI-финансовый счет, иностранные инвестиции, IM - импорт

Рост дохода в результате роста денежной массы усиливается ростом экспорта из-за падения валютного курса.

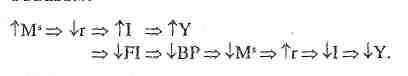

Схематически корректировка с помощью инструментов денежной политики при фиксированном курсе может быть показана следующим образом:

Рост дохода вследствие расширения денежной массы полностью нейтрализуется в результате оттока капитала за рубеж.

В случае фиксированного валютного курса и любой политики в отношении Международной мобильности капитала денежная политика практически неэффективна как инструмент макроэкономической корректировки. В долгосрочной перспективе она приводит лишь к изменениям в структуре денежной массы в направлении роста удельного веса чистых внутренних активов и сокращения чистых зарубежных активов и в долгосрочной перспективе никак не может повлиять ни на процентную ставку, ни на уровень дохода. Только при очень жестких ограничениях на движение капитала с ее помощью можно добиться ограниченного по времени сокращения процентных ставок и роста производства, которые неизбежно вернутся на прежний уровень, но уже при более низком уровне государственных валютных резервов. Они будут исчерпаны на проведение корректировки, основанной на политическом решении, но не поддерживаемой макроэкономическими закономерностями.

Сравнивая эффективность инструментов денежной политики при фиксированном и плавающем валютном курсе, необходимо заметить следующее. - использование инструментов денежной политики как стимуляторов экономического роста в условиях плавающего курса и мобильного капитала приводит к значительно большему росту дохода, чем при фиксированном курсе и немобильном капитале. Это из-за автоматического увеличения экспорта, усиливающего эффект роста до-хода от целенаправленного расширения денежной политики. - в условиях плавающего курса денежная политика является эффективным инструментом корректировки при всех вариантах политики в отношении движения капитала: максимальный эффект возникает при его полной мобильности, несколько меньший — при его полной немобильности. Если исходный импульс носит противоположный характер — не рост, а сокращение государственных расходов, не ослабление, а ужесточение денежной политики, то корректировка осуществляется в обратном направлении и имеет точно" симметричный характер.

Дальше можно не писать

Дальше расписан подробно процесс денежной политики при плавающем и фиксированном курсах

Обычно целенаправленная корректировка осуществляется в два этапа: на первом правительство дает ей импульс через применение одного или нескольких инструментов экономической политики, а затем происходит цепная реакция автоматической макроэкономической корректировки, которая осуществляется уже независимо от решений правительства под воздействием объективных закономерностей.

Примерно 2/3 стран мира имеют плавающий валютный курс, некоторые из них используют те или иные механизмы его корректировки, что, однако, не изменяет базового механизма его образования — соотношение спроса и предложения на валюту. Целенаправленная макроэкономическая корректировка в этих странах имеет свои особенности по сравнению со странами с фиксированным курсом, прежде всего потому, что валютный курс перестает быть инструментом макроэкономической политики, он ее результат. Процесс корректировки, как и при фиксированном валютном курсе, состоит из двух этапов: изначального импульса — корректировки с помощью целенаправленных действий правительства, и последующей автоматической корректировки экономики, не зависящей от действия правительства.

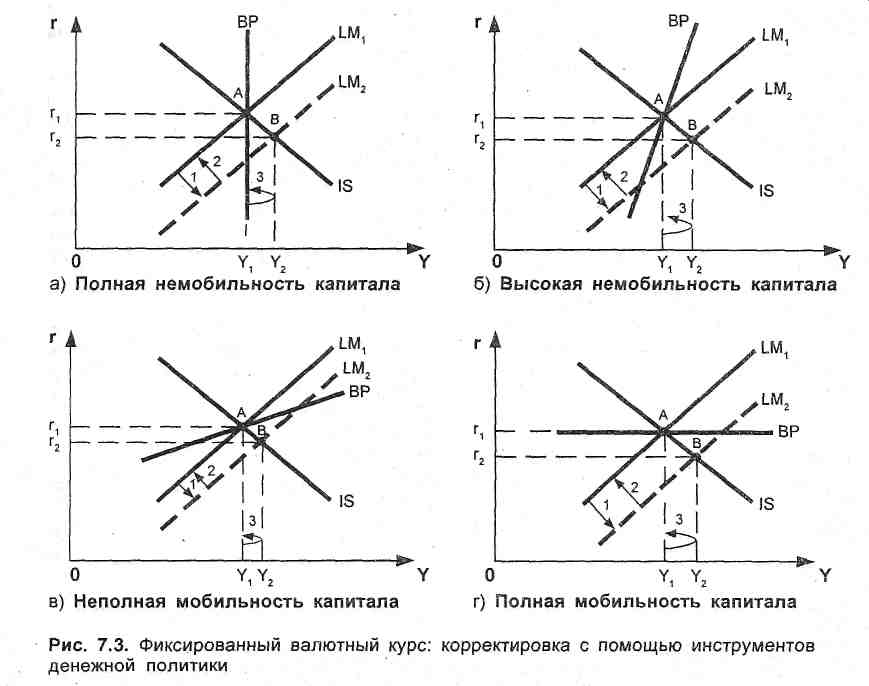

(1) Изначальный импульс при фиксированном курсе и плавающем курсе— рост денежной массы. Пусть изначально страна находится в состоянии макроэкономического баланса в точке А.

При фиксированном правительство считает, что для обеспечения полной занятости или хотя бы для ее повышения до социально приемлемого уровня необходимо увеличить производство и, соответственно, доходы с Y1 до Y2. Сделать это предполагается за счет расширения кредитования центральным банком производства, т.е. роста денежной массы. В результате роста денежной массы кривая LM1 перемещается вправо на уровень LM2. При увеличении количества денег их цена, процентная ставка, падает с г1 до г2. Воодушевленные падением процентной ставки, экономические агенты начинают более активно инвестировать в производство, чтобы увеличить его объем с Y1 до Y2. В результате при неизменном положении в реальном секторе макроэкономическое равновесие временно переместится в точку В.

При плавающем курсе правительство решает стимулировать рост с помощью увеличения внутреннего кредита. Изначальный импульс — рост денежной массы, который сдвигает LM, кривую вправо на уровень LM2. В результате чего промежуточное равновесие достигается в точке В, в которой доход увеличился с Y1 до Y2, и процентная ставка падает с r1 до г2.

Последующая корректировка носит автоматический характер и полностью зависит от проводимой политики в отношении международного движения капитала:

а) Полная немобильность капитала при фиксированном курсе. Довольно быстро станет очевидно, что хотя в точке В уровень доходов возрос, а следовательно, и зависящий от них импорт возрос, платежный баланс вышел из равновесия и оказался в дефиците (точка В справа от ВР кривой). Поскольку капитал немобилен, его притока из-за рубежа для финансирования дефицита быть не может. Единственный оставшийся источник государственные валютные резервы, за счет которых государство начинает покрывать дефицит платежного баланса. (2) Продажа иностранной валюты, которая уходит за рубеж в оплату за импорт, означает покупку национальной валюты, т.е. сокращение денежной массы. Это начнет двигать LM2 кривую назад к ее изначальному положению до тех пор, пока она не вернется в положение LM1 , в котором платежный баланс находится в равновесии. Правительство, конечно, может сопротивляться этой тенденции с помощью дальнейшего увеличения внутреннего кредита, как бы стерилизуя тем самым отток валютных резервов. Но, тем не менее, рано или поздно валютные резервы иссякнут и страна будет вынуждена вернуться к изначальному равновесию. Нечто аналогичное - происходит и в других случаях. (3) Возросший было до Y2 доход вернется на исходный уровень Y1.

а) Полная немобильность капитала при фиксированном курсе. Довольно быстро станет очевидно, что хотя в точке В уровень доходов возрос, а следовательно, и зависящий от них импорт возрос, платежный баланс вышел из равновесия и оказался в дефиците (точка В справа от ВР кривой). Поскольку капитал немобилен, его притока из-за рубежа для финансирования дефицита быть не может. Единственный оставшийся источник государственные валютные резервы, за счет которых государство начинает покрывать дефицит платежного баланса. (2) Продажа иностранной валюты, которая уходит за рубеж в оплату за импорт, означает покупку национальной валюты, т.е. сокращение денежной массы. Это начнет двигать LM2 кривую назад к ее изначальному положению до тех пор, пока она не вернется в положение LM1 , в котором платежный баланс находится в равновесии. Правительство, конечно, может сопротивляться этой тенденции с помощью дальнейшего увеличения внутреннего кредита, как бы стерилизуя тем самым отток валютных резервов. Но, тем не менее, рано или поздно валютные резервы иссякнут и страна будет вынуждена вернуться к изначальному равновесию. Нечто аналогичное - происходит и в других случаях. (3) Возросший было до Y2 доход вернется на исходный уровень Y1.