Эффект вытеснения частных инвестиций вследствие бюджетно-налогового (фискального) регулировании малой открытой экономики при фиксированном режиме валютного курса и различной мобильности капитала

БЛОК «ЗНАТЬ»

Сравнительный анализ результативности денежно-кредитных (монетарных) инструментов в малой открытой экономике при плавающем режиме валютного курса и различной мобильности капитала.

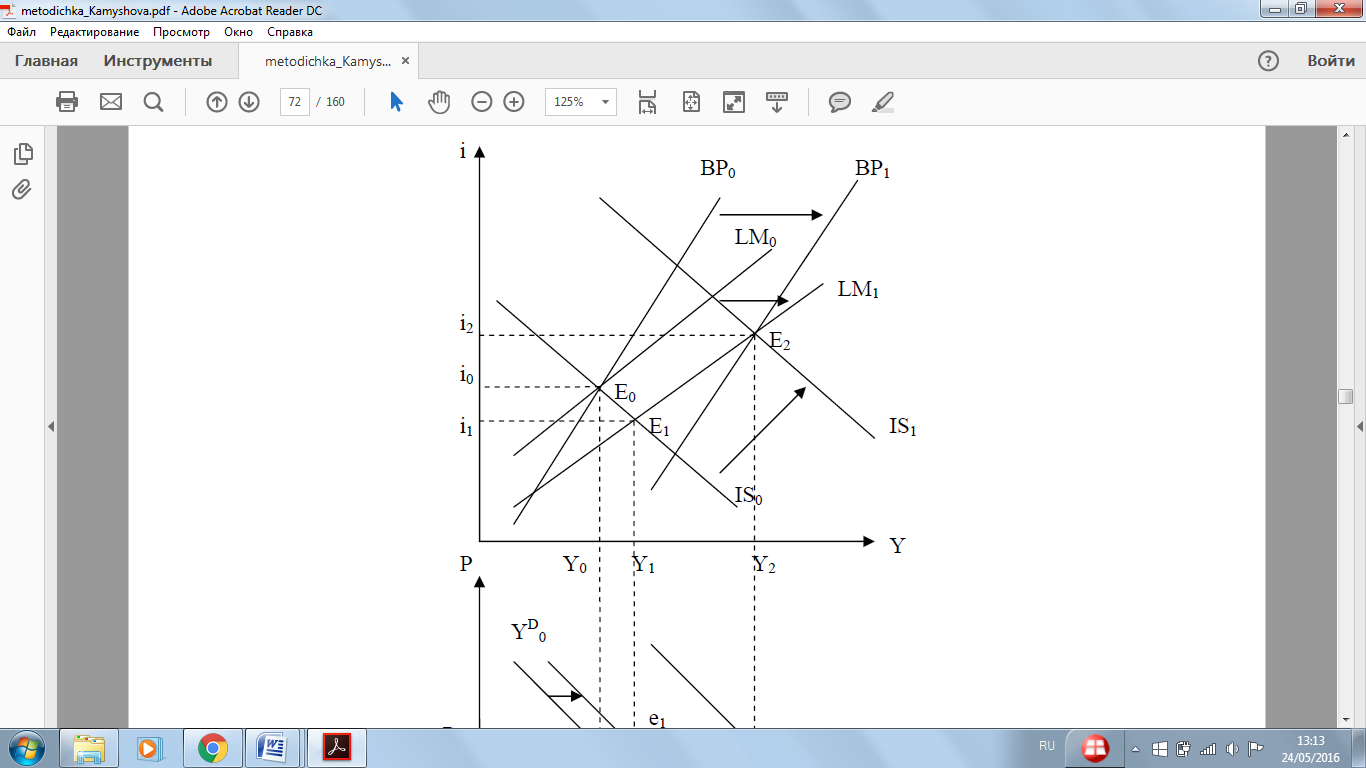

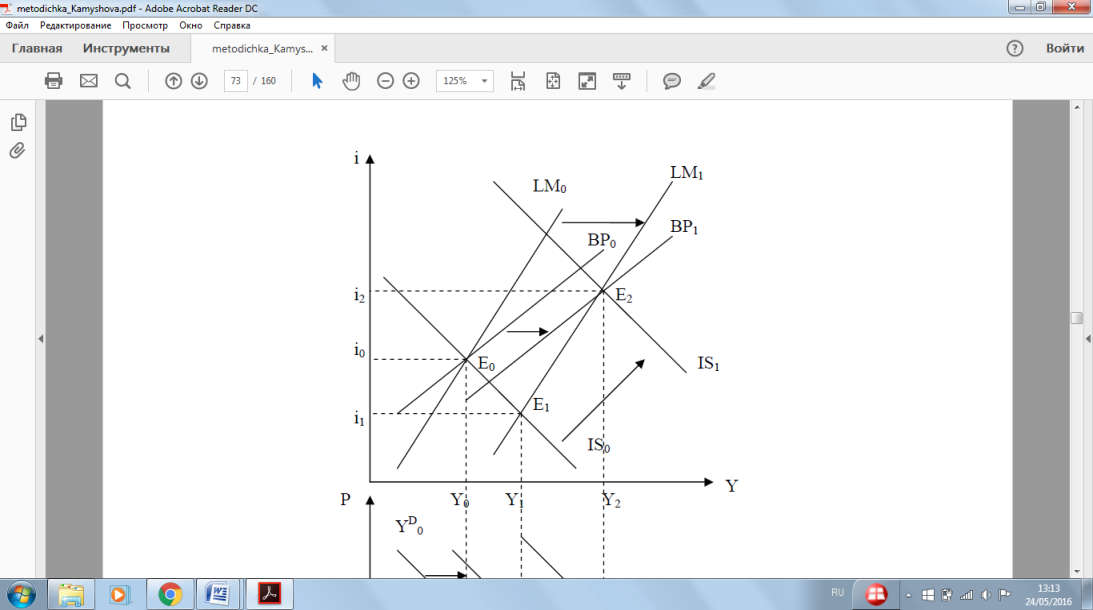

Правительство стимулирует экономический рост, увеличивая внутренний кредит. Полная немобильность капитала. Из-за роста уровня дохода в результате мягкой денежной политики увеличивается импорт, и из-за падения процентной ставки сокращается приток капитала. Потенциально возможно возникновение дефицита платежного баланса. В силу немобильности капитал не может устремиться за границу, но возросший доход стимулирует импорт, что провоцирует понижающее давление на национальную валюту, которая не находит достаточного спроса на валютном рынке, и ее курс падает. Экономика приходит в новое равновесие в точке при возросшем уровне дохода, неизменной процентной ставке и обесценившейся национальной валюте.

!!! Таким образом, при плавающем валютном курсе и полной международной немобильности капитала денежная политика является высокоэффективным средством макроэкономической корректировки. Она усиливается падением валютного курса, обеспечивающим достижение сбалансированности платежного баланса.

Высокая немобильность капитала. Падение процентной ставки из-за роста денежной массы приводит в данном случае к некоторому оттоку краткосрочного спекулятивного капитала в страны, где процентная ставка выше. По мере обесценения валюты улучшается торговый баланс, растет экспорт. Доходы от роста экспорта перекрывают потери валюты из-за ее оттока за рубеж. Таким образом, при плавающем валютном курсе и высокой немобильности капитала денежная политика опять-таки является высокоэффективным средством макроэкономической корректировки. Она усиливается более существенным, чем в предыдущем случае, падением валютного курса, что обеспечивает дополнение целенаправленного использования денежных инструментов автоматическим эффектом улучшения торгового баланса.

Неполная мобильность капитала. Международное движение капитала еще сильнее реагирует на падение процентной ставки. Отток капитала наряду с ростом дохода оказывает еще более сильное понижающее давление на валютный курс, который обесценивается в значительно большей степени, чтобы поддержать равновесие платежного баланса. Денежная политика снова является очень эффективным средством макроэкономической корректировки.

Полная мобильность капитала. В условиях абсолютной мобильности капитала рост денежной массы приведет к снижению процентной ставки, что спровоцирует очень большой отток капитала. Отток капитала приводит к падению курса национальной валюты, что, в свою очередь, будет способствовать росту экспорта и сокращению импорта, т.е. улучшению платежного баланса. Рост доходов от роста экспорта точно перекроет их потерю из-за оттока капитала за ру-беж. Улучшение платежного баланса означает рост дохода и потребления. В результате корректировки экономика входит в новое равновесие при более высоком уровне дохода.

!!!! Сравнивая эффективность инструментов денежной политики при фиксированном и плавающем валютном курсе, необходимо заметить следующее. Во-первых, использование инструментов денежной политики как стимуляторов экономического роста в условиях плавающего курса и мобильного капитала приводит к значительно большему росту дохода, чем при фиксированном курсе и немобильном капитале. Это происходит из-за автоматического увеличения экспорта, усиливающего эффект роста дохода от целенаправленного расширения денежной политики. Во-вторых, в условиях плавающего курса денежная политика является эффективным инструментом корректировки при всех вариантах политики в отношении движения капитала: максимальный эффект возникает при его полной мобильности, несколько меньший — при его полной немобильности. Если исходный импульс носит противоположный характер — не рост, а сокращение государственных расходов, не ослабление, а ужесточение денежной политики, то корректировка осуществляется в обратном направлении и имеет точно симметричный характер.

Дальше можно не писать

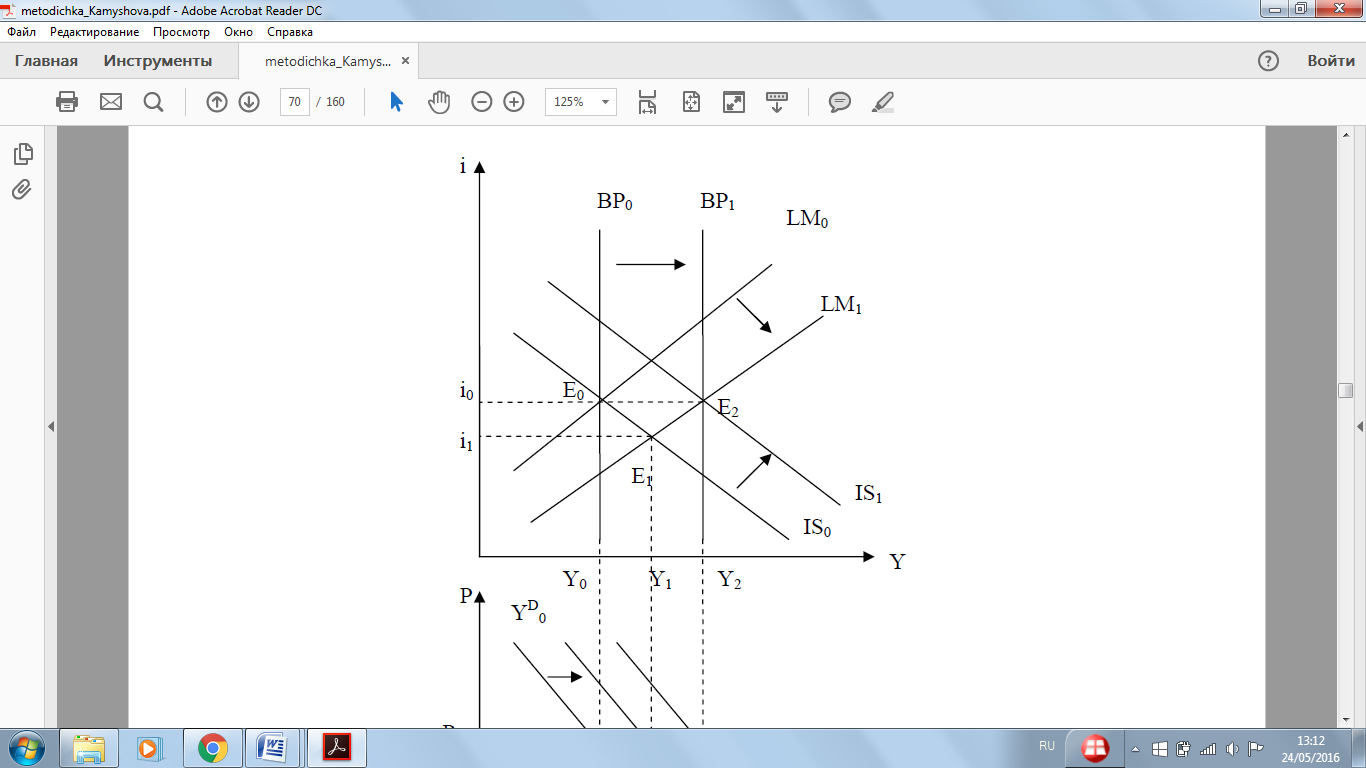

Первоначальный импульс – расширение денежной массы (М) с целью стимулирования эк. роста и занятости в стране: LM0 в LM1

Первоначальное положение в точке Е0 (Y0, i0). Промежуточное равновесие в точке E1 (Y1, i1), где i0<i1, Y0<Y1.

Далее в зависимости от мобильности капитала:

1. Абсолютная немобильность капитала

1. Абсолютная немобильность капитала

увеличение нац доход → рост спроса на импортные товары.

Т.к. отток капитала невозможен из-за снижения ставки, возникает дефицит платежного баланса.

рост спроса на импортные товары → рост валютного курса → увеличение экспорта и чистого экспорта → улучшение состояния торгового баланса и реакция внутреннего производства: ВР0 в ВР1 и IS0 в IS1. Новая точка двойного равновесия E2 (Y2 , i2), где i0 = i2, а Y2 > Y1 > Y0.

Высокоэффективная политика, т.к. рост обеспечивается в 2 этапа:

1) Y0 → Y1 из-за целенаправленного расширения внутреннего кредита;

2) Y1 → Y2 из-за автоматического расширения экспорта.

2. Высокая немобильность капитала

2. Высокая немобильность капитала

реакция валютного курса значительней чем в а, из-за:

1) рост спроса на импортный товары

2) небольшой отток краткосрочного капитала

ВР0 в ВР1 на еще большее расстояние, и IS0 в IS1. Новая точка двойного равновесия E2 (Y2 , i2), где i1 < i0 < i2, а Y2 > Y1 > Y0.

Высокоэффективная политика, т.к. рост обеспечивается в 2 этапа:

1) Y0 → Y1 из-за целенаправленного расширения внутреннего кредита;

2) Y1 → Y2 из-за автоматического расширения экспорта.

3. Высокая мобильность капитала

3. Высокая мобильность капитала

отличается от предыдущего лишь тем, что краткосрочный капитал еще сильней реагирует на снижение ставки процента. Повышающее давление на валютный курс еще более значимый.

ВР0 в ВР1 и IS0 в IS1. Новая точка двойного равновесия E2 (Y2 , i2), где i1 < i0 < i2, а Y2 > Y1 > Y0.

Высокоэффективна.

Высокоэффективна.

Общий вывод: при любой мобильности капитала высокоэффективная политика при плавающем валютном курсе.

Дальше можно не писать

Дальше расписан подробно процесс денежной политики при плавающем и фиксированном курсах

Обычно целенаправленная корректировка осуществляется в два этапа: на первом правительство дает ей импульс через применение одного или нескольких инструментов экономической политики, а затем происходит цепная реакция автоматической макроэкономической корректировки, которая осуществляется уже независимо от решений правительства под воздействием объективных закономерностей.

Примерно 2/3 стран мира имеют плавающий валютный курс, некоторые из них используют те или иные механизмы его корректировки, что, однако, не изменяет базового механизма его образования — соотношение спроса и предложения на валюту. Целенаправленная макроэкономическая корректировка в этих странах имеет свои особенности по сравнению со странами с фиксированным курсом, прежде всего потому, что валютный курс перестает быть инструментом макроэкономической политики, он ее результат. Процесс корректировки, как и при фиксированном валютном курсе, состоит из двух этапов: изначального импульса — корректировки с помощью целенаправленных действий правительства, и последующей автоматической корректировки экономики, не зависящей от действия правительства.

(1) Изначальный импульс при фиксированном курсе и плавающем курсе— рост денежной массы. Пусть изначально страна находится в состоянии макроэкономического баланса в точке А.

При фиксированном правительство считает, что для обеспечения полной занятости или хотя бы для ее повышения до социально приемлемого уровня необходимо увеличить производство и, соответственно, доходы с Y1 до Y2. Сделать это предполагается за счет расширения кредитования центральным банком производства, т.е. роста денежной массы. В результате роста денежной массы кривая LM1 перемещается вправо на уровень LM2. При увеличении количества денег их цена, процентная ставка, падает с г1 до г2. Воодушевленные падением процентной ставки, экономические агенты начинают более активно инвестировать в производство, чтобы увеличить его объем с Y1 до Y2. В результате при неизменном положении в реальном секторе макроэкономическое равновесие временно переместится в точку В.

При плавающем курсе правительство решает стимулировать рост с помощью увеличения внутреннего кредита. Изначальный импульс — рост денежной массы, который сдвигает LM, кривую вправо на уровень LM2. В результате чего промежуточное равновесие достигается в точке В, в которой доход увеличился с Y1 до Y2, и процентная ставка падает с r1 до г2.

Последующая корректировка носит автоматический характер и полностью зависит от проводимой политики в отношении международного движения капитала:

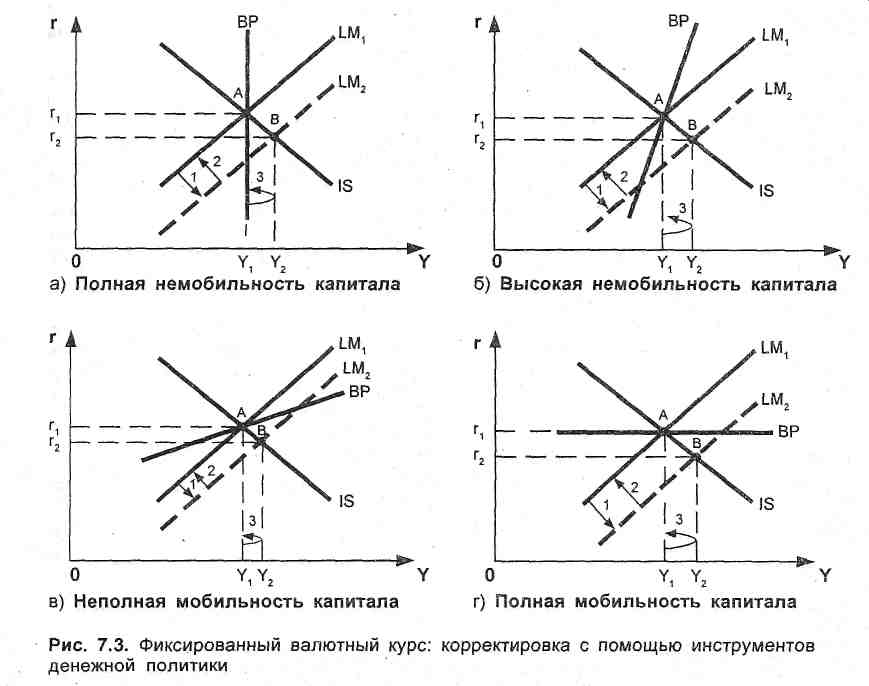

а) Полная немобильность капитала при фиксированном курсе. Довольно быстро станет очевидно, что хотя в точке В уровень доходов возрос, а следовательно, и зависящий от них импорт возрос, платежный баланс вышел из равновесия и оказался в дефиците (точка В справа от ВР кривой). Поскольку капитал немобилен, его притока из-за рубежа для финансирования дефицита быть не может. Единственный оставшийся источник государственные валютные резервы, за счет которых государство начинает покрывать дефицит платежного баланса. (2) Продажа иностранной валюты, которая уходит за рубеж в оплату за импорт, означает покупку национальной валюты, т.е. сокращение денежной массы. Это начнет двигать LM2 кривую назад к ее изначальному положению до тех пор, пока она не вернется в положение LM1 , в котором платежный баланс находится в равновесии. Правительство, конечно, может сопротивляться этой тенденции с помощью дальнейшего увеличения внутреннего кредита, как бы стерилизуя тем самым отток валютных резервов. Но, тем не менее, рано или поздно валютные резервы иссякнут и страна будет вынуждена вернуться к изначальному равновесию. Нечто аналогичное - происходит и в других случаях. (3) Возросший было до Y2 доход вернется на исходный уровень Y1.

а) Полная немобильность капитала при фиксированном курсе. Довольно быстро станет очевидно, что хотя в точке В уровень доходов возрос, а следовательно, и зависящий от них импорт возрос, платежный баланс вышел из равновесия и оказался в дефиците (точка В справа от ВР кривой). Поскольку капитал немобилен, его притока из-за рубежа для финансирования дефицита быть не может. Единственный оставшийся источник государственные валютные резервы, за счет которых государство начинает покрывать дефицит платежного баланса. (2) Продажа иностранной валюты, которая уходит за рубеж в оплату за импорт, означает покупку национальной валюты, т.е. сокращение денежной массы. Это начнет двигать LM2 кривую назад к ее изначальному положению до тех пор, пока она не вернется в положение LM1 , в котором платежный баланс находится в равновесии. Правительство, конечно, может сопротивляться этой тенденции с помощью дальнейшего увеличения внутреннего кредита, как бы стерилизуя тем самым отток валютных резервов. Но, тем не менее, рано или поздно валютные резервы иссякнут и страна будет вынуждена вернуться к изначальному равновесию. Нечто аналогичное - происходит и в других случаях. (3) Возросший было до Y2 доход вернется на исходный уровень Y1.

Дальше можно не писать

Далее идет описание процесса при разных курсах и мобильности капитала.

Целенаправленная корректировка проходит в 2 стадии: изначальный целенаправленный импульс со стороны государства и последующая автоматическая корректировка экономики.

Изначально экономика находится в равновесии в точке А, в которой все три сектора сбалансированы. Правительство принимает решение о необходимости осуществить целенаправленную макроэкономическую корректировку с целью стимулировать экономический рост, увеличить уровень дохода.

(1) Изначальный импульс - рост государственных расходов. Пусть страна находится в состоянии макроэкономического баланса в точке А. Правительство считает необходимым стимулировать экономический рост. В соответствии с кейнсианскими представлениями для этого оно решает расширить совокупный спрос за счет роста государственных расходов в виде государственных закупок, финансирования общественных работ и т.п. Увеличение государственных расходов стимулирует внутренний спрос на товары и услуги, предложение товаров увеличивается, что сдвигает IS1 кривую вправо на уровень IS2. В закрытой экономике это просто означало бы возникновение нового макроэкономического равновесия в точке В, в которой доход увеличился бы до Y2, но процентная ставка возросла бы до r2, вытеснив инвестиции.

Содержание первого этапа корректировки неизменно, а последующая автоматическая корректировка зависит от того, какая политика проводится в стране относительно международного движения капитала, и развивается она в следующей последовательности:

а) Полная немобильность капитала при фиксированном курсе. Капитал вообще не реагирует на изменение процентной ставки (кривая ВР вертикальна), прилив и отток капитала из страны в ответ на изменение процентной ставки перекрыт. Внутренняя процентная ставка сильно отличается от среднемировой. В открытой экономике с немобильным капиталом в силу роста импорта в результате повышения внутренних доходов возникает дефицит платежного баланса (точка В находится справа от ВР). Рост импорта повысит спрос импортеров на иностранную валюту и создаст понижающее давление на курс национальной валюты. (2) Поскольку курс фиксированный, для его поддержания правительство вынуждено продавать иностранную валюту из государственных резервов взамен на национальную валюту. Импортеры оплачивают импортные поставки валютой, выпущенной на рынок из государственных резервов, сокращая тем самым денежную массу. Это станет перемещать LM1 кривую влево, пока она не выйдет на уровень LM2. (3) Изначально возросший было с Y1 до Y2 уровень доходов опять сократится до Y1 . Экономика вернется в равновесие в точке С, но при значительно более высоком уровне процентной ставки r3 и неизменившемся уровне дохода Y1. Рост процентной ставки, спровоцированный ростом бюджетных расходов и сокращением денежной массы, вытесняет частное потребление и инвестиции на величину увеличения государственных расходов. Доход, потребление и занятость остались прежними в абсолютном выражении, но их структура изменилась — доля государственного потребления увеличилась, а инвестиции и частное потребление сократились.

а) Полная немобильность капитала при фиксированном курсе. Капитал вообще не реагирует на изменение процентной ставки (кривая ВР вертикальна), прилив и отток капитала из страны в ответ на изменение процентной ставки перекрыт. Внутренняя процентная ставка сильно отличается от среднемировой. В открытой экономике с немобильным капиталом в силу роста импорта в результате повышения внутренних доходов возникает дефицит платежного баланса (точка В находится справа от ВР). Рост импорта повысит спрос импортеров на иностранную валюту и создаст понижающее давление на курс национальной валюты. (2) Поскольку курс фиксированный, для его поддержания правительство вынуждено продавать иностранную валюту из государственных резервов взамен на национальную валюту. Импортеры оплачивают импортные поставки валютой, выпущенной на рынок из государственных резервов, сокращая тем самым денежную массу. Это станет перемещать LM1 кривую влево, пока она не выйдет на уровень LM2. (3) Изначально возросший было с Y1 до Y2 уровень доходов опять сократится до Y1 . Экономика вернется в равновесие в точке С, но при значительно более высоком уровне процентной ставки r3 и неизменившемся уровне дохода Y1. Рост процентной ставки, спровоцированный ростом бюджетных расходов и сокращением денежной массы, вытесняет частное потребление и инвестиции на величину увеличения государственных расходов. Доход, потребление и занятость остались прежними в абсолютном выражении, но их структура изменилась — доля государственного потребления увеличилась, а инвестиции и частное потребление сократились.

Таким образом, при фиксированном валютном курсе и полностью немобильном капитале бюджетная политика абсолютно неэффективна как инструмент целенаправленной макроэкономической корректировки. В результате роста процентной ставки возникает эффект вытеснения: рост государственных расходов вытесняет точно такие же по объему инвестиции.

а) Полная немобильность капитала при плавающем курсе. (2) Поскольку точка В оказалась справа от ВР] кривой, в ней возникает потенциальный дефицит платежного баланса, что приводит к падению курса национальной валюты и сдвигает ВР] кривую вправо на уровень ВР2. (3) Одновременно падение курса увеличивает экспорт и сокращает импорт, что еще более перемещает вправо IS2 кривую на уровень .IS3, усиливая рост дохода до уровня Y3. Новое равновесие достигается в точке С.

а) Полная немобильность капитала при плавающем курсе. (2) Поскольку точка В оказалась справа от ВР] кривой, в ней возникает потенциальный дефицит платежного баланса, что приводит к падению курса национальной валюты и сдвигает ВР] кривую вправо на уровень ВР2. (3) Одновременно падение курса увеличивает экспорт и сокращает импорт, что еще более перемещает вправо IS2 кривую на уровень .IS3, усиливая рост дохода до уровня Y3. Новое равновесие достигается в точке С.

Таким образом, при плавающем валютном курсе и полной немобильности капитала макроэкономическая корректировка с помощью бюджетной политики обеспечила рост дохода в 2 этапа: сначала как результат целенаправленного увеличения бюджетных расходов, затем автоматически как результат роста экспорта. Она является высокоэффективным инструментом макроэкономической корректировки.

б) Высокая немобильность капитала при фиксированном курсе. Капитал слабее реагирует на изменение процентной ставки, чем денежная масса (кривая ВР расположена выше кривой LM1). Приток и отток капитала из страны хоть и возможны, но сильно ограничены. Внутренняя процентная ставка отличается - от среднемировой. Рост импорта опять приведет к возникновению дефицита платежного баланса, повысит спрос импортеров на иностранную валюту, что окажет понижающее давление на курс национальной валюты. Частично, но далеко не полностью он будет компенсирован притоком краткосрочного капитала, привлеченного возросшей процентной ставкой. (2) Для поддержания фиксированного валютного курса правительство вынуждено скупать национальную валюту за счет валютных резервов, сокращая денежную массу. Это станет перемещать LM1 кривую влево, пока она не выйдет на уровень LM2. (3) Изначально было возросший с Y1 до Y2 уровень доходов сократился до Y1. Экономика оказалась в равновесии в точке С, но при более высоком уровне процентной ставки г и несколько выросшем с Y1 до Y3 уровне дохода. Рост процентной ставки, спровоцированный ростом бюджетных расходов и последующим сокращением денежной массы, вытеснил часть потребления и инвестиции, но на величину, меньшую роста государственных расходов.

б) Высокая немобильность капитала при фиксированном курсе. Капитал слабее реагирует на изменение процентной ставки, чем денежная масса (кривая ВР расположена выше кривой LM1). Приток и отток капитала из страны хоть и возможны, но сильно ограничены. Внутренняя процентная ставка отличается - от среднемировой. Рост импорта опять приведет к возникновению дефицита платежного баланса, повысит спрос импортеров на иностранную валюту, что окажет понижающее давление на курс национальной валюты. Частично, но далеко не полностью он будет компенсирован притоком краткосрочного капитала, привлеченного возросшей процентной ставкой. (2) Для поддержания фиксированного валютного курса правительство вынуждено скупать национальную валюту за счет валютных резервов, сокращая денежную массу. Это станет перемещать LM1 кривую влево, пока она не выйдет на уровень LM2. (3) Изначально было возросший с Y1 до Y2 уровень доходов сократился до Y1. Экономика оказалась в равновесии в точке С, но при более высоком уровне процентной ставки г и несколько выросшем с Y1 до Y3 уровне дохода. Рост процентной ставки, спровоцированный ростом бюджетных расходов и последующим сокращением денежной массы, вытеснил часть потребления и инвестиции, но на величину, меньшую роста государственных расходов.

Таким образом, при фиксированном валютном курсе и высоко немобильном капитале бюджетная политика хотя и может использоваться как инструмент целенаправленной макроэкономической корректировки в краткосрочном плане, но ее эффективность весьма ограничена. Эффект вытеснения инвестиций присутствует.

Таким образом, при фиксированном валютном курсе и высоко немобильном капитале бюджетная политика хотя и может использоваться как инструмент целенаправленной макроэкономической корректировки в краткосрочном плане, но ее эффективность весьма ограничена. Эффект вытеснения инвестиций присутствует.

б) Высокая немобильность капитала при плавающем курсе. В ситуации, когда краткосрочный капитал медленнее реагирует на изменение процентной ставки, чем внутренний финансовый рынок (ВР1 кривая имеет больший угол наклона, чем LM кривая), рост государственных расходов опять ведет к потенциальному дефициту и возникновению давления на валютный курс в сторону его понижения. (2) Однако в силу того, что некоторая мобильность капитала разрешена, начинается небольшой приток капитала из-за рубежа, что приводит к несколько "меньшему падению валютного курса. Из-за этого ВР1 кривая сдвигается вправо, но не так значительно, как в предыдущем случае, а только до уровня ВР2. (3) По мере все-таки происходящего обесценения валюты растет экспорт, что проталкивает IS2 кривую дальше вправо на уровень IS3.

Таким образом, при плавающем валютном курсе и высокой немобильности капитала макроэкономическая корректировка с помощью бюджетной политики опять-таки обеспечила рост дохода в два этапа: сначала как результат целенаправленного увеличения бюджетных расходов, затем автоматически как результат роста экспорта. Правда, совокупный рост дохода оказался несколько меньшим, чем в условиях полной немобильности капитала, поскольку размер потенциального падения курса и, следовательно, последующий рост экспорта оказываются несколько меньшими, чем в предыдущем примере, из-за притока иностранного капитала. Тем не менее бюджетная политика продолжает оставаться весьма эффективным инструментом макроэкономической корректировки.

в) Неполная мобильность капитала при фиксированном курсе. Капитал сильнее реагирует на изменение процентной ставки, чем денежная масса (кривая ВР расположена ниже кривой LM1). Приток и отток капитала из страны разрешены, хотя и несколько ограничены. Внутренняя процентная ставка незначительно отличается от среднемировой. В результате повышения внутренней процентной ставки растет приток капитала из-за рубежа, который перекрывает рост расходов на импорт товаров, из-за чего возникает положительное сальдо платежного баланса (точка В находится слева от ВР1 кривой). Рост притока капитала оказывает повышающее давление на курс национальной валюты. (2) Для поддержания фиксированного валютного курса центральный банк вынужден скупать излишнюю иностранную валюту в государственные резервы, продавая национальную валюту, увеличивая тем самым денежную массу. Это переместит LM1 кривую вправо на уровень LM2. Рост денежной массы сократит процентную ставку с г2 до г3. (3) В результате изначально возросший с Y1 до Y2 уровень доходов возрастет еще сильнее — до Y3. Экономика придет в равновесие в точке С при несколько возросшем уровне процентной ставки г3, но существенно увеличившемся уровне дохода с Y1 до Y3 . Эффект вытеснения инвестиций хотя изначально и присутствует, но полностью погашается стимулирующим эффектом от расширения денежной массы в результате притока иностранного капитала.

в) Неполная мобильность капитала при фиксированном курсе. Капитал сильнее реагирует на изменение процентной ставки, чем денежная масса (кривая ВР расположена ниже кривой LM1). Приток и отток капитала из страны разрешены, хотя и несколько ограничены. Внутренняя процентная ставка незначительно отличается от среднемировой. В результате повышения внутренней процентной ставки растет приток капитала из-за рубежа, который перекрывает рост расходов на импорт товаров, из-за чего возникает положительное сальдо платежного баланса (точка В находится слева от ВР1 кривой). Рост притока капитала оказывает повышающее давление на курс национальной валюты. (2) Для поддержания фиксированного валютного курса центральный банк вынужден скупать излишнюю иностранную валюту в государственные резервы, продавая национальную валюту, увеличивая тем самым денежную массу. Это переместит LM1 кривую вправо на уровень LM2. Рост денежной массы сократит процентную ставку с г2 до г3. (3) В результате изначально возросший с Y1 до Y2 уровень доходов возрастет еще сильнее — до Y3. Экономика придет в равновесие в точке С при несколько возросшем уровне процентной ставки г3, но существенно увеличившемся уровне дохода с Y1 до Y3 . Эффект вытеснения инвестиций хотя изначально и присутствует, но полностью погашается стимулирующим эффектом от расширения денежной массы в результате притока иностранного капитала.

Таким образом, при фиксированном валютном курсе и неполностью мобильном капитале бюджетная политика является эффективным инструментом целенаправленной макроэкономической корректировки и частично усиливается денежной политикой.

в) Неполная мобильность капитала при плавающем курсе. Если краткосрочный капитал быстрее реагирует на изменение процентной ставки, чем внутренний финансовый рынок (ВР1 кривая имеет меньший угол наклона, чем LM кривая), рост государственных расходов ведет к потенциальному положительному сальдо платежного баланса, поскольку точка В оказывается слева от BP1 кривой. Он возникает в результате притока краткосрочного капитала из-за рубежа, который перекрывает дефицит торгового баланса. Возросший спрос на национальную валюту приводит к возникновению давления на ее валютный курс в сторону его повышения. (2) Торговый баланс ухудшается, что сдвигает ВР1 кривую влево на уровень ВР2. (3) Ухудшение торгового баланса из-за повышающегося давления на валютный курс приводит к сокращению агрегированного спроса и возвращает IS2 кривую несколько назад на уровень IS3. (4) Доход, было возросший с Y1 до Y2 , сокращается до Y3

в) Неполная мобильность капитала при плавающем курсе. Если краткосрочный капитал быстрее реагирует на изменение процентной ставки, чем внутренний финансовый рынок (ВР1 кривая имеет меньший угол наклона, чем LM кривая), рост государственных расходов ведет к потенциальному положительному сальдо платежного баланса, поскольку точка В оказывается слева от BP1 кривой. Он возникает в результате притока краткосрочного капитала из-за рубежа, который перекрывает дефицит торгового баланса. Возросший спрос на национальную валюту приводит к возникновению давления на ее валютный курс в сторону его повышения. (2) Торговый баланс ухудшается, что сдвигает ВР1 кривую влево на уровень ВР2. (3) Ухудшение торгового баланса из-за повышающегося давления на валютный курс приводит к сокращению агрегированного спроса и возвращает IS2 кривую несколько назад на уровень IS3. (4) Доход, было возросший с Y1 до Y2 , сокращается до Y3

Таким образом, при плавающем валютном курсе и неполной мобильности капитала макроэкономическая корректировка с помощью бюджетной политики весьма неэффективна, хотя и обеспечивает некоторый рост дохода. На первом этапе в результате целенаправленного увеличения бюджетных расходов доход значительно увеличивается, но на втором — автоматически сжимается из-за падения экспорта. Возникает частичный эффект вытеснения: рост правительственных расходов частично вытесняет экспорт. Рост дохода оказывается значительно меньшим, чем в условиях немобильности капитала. Тем не менее бюджетная политика все же может использоваться для краткосрочной макроэкономической корректировки.

г) Полная мобильность капиталапри фиксированном курсе. Капитал полностью реагирует на изменение процентной ставки (кривая ВР горизонтальна). Приток и отток капитала из страны ничем не ограничены. Внутренняя процентная ставка практически равна среднемировой. Поскольку ограничений на перемещение капитала нет, его приток из-за рубежа немедленно увеличивается, как только в результате роста бюджетных расходов возрастает процентная ставка, и полностью перекрывает рост расходов на импорт товаров, из-за чего возникает положительное сальдо платежного баланса. Рост притока капитала оказывает сильное повышающее давление на курс национальной валюты. (2) Для поддержания валютного курса центральный банк вынужден активно скупать излишнюю иностранную валюту в государственные резервы, продавая национальную валюту, увеличивая тем самым денежную массу. Это переместит LM1 кривую вправо на уровень LM2. Рост денежной массы сократит процентную ставку с г2 назад до г1 (3) В результате доход воз-растает с Y1 до Y2. Экономика придет в равновесие в точке С при неизменном уровне процентной ставки г1 . Рост процентной ставки, спровоцированный ростом бюджетных расходов, и эффект вытеснения инвестиций были полностью погашены последующим сокращением процентной ставки из-за расширения денежной массы.

г) Полная мобильность капиталапри фиксированном курсе. Капитал полностью реагирует на изменение процентной ставки (кривая ВР горизонтальна). Приток и отток капитала из страны ничем не ограничены. Внутренняя процентная ставка практически равна среднемировой. Поскольку ограничений на перемещение капитала нет, его приток из-за рубежа немедленно увеличивается, как только в результате роста бюджетных расходов возрастает процентная ставка, и полностью перекрывает рост расходов на импорт товаров, из-за чего возникает положительное сальдо платежного баланса. Рост притока капитала оказывает сильное повышающее давление на курс национальной валюты. (2) Для поддержания валютного курса центральный банк вынужден активно скупать излишнюю иностранную валюту в государственные резервы, продавая национальную валюту, увеличивая тем самым денежную массу. Это переместит LM1 кривую вправо на уровень LM2. Рост денежной массы сократит процентную ставку с г2 назад до г1 (3) В результате доход воз-растает с Y1 до Y2. Экономика придет в равновесие в точке С при неизменном уровне процентной ставки г1 . Рост процентной ставки, спровоцированный ростом бюджетных расходов, и эффект вытеснения инвестиций были полностью погашены последующим сокращением процентной ставки из-за расширения денежной массы.

г) Полная мобильность капитала при плавающем курсе. В условиях полной мобильности капитала и роста государственных расходов IS1 кривая перемещается на уровень IS2, в результате чего опять появится потенциальная возможность возникновения положительного сальдо платежного баланса и роста процентной ставки до г2 .

Но поскольку валютный курс плавающий, ВР1 кривая останется на месте, слившись с ВР2 кривой. А рост процентной ставки просто приведет к притоку иностранного капитала и, как следствие, росту курса национальной валюты. Промежуточное равновесие в точке С просто не удержится сколько-нибудь долго. (2) Рост курса негативно скажется на торговом балансе, сократит экспорт, увеличив импорт, в результате чего кривая IS2 сдвинется назад на исходный уровень IS1, в исходную точку равновесия А. (3) Доход и процентная ставка не изменятся.

Таким образом, при плавающем валютном курсе и полной мобильности капитала макроэкономическая корректировка с помощью бюджетной политики полностью неэффективна. Выросший на первом этапе в результате целенаправленного увеличения бюджетных расходов доход на втором этапе автоматически сокращается до исходного уровня из-за падения экспорта. Тем самым возникает эффект вытеснения. Экспорт вытесняется точно на величину роста правительственных расходов. В этой ситуации бюджетная политика не может использоваться ни для краткосрочной, ни для долгосрочной макроэкономической корректировки.

Современная международная торговая система (СМТС): понятие, правовая основа и современные особенности развития в условиях формирования региональных интеграционных объединений и мега-региональных торговых блоков

«Современная международная торговая система» (СМТС)- это международная торговая система, сформировавшаяся к середине 90-х годов XX века и представляющая систему взаимных торговых связей всех стран мира, выросшую на базе международного разделения труда и сложившуюся на той основе многостороннюю систему торгово-политического регулирования международной торговли, включающую и национальные компоненты.

СМТС относится к классу систем большой сложности. В ней взаимодействуют миллионы хозяйственных субъектов из всех стран мира, а так же региональные экономические группировки на уровне государств, ТНК и международные экономические организации (ВТО, ЮНКТАД, ЮНСИТРАЛ, МВФ, МТП, СТС/ВТО и ряд других).

Правовой основой СМТС являются: документы международного торгового права; документы перечисленных выше международных экономических организаций, многосторонние торговые договора и соглашения системы ВТО.

Разногласия между «бедными» и «богатыми» странами в СМТС.

В современном мире плоды глобализации, предполагающие рост взаимозависимости экономик всех стран мира за счет углубления интернационализации производства и капитала, в первую очередь пожинают наиболее развитые в экономическом отношении страны.

В результате чего происходит как расширение разрыва между «богатыми» и «бедными» государствами, так и увеличение имущественного и социального неравенства внутри второй группы стран. При этом часть из них считает, что происходящее в рамках глобализации расширение внешнеторговых операций нередко оборачивается серьезными потерями и трудностями и для самых развитых стран .

Поэтому происходящая на рубеже веков эволюция системы международных экономических организаций связана с попытками найти пути остроты противоречий глобализации, это касается и деятельности ВТО, снижение которой образует сегодня институциональную основу современной международной торговой системы.

Подтверждением этому являются возникших на рубеже XIX-XX веков между членами ВТО противоречия, когда впервые за многолетнюю историю ГАТТ/ВТО она столкнулась с рядом серьезных испытаний. Практически была сорвана 3-я Министерская конференция (1999г. Сиэтл (США).

Наиболее острыми были и остаются вопросы торговли сельхоз продукцией и продовольствием, которые традиционно являются «камнем преткновения» в рамках ВТО и СМТС в целом. Поскольку эта отрасль во всем мире является (в силу не столько экономических, сколько социальных, политических и прочих причин) наиболее защищаемой и регулируемой.

По данным МВФ на долю развитых стран приходится более 76% мировой поддержки аграрного сектора (тарифы и субсидии), а на долю развивающихся остается только 24%.

Перед началом мексиканского саммита (2003г.) США и ЕС образовали коалицию по вопросам сельского хозяйства, цели которой заключались в увековечении аграрного протекционизма в части доступа на рынок и в сохранении массовых субсидий своим аграриям. Что вызвало ответную реакцию и привело к формированию другой коалиции во главе с Бразилией, Индией и Китаем, выдвинувшей свои контрпредложения.

Т.о. впервые в истории ГАТТ/ВТО развивающиеся страны смогли сорганизоваться, образовав так называемую Кернкую группу (G-21) с более чем половиной населения планеты. (Россия так же заявила о своем намерении о присоединении к этой группе после ее официального принятия в ВТО).

Одной из ключевых спорных проблем явился хлопок, поскольку в 2002 г. США приняли решение увеличить субсидии своим производителям этой культуры, чем серьезно были ущемлены интересы беднейших африканских и других стран – производителей хлопка.

Разногласия возникшие среди членов ВТО после Канкуна не потеряли своей актуальности и сегодня.

БЛОК «УМЕТЬ»

Проанализировать значение стоимости капитала (WACC) для анализа эффективности инвестиционных проектов в энергетике.

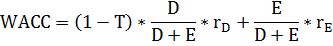

Средневзвешенная стоимость капитала (WACC) - показатель, характеризующий стоимость капитала предприятия.

T - ставка налога

D - заемный капитал

E - собственный капитал

- ставка кредитования

- ставка кредитования

- требуемая доходность от акций компании

- требуемая доходность от акций компании

Экономический смысл: WACC характеризует стоимость K, авансированного в деятельность организации. При этом организация может принимать любые решения (в том числе инвестиционные), если уровень их рентабельности не ниже текущего значения WACC.

Фактически WACC характеризует альтернативную стоимость инвестирования - тот уровень доходности, который может быть получен компанией при вложении не в новый проект, а уже в существующий.

WACC интегрирует в себе информацию о конкретном составе элементов сформированного (формируемого) K, их индивид. стоимости и значимости в общей сумме K. Он определяет относительный уровень расходов (в форме процентных платежей, дивидендов, вознаграждений и т.п.) за пользование вложенными в деятельность предприятия фин. ресурсами.

Существует связь между IRR (внутренняя норма доходности) и WACC:

· IRR > WAСС, то проект следует принять;

· IRR < WAСС, то проект следует отвергнуть;

· IRR = WAСС, то проект ни прибыльный, ни убыточный.

Доп. инфа

Основными достоинствами использования фьючерсных контрактов в целях хеджирования являются:

- отсутствие капиталовложений. Размер отвлекаемых средств (то есть маржи) минимален.

- стандартизированность. Благодаря стандартизированности, а также, как правило, всего четырём возможным месяцам поставки (март, июнь, сентябрь, декабрь), на крупных биржах достигается практически неограниченная ликвидность.

Недостатки:

- Базисный риск, возникающий при хеджировании текущего портфеля.

- стандартизированность – т.к. исключает гибкость – полностью не удовлетворяет срочность и объём базового актива.

system of margins – гарантийное обеспечение

margin call – состояние, когда гарантийное обеспечение = или ниже 0 и нужно пополнить баланс, иначе брокер закрывает позицию

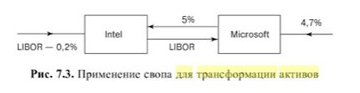

Пример использования свопов для трансформации обязательств, используя процентный своп.

Компания Microsoft может использовать своп для преобразования займа с плавающей ставкой в заем с фиксированной ставкой. Предположим, что компания Microsoft взяла в долг 100 млн. долл. по ставке LIBOR плюс 10 базисных пунктов. (Один базисный пункт равен одной сотой процента, так что ставка займа равна LIBOR + 0,1%.) Затем компания Microsoft заключила своп, в рамках которого возникает три денежных потока.

1. Компания выплачивает ставку LIBOR + 0,1% внешним кредиторам.

2. Компания получает ставку LIBOR в рамках свопа.

3. Компания выплачивает 5% в сроки, указанные в свопе.

Эти три денежных потока эквивалентны процентной ставке, равной 5,1%. Следовательно, компания Microsoft трансформировала заем с плавающей ставкой LIBOR+ 10 базисных пунктов в заем с фиксированной ставкой, равной 5,1%.

Компания Intel, в свою очередь, могла бы трансформировать заем с фиксированной ставкой в заем с плавающей ставкой. Предположим, что компания Intel взяла в долг 100 млн. долл. под 5,2%. Заключив своп, она создает три денежных потока.

1. Компания выплачивает 5,2% внешним кредиторам.

2. Компания выплачивает ставку LIBOR в сроки, предусмотренные свопом.

3. Компания получает 5% в сроки, установленные свопом.

Эти потоки наличности эквивалентны выплатам по процентной ставке LIBOR + 0,2% (т.е. “LIBOR + 20 базисных пунктов”). Итак, с помощью свопа компания Intel трансформирует заем с фиксированной ставкой, равной 5,2%, в заем с плавающей ставкой “LIBOR+20 базисных пунктов”.

Пример использования свопов для трансформации активов.

Допустим, что компания Microsoft имеет 100 млн. долл. в облигациях, которые принесут в течение следующих трех лет процентный доход в размере 4,7% годовых. Заключив своп, компания Microsoft создает три денежных потока.

1. Компания получает 4,7% по облигациям.

2. Компания получает ставку LIBOR в сроки, установленные свопом.

3. Компания выплачивает 5% в сроки, установленные свопом.

Эти денежные потоки эквивалентны процентному доходу, полученному по ставке «LIBOR - 30 базисных пунктов». Итак, компания Microsoft могла бы трансформировать актив, приносящий 4,7% годовых, в актив, приносящий ставку «LIBOR - 30 базисных пунктов».

Теперь встанем на точку зрения компании Intel. С помощью свопа она могла бы преобразовать актив, приносящий плавающий процентный доход, в актив, приносящий фиксированный процентный доход. Предположим, что компания Intel вложила 100 млн. долл. под ставку «LIBOR - 20 базисных пунктов». Заключив своп, она создает три денежных потока.

1. Компания на свои инвестиции получает ставку «LIBOF - 20 базисных пунктов».

2. Компания выплачивает ставку LIBOR в сроки, установленные свопом.

3. Компания получает 5% в сроки, установленные свопом.

Эти денежные потоки эквивалентны процентному доходу, полученному по ставке, равной 4,8%. Итак, компания Intel могла бы преобразовать актив, приносящий процентный доход на уровне ставки «LIBOR - 20 базисных пунктов», в актив, приносящий 4,8%.

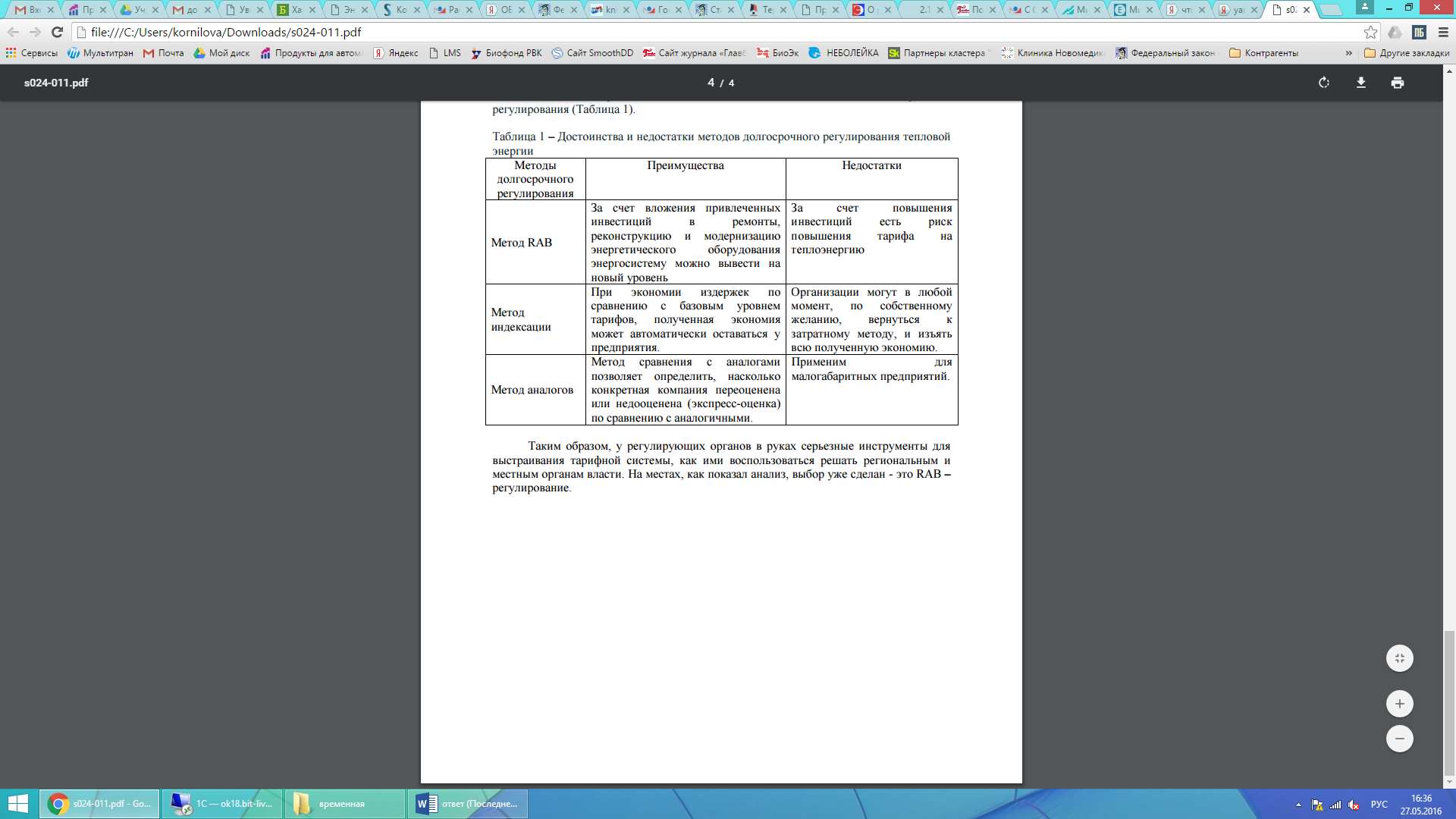

Алгоритм перехода и регулирования тарифов с применением метода доходности инвестированного капитала (метод RAB).

Есть 3+1 метода расчета тарифов

- Метод RAB – применяют 60%;

- Метод индексации – 30%;

- Метод сравнения аналогов - 0,1 %;

- Метод экономически обоснованных тарифов (затратный метод) - 10%.

Тарифы рассчитываются в РФ по Методическим указаниям Приказа ФСТ + постановление правительства «Основ ценообразования в отношении электрической и тепловой энергии в РФ»

RAB-метод предполагает принцип индексации операционных расходов, с сохранением полученного эффекта от сокращения издержек за предприятием в течение всего долгосрочного (пятилетнего) периода действия тарифов. Операционные расходы ежегодно сдерживаются на индекс эффективности, устанавливаемый в диапазоне от 1% до 2,5%. Таким образом, предприятию дается принудительное задание по повышению эффективности. Хотя сам по себе RAB-метод и не специализируется на решении задач энергоэффективности, но, тем не менее, носит стимулирующий характер

RAB (регулируемая база инвестированного капитала) - это система долгосрочного тарифообразования, основной целью которой является привлечение инвестиций в расширение и модернизацию инфраструктуры. Впервые методика тарифообразования на основе регулируемой базы инвестированного капитала (RAB) была применена в Великобритании в конце 1980-х гг. в процессе приватизации электросетевого комплекса и либерализации рынка электроэнергии. В середине 1990-х годов перешли другие страны. Европейский союз в 2002 году обязал страны Восточной Европы применять RAB-регулирование при установлении тарифов для монополий, и RAB пришел в Вост. Европу. RAB-регулирование оказалось очень эффективным: энергокомпании в нескол