Порядок исчисления налога (ст. 166)

Исчисленный НДС = НБ(1) х 18% + НБ(2) х 10% + НБ(3) х 0%

НДС к уплате в бюджет = Исчисл.НДС – НДС к вычету + восстановленный НДС

"Входной" НДС

Ø предъявил поставщик дополнительно к цене,

Ø уплачен на таможне при ввозе товаров на территорию РФ,

Ø начислен при выполнении СМР для собственных нужд,

Ø уплачен при выполнении обязанностей налогового агента.

Источники покрытия:

1) принимается к вычету (возмещению) (ст. 171, 172, 176);

2) учитывается в стоимости приобретенных товаров (работ, услуг), имущественных прав (п. 2 ст. 170);

3) относится на затраты, которые уменьшают налогооблагаемую прибыль (для банков, страховых организаций, негосударственных пенсионных фондов) (п. 5 ст. 170);

4) списывается за счет собственных источников.

Налоговый вычет (ст. 171)

Налоговый вычет - уменьшение исчисленной суммы НДС на суммы "входного" налога

Условия:

1. Товары (работы, услуги), имущественные права приобретены для операций, облагаемых НДС.

2. Товары (работы, услуги), имущественные права оприходованы (приняты к учету).

3. Имеются надлежаще оформленный счет-фактура поставщика и соответствующие первичные документы.

Включение «входного НДС» в стоимость приобретенных товаров (ст. 170)

Условия:

1) приобретены для использования в операциях, не облагаемых НДС;

2) используются для операций, местом реализации которых не признается территория Российской Федерации;

3) организация не является налогоплательщиком НДС и применяет специальные налоговые режимы либо освобождена от исполнения обязанностей налогоплательщика;

4) используются для операций, которые не признаются реализацией.

Восстановление НДС (ст. 170)

Восстановление НДС – уплата «входного» НДС в бюджет, раннее принятого к вычету.

Ситуации:

1. При передаче имущества (имущественных прав) в качестве вклада в уставный (складочный) капитал.

2. При дальнейшем использовании товаров (работ, услуг), имущественных прав для операций:

Ø не облагаемых НДС;

Ø местом реализации которых не признается территория Российской Федерации;

Ø которые не признаются реализацией;

Ø осуществляемых в рамках специальных налоговых режимов в виде ЕНВД и УСН или в деятельности, по которой получено освобождение.

Порядок и сроки уплаты налога в бюджет по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом

Акцизы, как и налог на добавленную стоимость - – это косвенные налоги, включаемые в цену товара и оплачиваемые покупателем. В настоящее время порядок обложения акцизами регулируется Налоговым кодексом РФ (часть II глава 22).

Плательщиками акцизов признаются предприятия и индивидуальные предприниматели при совершении операций с подакцизными товарами. Начиная с 2003 года акцизы по нефтепродуктам должны перечислять в бюджет покупатели горюче-смазочных материалов. Они могут принять уплаченный налог к вычету при определенных условиях: чтобы воспользоваться вычетом, нужно иметь свидетельство о регистрации лица, которое производит операции с нефтепродуктами.

Подакцизными товарами являются: спирт этиловый из всех видов сырья, спиртосодержащая продукция с общей долей этилового спирта более 9%, алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5 процента, за исключением виноматериалов), пиво, табачные изделия, автомобили и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.), нефтепродукты: автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин.

Объект налогообложения

Подакцизными товарами являются следующие нефтепродукты: автомобильный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, прямогонный бензин.

Согласно ст.182 НК РФ объектом обложения акцизами признаются следующие операции с нефтепродуктами:

- оприходование организацией или индивидуальным предпринимателем, не имеющими Свидетельства, нефтепродуктов, самостоятельно произведенных из собственного сырья и материалов (в том числе подакцизных нефтепродуктов);

- получение организацией или предпринимателем, не имеющими Свидетельства, нефтепродуктов в собственность в счет оплаты услуг по производству нефтепродуктов из давальческого сырья и материалов;

- получение нефтепродуктов организацией или индивидуальным предпринимателем, имеющими Свидетельство;

- передача организацией или индивидуальным предпринимателем нефтепродуктов, произведенных из давальческого сырья и материалов (в том числе подакцизных нефтепродуктов), собственнику этого сырья и материалов, не имеющему Свидетельства. (Передача нефтепродуктов иному лицу по поручению собственника приравнивается к передаче нефтепродуктов собственнику.);

- ввоз нефтепродуктов на таможенную территорию Российской Федерации.

При этом реализация нефтепродуктов налогоплательщиком объектом налогообложения не является.

При совершении на территории РФ операций с подакцизными нефтепродуктами возникновение у лица обязанности по уплате акциза напрямую связано с наличием либо отсутствием у него Свидетельства.

Исключение сделано только для производителя. Он при оприходовании произведенных нефтепродуктов обязан начислить акциз независимо от того, есть у него указанное Свидетельство или нет.

Существует четыре вида Свидетельств:

- свидетельство на производство;

- свидетельство на оптовую реализацию;

- свидетельство на оптово-розничную реализацию;

- свидетельство на розничную реализацию.

Нужно учитывать, что со Свидетельством связана не только обязанность лица по уплате акциза, но и возможность принятия к вычету начисленных ранее сумм акциза при дальнейшей реализации нефтепродуктов.

Налоговый вычет могут получить налогоплательщики, имеющие Свидетельства на производство, на оптовую реализацию и оптово-розничную реализацию нефтепродуктов, при реализации подакцизных нефтепродуктов лицу, у которого тоже есть Свидетельство (причем любое). У них вычетам подлежат суммы акциза, начисленные при получении реализованных нефтепродуктов.

А вот налогоплательщики, реализующие подакцизные нефтепродукты в розницу, вычеты по акцизам в части розничного оборота получить не могут даже при наличии у них Свидетельства. Следовательно, на них и ляжет обязанность платить акциз в бюджет.

Налоговая база определяется отдельно по каждому виду подакцизного товара.

Налоговая база при реализации произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

· как объем реализованных подакцизных товаров в натуральном выражении - по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

· как стоимость реализованных подакцизных товаров, исчисленная исходя из цен, определяемых с учетом положений статьи 40 НК РФ, без учета акциза, налога на добавленную стоимость и налога с продаж - по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

· как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен без учета акциза, налога на добавленную стоимость и налога с продаж - по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки. В аналогичном порядке определяется налоговая база по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки, при их реализации на безвозмездной основе, при совершении товарообменных (бартерных) операций, а также при передаче подакцизных товаров по соглашению о предоставлении отступного или новации и передаче подакцизных товаров при натуральной оплате труда.

Налоговый период

Налоговым периодом признается календарный месяц.

Налоговые ставки.

На всей территории России установлены следующие ставки:

- адвалорные — в процентах к стоимости товаров по отпуск ным ценам без учета акциза.

- специфические — в рублях и копей ках за единицу измерения товара.

Преобладающими являются специфические ставки. Адва лорные ставки установлены для таких видов товаров как сигареты (папиросы).

Порядок исчисления акциза

Сумма акциза по подакцизным товарам (в том числе при ввозе на территорию Российской Федерации), в отношении которых установлены твердые (специфические), налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы.

Сумма акциза по подакцизным товарам (в том числе ввозимым на территорию Российской Федерации), в отношении которых установлены адвалорные (в процентах), налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Сумма акциза по подакцизным товарам (в том числе ввозимым на территорию Российской Федерации), в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля стоимости (таможенной стоимости) таких товаров.

Порядок и сроки уплаты акцизов.

Предприятие, осуществляющее операции по реализации подакцизных товаров, определяет сумму налога по итогам каждого налогового периода за минусом разрешенных налоговых вычетов.

При реализации (передаче) подакцизных товаров в случае, если дата их реализации (передачи) определяется как день оплаты, уплата акциза производится исходя из фактической реализации за истекший налоговый период не позднее 25 числа месяца, следующего за отчетным месяцем.

Уплата акциза при совершении операций, признаваемых объектом налогообложения в отношении нефтепродуктов производится не позднее 25-го числа месяца, следующего за истекшим налоговым периодом за исключением:

При совершении операций с нефтепродуктами, уплата суммы налога производится налогоплательщиком по месту нахождения налогоплательщика, а также по месту нахождения каждого, из его обособленных подразделений исходя из доли налога, приходящейся на эти обособленные подразделения.

79. Сущность, порядок определения налога на прибыль предприятия нефтегазового комплекса.

Налог на прибыль на предприятиях составляет 25% от общей суммы прибыли предприятия. Ставка налога на прибыль устанавливается налоговым кодексом РФ.

Предприятия, осуществляющие предпринимательскую деятельность, являются плательщиками налога на прибыль, получаемую в результате осуществления своей финансово-хозяйственной деятельности.

С 1 января 2002 года порядок налогообложения налогом на прибыль регламентируется главой 25 НК РФ «Налог на прибыль организаций».

Кодексом не используется понятие себестоимости, а введено понятие расходы. Расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты. К вычету из налоговой базы по налогу на прибыль принимаются любые расходы при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Плательщиками налога на прибыль, согласно статье 246 НК РФ признаются:

— российские организации;

— иностранные организации, осуществляющие деятельность в России через постоянные представительства и получающие доходы от источников в Российской Федерации.

Объект налогообложения

Налогооблагаемой базой для целей налогообложения прибыли признается денежное выражение прибыли согласно статье 247 НК РФ. Объектом налогообложения признается прибыль организации, определяемая как полученный доход, уменьшенный на величину расходов (п. 1 статьи 252 НК РФ).

При этом расходы подразделяются на следующие группы:

— расходы, связанные с производством и реализацией согласно статье 253 НК РФ, состоящие из следующих статей затрат:

материальные расходы (статья 254 НК РФ);

расходы на оплату труда (статья 255 НК РФ);

суммы начисленной амортизации (статья 256 НК РФ);

прочие расходы (статья 264 НК РФ).

— внереализационные расходы, поименованные в статье 265 НК РФ, куда входят все остальные расходы.

Доходы, учитываемые организацией для исчисления налога на прибыль, согласно статье 248 НК РФ подразделяются на две большие группы:

— доходы от реализации товаров (работ, услуг), имущественных прав, за исключением налогов, предъявляемых налогоплательщиком покупателю. Такими налогами являются НДС, налог с продаж, акцизы (статья 249 НК РФ).

— внереализационные доходы, поименованные в статье 250 НК РФ.

Налоговым кодексом РФ установлено, что доходы и расходы налогоплательщика учитываются в денежной форме (статья 274 НК РФ). Доходы, полученные в натуральной форме, учитываются исходя из цены сделки.

Для определения момента принятия доходов и расходов в целях определения налоговой базы по налогу на прибыль, все организации должны применять метод начисления. Принцип данного метода заключается в следующем: доходы отражаются в том отчетном (налоговом) периоде, в котором они произведены, независимо от фактического поступления денежных средств.

В некоторых случаях налогоплательщикам разрешено применять кассовый метод признания доходов и расходов в целях налогообложения по налогу на прибыль (п.1 статьи 273 НК РФ).

Кассовый метод могут применять организации, у которых сумма выручки от реализации товаров (работ, услуг) в среднем за предыдущие четыре квартала не превысила 1 миллиона рублей за каждый квартал.

Порядок и сроки уплаты.

Налоговым периодом по налогу на прибыль признается календарный год. Согласно статье 285 НК РФ отчетными периодами по налогу на прибыль признаются первый квартал, полугодие и девять месяцев календарного года. Налог на прибыль, подлежащий уплате в бюджет, определяется нарастающим итогом с учетом ранее начисленных сумм платежей.

Источником для уплаты налога на прибыль является прибыль организации.

Налогоплательщики представляют налоговые декларации за отчетный период не позднее 28 дней со дня окончания соответствующего отчетного периода, а именно не позднее 28 апреля, 28 июля, 28 октября соответственно. Налоговая декларация по итогам налогового периода представляется налогоплательщиками не позднее 28 марта года, следующего за истекшим налоговым периодом (статья 289 НК РФ).

Налоговые льготы.

Существенным моментом в действующем налоговом законодательстве, регулирующем порядок налогообложения налогом на прибыль, является отсутствие налоговых льгот.

Однако необходимо отметить, что сохранилось право на льготы по налогу на прибыль для малых предприятий, срок действия которых не истек на день вступления в силу главы 25 НК РФ.

80. Методы оптимизации налогового бремени предприятий нефтегазового комплекса.

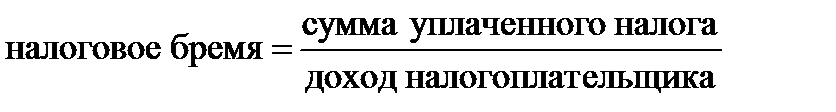

Налоговое бремя представляет собой показатель совокупного воздействия налогов на экономику страны в целом, на отдельный хозяйствующий субъект или на иного плательщика, определяемый как доля их доходов, уплачиваемая государству в форме налогов и платежей налогового характера.

Основные направления применения налогового бремени состоят в следующем:

1) данный показатель необходим государству для разработки налоговой политики.

2) исчисление налогового бремени на общегосударственном уровне необходимо для сравнительного анализа налоговой нагрузки в разных странах и принятия решений хозяйствующими субъектами о размещении производства, распределении инвестиций.

3) показатель налогового бремени необходим для анализа влияния налоговой системы страны на формирование социальной политики государства.

4) показатель налогового бремени используется в качестве индикатора экономического поведения хозяйствующих субъектов.

Исчисление налогового бремени осуществляется на двух уровнях: макроуровне и микроуровне.

Макроуровень подразумевает исчисление тяжести налогообложения всей страны в целом или налоговой нагрузки на экономику. Здесь же оценивается распределение налогового бремени между группами однородных предприятий, т.е. отраслями производства, и налоговая нагрузка всей страны. Микроуровень включает определение налоговой нагрузки на конкретные предприятия, а так же исчесления налоговой нагрузки на работника.

Согласно одной из методик налоговое бремя хозяйствующих субъектов оценивается как процентное отношение всех уплачиваемых налогов к выручке от реализации, включая выручку от прочей реализации. Для анализа динамики налогового бремени должен быть выбран такой показатель, который отражал бы действительный, и при том единый, источник уплаты всех налогов, вносимых предприятием в бюджеты всех уровней и во внебюджетные фонды.

Суть одной из существующих методик исходит из положения, что каждая группа налогов в зависимости от источника, за счёт которого они уплачиваются, имеет свой критерий оценки тяжести налогового бремени.

Общий знаменатель, к которому в соответствии с данной методикой приводится уровень тяжести налогового бремени хозяйствующего субъекта, представляет собой прибыль предприятия.

Эти показатели отражают то, какая часть расчётной прибыли изымается у налогоплательщика в форме налогов и каково соотношение суммарной величины уплаченных налогов и прибыли, остающейся в распоряжении налогоплательщика после уплаты этих налогов.

Следующий метод количественной оценки налогового бремени хозяйствующего субъекта определяется как соотношение созданной им и отдаваемой государству добавленной стоимости. Добавленная стоимость по своей сути является доходом предприятия и достаточно универсальным источником уплаты всех налогов. Этот показатель позволяет как бы усреднить оценку налогового бремени для различных типов производств и обеспечивает таким образом сопоставимость данного показателя для различных экономических стрктур.

Мировой опыт показывает, что при увеличении налоговой нагрузки на налогоплательщика, эффективность налоговой системы сначала повышается и достигает своего максимума, но затем начинает резко снижаться. При этом потери бюджетной системы становятся невосполнимыми, так как определённая часть налогоплательщиков или разоряется, или сворачивает производство, другая часть находит как законные, так и незаконные пути минимизации установленных и подлежащих к уплате налогов. При снижении налогового бремени в дальнейшем для восстановления нарушенного производства потребуются годы.

В последние годы снижение налогового бремени на экономику составляло около 1% к ВВП ежегодно, примерно в таких же параметрах предполагается снижение налогового бремени в 2006-2008 годах.

Проблема снижения налогового бремени в российской налоговой системе в значительной степени связана с расширением налогооблагаемой базы, в том числе за счёт отмены льгот, вовлечением в сферу уплаты теневого бизнеса, дальнейшем укреплением налоговой и финансовой дисциплины. Создание благоприятных налоговых условий для функционирования легальной экономики, законопослушных налогоплательщиков целиком и полностью зависит от решения этих проблем. Поэтому необходимо, чтобы Налоговый кодекс РФ, после принятия его глав кардинально изменил ситуацию с реальным снижением налогового бремени для российских налогоплательщиков.

НЕФТЕГАЗОВОЕ ПРАВО

81.Источники правового регулирования отношений недропользования.

Под материальными источниками права понимаются объективные общественные потребности, сформированные под влиянием политических, экономических и иных условий жизни. Юридическими источниками (формами) права являются результаты деятельности компетентных государственных органов, имеющие документальную форму и содержащие правовые нормы, регулирующие соответствующие общественные отношения. Источниками (формами) права в Российской Федерации признаются нормативно-правовые акты, нормативные договоры и правовые обычаи.

Основными источниками российского горного права являются:

- нормативные правовые акты. Среди них особое место занимает Конституция Российской Федерации, Федеральные конституционные законы (ФКЗ).

- федеральные законы (ФЗ). законы прямого действия, рамочные законы.

- законы субъектов Российской Федерации

Среди подзаконных источников горного права ведущую роль играют

· указы Президента Российской Федерации.

· Постановления Правительства Российской Федерации

· Акты министерств и ведомств Российской Федерации:Федеральное министерство, Федеральная служба, федеральное агентство.

· Акты органов исполнительной власти субъекта Российской Федерации

· нормативные договоры.международные договоры, Особой разновидностью нормативного договора являются соглашения о разделе продукции.

Правовой обычай в системе источников российского горного права играет ограниченную, вспомогательную роль. Он применяется в случаях, прямо указанных в федеральных законах.

82.Понятие недропользования. Виды недропользования.

Недропользование – это Регулируемые при помощи закона общие отнощени в области пользования недрами, участники которых несут юридические обязанности - правоотношения

Недра предоставляются в пользование для:

1) регионального геологического изучения, включающего региональные геолого-геофизические работы, геологическую съемку, инженерно-геологические изыскания, научно-исследовательские, палеонтологические и другие работы, направленные на общее геологическое изучение недр, геологические работы по прогнозированию землетрясений и исследованию вулканической деятельности, созданию и ведению мониторинга состояния недр, контроль за режимом подземных вод, а также иные работы, проводимые без существенного нарушения целостности недр;

2) геологического изучения, включающего поиски и оценку месторождений полезных ископаемых, a также геологического изучения и оценки пригодности участков недр для строительства и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых;

3) разведки и добычи полезных ископаемых, в том числе использования отходов горнодобывающего и связанных с ним перерабатывающих производств;

4) строительства и эксплуатации подземных сооружений, не связанных с добычей полезных ископаемых;

5) образования особо охраняемых геологических объектов, имеющих научное, культурное, эстетическое, санитарно-оздоровительное и иное значение (научные и учебные полигоны, геологические заповедники, заказники, памятники природы, пещеры и другие подземные полости);

6) сбора минералогических, палеонтологических и других геологических коллекционных материалов.

Недра могут предоставляться в пользование одновременно для геологического изучения, разведки и добычи полезных ископаемых. При этом разведка и добыча полезных ископаемых, за исключением разведки и добычи полезных ископаемых на участке недр федерального значения, могут осуществляться как в процессе геологического изучения недр, так и после его завершения. Разведка и добыча полезных ископаемых на участке недр федерального значения могут осуществляться на основании решения Правительства Российской Федерации о возможности осуществления на этом участке недр разведки и добычи полезных ископаемых пользователем недр только после завершения геологического изучения недр на этом участке недр.

83.Порядок подготовки и проведения торгов по предоставлению лицензии на право эксплуатации участка недр.

Порядок объявления и проведения торгов регламентирован Распоряжением Министерства природных ресурсов РФ от 14 ноября 2002 г. № 457-р «О Методических рекомендациях по подготовке условий и порядку проведения конкурсов и аукционов на право пользования участками недр». При подготовке торгов территориальными органами управления государственным фондом недр проводятся следующие работы:

- определение предварительных границ участков недр;

- согласование возможности предоставления земельных отводов, участков лесных угодий, водных объектов;

- согласование возможности и условий пользования участками недр с местными органами охраны окружающей природной среды;

- предварительная разработка условий пользования недрами;

- обоснование расчетов сборов и платежей при пользовании недрами (сбор за участие в конкурсе или аукционе, размер платы за пользование геологической информацией, сбор за выдачу лицензии, платежи за пользование недрами);

- подготовка пакета геологической и иной информации.

Территориальными органами управления государственным фондом недр разрабатываются условия проведения торгов. Условия разрабатываются на каждый объект, подлежащий лицензированию, и включают в себя:

- ограничение на участие в конкурсе или в аукционе;

- общие сведения об участке недр;

- геологическую характеристику участка недр;

- основные условия пользования участками недр;

- требования к содержанию технико-экономических предложений, представляемых участниками конкурса;

- требования к заявке на участие в конкурсе или аукционе;

- порядок работы и принятия решений конкурсной или аукционной комиссией;

- критерии определения победителя конкурса или аукциона;

- порядок и условия признания конкурса или аукциона несостоявшимся;

- меры по обеспечению уплаты участниками разового платежа.

Условия проведения торгов согласуются с государственными органами, уполномоченными на проведение торгов. Также определяется организация, уполномоченная на организацию и проведение торгов.

Объявления о предстоящих аукционах на право пользования участками недр должны быть опубликованы в общероссийских и издаваемых на территориях соответствующих субъектов Российской Федерации средствах массовой информации не позднее чем за 45 дней, а о предстоящих конкурсах – не позднее чем за 90 дней до даты их проведения. В объявлении указываются местонахождение участков недр, основные условия, определяющие выбор недропользователя, время и место проведения конкурсов и аукционов, сроки подачи заявок, стартовые размеры платежей за пользование недрами, размер платы за пользование геологической информацией, предоставляемой претендентам, а также размер сбора за участие в конкурсе или аукционе. Кроме этого в объявлении указывается место ознакомления и способ получения претендентом полного текста условий конкурса или аукциона, а также возможность их получения по почте или в электронном виде. Также может проводиться презентация, на которой проводят демонстрацию обзорных геологических карт, знакомят потенциальных претендентов с геологическими, экономическими и иными данными, характеризующими выносимый на торги участок недр, условиями проводимых торгов, порядком принятия решения. На презентации потенциальный претендент может приобрести пакет геологической информации по участку недр.

Для участия в торгах заинтересованное лицо подаёт заявку с указанием участка недр, по которому заявитель будет участвовать в торгах, а так же согласие с условиями торгов. К заявке на участие в торгах прилагаются:

1) документы, позволяющие идентифицировать заявителя;

2) данные о руководителях или владельцах заявителя и лицах, которые представляют это предприятие при получении лицензии;

3) данные о финансовых возможностях предприятия-заявителя, необходимых для выполнения работ, связанных с намечаемым пользованием недрами;

4) данные о технических и технологических возможностях предприятия-заявителя, а также других предприятий, привлекаемых им в качестве подрядчиков;

5) информацию о предыдущей деятельности предприятия-заявителя, включая список государств, в которых оно осуществляло свою деятельность в последние 5 лет;

6) платёжный документ, подтверждающий внесение лицензионного сбора.

Заявка и приложения к ней подлежат экспертизе. Экспертиза не проводится в случае проведения торгов в виде конкурса. Торги проводятся в присутствии представителей заявителей, заочное участие в торгах не допускается. Решение по результатам торгов принимается в течении 30 дней после их проведения и подлежит опубликованию в средствах массовой информации.

84.Основания и порядок бесконкурсного предоставления лицензии на право эксплуатации участка недр.

Пользователь недр вправе и обязан пользоваться участком недр в соответствии с условиями лицензии, в том числе проводить без дополнительных разрешений геологическое изучение недр за счет собственных, в том числе привлеченных, средств в границах предоставленного ему геометризованного блока недр (горного отвода), при условии соблюдения требований по рациональному использованию и охране недр, безопасному ведению связанных с пользованием недрами работ, установленных настоящим Федеральным законом и иными нормативными правовыми актами, а также технической (технологической) проектной документации.

При получении лицензии необходимо письменное заявление в компетентный орган. К заявлению прилагаются 4 группы документов:

1. документы, идентифицирующие заявителя. Свидетельство государственной регистрации, паспорт, устав, свидетельство государственной регистрации, свидетельство о постановки на учет в уголовных органах.

2. документы, подтверждающие наличие материально – технической базы и кадровой базы для осуществления деятельности. Перечень оборудования как собственного, так и арендованного.

3. документы о предшествующей хозяйственной деятельности не боле чем за последние 5 лет – бухгалтерские балансы, документы о банковских счетах, справки об отсутствии задолженности

4. иные документы, характеризующие деятельность. Документы, которые показывают либо компанию, либо человека в хорошем свете.

За рассмотрение заявления выплачивается лицензионный сбор – 100 рублей. Документы могут быть представлены лично, либо по почте – заказным письмом с уведомлением

Срок на рассмотрение заявления 30 дней с даты его поступления. Документы подлежат проверке и экспертизе

Отказ о предоставлении лицензии осуществляется по 3 основаниям:

1. не предоставление всей необходимой информации

2. несоответствие материальной либо кадровой базы данному виду деятельности

3. предоставление недостоверной информации

отправляется в письменной форме и носит мотивационный характер.

Решение о выдаче лицензии принимается письменно и направляется заявителю. Лицензия выдается после оплаты лицензионного сбора. Лицензия оформляется в течение 10 дней после оплаты. Лицензия выдается только лично. Лицензия выдается сроком на 5 лет. Продление срока осуществляется в том же порядке что и выдача. В случае изменение названия, адреса, организационно – правовой формы лицензиата лицензия подлежит переоформлению. Заявление подается в течение 15 дней после государственной регистрации. Сбор составляет 50%, лицензия выдается в течение 15 дней.

Действие лицензии может быть приостановлено либо прекращено досрочно по решению суда. В случае нарушения условий недропользования действие лицензии может быть досрочно прекращено. Повторное заявление может быть подано не ранее чем через год после отзыва старого. Требования по составу документации технической и кадровой базы для лицензирования отдельных видов деятельности закрепляется постановлением правительства «О лицензировании данного вида деятельности». Перечень нарушений закреплен постановлением правительства.

Оформление, государственная регистрация и выдача победителю аукциона лицензии на пользования недрами производится в соответствии с Порядком, установленным действующим законодательством Нижегородской области.

5.2. Обязательные для исполнения условия пользования участком недр, изложенные в настоящем Порядке, включаются в лицензию и ее неотъемлемые составные части в качестве заранее согласованных.

5.3. Победитель аукциона при получении лицензии вносит сбор за выдачу лицензии на пользование недрами, величина которого утверждена постановлением Правительства.

85.Лицензионное соглашение – понятие, содержание, порядок заключения.

Лицензионное соглашение – это договор между недропользователем, с одной стороны, и компетентным государственным органом (органами), с другой, об условиях и порядке разработки месторождения полезных ископаемых. В лицензионном соглашении оговариваются:

- объемы и виды работ, необходимые для обеспечения геологического изучения недр, сроки их проведения и представления материалов с подсчетом запасов полезных ископаемых на государственную экспертизу;

- сроки подготовки и утверждения технического (технологического) проекта разработки месторождения;

- сроки ввода месторождений полезных ископаемых в разработку;

- технико-экономические требования к освоению месторождения полезных ископаемых (уровни добычи полезных ископаемых, степень извлечения основных и попутных полезных ископаемых из недр и т.д.);

- требования по срокам и условиям выполнения работ по ликвидации и консервации горных выработок и буровых скважин и рекультивации земель;

- требования к охране недр и окружающей природной среды, безопасному ведению работ, связанных с пользованием недрами;

- размеры платежей за пользовании недрами и иными природными ресурсами;

- осуществление социально-экономических и инвестиционных мероприятий на территории освоения участка недр, в том числе с учетом интересов коренных малочисленных народов;

- участие российских организаций в освоении участка недр, в получении заказов на изготовление оборудования и оказание услуг, связанных с пользованием недрами;

- обязательства недропользователя по обеспечению выполнения условий пользования недрами.

Условия лицензионного соглашения действуют в течении всего срока лицензии. При переходе прав на разработку месторождения к другому лицу условия лицензионного соглашения сохраняются в полном объёме. Условия лицензионного соглашения могут быть изменены по соглашению сторон в случаях:

- продления срока пользования участком недр;

- изменения сведений о запасах полезных ископаемых на предоставленном в пользование участке недр;

- существенного изменения технологии разработки месторождения;

- изменения уровня цен на добываемое минеральное сырье.

86.Объекты горных правоотношений.

Объектом является индивидуальный участок недр. Он может быть либо грным либо геологическим отводом.

Геологический отвод – геометризованный блок земной коры, предоставленный для проведения разведочных работ одним или несколькими недропользователями

Горный отвод – блок земной коры предоставленный одному недропользователю. Им