Дивидендная политика в реальном мире

Мы увидели, что в гипотетической, идеальной финансовой среде выбор дивидендной политика с точки зрения благосостояния акционеров не играет никакой роли. Однако в реальном мире, существует ряд причин, которые приводят к тому, что дивидендная политика все же влияет на богатство акционеров. В этом разделе рассматриваются наиболее важные из них: налоги, регулирование финансовой деятельности, издержки на внешнее финансирование и информационное содержание дивидендов.

В Соединенных Штатах и многих других странах налоговые органы требуют, чтобы акционеры выплачивали личный подоходный налог с полученных денежных дивидендов Поэтому, если компания распределяет деньги посредством выплаты денежных дивидендов, она тем самым вынуждает всех своих акционеров платить налоги Если же вместо этого компания распределяет деньги путем выкупа своих акций, то эти выплаты не облагаются налогами. С точки зрения акционера, являющегося налогоплательщиком, для него всегда лучше, если компания выплачивает деньги посредством выкупа своих акций.

Однако в Соединенных Штатах существуют законы, которые препятствуют использованию компаниями механизма выкупа своих акций в качестве постоянной схемы распределения дивидендных выплат между акционерами Налоговые службы придерживаются мнения, что по таким схемам распределения дивидендов необходимо выплачивать налоги. Существуют также законы, препятствующие попыткам компании удерживать в обращении такой объем денежных средств, который не нужен для их финансовой деятельности Налоговые органы рассматривают такого рода схемы удержания прибыли от распределения среди акционеров как способ уклонения от уплаты личных налогов на дивиденды.

Еще один фактор, который следует учитывать при определении дивидендной политики — это затраты на внешнее привлечение средств. Дело в том, что в ходе новой эмиссии акций необходимо оплатить услуги инвестиционного банка, который выступает промежуточным звеном при продаже новых акций внешним инвесторам. именно постоянные акционеры компании несут на себе эти издержки, д

Другие издержки возникают вследствие разницы в объеме информации, доступ менеджерам компании (инсайдерам) и потенциальным покупателям новых акции, которые были выпущены этой компанией (сторонним инвесторам). Сторонние инвесторы могут скептически относиться к выпуску новых акций, подозревая, что инсайдерам известно что-либо негативное о состоянии компании. Поэтому им следует предоставить более низкую цену, чтобы вызвать у них интерес к покупке новых акций Таким образом, финансирование за счет собственных средств будет выглядеть для с' шествующих акционеров компании более привлекательным решением, чем выпуск новых акций для сторонних инвесторов.

Еще один потенциально важный фактор реальной финансовой среды, влияющий на дивидендную политику компании, — информационное содержание дивиденде] Посторонние инвесторы могут истолковать повышение размеров денежных дивидендов, выплачиваемых компанией, как положительный знак, и вследствие этого прирос дивиденда может привести к повышению цены акций. И наоборот, снижение размеров денежных дивидендов может быть истолковано как плохой знак, что приведет понижению цены акций. В связи с таким информационным влиянием руководств компании подходит очень осторожно к изменению размера дивидендных выплат v как правило, распространяет в инвестиционных кругах соответствующие пояснения по поводу таких изменений.

| Контрольный вопрос 9.6 |

| Почему налоговые соображения и издержки, связанные с выпуском новых акций, являются стимулирующими факторами для того, чтобы не платить дивиденды в денежной форме? |

Резюме

• Использование метода дисконтирования денежных потоков (ДДП) при оценке финансовых активов заключается в дисконтировании ожидаемых денежных потоков по ставке, скорректированной с учетом риска.

• Оценка акций с использованием модели дисконтирования дивидендов (МДД) основывается на том, что инвестор, намереваясь приобрести обыкновенные акции, рассчитывает на такую ставку доходности (учитывающую денежные дивиденды и прирост курсовой стоимости ценных бумаг), которая будет равна рыночной учетной ставке. Полученная формула показывает, что текущая цена акции равна приведенной стоимости всех ожидаемых дивидендов.

• Для МДД с постоянным ростом дивидендов темп роста дивидендов равен ожидаемой скорости прироста цены акций.

• Ожидаемый в будущем рост прибыли, дивидендов и цены непосредственно не влияет на увеличение текущей рыночной цены акции Основным фактором, влияющим на повышение ее стоимости, является наличие у фирмы такой инвестиционной возможности, реализация которой приведет к тому, что ставка доходности новых инвестиций превысит рыночную учетную ставку.

• В идеальной финансовой среде, в которой отсутствуют налоги и операционные издержки, дивидендная политика корпорации не влияет на благосостояние акционеров.

• В реальном мире существует ряд факторов, которые приводят к тому, что дивидендная политика оказывает влияние на богатство акционеров. Такими факторами являются налоги, особенности государственного регулирования финансовой деятельности, затраты на внешнее финансирование и информационное содержание дивидендов.

Основные формулы

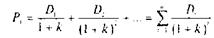

Цена акции — это приведенная стоимость всех ожидаемых дивидендов по этой акции, дисконтированных по рыночной учетной ставке:

Цена акции, выраженная через прибыль и инвестиции:

где Е, — прибыль, полученная в году t, а /, — чистые инвестиции в году t. Приведенная стоимость бесконечного потока дивидендов с постоянным темпом их роста (g):

Формула для расчета темпа роста дивидендов и прибыли на акцию:

g = коэффициент удержания прибыли х ставка доходности по новым инвестициям Для расчета стоимости акций можно использовать следующую формулу:

ро = EJk + чистая приведенная стоимость будущих инвестиций

Основные термины

• дивидендная доходность (dividend yield), 307

• коэффициент текущая цена акции/чистая прибыль на одну акцию (price/earnings multiple, P/E), 307

• модель дисконтирования дивидендов, МДД (discounted dividend model), 307

• учетная ставка с поправкой на риск (risk-adjusted discount rate), 307

• рыночная учетная ставка (market capitalization rate), 307

• акции быстрорастущих компаний (growth stocks), 314

• дивидендная политика (dividend policy), 315

• дивиденды в денежной форме; денежные дивиденды (cash dividends), 315

• выкуп акций (share repurchase), 315

Ответы на контрольные вопросы

Контрольный вопрос 9.1. В следующем году по акциям XYZ предполагается выплата дивидендов в размере 2 долл. на акцию. Впоследствии ожидается прирост дивидендов на уровне 6% в год. Какой должна быть рыночная учетная ставка, если текущая цена акции составляет 20 долл.?

ОТВЕТ. Для того чтобы найти k, используйте формулу расчета приведенной стоимости дивидендов с постоянным темпом их прироста Рц = D/(k — g).

k = DJ ро+ g = 2/20 + 0,06 = 0,16, или 16%.

Контрольный вопрос 9.2. Для оценки акций QRS аналитик использует модель дисконтирования дивидендов с постоянным ростом. Он предполагает, что ожидаемый размер чист

прибыли в расчете на акцию будет составлять 10 долл., коэффициент удержания прибыли — 75% в год, а рыночная учетная ставка — 18% в год. Какой будет его оценка стоимости акции QRS? Какова будет чистая приведенная стоимость будущих инвестиций?

ОТВЕТ. Используйте формулу расчета приведенной стоимости потока дивидендов ( постоянным темпом роста Рц = D,/(k - g).

ро = 2,50 долл./(0,15 - 0,135) = 166,67 долл.

Далее примените формулу Рд = Ei/k = 10 долл./0,15 = 66,67 долл.

Чистая приведенная стоимость будущих инвестиций равна разнице между двумя по

лученными значениями:

166,67 долл. — 66,67 долл. = 100,00 долл.

Контрольный вопрос 9.3. Сравните эффект, связанный с выплатой денежных дивидендов компанией Cashrich Co. в размере 1,5 млн. долларов с эффектом выкупа своих акций ш общую сумму 1,5 млн. долларов.

ОТВЕТ. При выплате дивидендов в денежной форме цена акции понизится на сумм;

выплаченных дивидендов (3 долл.) и упадет с 20 долл. до 17 долл. При выкупе компанией своих акций цена акции останется неизменной (20 долл.), однако количеств< акций, находящихся в обращении понизится с 750000 до 425000.

Контрольный вопрос 9.4. Какие последствия вызовет решение компании CashrichCo. вы платить дивиденды в размере 20% в виде акций?

ОТВЕТ. Количество акций, находящихся в обращении, увеличится до 600000, а цен;

акции упадет до 16,67 долл.

Контрольный вопрос 9.5. Основываясь на положениях теории М&М покажите что про изойдет, если компания Cashpoor Co. выплатит своим акционерам денежные дивиденды i размере 0,25 млн. долларов, а недостающие для новых инвестиций 0,25 млн. долларов при влечет за счет выпуска новых акций?

ОТВЕТ. Цена акции уменьшится на 0,25 долл., т.е. до 1,75 долл., и будет выпущен 142857 новых акций (250000 долл./1,75 долл. за акцию). Благосостояние акционере] останется прежним.

Контрольный вопрос 9.6. Почему налоговые соображения и издержки, связанные с выпуском новых акций, являются стимулирующими факторами для того чтобы не платить дивиденды в денежной форме?

ОТВЕТ. Выплата дивидендов деньгами приведет к тому, что некоторым акционерам придется платить подоходные налоги, которых можно было бы избежать, если бы дивиденды выплачивались не в денежной форме. Привлечение денег посредством выпуска новых акций — более дорогостоящая операция, чем мобилизация денежных) средств за счет приостановки выплаты дивидендов.

Вопросы и задания

Шаблон M 9.1-9.4

1. КомпанияDDM только что выплатила денежные дивиденды (Do) из расчета 2 долл. на акцию. В прошлом она последовательно увеличивал выплату дивидендов акционерам с темпом прироста, составлявшим 5% в год. Предполагается, что компания будет продолжать такую политика и в будущем, а рыночная учетная ставка по инвестициям в эти акции составляет 13% в год.

а. Какова ваша оценка действительной, внутренней стоимости акций (полученная с использованием МДД)?

b. Предположим, что текущая цена акции равна 20 долл. Насколько вы должны откорректировать каждый из перечисленных ниже параметров МДД длясоответствия рассматриваемой цене:

i. темп роста дивидендов;

ii. рыночная учетная ставка.

2. Компания Rusty Clipper Co. предполагает выплатить в этом году денежные дивиденды из расчета 5 долл. на акцию. Вы определили, что рыночная учетная ставка по инвестициям в эти акции должна составлять 10% в год. Текущая цена равна 25 долл. за акцию. Какой вывод вы можете сделать относительно ожидаемого темпа роста ее дивидендов?

3. Для компании Constant Growth Co. (CGC) ожидается чистая прибыль на акцию (Е,) в размере 5 долл. Руководство компании традиционно выплачивает денежные дивиденды в размере 20% от своей прибыли. Рыночная учетная ставка по акциям CGC составляет 15% в год, а ожидаемый коэффициент ROE будущих инвестиций компании равен 17% в год. Используя модель дисконтирования дивидендов с постоянным темпом роста, установите:

а. какой будет ожидаемый темп роста дивидендов?

b. чему должна равняться цена акций в соответствии с этой моделью?

с. если модель справедлива, какой будет ожидаемая цена акции через год?

d. если текущая цена акции предположительно равна 50 долл., насколько следует откорректировать каждый из следующих параметров модели для соответствия этой цене:

i. ожидаемый ROE по будущим инвестициям компании;

ii. рыночная учетная ставка;

iii. норму выплаты дивидендов.

4. Акции компании Slogro Co. в настоящее время продаются по цене 10 долл. за акцию. Чистая прибыль на акцию в наступающем году ожидается на уровне 2 долл. на акцию. Компания руководствуется политикой выплаты 60% от своей прибыли в качестве дивидендов. Оставшаяся сумма удерживается и инвестируется в проекты, приносящие 20% доходности в год. Ожидается, что такая ситуация будет продолжаться и в обозримом будущем.

а. Предположив, что текущая рыночная цена акции отражает ее подлинную, внутреннюю стоимость, рассчитанную с использованием МДД с постоянным темпом роста, какую ставку доходности потребуют инвесторы Slogro Co.?

b. Насколько стоимость акции превышает то значение, какое следовалобыожидать, если бы вся прибыль выплачивалась в качестве дивидендов?

с. Что произойдет с ценой акций Slogro Co., если руководство компании уменьшит долю прибыли, расходуемой на выплату дивидендов, до 25% в год?

d. Предположим, что Slogro Co. намерено придерживаться своей текущей политики дивидендных выплат (60% от прибыли), но при этом планирует каждый год инвестировать в свои проекты сумму, равную совокупной прибыли за этот год. Все денежные средства инвестируются в проект, приносящий доход на уровне 20% в год. Один из способов реализации заявленного подхода — выпускать каждый год в обращение столько новых акций, чтобы их общая стоимость соответствовала половине прибыли компании за этот год. Как отразится такая политика на текущих рыночных ценах акций?

5. В настоящее время компания Amazing-corn Co. не выплачивает денежных дивидендов и не предполагает их выплату на протяжении последующих 5 лет. Объем ее продаж возрастает на 25% в год.

а. Можете ли вы использовать МДД с постоянным темпом роста для оценки действительной стоимости акций? Объясните почему.

b. Через 5 лет компания собирается выплатить свои первые дивиденды из расчета 1 долл. на акцию. Если рыночная учетная ставка по ее акциям равна 20% и ожидается, что темп роста дивидендов будет составлять 10% в год, какую оценку ее действительной стоимости вы можете дать?

с. Если текущая рыночная цена акции компании равна 100 долл., какой ожидаемый темп роста ее будущих дивидендов вы можете предположить?

6. В настоящее время компания Digital Growth Co. не выплачивает денежных дивидендов и не предполагает их выплату на протяжении последующих 5 лет. Последнее значение ее показателя EPS составляло 10 долл., и вся прибыль полностью реинвестировалась в компанию. Ожидаемый ROE на последующие 5 лет равен 20% в год, и на протяжении всего этого времени предполагается реинвестировать в компанию всю прибыль. В дальнейшем ее ROE по новым инвестициям снизится до 15% и компания предполагает начать выплату 40% своей прибыли в качестве денежных дивидендов. Компания будет руководствоваться такой дивидендной политикой и впредь. Рыночная учетная ставка для акций Digital Growth Co. составляет 15% в год.

а. Какая будет ваша оценка внутренней стоимости акций компании Digital Growth Co.?

b. Предположив, что текущая рыночная цена соответствует ее действительной стоимости, что произойдет с ценой акции через один год? Через два года?

с. Каким образом отразится на действительной стоимости акций Digital Growth Со. тот факт, что компания собирается выплачивать в качестве дивидендов только 20% от своей прибыли?

J. Компания 2Stage Co. только что выплатила дивиденды в размере 2 долл. на акцию. Предполагается, что в течение последующих трех лет размер выплачиваемых дивидендов будет повышаться со средним темпом роста 25% в год, а затем темп роста зафиксируется на уровне 5% в год и впредь останется неизменным. Допустим рыночная учетная ставка составляет 20% в год.

а. Дайте оценку действительной стоимости акции компании?

b. Какая ожидается дивидендная доходность, если рыночная цена акции соответствует ее действительной стоимости?

с. Какая цена акции ожидается через один год? Соответствует ли предполагаемый доход от продажи акции через год (капитальный доход) вашей оценке дивидендной доходности и рыночной учетной ставке?

8. Справочник The Simp Stock Guide предлагает следующий метод выбора акций:

рассчитать коэффициент PEG путем деления коэффициента Р/Е (текущая цена акции/чистая прибыль на одну акцию) на темп роста прибыли по акции. Далее следует выбрать только те акции, у которых отношение PEG наименьшее и находится в пределах последней четверти анализируемых компаний

а. Если в соответствии с МДД с постоянным темпом роста, стоимость акции была определена сравнительно точно, какой будет ее коэффициент PEG, выраженный в виде функции от следующих трех переменных: рыночная учетная ставка по ее акциям (k), ожидаемая рентабельность ее будущих инвестиций (ROE) и коэффициент реинвестирования прибыли (b)? (В данном случае коэффициент Р/Е, используемый при расчете PEG, — это отношение текущей цены акции к ожидаемой по ней чистой прибыли (Po/E))f

Ь. Предположим, что ЦМРК (ценовая модель рынка капиталов) и МДД правильно отражают действительность. Безрисковая ставка равна 0,04, а премия за риск рыночного портфеля составляет 0,06. Какая должна быть связь между PEG аля акций, у которых ROE равно 0,10 и акций, у которых ROE равно 0,15. Предполагается, что эти два финансовых инструмента имеют одинаковые коэффициенты бета (равные 1) и коэффициенты реинвестирования прибыли (равные 0,6)?

с. Что вы думаете о предлагаемом в справочнике методе?