Использование полос Боллинджера

Наиболее признанными и распространенными являются следующие торговые методы полос Боллинджера:

1. Торговля на удалении цены от центральной линии в моменты уверенного их пересечения

2. Если цена пересекла свою центральную скользящую снизу вверх, то происходит покупка, целью которой является уровень немного ниже верхней полосы. Если цена пересекла свою центральную скользящую среднюю сверху вниз, то происходит продажа, целью которой является уровень немного выше нижней полосы Боллинджера

3. Торговля против выхода цены из полосы к средней.

Согласно этой торговой тактике позиция открывается против движения за полосу Боллинджера через определенное время после состоявшегося прорыва. После прорыва нижней полосы, открывается позиция на покупку, после прорыва верхней полосы открывается позиция на продажу

4. Использование крайних полос как уровней поддержки и сопротивления. Полосы строятся так, что они образуют уровни поддержки/сопротивления для цен. Можно торговать от этих уровней. При приближении к верхнему уровню сопротивления надо продавать, а при приближении к нижнему уровню поддержки покупать

Задание 5.

Построить уровни коррекции Фибоначчи на ценовом графике. Выбрать пики графика, определить уровни коррекции и сопротивления, рыночный размах. Сделать выводы о движении рынка.

Числа Фибоначчи были обнаружены итальянским математиком Леонардо Фибоначчи. Изучая последовательность, состоящую из чисел 0, 1, 1, 2, 5, 8, 13, 21, 34, 55 и т.д., ученый заметил, что каждое значение в ряду равно сумме 2-х предыдущих, а отношение числа к предыдущему значению в последовательности дает значение 1,618. Эта дробь получила название «золотое сечение» или гармонической идеальной пропорции.

Для того чтобы верно построить уровни Фибоначчи, необходимо, правильно выбрать основные пики графика: минимум и максимум.

Уровни Фибоначчи располагаются между ключевыми, а не случайно отобранными точками. Причем нужно отталкиваться от предыдущего, а не последующего движения: например, если цена увеличивается, значит, сетка Фибоначчи должна располагаться по предыдущей нисходящей траектории. Для них имеют большое значение лишь некоторые преобразованные уровни Фибоначчи: 76,4%, 61,8%, 38,2%, 23,6%. Доли и числа для удобства были преобразованы в %.

Также распространены и некоторые расширенные значения Фибоначчи: 161,8%, 138,2%, 100%, 61,8%, 38,2%. Почти все торговые терминалы, а также и MetaTrader4, имеют функцию построения графиков уровней Фибоначчи. Так называемые уровни поддержки и сопротивления – это мощный инструмент, который должен быть в наличии у любого как начинающего, так и опытного трейдера.

Числа Фибоначчи хорошо предсказывают уровни коррекции цен после роста и возможную величину роста после коррекций. Расширенный набор этих чисел, выраженный с точностью до третьего знака, обычно обозначается так:

Fk = {0.16, 0.236, 0.382, 0.500, 0.618, 0.7639, 1.000, 1.382, 1.618, 2.618, 4.236…}

Или F2 = 23.6%, F3 =38.2%, F5 =61.8% и т.д.

Первые числа F2, F3, F5, F6 из последовательности Fk называются уровнями коррекции Фибоначчи. Наибольшее значение из них имеют F3 = 38.2% и F5 = 61.8%. Часто они также зовутся уровнем первой коррекции (38.2%) и уровнем второй коррекции (61.8%) или просто 38%-ная и 62%-ная коррекции. Эти уровни симметричны относительно срединной линии 50%. Числа, большие единицы, из последовательности Fk зовутся уровнями расширения Фибоначчи.

Набор чисел Fk является основным для прогнозов уровней возвратных движений (коррекций) и прогнозов уровней достижения новых высот и низов (расширений) (рис. 1).

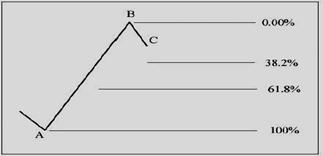

Рис. 8 - Построение уровней коррекции Фибоначчи на простом росте

Пусть ломаная линия ABC условно изображает движение котировок ценной бумаги. Точка A — минимум цены на рассматриваемом интервале, B — максимум, а C — соответственно текущее значение цены. Видно, что цены выросли от минимума до максимума и в настоящий момент находятся в стадии коррекции. Расстояние по вертикали между минимумом и максимумом, т.е. между точками A и B, называется рыночным размахом. Если считать, что размах равен 100%, то наиболее вероятной величиной коррекции является уровень 38.2%. Иными словами, цены с большой вероятностью не опустятся ниже, чем на 38.2% от предыдущего роста, а развернутся и продолжат движение наверх.

Если и этот рубеж не устоит, т.е. точка C опускается ниже, то вероятен слом восходящего тренда. Иначе говоря, при росте ценных бумаг на уровнях коррекции 38.2 и 61.8% формируются сильные уровни поддержки, которыми необходимо правильно пользоваться в процессе торговли. Ответ на вопрос о том, какой уровень коррекции более значим для той или иной рыночной ситуации, может дать теория Эллиотта. Согласно правилам Эллиотта целью коррекции после первой волны являются уровни 61.8 и 76.4%. Коррекция после третьей волны в терминах Эллиотта не может превысить уровень 38.2%.

На сильных трендах редко бывают коррекции, превышающие 38.2%. Зачастую дело ограничивается коррекциями до уровня 23.6% или еще меньших. В обычных условиях уровень первой коррекции — 38.2% — менее значим, чем уровень второй коррекции — 61.8%. Два последовательных коррекционных движения по 38.2% каждое в точности опускают цены на уровень второй коррекции:

(100 — 38.2%)(100 — 38.2%) = (100 — 61.8%).

Таким образом, точки 38.2 и 61.8% представляют собой удобные места, выше которых можно разместить приказ для открытия длинных позиции на росте. Соответственно ниже этих уровней можно размещать стоп-приказы на выход из длинной позиции для защиты прибыли.

Уровни коррекции на росте идут сверху вниз и знаменуют собой относительное значение величины коррекции. В этой связи нулевая коррекция соответствует максимуму цены, точке B, а показанное на рис. 1 положение точки C соответствует приблизительно 20%-ной коррекции.

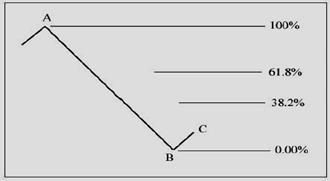

Совершенно аналогично рассматривается случай построения коррекций Фибоначчи для падающих цен, показанный на рис. 2.

Рис. 9 - Построение уровней коррекции Фибоначчи на падении

Пусть ломаная линия ABC условно изображает движение котировок ценной бумаги. Точка A — локальный максимум цены на рассматриваемом интервале, B — минимум, а C — соответственно текущее значение цены. Видно, что цены упали с максимума A до минимума B и в настоящий момент находятся в стадии корректирующего движения. Расстояние по вертикали между максимумом и минимумом, т.е. между точками A и B, как и в случае роста, зовется рыночным размахом. Считая величину этого размаха равной 100%, можно ожидать продолжения коррекционного роста до уровней 38.2 и 61.8%.

Рис. 10 – Построение уровней Фибоначчи

Рис. 11 – Уровни коррекции Фибоначчи

Задание 6.

Рассчитать значения стохастического осциллятора. Построить график стохастика и сделать вывод.

Стохастический осциллятор часто еще называют индикатором перекупленности/перепроданности. Он определяет положение последнего рыночного действия по отношению к минимальной и максимальной цене за последние n дней. В этом отношении стохастический осциллятор измеряет импульс цены, он показывает, стремится ли рынок к новому максимуму или минимуму или находится где-то посередине.

Стохастический осциллятор — это индикатор технического анализа, который показывает положение текущей цены относительно диапазона цен за определенный период в прошлом. Измеряется в процентах.

Состоит из 2-х линий: %K - быстрой и %D - медленной.

· %K— быстрый стохастик (сплошная линия, основной график)

· %D— медленный стохастик (пунктирная линия, дополнительно усреднённый график)

Формула расчёта:

где

Сt— цена закрытия текущего периода

Ln — самая низкая цена за последние n периодов

Hn— самая высокая цена за последние n периодов

%D является скользящей средней относительно %K с небольшим периодом усреднения. Могут использоваться различные механизмы усреднения (простая средняя, экспоненциальная, сглаженная, взвешенная).

Наиболее распространённые интерпретации графика стохастического осциллятора:

· Покупать, когда линия графика индикатора (%K или %D) сначала опустится ниже оговоренного уровня (обычно 20 %), а затем поднимется выше него. Продавать, когда линия графика индикатора сначала поднимется выше определённого уровня (обычно 80 %), а потом опустится ниже него.

· Покупать, если линия %K поднимается выше линии %D. Продавать, если линия %K опускается ниже линии %D.

· Выявлять расхождения, например, когда цены образуют ряд новых максимумов, а стохастическому индикатору не удается подняться выше своих предыдущих максимумов, можно ожидать начала тенденции на падение цен, то есть можно продавать.

· Пересечение отметки 80 % при росте индикатора интерпретируется, как сигнал о вероятной остановке роста или даже начале снижения цен. Пересечение отметки 20 % при снижении индикатора интерпретируется, как сигнал о вероятной остановке падения или даже начале роста цен.

Рис. 12 – Стохастик

Основные торговые сигналы стохастика возникают в момент дивергенции. Если цена растет, образуя последовательные локальные максимумы, а локальные максимумы стохастического осциллятора демонстрируют спад, то это свидетельствует об ослаблении силы "быков" – в дальнейшем возможна корректировка основной тенденции или же разворот с образованием нового медвежьего тренда. Наиболее показательной является ситуация, при которой на фоне роста цены на финансовый инструмент, график стохастика показывает два понижающихся локальных максимума, один из которых находится выше верхнего значимого уровня (80 по умолчанию), а второй – ниже. Пример такой дивергенции стохастика показан на следующем рисунке.

Рис. 13– Дивергенция стохастика

Как видно из рисунка, классическая дивергенция дала хороший сигнал на продажу. Аналогично проводятся рассуждения в случае доминирующего медвежьего тренда. Если цена в своем движении делает два понижающихся локальных минимума, а график стохастика замедляет свое падение и не доходит до предыдущего локального минимума, то прогнозируется будущий рост цен и стоит покупать. Причем более значимым является такой сигнал стохастического осциллятора, при котором первый локальный минимум находится ниже нижнего значимого уровня (20 по умолчанию), а последующий локальный минимум – выше.

Библиографический список

1. Рынок ценных бумаг: учеб. пособие/сост. Э.Ю. Околелова; Воронежский ГАСУ. – Воронеж, 2013. - 160 с.

2. Кричанский К.В. Рынок ценных бумаг: учебное пособие / К.В. Кричанский. – М.: Дело и Сервис, 2007. – 512 с.

3. Московская межбанковская валютная биржа [Электронный ресурс] / http://www.micex.ru

4. Московская фондовая биржа [Электронный ресурс]/ http://www.trader-lib.ru/books/

5. Информация по фьючерсным контрактам и опционам [Электронный ресурс] / http://moex.com/ru/derivatives/select.aspx.

Оглавление

Введение…………………………………………………………….………..…....3

1. Теоретическая часть …………………….……...………….….….…….....…...4

2. Расчетная часть …………..…………………..………………...……….……...5

Задание 1…………………….…………………….……………………………5

Задание 2………….……………………………………………………….……5

Задание 3…………………………………….…….….…………………..…….6

Задание 4…………………………………….………………………….........…9

Задание 5………………………………………………………………........…13

Задание 6………………………………………………………………........…16

Библиографический список…………………………………………………..…18