S- (FV–Future Value) -Будущая стоимость денег– это сумма , до которой возрастет текущий вклад за период с момента его помещения на счет при условии начисления простых процентов.

Рынки

Рынок капитала - это рынок долгосрочных финансовых инструментов.

Рынок не секьюритизированных финансовых инструментов - это рынок, на котором продаются и покупаются финансовые инструменты не являющиеся ценными бумагами. Отношения между покупателями и продавцами не оформлены в виде специальных стандартных документов для возможной дальнейшей продажи, покупки или погашения.

Рынок ценных бумаг – это рынок, на котором продаются и покупаются финансовые инструменты, являющиеся ценными бумагами.

Первичный рынок - это механизм, обеспечивающий выход в обращение новых выпусков ценных бумаг или рынок, на котором заемщики получают новые финансовые средства путем выпуска финансовых инструментов.

Вторичный рынок - это механизм купли- продажи уже размещенных ценных бумаг.

Биржевой рынок - это централизованные учреждения для организации операций с выпущенными ранее финансовыми инструментами, в основном ценными бумагами. Биржевой рынок носит в основном вторичный характер.

Внебиржевой рынок - это рынок операций с финансовыми инструментами, совершаемых вне биржи. Это широко разветвленная сеть телекоммуникаций, соединяющих продавцов и покупателей определенных ценных бумаг, в том числе и при первичном размещении ценных бумаг.

Фондовая биржа - это организованный в определенном месте, регулярно действующий по установленным правилам финансовый рынок, на котором совершается торговля ценными бумагами между членами биржи.

Спот–рынок - это рынок, на котором осуществляются наличные сделки с финансовыми инструментами.

Срочный рынок - это рынок, на котором осуществляются сделки с финансовыми инструментами с поставкой в определенный срок в будущем или рынок производных финансовых инструментов.

Валютный рынок – это рынок, на котором формируется валютный курс.

Доходности и проценты

Доходность– это отношение дохода за период владения финансовым инструментам к сумме затрат на его приобретение (сумме вложений (инвестиций)), выраженное в процентах.

Под альтернативной доходностью - понимают ставку доходности по другим доступным финансовым инструментам аналогичного качества

Доходность за период владения -инструментом представляет собой отношение всех доходов, полученных за период владения инструментом, к сумме средств, потраченных на его приобретение, деленное на число лет владения.

Под полной доходностью или доходностью к погашению -понимают ставку дисконтирования, при которой текущая стоимость финансового инструмента в точности совпадает с ценой приобретения данного финансового инструмента.

Формула 1. Простые проценты для периода времени, краткого целым годам:

S = P (1+ i*n) = P + Pin

S- (FV–Future Value) -Будущая стоимость денег– это сумма , до которой возрастет текущий вклад за период с момента его помещения на счет при условии начисления простых процентов.

Формула 5. Сложные проценты с начислением процентов несколько раз в году:

m – число периодов начисления процентов в году (число периодов инвестирования в году)

m – число периодов начисления процентов в году (число периодов инвестирования в году)

nm – общее количество начислений процентов (число периодов инвестирования) за весь период владения инструментом

Формула 8. Ставка дисконта

Годовая ставка доходности, которая могла быть получена в настоящий момент от аналогичных инвестиций

Фактор дисконтирования =

Доходность ценной бумаги – это обобщенный измеритель дохода, который инвестор мог бы получить, владея данной ценной бумагой.

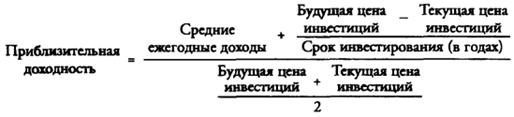

Приблизительная доходность

Если ежегодные доходы не слишком изменяются от года к году, то используется формула приблизительной доходности.

Эта формула может применяться для оценки доходности как инвестиционных инструментов с однократным поступлением дохода, так и инструментов, создающих потоки доходов.

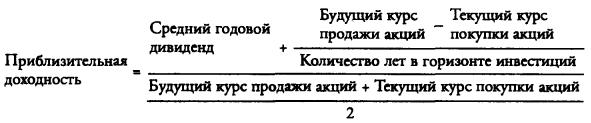

Для обыкновенный акций:

Для варрантов:

Требуемая доходность

Поскольку любой разумный инвестор может устранить диверсифицируемый риск, единственным риском, который следует учитывать, остаётся недиверсифицируемый. Для этого необходимо от 8 до 15 ценных бумаг для портфеля активов. Каждой ценной бумаге присущ собственный уровень недиверсифицируемого риска, который можно измерить с помощью фактора «бета».

Фактор «бета» как измеритель недиверсифицируемого риска используется в модели оценки доходности активов САРМ, разработанной Уильямом Шарпом, для определения требуемой нормы доходности инвестиций в соответствии со следующим уравнением:

Доходность безрисковых активов – это доходность, которая может быть получена на свободные от риска инвестиции (например, доходность векселей казначейства США).

Недостатки:

Инвестор должен награждаться лишь за систематический риск, так как модель построена на предположении эффективного рынка ценных бумаг и совершенной конкуренции инвесторов => несовпадение с фактическими ставками доходности. Для элиминирования различий вводится альфа-фактор, который отражает процент изменения курсов данных акций за период, равный интервалу расчёта доходности акций и рыночного портфеля. Также там рассчитывается остаточная дисперсия R-квадрат, показывающий вклад рыночных процессов в изменение курсов данных акций. Ещё рассчитывается и скорректированный показатель «бета».

Текущая доходность

Текущая доходность – это показатель, сопоставляющий дивиденды с рыночным курсом акции и выражающий дивиденды на обыкновенные акции в относительном (процентном), а не абсолютном измерении.

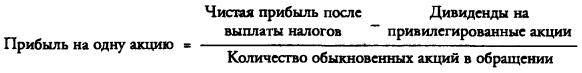

Прибыль на акцию (EPS) – это сумма годовой прибыли компании, имеющаяся в распоряжении владельцев обыкновенных акций и рассчитанная на одну акцию.

Это удобная мера определения размера прибыли, имеющейся для распределения между акционерами.

Его оценку можно рассчитать следующим образом:

Из этих данных можно рассчитать прогнозный показатель дивиденда на акцию:

И, наконец, последний шаг – это оценка будущего курса акции:

Коэффициент «кратное прибыли» – это отношение курса акции к прибыли на одну акцию (другими словами, это мультипликатор курса). Это сложный показатель, так как он зависит от таких факторов, как темп роста прибыли, состояние экономики. Доля заёмного капитала в структуре капитала компании и от уровня дивидендов. Используется также относительный показатель «кратное прибыли» – ещё делится на средний рыночный мультипликатор.

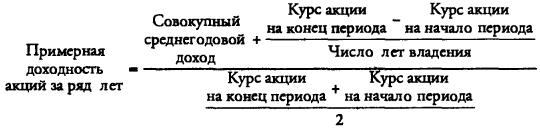

Примерная доходность акций за ряд лет

Очень часто приходится делать оценку доходности акций взаимных фондов не за один год, а за более длительное время. Тогда HPR может быть неэффективной.

Риски

Риск – это вероятность потерь или вероятность отклонения величины фактического дохода от ожидаемого дохода

Альтернатива риск – доходность – это отношение между риском и доходностью, показывающее, обеспечивают ли более рискованные финансовые инструменты более высокую доходность и наоборот

Рыночная доходность

средняя доходность всего финансового рынка (рынка ценных бумаг)

средняя доходность всего финансового рынка (рынка ценных бумаг)

Формула: Бета = коэффициент ковариации с рынком / дисперсию рынка

Где σ im - коэффициент ковариации i-ого финансового инструмента с рынком,

m - дисперсия рынка

m - дисперсия рынка

Требуемая доходность i = Rn + (  x (Rm - Rn)) , где

x (Rm - Rn)) , где

i -требуемая доходность

Rn - доходность безрисковых финансового инструмента

Rm - рыночная доходность

Облигации

Облигация - ценная бумага, удостоверяющая отношения займа между ее владельцем и лицом, выпускающим эту бумагу.

Виды облигаций:

· В зависимости от эмитента:

Государственные долгосрочные облигации.Это ценные бумаги сроком обращения более одного года, выпущенные различными органами государственной власти и оформляющие государственный долг. Более кратко можно определить государственные облигаций как форма существования государственного долга.

Муниципальные долгосрочные облигации.Ценные бумаги, эмитированные региональными (субфедеральными) или местными органами власти в целях финансирования долгосрочных капитальных вложений и/или покрытия дефицита соответствующего бюджета.

Корпоративные – облигация, выпускаемая компаниями для привлечения финансирования среди большого круга инвесторов.

· В зависимости от сроков обращения:

Недостатки

· Необходимость возвращать займ (акции)

· Ежегодные выплаты процентов

· Необходимость изучения рынка (банковские кредиты)

·  Необходимость регистрации выпуска ( банковские кредиты)

Необходимость регистрации выпуска ( банковские кредиты)

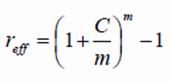

Эффективная годовая ставка по облигациям:

Хеджеры

| Устранение риска по наличным позициям (позиции на спот рынке) | Хеджеры Хеджирование – это покупка ил продажа финансового инструмента с целью уменьшения или исключения риска, связанного с данной инвестиционной позицией. Хедж может фиксировать прибыль или убытки на каком-то уровне; успешное хеджирование означает дополнительный доход для продавца и пониженные издержки для покупателя. .. |

Хеджирование представляет собой систему мер для защиты сделок от неблагоприятного воздействия цен

Механизм хеджирования.

Хеджирование - процесс, состоящий из двух этапов.

Первый– занятие на фьючерсном рынка позиции , равной будущей позиции на наличном рынке.

Второй – закрытие позиции, т.е. осуществлении операции, противоположной операции на наличном рынке в данный момент.

На первом этапе хеджер в зависимости от выбора своей стратегии покупает или продает фьючерсный контракт.

Если хеджер предполагает застраховать себя от повышении цены в будущем при покупке наличного товара, он покупает фьючерный контракт или , говоря биржевым языком, совершает длинный хедж.

Если хеджер предполагает защитить себя от понижения цены при продаже реального товара в будущем, он продает фьючерсный контракт или совершает короткий хедж.

Хедж-фонды

Индексы

FT-SE 100 (Футси-100) –среднеарифметический взвешенный индекс. Рассчитывается по 100 крупнейшим компаниям Великобритании. Базовая стоимость берется равной 1000 по состоянию на 03.01.84г. Курсовая стоимость акций составляет 70% общей капитализации Великобритании.

Nikkei –Среднеарифметический невзвешенный индекс, рассчитываемый по 225 компаниям Японии. Акции котируются на 1 секции Токийской фондовой биржи.

Standard & Poor's Composite 500 Index –это среднеарифметический взвешенный индекс по 500 компаний. При расчете индекса берется балансовая стоимость равная 10 по состоянию на 1941-1943 годы.

Индексы рынка ценных бумаг (фондовые индексы) (Share price index) — это индексы цен акций, обращающихся на рынке. Фондовый индекс — показатель, рассчитываемый по какому-либо представительному набору обращающихся на рынке акций с целью оценки уровня и общего направления движения их курсовой стоимости. Обычно считаются обыкновенные акции.

Индекс Доу-Джонса (Dow Jones Industrial Average) – это первый наиболее известный индекс в мире. Рассчитывается как среднеарифметический невзвешенный индекс цен по 30 крупнейшим промышленным компаниям США.

Акции

IPO initial public offering (первоначальное публичное предложение акций) -это первоначальная продажа широкой публике акций компаний, которая проводится путем публичного выпуска новых акций (public issue). После размещения акций они могут стать предметом торговли на фондовой бирже. Целью размещения является получение нового капитала для ведения дел или для осуществления новых инвестиций владельцами компании

Виды акций:

Акции в «обращении» – количество акций компании, находящихся во владении инвесторов (включая служащих и высших должностных лиц компании). В их число не входят “выкупленные” и “разрешенные, но не выпущенные” акции.

Акции выпущенные– составляют величину уставного капитала общества. В принципе это те акции, которые были выпущены корпорацией, и которые в настоящее время обращаются на рынке или выкуплены самой корпорацией.

Акции дохода – это акции, по которым выплачиваются щедрые дивиденды. Но не все акции с высоким уровнем дивиденда - доходные, т.к. в данный момент высокий дивиденд может быть результатом ожидания необъявления дивиденда в будущем.

Акции именные.На именной акции указывается конкретный владелец. Если собственник планирует продать акцию, необходимо будет заменять сертификат акции на новый и указать там нового владельца.

Акции конвертируемые – это акции, которые можно обменять на привилегированные или обычные акции по фиксированной цене в определенный срок. Условия конверсии, привилегии и срок их действия подробно указываются в проспекте. Большинство конвертируемых акций возвратно. Если истек срок конверсии, то такие акции становятся прямыми.

Акции крупных компаний (large-cap stocks) – на западе это акции компаний, чья капитализация превышает $500 млн.

Акции малых компаний - к малым компаниям относятся компании с капитализацией менее $50 млн.

Акции младшие. Так обычно называются акции компаний, не дающие своим держателям право голоса или дающие неполное право голоса и участия в дивидендах, не обладающие полной ликвидностью и подлежащие обмену на обычные акции лишь в будущем, при условии, что компания достигнет определенных успехов.

Акции на предъявителя- это обезличенная акция, права собственности на которую принадлежат ее держателю.

Акции невыпущенные– представляют собой акции, выпуск которых был разрешен корпорации в соответствии с разрешением регулирующего государственного органа на создание корпорации или разрешением на изменение капитала, но которые пока еще не выпущены.

Акции обыкновенные- это акции, представляющие основные права на собственность корпорации; держатели обыкновенных акций имеют право выбирать совет директоров и влиять на ключевые вопросы, участвовать в доходах корпорации (в виде дивидендов), участвовать в активах в случае ликвидации корпорации на остаточных правах (после того как будут уплачены все долги, и привилегированные акционеры получат свою долю).

Акции привилегированные– это акции, обладатель которых пользуется определенными привилегиями по сравнению с обладателем простых акций. Привилегии могут заключаться: (а) в получении дивидендов фиксированного, гарантированного размера; (б) в преимущественном получении остатков имущества корпорации в случае ликвидации. Однако привилегированные акции, как правило, не дают права голоса на собрании акционеров, в обмен на обещание фиксированного дивиденда. Однако есть разновидности привилегированных акций, по которым, если происходит невыплата дивидендов, то акции временно получают право голоса и голосуют до тех пор, пока не будут выплачены дивиденды (например, кумулятивные и некумулятивные привилегированные акции).

Акции роста – это акции быстрорастущих компаний, которыми чаще всего являются новые компании особенно в сфере телекоммуникаций.

Акции средних компаний - к средним компаниям относятся компании с капитализацией от $50 млн. до $500 млн.

Акции стоимости – это недооцененные акции, для которых соотношения прибыли, дивидендов к продажам и капитализации и другие общепринятые соотношения показывают существенный потенциал роста курсовой стоимости этих акций.

Акция без номинала - это выпущенные компанией акции, которые не имеют номинальной стоимости (par value). Дивиденды по ним назначаются просто как сумма денег, приходящаяся на акцию, а не как процент от номинальной цены акции. Законы Великобритании не признают акций, у которых нет фиксированного номинала, но такие акции выпускаются некоторыми компаниями США и Канады. В России акции должны иметь номинал.

Американская депозитарная расписка (ADR) - представляет собой сертификат, выпускаемый американским банком и подтверждающий, что определенное количество акций или других ценных бумаг депонировано компанией или частным лицом в этом банке. Сертификат служит для подтверждения прав собственности на ценные бумаги, хранящиеся в банке, и может свободно обращаться на рынке. Американская депозитарная расписка широко использовалась британскими компаниями, желающими найти выгодных инвесторов в США. Такие компании помещают часть своих акций в банк США. Затем банк выпускает депозитарные расписки, которые могут обращаться на фондовом рынке США. Операция проводится с разрешения Комиссии по ценным бумагам и биржам США. Сертификаты имеют номинал, выраженный в американских долларах, и могут свободно обращаться в качестве ценной бумаги на рынках США.

Бездокументарные акции – это ценные бумаги, существующие не в форме документа на бумажном носителе, а фиксируемые в памяти компьютера или бумажном реестре. В случаях, определенных законом, или в порядке, им установленном, депозитарий, получивший специальную лицензию, может по договору с эмитентом (депозитарному договору) производить фиксацию прав, закрепляемых именной или ордерной ценной бумагой, в т.ч. в бездокументарной форме (с помощью средств электронно-вычислительной техники и т.п.).

Выкупленные акции – акции, выкупленные самим обществом. Они значатся в балансе в отдельной строке, как выкупленные собственные акции.

Гарантированные акции - это привилегированные или обыкновенные акции, выплаты или дивиденды по которым гарантированы корпорацией, не являющейся эмитентом.

Документарная акция - это форма эмиссионной ценной бумаги , при которой владелец устанавливается на основании предъявления оформленного надлежащим образом сертификата ценной бумаги или, в случае депонирования такового, на основании записи по счету депо (из ст.2 Федерального закона от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг").

Кумулятивные акции - это привилегированные акции, по которым существует период кумуляции невыплаченных дивидендов, установленный уставом общества.

Кумулятивные привилегированные акции - это привилегированные акции по которым существует период кумуляции (накопления) невыплаченных дивидендов, который устанавливается уставом. Если по истечении этого срока дивиденды за весь период так и не выплачиваются, то акции становятся голосующими и голосуют до тех пор, пока не будут выплачены накопленные дивиденды за период кумуляции.

Некумулятивные привилегированные акции - это привилегированные акции по которым, в случае невыплаты дивидендов за отчетный год, акционеры получают право голоса на следующем собрании акционеров, и голосуют до тех пор, пока не будет принято решение о выплате дивидендов за отчетный год. Дивиденды за прошлый период не накапливаются и не выплачиваются.

Некумулятивные привилегированные акции - это привилегированные акции по которым, в случае невыплаты дивидендов за отчетный год, акционеры получают право голоса на следующем собрании акционеров, и голосуют до тех пор, пока не будет принято решение о выплате дивидендов за отчетный год. Дивиденды за прошлый период не накапливаются и не выплачиваются.

Объявленные акции по российскому законодательству представляют собой акции, которые общество вправе размещать дополнительно к размещенным акциям. То есть объявленные акции указывать максимальный объем дополнительных акций, которые можно выпустить.

Отзывная привилегированная акция – это вид привилегированных акций, которые могут быть выкуплены и изъяты из обращения компанией-эмитентом по ее усмотрению.

Спекулятивные акции – акции, у которых неоправданно высокое соотношение между рыночной ценой и чистой прибыль на акцию.

^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^^

Оборонительные или защитные акции - это акции компаний, проявляющих относительную устойчивость к плохой конъюнктуре, стабильно получающих прибыль и выплачивающих дивиденды. Они обычно выпускаются в отраслях экономики, менее других подверженных циклическим колебаниям. По защитным акциям обычно прогнозируется умеренный рост цен.

Золотая акция – эта акция, которую сохраняет за собой государство при приватизации компании. По этой акции не начисляются дивиденды, по общим вопросам она обычно не принимает участия в голосовании, но она предоставляет государству право «вето» в случае реорганизации компании и иных существенных случаях.

Голубые фишки – это обычные акции наиболее известных крупных компаний США, зарекомендовавших себя высокими показателями получаемых доходов и выплачиваемых дивидендов, а также высоким уровнем руководства, качеством продукции и услуг. Такие акции имеют обычно высокую цену и низкий уровень дохода. Название "голубая фишка" идет из карточной игры покер, в которой голубая фишка имеет наибольшую стоимость.

Акции младшие. Так обычно называются акции компаний, не дающие своим держателям право голоса или дающие неполное право голоса и участия в дивидендах, не обладающие полной ликвидностью и подлежащие обмену на обычные акции лишь в будущем, при условии, что компания достигнет определенных успехов.

Грошовые акции – это ценные бумаги с очень низкой рыночной ценой (хотя она и может превышать 1 пенни), обращающиеся на фондовой бирже. Они популярны среди мелких инвесторов, которые при их покупке получают возможность приобрести весьма значительный пакет акций компании за очень низкую цену. Более того, повышение стоимости копеечной акции всего на несколько пенсов может означать довольно заметный процентный рост прибыли. Однако подобные акции обычно принадлежат компаниям, переживающим трудные времена и, по всей вероятности, стоящим на пороге банкротства. Инвесторы, покупающие такие акции, надеются на быстрое улучшение положения дел или на поглощение.

Акции барометры – это ценная бумага, курс которой служит показателем состояния всего рынка ценных бумаг. Обычно это первоклассная широко обращающаяся ценная бумага с устойчивым курсом.

Вексель

Вексель- это составленное по установленной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю).

Индоссамент -передаточная надпись, совершаемая на ценной бумаге с целью передачи прав требования по этому документу.

Индоссант –это лицо, передающее вексель по индоссаменту.

Индоссат –это лицо, получающее вексель по индоссаменту.

Индоссирование (индоссация) векселя - действие, связанное с процессом передачи векселя.

Аллонж– этодобавочный лист к векселю, на котором ставится передаточная надпись.

Простой вексель представляет собой ордерную ценную бумагу, отражающую взаимоотношения только двух сторон векселедателя и векселедержателя.

Переводной вексель (или тратта) представляет собой финансовый инструмент, в котором векселедатель предлагает («платите приказу») некоторому третьему лицу (акцептанту) заплатить вместо себя определенную сумму денежных средств своему контрагенту (векселедержателю) по некоторой сделке.

Трассат –это лицо, выписавшее переводной вексель (должник, векселедатель).

Ремитент –это лицо, в пользу которого выписан переводной вексель.

Акцепт –это согласие плательщика на оплату по представленному векселю.

Трассант -этоплательщик по переводному векселю.

Цессия –это уступка требования кредитором принадлежащих ему прав другому лицу.

Товарный вексель – это вексель, составленный в пользу поставщика векселедателя в качестве средства расчетов за поставленный товар. Товарный вексель – это чисто экономическая категория. Несмотря на название «товарный», в векселе должна быть указана денежная форма. Ни в коем случае в векселе не может быть указано, что платить по нему надо товаром. Товарный вексель выдается просто в качестве отсрочки оплаты за поставленный товар.

Финансовый вексель – это вексель, используемый для привлечения денежных средств. Чаще всего его выпускают банки. Однако векселя Газпрома – тоже являются финансовыми. Векселедатель продает вексель с дисконтом, а потом гасит его по номиналу. То есть по такому векселю нет движения товара, только есть движение финансовых платежей – сначала платеж в пользу векселедателя – номинал векселя минус дисконт. Потом (при наступлении срока платежа) – векселедатель выплачивает номинал векселедержателю.

Обеспеченными являются векселя, составленные в результате реальной сделки связанной с передачей реальных или финансовых активов (например, с поставкой товара или заимствованием денежных средств).

Дружескими являются векселя, в основе которых не лежат реальные сделки и платеж в пользу первого векселедержателя не предполагается. Т.е. основным мотивом при составлении такого рода векселей является возможность получить финансирование под эти векселя в случае, если на векселедателя (одного из «друзей») имеется соответствующий лимит кредитования.

Бронзовыми являются векселя, эмитированными предприятиями не располагающими соответствующими активами, зачастую на вымышленные лица.

Формулы учета векселей

Формула 1. Расчет абсолютной величины дисконта

, где

D- абсолютная сумма дисконта

N - номинал векселя

i - учетная ставка

n- количество дней до погашения векселя

Формула 2. Расчет цены продажи векселя

P = N – D

где

P - цена векселя

D- абсолютная сумма дисконта

N - номинал векселя

Разные посредники:

Андеррайтинг - это покупка или гарантирование покупки ценных бумаг при их первичном размещении

Андеррайтер - это инвестиционный институт (или их группа), обслуживающий и гарантирующий эмитенту первичное размещение на рынке ценных бумаг на согласованных условиях за вознаграждение.

Брокер - это посредник, который выполняет поручения инвестора или эмитента по покупке или продаже финансовых инструментов.

Дилер - это посредник на финансовом рынке, который самостоятельно осуществляют покупку и продажу ценных бумаг для тех же эмитентов и инвесторов.

Маркет-мейкеры - крупных дилеров, которые продают и покупают каждый день большие объемы ценных бумаг, называют маркет-мейкерами или создатели рынка.

Эмитенты - это участники рынка, которые испытывают потребность в приобретении денежных средств и используют финансовые рынки для увеличения своего капитала, иными словами берут деньги в кредит

Инвесторы - это участники рынка, которые имеет свободные денежные средства и покупают финансовые инструменты в целях получения дохода, или иными словами предоставляют деньги в кредит.

Спекулянты - это участники рынка, которые покупают или продают финансовые инструменты, а затем их проводят обратную операцию (продают или покупают) в расчете на получение прибыли за счет благоприятного изменения цен.

Арбитражеры - это участники рынка, которые одновременно покупают и продают одинаковые или сходные финансовые активы на различных рынках при наличии благоприятной разницы цен.

Хеджеры - это участники рынка, которые используют финансовые рынки для защиты своих активов от ценового риска.

Хеджирование - представляет собой систему мер для защиты сделок или активов компании от неблагоприятного воздействия цен.

Индивидуальные Инвесторы - это инвесторы, которые используют для вложений собственные средства. Эти инвесторы самостоятельно или через брокеров покупают финансовые инструменты, все доходы от которых принадлежат непосредственно им.

Институциональные Инвесторы - в узком смысле это специалисты, работа которых состоит в управлении чужими средствами. В широком смысле слова все финансовые посредники являются институциональными инвесторами.

2 направления инвестиций: кредит и вексель.

Кредит: N*i (годовая)/(N-N*i) = реальная годовая процентная ставка по кредиту

Вексель: i(под столько % годовых простой вексель)/(1-i) = реальная годовая процентная ставка по векселю

Абсолютная сумма дисконта: D = N*I * (n/T), где n/T – это количество периодов в году до переучёта (3 месяца от даты учёта делим на 12)

Абсолютная сумма дохода = D у банка – D комм банка

Полная доходность = (Абс сумма дохода/D комм банка + 1)n – 1 = где n – кол-во месяцев до конца года.

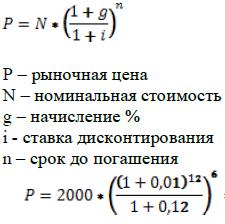

Доходность к погашению:

С – годовая доходность

F – номинал

(есть ставка) (нет ставки)

Если начисление по месяцам, то n превращается в 12*кол-во лет.

Рыночная стоимость облигации:

Рыночная стоимость облигации:

Рынки

Рынок капитала - это рынок долгосрочных финансовых инструментов.

Рынок не секьюритизированных финансовых инструментов - это рынок, на котором продаются и покупаются финансовые инструменты не являющиеся ценными бумагами. Отношения между покупателями и продавцами не оформлены в виде специальных стандартных документов для возможной дальнейшей продажи, покупки или погашения.

Рынок ценных бумаг – это рынок, на котором продаются и покупаются финансовые инструменты, являющиеся ценными бумагами.

Первичный рынок - это механизм, обеспечивающий выход в обращение новых выпусков ценных бумаг или рынок, на котором заемщики получают новые финансовые средства путем выпуска финансовых инструментов.

Вторичный рынок - это механизм купли- продажи уже размещенных ценных бумаг.

Биржевой рынок - это централизованные учреждения для организации операций с выпущенными ранее финансовыми инструментами, в основном ценными бумагами. Биржевой рынок носит в основном вторичный характер.

Внебиржевой рынок - это рынок операций с финансовыми инструментами, совершаемых вне биржи. Это широко разветвленная сеть телекоммуникаций, соединяющих продавцов и покупателей определенных ценных бумаг, в том числе и при первичном размещении ценных бумаг.

Фондовая биржа - это организованный в определенном месте, регулярно действующий по установленным правилам финансовый рынок, на котором совершается торговля ценными бумагами между членами биржи.

Спот–рынок - это рынок, на котором осуществляются наличные сделки с финансовыми инструментами.

Срочный рынок - это рынок, на котором осуществляются сделки с финансовыми инструментами с поставкой в определенный срок в будущем или рынок производных финансовых инструментов.

Валютный рынок – это рынок, на котором формируется валютный курс.

Доходности и проценты

Доходность– это отношение дохода за период владения финансовым инструментам к сумме затрат на его приобретение (сумме вложений (инвестиций)), выраженное в процентах.

Под альтернативной доходностью - понимают ставку доходности по другим доступным финансовым инструментам аналогичного качества

Доходность за период владения -инструментом представляет собой отношение всех доходов, полученных за период владения инструментом, к сумме средств, потраченных на его приобретение, деленное на число лет владения.

Под полной доходностью или доходностью к погашению -понимают ставку дисконтирования, при которой текущая стоимость финансового инструмента в точности совпадает с ценой приобретения данного финансового инструмента.

Формула 1. Простые проценты для периода времени, краткого целым годам:

S = P (1+ i*n) = P + Pin

S- (FV–Future Value) -Будущая стоимость денег– это сумма , до которой возрастет текущий вклад за период с момента его помещения на счет при условии начисления простых процентов.