Анализ и оценка инвестиций в реальные активы на основе дисконтированного потока денежных средств. Чистая приведенная стоимость (NPV) проекта.

Международная практика оценки эффективности инвестиций существенно базируется на концепции временной стоимости денег и основана на следующих принципах:

- Оценка эффективности использования инвестируемого капитала производится путем сопоставления денежного потока, который формируется в процессе реализации инвестиционного проекта и исходной инвестиции. Проект признается эффективным, если обеспечивается возврат исходной суммы инвестиций и требуемая доходность для инвесторов, предоставивших капитал.

- Инвестируемый капитал равно как и денежный поток приводится к настоящему времени или к определенному расчетному году (который как правило предшествует началу реализации проекта).

- Процесс дисконтирования капитальных вложений и денежных потоков производится по различным ставкам дисконта, которые определяются в зависимости от особенностей инвестиционных проектов. При определении ставки дисконта учитываются структура инвестиций и стоимость отдельных составляющих капитала.

Суть всех методов оценки базируется на следующей простой схеме: Исходные инвестиции при реализации какого-либо проекта генерируют денежный поток CF1, CF2, ... , CFn. Инвестиции признаются эффективными, если этот поток достаточен для возврата исходной суммы капитальных вложений и обеспечения требуемой отдачи на вложенный капитал.

Наиболее распространены следующие показатели эффективности капитальных вложений:

- дисконтированный срок окупаемости (DPB).

- чистое современное значение инвестиционного проекта (NPV),

- внутренняя норма прибыльности (доходности, рентабельности) (IRR).

Метод дисконтированного срока окупаемости.

Простым сроком окупаемости инвестиций (payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого кумулятивные текущие чистые денежные поступления NV (k) становятся и в дальнейшем остаются неотрицательными.

Метод расчета срока окупаемости РР инвестиций состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций. Если сформулировать суть этого метода более точно, то он предполагает вычисление того периода, за который кумулятивная сумма (сумма нарастающим итогом) денежных поступлений сравнивается с суммой первоначальных инвестиций.

Формула расчета срока окупаемости имеет вид:

где РР - срок окупаемости инвестиций (лет);

Ко - первоначальные инвестиции;

CFcг - среднегодовые денежные поступления от реализации инвестиционного проекта.

Простой срок окупаемости является широко используемым показателем для оценки того, возместятся ли первоначальные инвестиции в течение срока их экономического жизненного цикла инвестиционного проекта.

Этот метод – один из самых простых и широко распространенных в мировой практике, он не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом.

Недостатки метода состоят в том, что он не учитывает влияние доходов последних периодов; поскольку этот метод основан на не дисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением их по годам.

Логика критерия РР такова: он показывает число базовых периодов, за которое исходная инвестиция будет полностью возмещена за счет генерируемых проектом притоков денежных средств. Данный критерий может быть использован для оценки не только эффективности инвестиций, но и уровня инвестиционных рисков, связанных с ликвидностью (чем продолжительней период реализации проекта до полной его окупаемости, тем выше уровень инвестиционных рисков). Недостатком этого показателя является то, что он не учитывает те денежные потоки, которые формируются после периода окупаемости инвестиций.

Чистая текущая стоимость (чистый приведенный эффект, чистый дисконтированный доход, Net Present Value, NPV) - сумма текущих стоимостей всех спрогнозированных, с учетом ставки дисконтирования, денежных потоков.

Метод чистой текущей стоимости (NPV) состоит в следующем.

1. Определяется текущая стоимость затрат (Io), т.е. решается вопрос, сколько инвестиций нужно зарезервировать для проекта.

2. Рассчитывается текущая стоимость будущих денежных поступлений от проекта, для чего доходы за каждый год CF (кеш-флоу) приводятся к текущей дате.

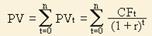

Результаты расчетов показывают, сколько средств нужно было бы вложить сейчас для получения запланированных доходов, если бы ставка доходов была равна барьерной ставке (для инвестора ставке процента в банке, в ПИФе и т.д., для предприятия цене совокупного капитала или через риски). Подытожив текущую стоимость доходов за все годы, получим общую текущую стоимость доходов от проекта (PV):

3. Текущая стоимость инвестиционных затрат (Io) сравнивается с текущей стоимостью доходов (PV). Разность между ними составляет чистую текущую стоимость доходов (NPV):

NPV = PV - Io;

NPV показывает чистые доходы или чистые убытки инвестора от помещения денег в проект по сравнению с хранением денег в банке. Если NPV > 0, то можно считать, что инвестиция приумножит богатство предприятия и инвестицию следует осуществлять. При NPV < 0, то значит доходы от предложенной инвестиции недостаточно высоки, чтобы компенсировать риск, присущий данному проекту (или с точки зрения цены капитала не хватит денег на выплату дивидендов и процентов по кредитам) и инвестиционное предложение должно быть отклонено.

Чистая текущая стоимость (NPV) это один из основных показателей используемых при инвестиционном анализе, но он имеет несколько недостатков и не может быть единственным средством оценки инвестиции. NPV определяет абсолютную величину отдачи от инвестиции, и, скорее всего, чем больше инвестиция, тем больше чистая текущая стоимость. Отсюда, сравнение нескольких инвестиций разного размера с помощью этого показателя невозможно. Кроме этого, NPV не определяет период, через который инвестиция окупится.

Если капитальные вложения, связанные с предстоящей реализацией проекта, осуществляют в несколько этапов (интервалов), то расчет показателя NPV производят по следующей формуле:

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

r - барьерная ставка (ставка дисконтирования);

n - суммарное число периодов (интервалов, шагов) t = 1, 2, ..., n (или время действия инвестиции).

Обычно для CFt значение t располагается в пределах от 1 до n; в случае когда CFо > 0 относят к затратным инвестициям (пример: средства выделенные на экологическую программу).