Оценка собственного капитала банка

Рассмотрим состояние собственного капитала банка.

Таблица 4

Собственный капитал на декабрь 2014 года

| (в тысячах рублях) | 31 декабря 2012 года | 31 декабря 2014 года | Отклонение в % |

| Уставный капитал | 62 610 230 | 62 677 934 | +0,1 |

| Эмиссионный доход | 11 525 541 | 11 925 381 | +3,41 |

| Фонд переоценки по справедливой стоимости финансовых активов, имеющихся в наличии для: | - | - | - |

| Продажи | (486 919) | 263 043 | +154,02 |

| Фонд переоценки основных средств | 898 917 | 867 191 | -3,52 |

| Фонд накопленных курсовых разниц | 2 935 419 | 3 290 312 | +12,1 |

| Распределенная прибыль/(Накопленный дефицит) | 26 711 016 | 55 507 605 | +107,8 |

| Чистые актины, принадлежащие собственникам: | - | - | - |

| Группы | 104 194 204 | 131 497 239 | +26,2 |

| Неконтрольной доле участия | 3 810 824 | 212 901 | -94,41 |

Таблица 5

Консолидированный отчёт о совокупном доходе за 2014 год

| (в тысячах рублях) | Отклонение в % | |||||

| Процентные доходы | 82 034 347 | 100 609 911 | + 22,64 | |||

| Процентные расходы | (35 248 339) | (44 238 164) | + 25,5 | |||

| Расходы, непосредственно связанные со страхованием | - | - | - | |||

| Вкладов | (788 799) | (995 866) | + 26,25 | |||

| Чистые процентные доходы | 45 997 209 | 55 375 881 | + 20,38 | |||

| Прочие составляющие совокупного доходи за год | 1 571 176 | (1 529 532) | + 197,34 | |||

| Итого совокупный доход за год | 25 116 257 | 26 905 134 | + 7,12 | |||

| Резерв под обесценение кредитного портфеля | 1 617 945 | 4 371 301 | + 270,3 | |||

| Чистые процентные доходы после создания резерва под | - | - | - | |||

| обесценение кредитного портфеля | 47 615 154 | 59 747 182 | + 25,47 | |||

| Комиссионные доходы | 18 776 447 | 24 511 960 | + 30,54 | |||

| Комиссионные расходы | (5 280 633) | (7 080 537) | + 30,08 | |||

| Доходы за вычетом расходов по операциям с торговыми | - | - | - | |||

| ценными бумагами | (2 562 626) | (7 289 346) | + 284,44 | |||

| Доходы за вычетом расходов по операциям с инвестициями | 2 532 360 | (1 396 402) | + 155,14 | |||

| Доходы за вычетом расходов по операциям с иностранной | - | - | - | |||

| валютой и драгоценными металлами | (2 989 607) | 1 017 488 | + 134,03 | |||

| Прочие резервы | (1 058 536) | (507 614) | + 50,27 | |||

| Прочие операционные доходы | 2 219 467 | 526 095 | - 76,29 | |||

| Операционные доходы Операционные расходы | 59 252 026 (30 116 925) | 69 528 826 (33 060 177) | + 17,34 + 9,77 | |||

| Операционная прибыль Финансовый результат от продажи дочерних компаний Доли в прибыли ассоциированной компании | 29 135 101 (29 238) | 36 468 649 (236 833) | + 25,17 + 810 | |||

| Прибыль/(убыток) до налогообложения Расходы по налогу на прибыль | 29 105 863 (5 560 782) | 36 231 816 (7 797 150) | + 24,48 + 40,21 | |||

| Прибыль/(убыток) | 23 545 081 | 28 434 666 | + 20,76 | |||

| Прочие составляющие совокупного дохода Инвестиции, имеющиеся в наличии для продажи - Доходы за вычетом расходов от переоценки финансовых инструментов, имеющихся в наличии для продажи - Корректировки по реклассификации для расходов, включенных в состав прибылей или убытков - Фонд накопленных курсовых разниц - Влияние пересчета финансовой отчётности в валюту. | 82 746 (871 541) 2 176 569 183 402 - | 293 096 664 235 1 776 803 (4 056 297) (207 369) | + 354,21 + 176,21 - 18,36 + 2 311 + 100 | |||

Управление капиталом Группы имеет следующие основные цели:

соблюдение требований к капиталу, установленных соответствующими центральными банками требованиями;

обеспечение способности Группы функционировать в качестве непрерывно действующего предприятия.

Коэффициент достаточности капитала отслеживается ежедневно на предмет соблюдения требований, установленных Центральным Банком Российской Федерации и ежемесячно для прочих целей управления капиталом. Контроль за выполнением норматива достаточности капитала, установленного Центральным Банком Российской Федерации, осуществляется с помощью ежемесячных отчетов, содержащих соответствующие расчеты, которые проверяются и визируются Председателем Правления и Главным бухгалтером Банка. В соответствии с существующими требованиями к капиталу, установленными Банком России, банки должны поддерживать соотношение капитала и активов, взвешенных с учетом риска, на уровне выше обязательного минимального значения.

Политика Группы по управлению капиталом направлена на поддержание капитальной базы, достаточной для сохранения доверия инвесторов, кредиторов, прочих участников рынка и для обеспечения будущего развития Группы. Центральный банк Российской Федерации устанавливает и контролирует лимиты достаточности капитала в отношении ОАО «АЛЬФА-БАНК». Лимиты достаточности капитала Amsterdam Trade Bank N.V. и ОАО ДБ «Альфа-Банк» (Казахстан) устанавливаются и контролируются Центральным банком Нидерландов и Национальный Банк Республики Казахстан соответственно.

Группа планирует свои потребности в капитале таким образом, чтобы соответствовать требованиям Центрального банка, для этого осуществляется среднесрочное и долгосрочное планирование роста активов с учетом достаточности капитала. При необходимости Группа разрабатывает и внедряет меры по увеличению капитальной базы.

Для обеспечения соответствия коэффициентам достаточности капитала в краткосрочной перспективе Группа контролирует использование капитала по сегментам деятельности. Ответственность за процедуры одобрения и контроля за использованием капитала лежит на Отделе финансового планирования и анализа Группы.

В таблице ниже представлен нормативный капитал на основе отчетов Группы, подготовленных в соответствии с требованиями российского законодательства 2014 год в сравнение с 2013:

Таблица 6

Нормативный капитал (в тыс.руб.)

| Наименование | ||

| Основной капитал | 83 852 722 | 94 222 200 |

| Дополнительный капитал | 62 914 583 | 93 580 806 |

| Показатели, уменьшающие общую величину капитала | (12 110 205) | (1 424 561) |

| Итого нормативный капитал | 134 657 100 | 186 378 445 |

На основе приведённых выше таблиц можно сделать прогноз о финансовых ресурсов банка. Посчитаем темпы роста и темпы прироста собственного капитала и заёмного базовым методом, и на основе полученных данных сделать расчет на 2014 год. Для точного расчета и прогноза берём период 3 года, базовый 2012 год. Составим таблицу и рассчитываем:

Таблица 7

| Год | Собственный капитал в млн.руб | Темп роста в % | Темп прироста в % | Заёмный капитал в млн.руб | Темп роста в % | Темп прироста в % |

| 152 289,8 | 2 729 276,7 | |||||

| 263 831,7 | 173,24 | + 73,24 | 2 856 781,8 | 104,6 | + 4,6 | |

| 680 271,7 | 446,69 | + 346,69 | 5 094 717,5 | 186,6 | + 86,6 | |

| 856 249,4 | 562,25 | + 115,56 | 6 337 380,5 | 232,2 | + 45,6 |

Таким образом исходя из дынных таблицы можно сказать что общий объём финансовых ресурсов на 01.10.2015 составит в среднем 7 193 629,9 из них 856 249,4 млн.руб. это собственный капитал и 6 337 380,5 млн.руб. это заёмный капитал. А банк в 2015 году увеличит объёмы выдаваемых кредитов и объёмы прибыли.

Теперь рассчитаем ряд значений коэффициентов на 31.12.2014 и сравнить их с базовыми значениями за 31.12.2012: коэффициент финансовой устойчивости и коэффициент соотношения собственных и заёмных средств.

Коэффициент финансовой устойчивости показывает удельный вес собственного капитала в общей сумме источников финансирования, он должен быть больше 0,5. Он рассчитывается по формуле:

Собственный капитал / Валюта баланса (1)

На 31.12.2012 К фин.уст. = 152 289,8 / 2 881 566,5 = 0,05  0,5

0,5

На 31.12.2014 К фин.уст. = 680 271,7 / 5 774 989,2 = 0,11  0,5

0,5

Коэффициент соотношения заемных и собственных средств показывает, сколько заемных средств организация привлекла на 1 рубль вложенных в активы собственных средств, он должен быть меньше 1. Рассчитывается по формуле:

Заёмные средства / Собственные средства (2)

На 31.12.2012 Ксзс = 2 729 276,7 / 152 289,8 = 17,92  1

1

На 31.12.2014 Ксзс = 5 094 717,5 / 680 271,7 = 7,48  1

1

Данный коэффициент не соответствует нормативам, но идёт к понижению. Превышения заёмных средств перед собственными не ограничивает деятельность организации. Тем не менее организация нуждается в росте собственных средств.

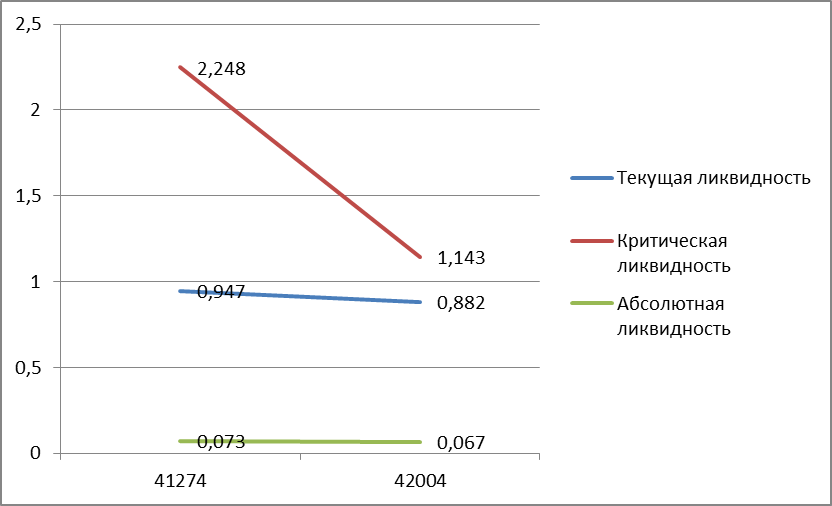

Далее рассчитаем коэффициенты абсолютной, критической, текущей ликвидности ОАО «Альфа-Банк».

Коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений. Для коэффициента нормальное значение больше или равно 0,2. Рассчитывается по формуле:

(Денежные средства + Краткосрочные Финансовые Вложения) / Текущие обязательства (3)

Для коэффициента нормальное значение больше или равно 0,2.

На 31.12.2012 Кал = (65 523 + 0) / 893 925,4 = 0,073  0,2

0,2

На 31.12.2014 Кал = (229 852,3 + 0) / 3 405 604,7 = 0,067  0,2

0,2

Коэффициент критической ликвидности показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

Для коэффициента нормальное значение от 0,7 до 1, если больше 1 то это значит, что для организация является наиболее привлекательной. Рассчитывается по формуле:

(Денежные средства + КФВ + Дебиторская задолженность) / Текущие обязательства (4)

На 31.12.2012 Ккл = (65 523 + 0 + 1 944 141,5) / 893 925,4 = 2,248

На 31.12.2014 Ккл = (229 852,3 + 0 + 3 663 616,3) / 3 405 604,7 = 1,143

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства предприятия. Для организации рекомендуемое значение 1 и более. Рассчитывается по формуле:

Оборотные активы всего / Краткосрочные обязательства всего (5)

На 31.12.2012 Ктл = 2 729 276,7 / 2 881 566,5 = 0,947

На 31.12.2014 Ктл = 5 094 717,5 / 5 774 989,2 = 0,882

На основы посчитанных показателей ликвидности построим график и сделаем выводы.

Рисунок 1 - Изменение ликвидности

По степени ликвидности об организации можно сказать, что краткосрочные обязательства могут немедленно погашаться денежными средствами организациями либо частично.

Проведём оценку финансовых результатов деятельности организации. Она характеризуется полученной прибылью и уровнем рентабельности.

Прибыль это положительная разница между доходами (выручкой от реализации товаров и услуг) и затратами на производство или приобретение и сбыт этих товаров и услуг. Прибыль рассчитывается как выручка минус затраты (в денежном выражении).

Основными задачами анализа финансовых результатов деятельности предприятия являются:

- Контроль за выполнением планов реализации продукции и получением прибыли;

- Определение влияния как объективных, так и субъективных факторов на объем реализации продукции и финансовые результаты;

- Выявление резервов увеличения объема реализации продукции и суммы прибыли.

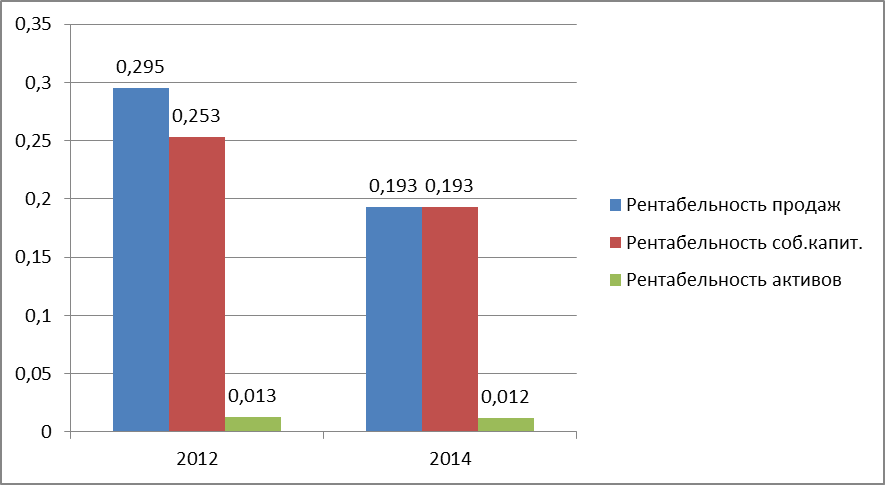

Посчитаем изменение прибыли и рентабельности на основе отчёта о финансовых результатах организации за период с 31.12.2012 по 31.12.2014.

Чистая прибыль с 2012 года увеличилась на 19 304,2 тыс.руб. (на 49,97%).

Показатель рентабельности продаж, рассчитывается по формуле:

Чистая прибыль / Выручку (6)

На 31.12.2014 Рентабельность продаж = 57 934,3 / 300 164,5 = 0,193

На 31.12.2012 Рентабельность продаж = 38 630,1 / 130 921,8 = 0,295

Далее считаем показатель рентабельности собственного капитала. Он рассчитывается по формуле:

Чистая прибыл / Собственный капитал (7)

На 31.12.2014 Рентабельность соб. капитала = 57 934,3 / 680 271,7 = 0,085

На 31.12.2012 Рентабельность соб. капитала = 38 630,1 / 152 289,8 = 0,253

Считаем показатель рентабельности активов по формуле:

Чистая прибыль / Активов всего (8)

На 31.12.2014 Рентабельность активов = 57 934,3 / 5 774 989,2 = 0,012

На 31.12.2012 Рентабельность активов = 38 630,1 / 2 881 566,5 = 0,013

Теперь построим диаграмму и сделаем выводы.

Рисунок 2 - Изменение рентабельности

Рентабельность продаж за 2014 год показывает, что 1 рубль выручки пришлось 0,193 копейки чистой прибыли. Рентабельность собственного капитала показывает, что на каждый 1 рубль собственного капитала приходит 0,085 рубля к чистой прибыли. Этот показатель увеличился 21%. Рентабельность активов показывает 0,012 копейки чистой прибыли приносит каждый рубль вложений в активы.

В ходе проведенного анализа капитала Альфа-Банка выявлены положительные и отрицательные тенденции.

Положительные тенденции:

- увеличение объема собственных средств банка;

увеличение объема уставного капитала банка;

увеличение норматива достаточности капитала (Н1);

увеличение коэффициента достаточности капитала по депозитам;

увеличение коэффициентов покрытия ссудной

Отрицательные тенденции:

сокращение объема фондов и прибыли, оставленной в распоряжении КО.

Увеличение капитала банка стало одним из основных событий анализируемых лет. Это дает возможность получения дополнительной государственной поддержки, что позволит еще больше увеличить ресурсную базу и значительно усилить позиции данной кредитной организации.