РАЗДЕЛ 3. Анализ движения денежных средств

В мировой практике большое внимание уделяется изучению и прогнозу движения денежных средств. Это связано с тем, что из-за объективной неравномерности поступлений и выплат либо в результате непредвиденных обстоятельств возникают проблемы с наличностью. Какой бы ни была причина отсутствия наличных денег, последствия для предприятия могут быть очень серьезные.

Отсутствие минимально необходимого запаса денежных средств свидетельствует о серьезных финансовых затруднениях. Чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные с инфляцией и обесценением денег, так и с упущенной возможностью их выгодного размещения и получения дополнительного дохода. В этой связи возникает необходимость оценки движения денежных потоков предприятия.

Для того чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и их расходования, а также увязать величину полученного финансового результата с состоянием денежных средств, необходимо выделить и проанализировать все направления поступления (притока) и расходования (оттока) денежных средств. Для этого используется форма № 4 «Отчет о движении денежных средств». В составе отчета денежных средств выделяют три раздела: текущая, инвестиционная и финансовая деятельность.

Под текущей понимают основную уставную деятельность предприятия, связанную с получением дохода. Приток денежных средств в рамках текущей деятельности связан в первую очередь с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток — с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, произведенными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. С текущей деятельностью предприятия связана также выплата (получение) процентов по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (созданием) и реализацией имущества долгосрочного пользования. В первую очередь это касается поступления (выбытия) основных средств, нематериальных активов, долгосрочных финансовых вложений.

Под финансовой деятельностью в международной практике (в частности, в соответствии с Международным стандартом финансовой отчетности № 7) подразумевают движение денежных средств, связанное с изменениями в составе и размере собственного капитала и займов предприятия (займы понимаются здесь в широком смысле, включая банковские кредиты). Изменения в собственном капитале в данном разделе отчета обычно связаны с эмиссией акций или иным денежным увеличением уставного капитала, а также полученным эмиссионным доходом. Изменение собственного капитала в результате полученного финансового результата в составе финансовой деятельности не учитывается, поскольку расходы и доходы, связанные с формированием финансового результата, учитываются в текущей деятельности.

К денежным средствам приравниваются денежные эквиваленты - краткосрочные высоколиквидные инвестиции предприятия, свободно обратимые в денежные средства и незначительно подверженные риску изменения рыночной цены.

Принципиальным является то, что согласно международным стандартам перемещение между отдельными статьями денежных средств и их эквивалентов рассматривается не как движение денежных средств, а как способ управления ими. Поэтому такое перемещение не включается в расчет оттоков и притоков денежных средств.

В зарубежной практике составляется более детализированный отчет о движении денежных потоков, согласно которому особо выделяется движение денежных средств в разрезе текущей деятельности, налогообложения (уплата налогов), обслуживания финансов (уплата и получение процентов, дивидендов), инвестиционной и собственно финансовой деятельности.

При использовании информации отчета о движении денежных средств ключевым показателем является результат изменения денежных средств от текущей деятельности (в практике финансового анализа он называется чистым денежным потоком). По данному показателю судят о способности предприятия генерировать денежные средства в результате своей основной деятельности. Именно поэтому важно отделить денежные средства, создаваемые на предприятии, от денежных средств, привлекаемых со стороны в виде кредитов, дополнительных вкладов собственников и т. п.

Следует иметь в виду, что общее изменение денежных средств за период может быть положительным, предприятие может иметь удовлетворительные значения коэффициентов ликвидности, в то же время величина чистого денежного потока от текущей деятельности будет отрицательной. Это означает, что результатом основной деятельности предприятия является отток денежных средств, а их прирост за период обеспечен за счет финансовой или реже инвестиционной деятельности. Если подобная ситуация для данного предприятия повторяется из периода в период, нужно понимать, что наступит момент, когда оно будет не в состоянии погасить свои финансовые обязательства, поскольку основным стабильным источником погашения внешних обязательств является приток денежных средств от текущей деятельности.

На основании предыдущих разделов курсовой работы составляется отчет о движении денежных средств в виде таблицы 1.

| 1 мес | 2 мес | 3 мес | 4 мес | 5 мес | 6 мес | 7 мес | 8 мес | 9 мес | 10 мес | 11 мес | 12 мес | |

| Потоки от операционной деятельности: | ||||||||||||

| Выручка от реализации с НДС | 261820,27 | 261122,98 | 266532,67 | 292132,57 | 296335,02 | 298187,63 | 311734,78 | 315013,63 | 309155,73 | 177767,04 | 175284,91 | 173618,97 |

| Прочие доходы | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 |

| Эксплуатационные расходы | 222255,52 | 222111,71 | 224920,60 | 241577,47 | 244119,39 | 244999,80 | 254877,76 | 256765,01 | 253082,06 | 168606,14 | 167043,23 | 166007,17 |

| Прочие расходы | 1139,44 | 1138,86 | 1141,21 | 1148,46 | 1149,91 | 1150,69 | 1153,59 | 1154,72 | 1152,96 | 1114,29 | 1113,58 | 1113,03 |

| Налог на прибыль | 6716,66 | 5683,16 | 6392,91 | 8596,16 | 8997,31 | 9284,25 | 10221,46 | 10559,79 | 10102,50 | |||

| Возмещение НДС по капитальным затратам | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Выплата % по кредиту | ||||||||||||

| Социальные затраты | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 |

| Сальдо от операционной деятельности | 32125,34 | 32605,94 | 34494,63 | 41227,17 | 42485,10 | 43169,58 | 45898,65 | 46950,79 | 45234,89 | 8463,30 | 7544,77 | 6915,45 |

| Потоки от инвестиционной деятельности: | ||||||||||||

| Капитальные инвестиции (с НДС) | -150000 | |||||||||||

| Изменения оборотного капитала | 12435,36 | -315,55 | 53,90 | 1029,44 | -31,73 | 427,71 | -240,21 | 309,10 | -274,13 | -3027,83 | -158,69 | 114,19 |

| Средства от реализации активов | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Сальдо от инвестиционной деятельности | -137564,64 | -315,55 | 53,90 | 1029,44 | -31,73 | 427,71 | -240,21 | 309,10 | -274,13 | -3027,83 | -158,69 | 114,19 |

| Потоки от финансовой деятельности: | ||||||||||||

| Акционерный капитал | 30000,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Дивиденды | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Выплата кредита | ||||||||||||

| Лизинговые платежи | 41,93 | 31,10 | 30,90 | 30,70 | 30,50 | 30,30 | 30,09 | 29,89 | 29,69 | 29,49 | 29,29 | 29,08 |

| Привлечение кредита | ||||||||||||

| Сальдо от финансовой деятельности | 29958,08 | -31,10 | -30,90 | -30,70 | -30,50 | -30,30 | -30,09 | -29,89 | -29,69 | -29,49 | -29,29 | -29,08 |

| Сальдо на начало периода | 0,00 | -75481,22 | -43221,93 | -8704,30 | 33521,60 | 75944,47 | 119511,45 | 165139,80 | 212369,80 | 257300,88 | 262706,86 | 270063,66 |

| Суммарное сальдо на конец периода (нарастающим итогом) | -75481,22 | -43221,93 | -8704,30 | 33521,60 | 75944,47 | 119511,45 | 165139,80 | 212369,80 | 257300,88 | 262706,86 | 270063,66 | 277064,22 |

Таблица 1 «Отчет о движении денежных средств»

При переносе в отчет строки «Изменения оборотного капитала» меняется знак, т.к. оборотные активы меньше оборотных пассивов в данном периоде, а значит, происходит высвобождение денежных средств.

Эксплуатационные расходы = эксплуатационные затраты – итого прочих расходов. Отсюда, эксплуатационные расходы по 1 м составляют: 223394,95-1139,44=222255,52 т.р. (учитываются в операционной деятельности)

В финансовой деятельности дивиденды равны 0, т.к. ОАО «РДЖ» не взимает дивидендов с ДЗО, а рассчитывает нарастающую капитализацию компании в будущем.

Отчет показал, что компании не хватает денежных средств, в связи, с чем следует взять кредит. Кредит предоставляется по классической схеме. Расчет представлен ниже.

Таблица 3

| № платежа | Остаток по кредиту | Начисленные % | План погашения тела кредита | Итого сумма платежа |

| 85000,00 | 698,63 | 7083,33 | 7781,96 | |

| 77916,67 | 640,41 | 7083,33 | 7723,74 | |

| 70833,33 | 582,19 | 7083,33 | 7665,53 | |

| 63750,00 | 523,97 | 7083,33 | 7607,31 | |

| 56666,67 | 465,75 | 7083,33 | 7549,09 | |

| 49583,33 | 407,53 | 7083,33 | 7490,87 | |

| 42500,00 | 349,32 | 7083,33 | 7432,65 | |

| 76001,00 | 624,67 | 7083,33 | 7708,00 | |

| 68917,67 | 566,45 | 7083,33 | 7649,78 | |

| 61834,33 | 508,23 | 7083,33 | 7591,56 | |

| 54751,00 | 450,01 | 7083,33 | 7533,34 | |

| 47667,67 | 391,79 | 7083,33 | 7475,12 |

| ставка,% | |

| срок,мес | |

| сумма,тс.руб |

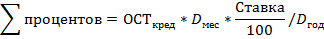

Формула расчета процентов по кредиту:

ОСТ – остаток по телу кредита, т.р;

- количество дней в месяце, на которые рассчитан %;

- количество дней в месяце, на которые рассчитан %;

Ставка – годовая % ставка по кредитному договору;

– количество дней в году.

– количество дней в году.

Так, начисленные проценты в 1м месяце составляют: 85000*30*0,1/365 = 698,63%

В соответствии с кредитом отчет о движении денежных средств представлен в виде таблицы 4.

Таблица 4 «Отчет о движении денежных средств» (с привлечением кредита)

| 1 мес | 2 мес | 3 мес | 4 мес | 5 мес | 6 мес | 7 мес | 8 мес | 9 мес | 10 мес | 11 мес | 12 мес | |

| Потоки от операционной деятельности: | ||||||||||||

| Выручка от реализации с НДС | 261820,27 | 261122,98 | 266532,67 | 292132,57 | 296335,02 | 298187,63 | 311734,78 | 315013,63 | 309155,73 | 177767,04 | 175284,91 | 173618,97 |

| Прочие доходы | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 | 919,43 |

| Эксплутационные расходы | 222255,52 | 222111,71 | 224920,60 | 241577,47 | 244119,39 | 244999,80 | 254877,76 | 256765,01 | 253082,06 | 168606,14 | 167043,23 | 166007,17 |

| Прочие расходы | 1139,44 | 1138,86 | 1141,21 | 1148,46 | 1149,91 | 1150,69 | 1153,59 | 1154,72 | 1152,96 | 1114,29 | 1113,58 | 1113,03 |

| Налог на прибыль | 6716,66 | 5683,16 | 6392,91 | 8596,16 | 8997,31 | 9284,25 | 10221,46 | 10559,79 | 10102,50 | |||

| Возмещение НДС по капитальным затратам | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Выплата % по кредиту | 698,630137 | 640,4109589 | 582,1917808 | 523,9726027 | 465,7534247 | 407,5342466 | 349,3150685 | 624,6657534 | 566,4465753 | 508,2273973 | 450,0082192 | 391,7890411 |

| Социальные затраты | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 | 502,75 |

| Сальдо от операционной деятельности | 31426,71 | 31965,53 | 33912,43 | 40703,19 | 42019,34 | 42762,04 | 45549,33 | 46326,12 | 44668,44 | 7955,07 | 7094,76 | 6523,66 |

| Потоки от инвестиционной деяиельности: | ||||||||||||

| Капитальные инвестиции (с НДС) | -150000 | |||||||||||

| Изменения оборотного капитала | 12435,36 | -315,55 | 53,90 | 1029,44 | -31,73 | 427,71 | -240,21 | 309,10 | -274,13 | -3027,83 | -158,69 | 114,19 |

| Средства от реализации активов | ||||||||||||

| Сальдо от инвестиционной деятельности | -137564,64 | -315,55 | 53,90 | 1029,44 | -31,73 | 427,71 | -240,21 | 309,10 | -274,13 | -3027,83 | -158,69 | 114,19 |

| Потоки от финансовой деятельности: | ||||||||||||

| Акционерный капитал | 30000,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Дивиденды | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| Выплата кредита | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 | 7083,33 |

| Лизинговые платежи | 41,93 | 31,10 | 30,90 | 30,70 | 30,50 | 30,30 | 30,09 | 29,89 | 29,69 | 29,49 | 29,29 | 29,08 |

| Привлечение кредита | 85000,00 | |||||||||||

| Сальдо от финансовой деятельности | 107874,74 | -7114,44 | -7114,23 | -7114,03 | -7113,83 | -7113,63 | -7113,43 | -7113,22 | -7113,02 | -7112,82 | -7112,62 | -7112,42 |

| Итоговый кэш-фло на начало периода | 0,00 | 1736,82 | 26272,36 | 53124,46 | 87743,06 | 122616,84 | 158692,96 | 196888,66 | 236410,66 | 273691,96 | 271506,38 | 271329,83 |

| Итоговый кэш-фло на конец периода | 1736,82 | 26272,36 | 53124,46 | 87743,06 | 122616,84 | 158692,96 | 196888,66 | 236410,66 | 273691,96 | 271506,38 | 271329,83 | 270855,27 |

В результате привлечения кредита суммарное сальдо на конец периода представляет собой положительную величину.