Пути оптимизации длительности производственного и финансового цикла

Производственный цикл организации характеризует период полного оборота оборотных средств, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятии и заканчивая выпуском готовой продукции.

Продолжительность производственного цикла предприятия определяется по формуле: ППЦ = ПОПЗ + ПОНЗП + ПОГП

ПОПЗ – период оборота запасов сырья, материалов и полуфабрикатов, дней; ПОНЗП – период оборота незавершенного производства, дней; ПОГП – период оборота запасов готовой продукции, дней.

Финансовый цикл – это промежуток времени между сроком платежа по своим обязательствам перед поставщиками и получением денег от покупателей. Другими словами, это период, в течение которого денежные средства, вложенные в оборотные активы, совершат один полный оборот. Продолжительность финансового цикла в организации определяется по формуле: ПФЦ = ППЦ + ПОДЗ – ПОКЗ

ПОДЗ – средний период оборота дебиторской задолженности, дней;

ПОКЗ – средний период оборота кредиторской задолженности, дней.

Операционный цикл характеризует общее время, в течение которого денежные средства омертвлены в запасах и дебиторской задолженности. Поскольку организация оплачивает счета поставщиков с временным лагом, то финансовый цикл меньше операционного на период времени обращения кредиторской задолженности. Операционный цикл характеризует период оборота общей суммы оборотных средств организации и рассчитывается по следующей формуле: ПОЦ = ППЦ + ПОДЗ

ПОДЗ – продолжительность оборота дебиторской задолженности, дней.

Управление финансовым циклом представляет собой основное содержание управления финансами предприятия и его денежными потоками. Оптимизация финансового цикла – одна из главных целей деятельности финансовых служб предприятия.

Очевидно, что пути сокращения финансового цикла связанны с сокращением производственного цикла, уменьшением времени оборота дебиторской задолженности, увеличением времени оборота кредиторской задолженности.

Сокращение операционного и финансового циклов – положительная тенденция управления капиталом, которая может произойти в результате:

· сокращения времени производственного процесса (периода хранения материально-производственных запасов);

· рационального снижения длительности изготовления готового продукта и периода его хранения на складе;

· использования прогрессивных форм материально-технического снабжения;

· ускорения оборачиваемости дебиторской задолженности;

· замедления оборачиваемости кредиторской задолженности.

При грамотном управлении финансовым циклом можно существенно повлиять на потребности предприятия в оборотных средствах и скорость их оборота, что не только скажется на эффективности бизнеса, но и на потребности компании в рабочем капитале. Пути данного управления:

§ столь необходимые предприятию денежные средства могут быть высвобождены путем изменения длительности, ресурсоемкости и других параметров производственного цикла;

§ замена оборудования, смена технологии, осуществление реинжиниринга предприятия, а также менее решительные меры – такие как развертывание широкой производственной кооперации (т.е. осуществление закупок части комплектующих вместо их самостоятельного производства);

§ увеличить приток денежных средств можно также, увеличив объем продаж. Однако прежде этого следует проанализировать безубыточность производства;

§ ускорение оборачиваемости запасов. Их наличие определяется стремлением компании снизить риск более серьезных потерь, которые могут появиться в результате остановки основной деятельности, возникновения неудовлетворенного спроса и т.п. В общем случае сокращение запасов возможно за счет более эффективной организации процессов функционирования предприятия. Одним из традиционных путей улучшения ситуации с запасами является налаживание тесных партнерских взаимоотношений с другими организациями (поставщиками, дистрибьюторами), включенными в цепочку «поставка сырья – производство – сбыт». Для принятия решений относительно запасов необходимо анализировать ситуацию не только в рамках самой компании, но и в рамках всей этой цепочки и проводить с ее участниками активную работу, в том числе касающуюся дебиторской и кредиторской задолженностей и способов взаиморасчетов.

§ применение тех или иных средств платежа и схем для расчетов с поставщиками, потребителями и т.д. Правильный выбор этих инструментов можно осуществить только после всесторонних расчетов и сравнения различных схем их использования.

47.Закономерности принятия финансовых решений

Финансовые решения в области финансового менеджмента принимаются на основе анализа экономического обоснования и прогноза результата, выбора оптимального варианта привлечения и размещения денежных средств в интересах достижения поставленной цели.

Правильная цель формирует стратегию развития и оптимальную тактику последующих действий, а в дальнейшем служит критерием, позволяющим оценить результаты принятых решений и эффективность реализуемых мероприятий. Если целью является состояние объекта управления, то принимаемое решение должно обеспечивать максимизацию результата при минимизации затрат на его получение.

В целом общим принципом является то, что принимаемое финансовое решение должно обеспечивать максимизацию результата при минимизации затрат на его получение. Реализация этого принципа лишь частично зависит только от корректности самого финансового решения.

Ценность принимаемых решений связана также и со своевременностью принятия и претворения их в жизнь, без чего не приходится говорить и должном качестве решения.

Успешная реализация управленческих решений зависит от знания принципов бухгалтерской отчетности и специфики проводимой на предприятии учетной политики. Процесс разработки финансовых решений зависит от уровня информационного обеспечения, умения анализировать полученные данные и синтезировать на их основе варианты возможных решений. Решение должно удовлетворять следующим требованиям: достоверности; своевременности; достаточности; надежности; правовой корректности; адресности; возможности многократного использования; высокой скорости сбора, обработки и передачи информации; комплексности; возможности кодирования.

Стандарты принятия финансовых решений неодинаковы на государственном, ведомственном, субфедеральном, локальном уровнях, куда относятся предприятия и организации, ведущие бизнес. Для принятия финансовых решений на государственном и региональном уровнях имеется целый ряд условий, которые требуется соблюсти в соответствии с действующим законодательством. Это означает, что первым и главным стандартом принятия финансовых решений на государственном и региональном уровнях выступает соблюдение требований законодательного утверждения многих действий в сфере финансов. В тех случаях, когда конституция, бюджетные и налоговые кодексы, другие законы и конституционные решения предоставляют исполнительной власти известную свободу принятия финансового решения, другим стандартом выступает их политическая и экономическая целесообразность. Важным стандартом принятия финансовых решений на государственном уровне выступает солидное расчётное их обоснование, т.е. важным стандартом принятия государственных финансовых решений выступает учёт интересов конкретного ведомства, которые всегда имеют свою позицию по каждому вопросу, находящегося в его компетенции. Другим важным стандартом выступает согласование подготовленного в рабочем порядке финансового решения. Важнейшим стандартом для предприятий, фирм и компаний выступает постоянное сопоставление величины денежных затрат или вложений с величиной дохода возможных получений. Общим стандартом принятия любого финансового решения является его детальная расчётная проработка.

Унифицированные подходы принятия финансовых решений могут быть представлены как 6 стандартов: информационно-аналитический, контрольный, финансово-кредитного обеспечения, рентабельности и доходности, учёт инфляции рисков, политический.

Главным общим стандартом принятия финансового решения выступает комплексность подхода.

Билет № 23

23. Принципиальные подходы к формированию оборотных активов

предприятия

Эти принципы отражают общую идеологию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности, содействуют выбору политики их формирования. Существует 3 принципиальных подхода к формированию оборотных активов:

1. Консервативный подход предусматривает не только полное удовлетворение текущей потребности во всех видах оборотных активов для осуществления хозяйственной деятельности, но и создание увеличенных резервов в случае сложности с обеспечением сырьем и материалами, ухудшением внутренних условий производства, активизации спроса покупателей и т.д. Такой подход гарантирует минимизацию операционных и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов, т.е. на оборачиваемость и уровень рентабельности.

2. Умеренный подход направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов, создании нормативных страховых резервов в случае сбоев деятельности предприятия. Таким образом, достигается среднее для реальных хозяйственных условий соотношение между уровнем риска и эффективным использованием финансовых ресурсов.

3. Агрессивный подход заключается в минимизации всех форм страховых резервов по отдельным видам оборотных активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее эффективный уровень их использования, однако, любые сбои, вызванные действием внутренних или внешних факторов, приводят к существенным потерям из-за сокращения объема производства и реализации продукции

48.Определение потребности краткосрочных финансирований в системе краткосрочного управления финансами предприятия

деятельности компании и эффективное использование временно свободных денежных средств.

Все виды компаний нуждаются в капитале, т.е. в деньгах, воплощенных в зданиях, машинах и оборудовании, в запасах, дебиторской задолженности и других активах, необходимых компании для эффективного ведения любого бизнеса. Как правило, все эти активы не приобретаются сразу, а формируются постепенно в течение некоторого периода времени.

Для обеспечения непрерывного развития предприятию требуется капитал, т.е. деньги, вложенные в здания, машины и оборудование, в покупку и хранение запасов, счета дебиторов и другие активы. Как правило, все эти активы не приобретаются сразу, а создаются постепенно в течение некоторого периода времени. Назовем совокупные затраты компании на эти активы кумулятивной (нарастающей) потребностью в капитале. Рассмотрение графика данной потребности и выявляет необходимость привлечения внешних финансовых ресурсов краткосрочного характера.

В большинстве компаний накопившаяся потребность в капитале растет не равномерно, а скорее волнообразно. Потребность в капитале имеет отчетливо выраженную положительную зависимость от роста объемов операций компании. Однако возможны и определенные сезонные колебания. Наконец, будут возникать и непредсказуемые заранее ежемесячные или еженедельные колебания.

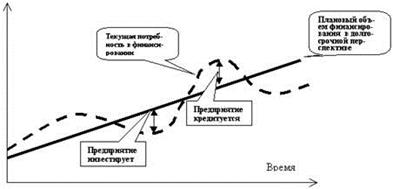

Динамика потребности в финансировании:

Накопившаяся потребность в капитале может быть удовлетворена за счет краткосрочных и долгосрочных источников финансирования. Когда долгосрочное финансирование не покрывает всех потребностей в капитале, компании необходимо прибегать к краткосрочному финансированию для мобилизации недостающих средств. Когда долгосрочные финансовые ресурсы, полученные компанией, выше, чем ее накопившаяся потребность в капитале, тогда у компании возникает избыток денежных средств, который она может использовать для краткосрочного инвестирования. Таким образом, сумма долгосрочного финансирования, полученного компанией, при данной накопившейся потребности в капитале определяет, является ли компания в краткосрочном периоде заемщиком или кредитором, т.е. кредитуется или инвестирует.

Потребность в краткосрочном финансировании может быть представлена как отрицательная разница между объёмом располагаемого долгосрочного финансирования и нарастающей потребностью предприятия в оборотном капитале. Постоянная минимальная потребность в оборотных средствах финансируется за счёт собственного капитала, а сезонная и другие дополнительные потребности за счёт заёмных, кредитных источников.

Билет № 24