Внутренняя норма рентабельности (Internal Rate of Return, IRR)

Под внутренней нормой рентабельности, или внутренней нормой прибыли, инвестиций (IRR) понимают значение ставки дисконтирования, при котором NPV проекта равен нулю:

IRR = i, при котором NPV = f(i) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., то есть несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих доходов, можно назвать ценой авансированного капитала (capital cost, СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если IRR > СС, то проект следует принять;

- если IRR < СС, то проект следует отвергнуть;

0 если IRR = СС, то проект ни прибыльный, ни убыточный.

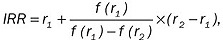

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. Данный критерий является основным ориентиром при принятии инвестиционного решения инвестором, что вовсе не умаляет роли других критериев. Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования r < i2 таким образом, чтобы в интервале (i, …, i2) функция NPV = f(i) меняла свое значение с «+» на «–» или с «–» на «+». Далее применяют формулу:

где r1 — значение коэффициента дисконтирования, при котором f (i1) > 0 (f (i1) < 0);

r2 — значение коэффициента дисконтирования, при котором f (i1) < 0 (f (i1) > 0).

Точность вычислений обратно пропорциональна длине интервала (i1, ..., i2), а наилучшая аппроксимация достигается в случае, когда i1 и i2 — ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям.

Точный расчет величины IRR возможен только при помощи компьютера.

Соответствующее допущение метода определения внутренней ставки (вложение по внутренней процентной ставке), как правило, не представляется целесообразным. Поэтому метод определения внутренней нормы рентабельности без учета конкретных резервных инвестиций или другой модификации условий не следует применять для оценки абсолютной выгодности, если имеют место комплексные инвестиции и тем самым происходит процесс реинвестирования. При этом типе инвестиций возникает также проблема существования нескольких положительных или отрицательных внутренних процентных ставок, что может привести к сложности интерпретации результатов, полученных методом определения внутренней нормы рентабельности.

Метод определения внутренней нормы рентабельности для оценки относительной выгодности не следует применять, как отмечено выше, путем сравнения внутренних процентных ставок отдельных объектов. Вместо этого необходимо проанализировать инвестиции для определения разницы. Если речь идет об изолированно осуществляемых инвестициях, то можно сравнить внутреннюю процентную ставку с расчетной, чтобы сделать возможным сравнение выгодности. Если инвестиции для сравнения выгодности имеют комплексный характер, то применение метода определения рентабельности является нецелесообразным.

Преимуществом метода внутренней нормы рентабельности по отношению к методу чистого дисконтированного дохода является возможность его интерпретирования. Он характеризует начисление процентов на затраченный капитал (рентабельность затраченного капитала).

Кроме этого, внутреннюю процентную ставку можно рассматривать в качестве критической процентной ставки для определения абсолютной выгодности инвестиционной альтернативы в случае, если применяется метод чистой текущей стоимости и не действует допущение о «надежных данных».

Таким образом, оценка инвестиций с помощью данного метода основана на определении максимальной величины ставки дисконтирования, при которой проекты останутся безубыточными.

Критерии NPV, IRR и PI, наиболее часто применяемые в инвестиционном анализе, являются фактически разными версиями одной и той же концепции, и поэтому их результаты связаны друг с другом. Таким образом, можно ожидать выполнения следующих математических соотношенй для одного проекта:

Спецпредложение: Первое знакомство

Текущий номер журнала со скидкой 40%,

чтобы убедиться в качеcтве информации. Подробнее

- если NPV > 0, то IRR > CC(r); PI > 1;

- если NPV < 0, то IRR < CC (r); PI < 1;

- если NPV = 0, то IRR = CC (r); PI = 1.

Существуют методики, которые корректируют метод IRR для применения в той или иной нестандартной ситуации. К одной из таких методик можно отнести метод модифицированной внутренней нормы рентабельности (MIRR).