Финансовая устойчивость и платежеспособность страховщика

В основе финансовой устойчивости субъектов хозяйствования лежит их способность выживать и развиваться в подвижной рисковой среде, используя свои финансовые ресурсы в тех формах, которые одновременно отвечают потребностям субъекта и условиям рынка.

Финансовая устойчивость страховой организации — это такое состояние финансовых ресурсов организации, при котором она в состоянии своевременно и в предусмотренном объеме выполнять взятые на себя текущие и будущие финансовые обязательства перед всеми субъектами за счет собственных и привлеченных средств.

Согласно Федеральному закону «Об организации страхового дела в Российской Федерации», основой финансовой устойчивости страховщиков является наличие у них оплаченного уставного капитала, страховых резервов, а также системы перестрахования.

Состояние организации, противоположное финансовой устойчивости определяется как несостоятельность (банкротство).

Помимо двух крайних точек — финансовой устойчивости и несостоятельности — выделяют еще два переходных финансовых состояния: неустойчивое и пороговое. Каждое из четырех состояний характеризуется определенными признаками, представленными в табл. 1.

Пограничное финансовое состояние характеризуется тем, что страховая организация не может осуществлять страховые выплаты, платежи в бюджет и текущие платежи. Это состояние является пороговым, т. к. после этого возможны санация или банкротство. Финансовая несостоятельность характеризуется отсутствием всех признаков финансовой устойчивости. Санация рассматривается как вариант этого состояния, допускающий восстановление финансовой устойчивости.

| Таблица 1 | |

| Варианты финансового состояния страховых организаций[1] |

| Состояние | Устойчивое финансовое состояние | Неустойчивое финансовое состояние | Пограничное финансовое состояние (пороговое) | Финансовая несостоятельность | |

| Признак | Санация (переходное) | Банкротство (пороговое) | |||

| Платежеспособность | Нормальная | Переменная | Нет | Ограниченна | Нет или ограниченна |

| Ликвидность | Достаточная | Низкая, может увеличиваться | Низкая, может увеличиваться | Повышается | Низкая |

| Адаптация к среде | Высокая | Средняя | Переменная | Высокая | Переменная |

| Отклонения от финансовых нормативов | Нет | Нерегулярные, отдельные | Регулярные | Нерегулярные | Все |

| Структура баланса | Здоровая | Нормальная | Требуется реструктурирование | Требуется реструктурирование | Реструктурирование |

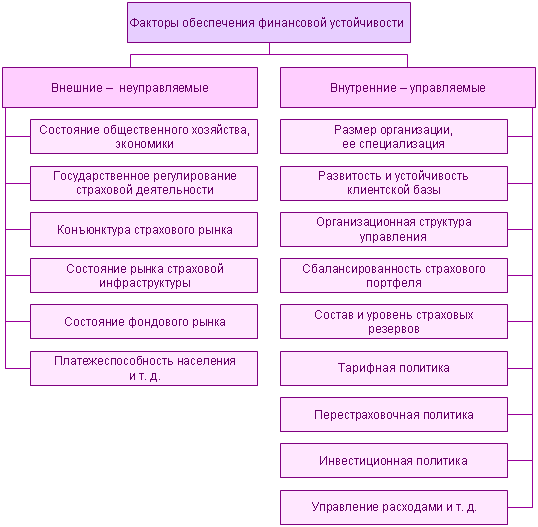

На финансовую устойчивость страховой организации воздействуют как внешние, так и внутренние факторы. Факторы, оказывающие влияние на финансовую устойчивость страховой организации? представлены на рис. 1.

Рис. 1. Факторы обеспечения финансовой устойчивости страховой деятельности[2]

Внешние обстоятельства организация не может изменить и вынуждена к ним приспосабливаться, поэтому они имеют особое значение при формировании финансовой политики страховой организации.

Внутренние факторы обеспечения финансовой устойчивости охватывают управляемые параметры организации страхования, включая характер специализации страховой компании, организационную структуру, андеррайтерскую политику, сбалансированность страхового портфеля, тарифную, перестраховочную и инвестиционную политику и др. Внутренние возможности должны использоваться таким образом, чтобы эффективно противостоять негативному влиянию и в полной мере использовать благоприятные эффекты внешних факторов.

Финансовая устойчивость в сфере страховой деятельности несколько отличается от этого же понятия в других секторах экономики. Эта специфика проявляется в том, что основную часть своих активов страховщик формирует за счет привлеченных средств, однако сроки и размеры предстоящих выплат страхователям он может оценить с большой степенью вероятности (в то время как любая другая организация точно знает, когда и сколько она должна заплатить деловым партнерам). Это обстоятельство заставляет страховщика при выполнении своих страховых обязательств ориентироваться не только на средства страховых резервов, специально предназначенные для осуществления страховых выплат, но и на собственные средства, свободные от выполнения любых других обязательств.

Основным показателем, характеризующим финансовую устойчивость страховщика и его надежность, является его платежеспособность.

Платежеспособностьхарактеризует способность страховой организации выполнить все обязательства на конкретную отчетную дату. Иными словами, платежеспособность — это показатель, измеряющий уровень финансовой устойчивости страховой организации на конкретную отчетную дату.

Платежеспособность страховщика зависит от достаточности сформированных страховых резервов. Страховые резервы связаны обязательствами предстоящих выплат страхового возмещения (обеспечения) по действующим договорам страхования. Их размеры определяются нормативными документами органов страхового надзора на основании структуры страховых тарифов.

Страховая компания является платежеспособной в том случае, когда стоимость активов страховой организации превышает стоимость ее обязательств или равна ей. Страховщик считается неплатежеспособным, если его активы недостаточны или недоступны в определенное время, чтобы осуществлять выплаты по наступающим страховым случаям. Часть собственных свободных средств (активов), которая может быть использована для выполнения обязательств по искам в случае нехватки средств страховых резервов, носит название маржи платежеспособности.

Органами страхового надзора разработаны требования к платежеспособности страховщиков. Устанавливается минимальный уровень маржи платежеспособности через нормативное соотношение активов и страховых обязательств, выход за который вызывает регулирующие действия со стороны страхового надзора. На этой основе проводится их оценка и контроль платежеспособности страховых компаний.

Платежеспособность гарантируется при соблюдении двух условий:

· наличие страховых резервов не ниже нормативного уровня;

· проведение правильной инвестиционной политики.

Как уже было отмечено выше, основным показателем, характеризующим платежеспособность страховой организации, является нормативное соотношение между активами и обязательствами страховщика (маржа платежеспособности). Методика ее расчета установлена в «Положении о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств», утвержденном Приказом Министерства финансов РФ от 2 ноября 2001 г.

Это величина (маржа платежеспособности), в пределах которой страховщик, исходя из специфики заключенных договоров и объема принятых обязательств, должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

Контроль маржи платежеспособности сводится к определению нормативной (НМР) и фактической (ФМП) маржи платежеспособности и их сопоставлению.

Нормативная маржа платежеспособности (НМР) определяется по максимальному значению одного из двух показателей:

· минимальной величины уставного (складочного) капитала (  ), установленной ст. 25 Закона РФ «Об организации страхового дела в РФ»;

), установленной ст. 25 Закона РФ «Об организации страхового дела в РФ»;

· суммы нормативного размера маржи платежеспособности по страхованию жизни (  ) и нормативного размера маржи платежеспособности по страхованию, иному, чем страхование жизни (

) и нормативного размера маржи платежеспособности по страхованию, иному, чем страхование жизни (  ).

).

Расчет норматива маржи платежеспособности различен и зависит от проводимых страховщиком видов страховых операций. Для обязательных видов страхования Положением (п. 8) установлен особый порядок расчета нормативного размера маржи платежеспособности.

Нормативный размер маржи платежеспособности страховщика по страхованию жизни (  ) определяется как произведение 5 % резерва по страхованию жизни на поправочный коэффициент:

) определяется как произведение 5 % резерва по страхованию жизни на поправочный коэффициент:

Поправочный коэффициент Ксж определяется как отношение резерва по страхованию жизни за минусом доли перестраховщиков к величине указанного резерва. Поправочный коэффициент Ксж учитывает активность перестраховочных операций и принимается равным 0,85, если его расчетная величина меньше 0,85.

Нормативный размер маржи платежеспособности страховщика по страхованию, иному, чем страхование жизни, рассчитывается на основании двух показателей: страховых премий (взносов) (П) и страховых выплат (В) по договорам страхования, сострахования и по договорам, принятым в перестрахование, относящимся к страхованию, иному, чем страхование жизни.

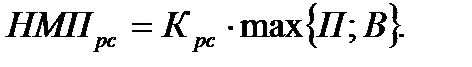

Нормативный размер маржи платежеспособности по страхованию, иному, чем страхование жизни, равен наибольшему из указанных двух показателей, умноженному на поправочный коэффициент Крс:

Страховая премия (П), принимаемая в расчет, устанавливается в размере 16 % от суммы страховых премий, начисленных по договорам страхования, сострахования и по договорам, принятым в перестрахование за расчетный период, уменьшенной на сумму: страховых премий, возвращенных страхователям (перестрахователям) в связи с расторжением (изменением условий) договоров страхования, сострахования и договоров, принятых в перестрахование за расчетный период; отчислений от страховых премий по договорам страхования, сострахования в резерв предупредительных мероприятий за расчетный период; других отчислений от страховых премий по договорам страхования, сострахования в случаях, предусмотренных действующим законодательством РФ, за расчетный период.

Расчетным периодом для вычисления суммы страховых выплат (В) являются 3 года (36 месяцев), предшествующие отчетной дате. Страховые выплаты, принимаемые в расчет (В), устанавливаются в размере 23 % одной трети суммы страховых выплат, фактически произведенных по договорам страхования, сострахования и начисленных по договорам, принятым в перестрахование, за минусом сумм поступлений, связанных с реализацией перешедшего к страховщику права требования, которое страхователь (застрахованный, выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования, за расчетный период; изменения резерва заявленных, но неурегулированных убытков, и резерва произошедших, но не заявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование, за расчетный период.

Расчетным периодом для вычисления поправочного коэффициента Крс является 1 год (12 месяцев), предшествующий отчетной дате. Поправочный коэффициент Крс определяется как отношение суммы, включающей:

· страховые выплаты, фактически произведенные по договорам страхования, сострахования и начисленные по договорам, принятым в перестрахование, за минусом начисленной доли перестраховщиков в страховых выплатах за расчетный период;

· изменение резерва заявленных, но не урегулированных убытков, и резерва произошедших, но не заявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование, за минусом изменения доли перестраховщиков в указанных резервах за расчетный период;

К сумме (не исключая доли перестраховщиков), включающей:

· страховые выплаты, фактически произведенные по договорам страхования, сострахования и начисленные по договорам, принятым в перестрахование, за расчетный период;

· изменения резерва заявленных, но неурегулированных убытков, и резерва произошедших, но не заявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование за расчетный период.

При отсутствии в расчетном периоде страховых выплат по договорам страхования, сострахования и договорам, принятым в перестрахование, Крс принимается равным 1. Если поправочный коэффициент меньше 0,5, то в расчете он принимается равным 0,5, если больше 1 — равным 1.

Фактический размер маржи платежеспособности (ФМП) рассчитывается как сумма собственного капитала, включающая в себя уставный (складочный) капитал, добавочный капитал, резервный капитал, нераспределенную прибыль отчетного года и прошлых лет, уменьшенная на сумму непокрытых убытков отчетного года и прошлых лет; задолженность акционеров (участников) по взносам в уставный (складочный) капитал; собственных акций, выкупленных у акционеров; нематериальных активов; дебиторской задолженности, сроки погашения которой истекли.

Страховая организация соответствует предъявляемым нормативным требованиям, если на конец отчетного года:

где  .

.

Если на конец отчетного года ФМП страховщика превышает НМП менее чем на 30 %, то страховщик обязан разработать и представить для согласования в Министерство финансов РФ в составе годовой бухгалтерской отчетности план оздоровления финансового положения организации.

2. Инвестиционная деятельность

страховых компаний

Инвестиционная деятельность страховой организации —это процесс размещения активов, покрывающих страховые резервы, и собственных свободных активов.

Страховые компании являются достаточно мощными финансово-кредитными учреждениями, что обусловлено:

· достаточно большими размерами страховых фондов, формируемых из многочисленных небольших взносов;

· сроками, в течение которых эти средства страхователей аккумулируются в страховых организациях.

Высокая концентрация капитала позволяет страховым организациям заниматься инвестиционной деятельностью. Поэтому возникает необходимость регулирования вложений страховых организаций как на макроуровне, так и на микроуровне.

Цель макроэкономического регулирования инвестиционной деятельности страховых организаций — ограничение страховых инвестиций сферой национальной экономики, а также обеспечение выполнения требований, обусловленных ролью страхования как института финансовой защиты и поэтому предъявляемых к инвестиционной деятельности всех страховых организаций страны (см. табл. 2).

| Таблица 2 | |

| Цели регулирования инвестиционной деятельности страховых организаций |

| Уровни регулирования | |||

| Макроуровень | Микроуровень | ||

| Основные цели регулирования на разных уровнях | Обеспечение выполнения требований, предъявляемых к инвестиционной деятельности всех страховых компаний страны | Ограничение страховых инвестиций сферой национальной экономики | Обеспечение гарантий по страховым выплатам за счет достижения ситуации, при которой размещение средств, проводимое страховыми компаниями по времени и в пространстве с обязательствами страховой компании |

Цель микроэкономического регулирования — достижение ситуации, при которой размещение активов страховых организаций по объемам инвестиций и полученным от них доходам по времени, месту и пространству согласовано с обязательствами страховой организации, и прежде всего с обязательствами по страховым выплатам.

Инвестиционная деятельность страховщика способствовует обеспечению гарантий выполнения страховых обязательств в том случае, если она основана на соблюдении следующих основных принципов:

1. Принцип надежности, или возвратности. Соблюдение этого принципа означает обеспечение максимально возможной безопасности вложений, т. е. означает сведение к минимуму риска потери актива.

2. Принцип прибыльности.Соблюдение этого принципа в отношении определенного вида активов означает возможность получения страховой организацией дохода от инвестиционной деятельности. В целом, ожидаемая инвестором (страховщиком) норма прибыли может быть представлена в виде суммы двух слагаемых — стандартной нормы прибыли (по безрисковому виду инвестиций) и дополнительной нормы прибыли, которая играет роль премии за повышенный риск надежности по данному виду инвестиций.

Реализация этого принципа в страховании имеет свои особенности:

· инвестиционная прибыль дает возможность страховщику понести убыток по собственно страховым операциям. Превышение инвестиционного дохода над размером убытка по страховым операциям, если таковой имеет место, сохраняет конкурентоспособность страховщика;

· по долгосрочным видам страхования страховщик «обещает» страхователю определенную норму доходности через дисконтирование страхового тарифа. Именно поэтому сам страховщик заинтересован в высокодоходных инвестициях, обеспечивающих ему реальную норму доходности не ниже той, которая учитывается при дисконтировании страховых тарифов;

· часть полученного инвестиционного дохода страховщик использует в своих целях, в частности на развитие компании.

3. Принцип ликвидности.Соблюдение этого принципа означает возможность быстрого и безущербного для держателя обращения активов в деньги. В страховом деле под ликвидностью активов понимается возможность оперативной конвертации активов в наличные платежные средства для погашения страховой организацией своих обязательств.

Принципы надежности, прибыльности и ликвидности в общем случае противоречат друг другу. Так, наиболее надежные вложения являются, как правило, менее прибыльными и ликвидными, и наоборот. Компромисс между инвестиционными целями, отвечающими требованию соблюдения названных принципов, может быть достигнут с помощью соблюдения принципа диверсификации.

4. Принцип диверсификации. Он предполагает выполнение требования о распределении капиталов между различными объектами вложений с целью снижения риска возможных потерь как самого капитала, так и доходов от него.

Необходимость соблюдения этого принципа при размещении страховых резервов объясняется тем, что средства страховых резервов предназначены для выполнения обязательств по страховым выплатам. Именно поэтому необходимо иметь гарантии возвратности средств, ликвидности и получения дохода не по одному, а по нескольким направлениям инвестиций.

Инвестиционный портфель, отвечающий соблюдению принципов надежности (возвратности), прибыльности, ликвидности и диверсификации, носит название сбалансированного инвестиционного портфеля.

5. Принцип вторичности (подчиненности). Его соблюдение означает, что инвестиционная деятельность должна обеспечивать компании получение инвестиционного дохода в месте, размере и в моменты времени, которые согласованы с выполнением страховых обязательств. То есть сбалансированный инвестиционный портфель страховщика должен обязательно учитывать цели инвестиционной деятельности, отражающие ее вторичность по отношению к страховой деятельности.

3. Порядок формирования и использования

страховых резервов

Страховые резервы страховых организаций – это совокупность денежных средств целевого назначения, формируемая за счет полученных страховщиком страховых премий и используемая им для обеспечения принятых на себя страховых обязательств. Страховые резервы могут использоваться страховой организацией только по прямому назначению. Решение об использовании средств страховых резервов принимается в случае необходимости произведения страховых выплат или других расходов, финансирование которых предусмотрено из средств данных резервов.

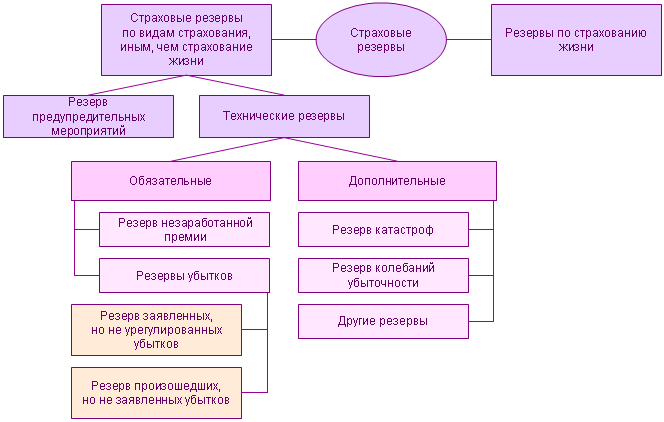

На рис. 2 представлен состав страховых резервов, определяемый российским законодательством в настоящее время.

Рис. 2. Состав страховых резервов

Страховые резервы образуются страховщиком по каждому виду страхования и в той валюте, в которой проводится страхование. Страховая организация рассчитывает размеры страховых резервов при определении финансовых результатов от проведения страховой деятельности по состоянию на каждую отчетную дату (т. е. один раз в квартал). Страховщик формирует следующие страховые резервы:

1. страховые резервы по видам страхования, иным, чем страхование жизни, которые включат технические резервы и резерв предупредительных мероприятий. В свою очередь, технические резервы подразделяются на обязательные (резерв незаработанной премии; резерв заявленных, но не урегулированных убытков; резерв происшедших, но не заявленных убытков) и дополнительные (резерв катастроф, резерв колебаний убыточности и другие резервы, которые страховщик может образовывать по согласованию с органом страхового надзора);

2. резерв по страхованию жизни.

Резерв незаработанной премии.Он представляет собой страховую премию, поступившую по договорам страхования, действовавшим в отчетном периоде, но относящуюся к периоду их действия, выходящему за пределы отчетного периода. Он образуется страховщиком для обеспечения выполнения принятых им обязательств по договорам, не истекшим в отчетном периоде. Для расчета резерва незаработанной премии виды страховой деятельности подразделяются на три учетные группы. Для каждой из них предусмотрен свой вариант расчета.

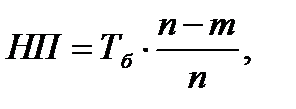

По первой учетной группе, куда включается большинство видов страхования, возможен расчет по двум вариантам: pro rata temporis и методом «24-й» (двадцать четвертой). Метод pro rata temporis, т. е. пропорционально сроку, применяется чаще всего при небольших объемах страховых операций. В соответствии с ним незаработанная премия рассчитывается отдельно по каждому договору страхования. Она определяется как произведение базовой страховой премии, поступившей по договору страхования, и неистекшего срока действия данного договора (в днях) на отчетную дату, деленного на срок действия договора (в днях), т. е. по следующей формуле:

где НП – незаработанная премия по каждому договору; Тб – базовая страховая премия по данному договору; n – срок действия данного договора в днях; m – число дней, прошедших с момента вступления данного договора в силу до отчетной даты.

Метод «24-й» основан на допущении, что все заключенные страховщиком в течение месяца договоры считаются заключенными в середине месяца. С учетом этого базовая страховая премия группируется по месяцам начала действия договоров страхования, периодичности уплаты страховой премии и сроку действия договоров. Величина незаработанной премии определяется по каждой из групп путем умножения базовой страховой премии на соответствующий коэффициент. Так, по договорам, заключенным на срок 1 год на условиях уплаты страховой премии единовременно при заключении договора, величина данного коэффициента по страховой премии, поступившей 12 месяцев назад от даты, на которую рассчитывается резерв незаработанной премии, составляет 1/24;11 месяцев — 3/24; 10 месяцев — 5/24 и т. д.

По второй учетной группе, куда входит страхование финансовых рисков, величина незаработанной премии определяется по каждому договору страхования в размере полной суммы базовой страховой премии до окончания срока действия договора.

По третьей учетной группе, куда входят виды страхования, предусматривающие возможность заключения договоров страхования с неопределенными датами начала и окончания срока их действия, размер незаработанной премии рассчитывается по каждому договору страхования в размере 40 % от базовой страховой премии.

Резерв убытков

Резерв заявленных, но не урегулированных убытков образуется страховщиком для обеспечения выполнения своих обязательств по договорам страхования, возникших в связи со страховыми случаями, которые имели место до отчетной даты и о факте наступления которых было заявлено страховой организации до окончания отчетного периода, но страховые выплаты по которым на отчетную дату произведены не были. Величина данного резерва определяется по каждой неурегулированной претензии в сумме предстоящих страховых выплат. Если о страховом случае было заявлено, но размер предстоящих выплат не установлен, для расчета принимается максимально возможная величина ожидаемой страховой выплаты, не превышающая страховую сумму.

Резерв происшедших, но не заявленных убытков предназначен для обеспечения выполнения страховщиком своих обязательств по договорам страхования, возникшим в связи с происшедшими страховыми случаями в течение отчетного периода, о факте наступления которых страховой организации не было заявлено в установленном законом или договором страхования порядке на отчетную дату. Его величина исчисляется:

· в размере 10 % от суммы базовой страховой премии за отчетный период, если отчетным периодом считается год;

· в размере 10 % от суммы базовой страховой премии за четыре отчетных периода, предшествующих отчетной дате, если отчетным периодом считается квартал.

Резерв колебаний убыточности предназначен для компенсации расходов страховщика на осуществление страховых выплат в случаях, если фактическое значение убыточности страховой суммы в отчетном периоде превышает ожидаемый уровень убыточности, явившийся основой для расчета нетто-ставки страхового тарифа по виду страхования. Данный резерв формируется в случае, если показатель фактического уровня убыточности страховой суммы по виду страхования оказывается по итогам работы за год ниже ожидаемого уровня убыточности, явившегося основой для расчета нетто-ставки страхового тарифа по виду страхования.

В случае, если фактический показатель убыточности за отчетный период по виду страхования превышает ожидаемый уровень убыточности, исчисленный при расчете страхового тарифа, резерв колебаний убыточности уменьшается на сумму, исчисленную как разность между фактической суммой страховых выплат и страховой премией, поступившей в отчетном периоде. Окончательный размер резерва колебаний убыточности определяется как сумма величины данного резерва на начало года и отчислений в него по итогам года, за вычетом расходов из данного резерва в отчетном году. При этом величина резерва колебаний убыточности по каждому виду страхования не может превышать совокупного размера страховой суммы по договорам страхования данного вида, действующим на конец отчетного года.

Резерв катастроф предназначен для покрытия чрезвычайного ущерба, явившегося следствием природных катастроф (наводнений, извержения вулканов, землетрясений и т. п.) или крупномасштабных аварий, повлекших за собой необходимость осуществления страховых выплат по большому числу договоров страхования. Он формируется по видам страхования, условиями проведения которых предусмотрены обязательства страховщика произвести страховую выплату в связи с ущербом, нанесенным в результате воздействия природной катастрофы или крупномасштабной аварии, и может использоваться, как правило, только в случаях, когда специальными решениями органов власти происшедшее событие признано катастрофой. Порядок формирования и использования данного резерва определяется страховой организацией самостоятельно и согласовывается с органом государственного страхового надзора.

Резерв предупредительных мероприятий. Он предназначен для финансирования мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества, а также на иные цели, предусмотренные страховщиком в «Положении о резерве предупредительных мероприятий». Этот резерв формируется путем отчислений от страховой премии, поступившей по договорам страхования в отчетном периоде. Размер отчислений определяется исходя из процента, предусмотренного в структуре тарифной ставки на указанные цели, и не может превышать 15 %.

Резерв по страхованию жизни. Он предназначен, для обеспечения выполнения обязательств страховщика по страховым выплатам по заключенным договорам при дожитии застрахованного до определенного срока или возраста и (или) смерти застрахованного. В этих целях и образуется резерв по страхованию жизни. Достаточный размер такого резерва является основным условием способности страховщика выполнить свои обязательства.

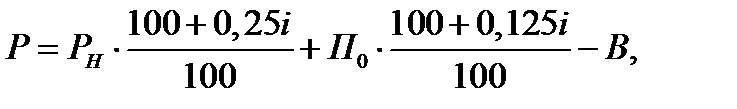

Размер резерва страховщика по страхованию жизни определяется с учетом нормы доходности, используемой страховщиками при расчете страховых тарифов и согласованной с органом страхового надзора. Величина страхового резерва по страхованию жизни рассчитывается по формуле:

где Р — размер резерва по каждому виду страхования жизни на отчетную дату; РН — размер резерва по каждому виду страхования жизни на начало отчетного периода; П0 — страховая нетто-премия по каждому виду страхования жизни, полученная за отчетный период; i — годовая норма доходности (в процентах), использованная при расчете тарифной ставки по каждому виду страхования жизни; В — сумма выплат страхового обеспечения и выкупных сумм по каждому виду страхования жизни за отчетный период.