Лекция 3. Оценка реальных инвестиций

В зависимости от объекта вложения инвестиции делятся на реальные, финансовые, капиталообразующие и портфельные.

Реальные инвестиции обозначают вложения в какой-либо тип материальных активов (земля, строительство, расширение, реконструкцию, техническое перевооружение действующих организаций, приобретение машин, оборудования, оборудование и т.п., технологии.)

Финансовые инвестиции – контракты, зафиксированные на бумаге (акции, облигации, векселя и т.п.)

При анализе реальных инвестиции применяют четыре показателя:

1) Чистый приведенный (дисконтированный) доход NPV

2) Внутренняя норма доходности IRR

3) Срок окупаемости

4) Индекс рентабельности (прибыльности) PI

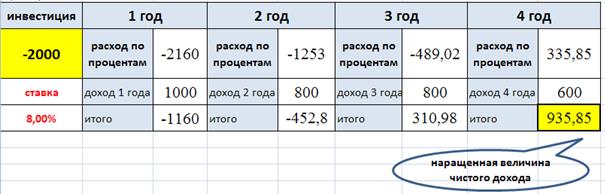

Задача 3.1.: Пусть вначале года вложены инвестиции размером K=2000, а затем в течение 4 лет получены доходы R1=1000, R2=800, R3=800, R4=600. Ставка процента 8% в год.

1) Определим чистый дисконтированный доход (чистую приведённую стоимость) NPV

Дисконтируем наращенную величину чистого дохода по ставке 8%. Для того чтобы найти чистый приведенный (дисконтированный) доход проекта NPV используется формула математического дисконтирования

Показатель внутренняя норма доходности применяется для оценки прибыльности инвестиционных проектов. Фактически он является ставкой дисконтирования, при которой чистый приведенный доход проекта будет равен 0.

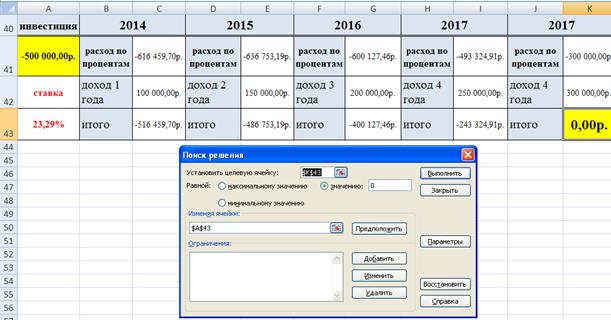

Задача 3.2: Инвестиции в бизнес составили 500 тыс. рублей. Ожидаемые доходы (CFi) за 5 лет составят:

2014 год – 100 тыс. рублей. 2015 год – 150 тыс. рублей.

2016 год – 200 тыс. рублей. 2017 год – 250 тыс. рублей.

2018 год – 300 тыс. рублей.

Ставка дисконтирования 20%.

Определим:

1. чистый дисконтированный доход NPV за 5 лет,

2. индекс рентабельности (прибыльности) PI,

3. внутреннюю норму доходности IRR.

Рассмотрим второй способ вычисления чистого дисконтированного дохода:

Сумма чистых денежных потоков с 2014 по 2018 равна 544 367,28 руб.

Чистый дисконтированный доход = сумма чистых денежных потоков – инвестиции 544 367,28 руб. - 500 000 руб. = 44 367,28 руб.

Результат совпадает с предыдущим способом вычисления чистого приведенного дохода

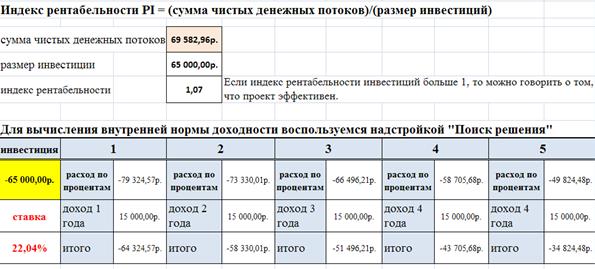

2. Определим индекс рентабельности PI

Если индекс рентабельности инвестиций больше 1, то можно говорить о том, что проект эффективен.

3. Определим внутреннюю норму доходности.

Внутренняя норма доходности – это значение ставки дисконтирования, при котором чистый дисконтированный доход равен 0 (NPV=0.)

Контрольная работа к лекции 3 (решить задачи 1, 2):

1. Расчет внутренней нормы доходности при постоянной барьерной ставке.

Размер инвестиции – 115 000$.

Доходы от инвестиций в первом году: 32 000$;

во втором году: 41000$;

в третьем году: 43750$;

в четвертом году: 38250$.

Размер ставки - 9,2%

2. Определить внутреннюю норму доходности при переменной ставке.

Размер инвестиции - $12800.

Доходы от инвестиций в первом году: $7360;

во втором году: $5185;

в третьем году: $6270.

Размер ставки - 11,4% в первом году;

10,7% во втором году;

9,5% в третьем году.

3.Проект имеет капитальные вложения в 65000 руб., а ожидаемые

чистые денежные поступления составляют 15000 руб. в год в течение 8 лет.

Альтернативная доходность равна 14%.

Какой период окупаемости этого проекта?

Какова чистая приведенная стоимость?

Внутренняя норма доходности?

Индекс доходности?

Задача 4

Компания рассматривает два проекта организации выпуска новой продукции в течение четырех лет: А и Б. Первоначальные вложения по обоим проектам одинаковы и равны $23616 руб., а доходы различны.

По проекту А ежегодно в течение четырех лет будет получен доход по $10000 в год.

По проекту В в первый год дохода не будет, во второй год будет получено $5000 дохода, в третий год — $10000., а в четвертом году доход будет равен $32 675.

Найти :

1. чистый дисконтированный доход NPV,

2. индекс рентабельности (прибыльности) PI,

3. внутреннюю норму доходности IRR.

При различных значениях ставки дисконтирования г (19 %, 25%, 50%)

Задача 5

Промышленная компания по производству подъемного оборудования решила построить новый цех для выпуска малых подъемников. Проект предполагает вложение немедленно $300 000 в постройку здания цеха. В начале второго года необходимо вложить $200 000 для закупки и установки оборудования, а в начале третьего года придется потратить $50000 на рекламу новой продукции. В третьем, четвертом, пятом и шестом годах реализация новой продукции принесет прибыль, соответственно равную $400000, $600000, $700000 и $200000 . После этого выпуск малых подъемников прекращается, так как спрос на них будет удовлетворен.

1. Изобразите этот инвестиционный проект на диаграмме.

2. Вычислите среднюю норму прибыли на инвестиции проекта и период его окупаемости.

3. Найти :

4. чистый дисконтированный доход NPV,

5. индекс рентабельности (прибыльности) PI,

6. внутреннюю норму доходности IRR.

при ставке дисконтирования r = 10% (в момент 0), а также при следующих ставках дисконтирования: 0%; 20%; 30%; 40% и 50%. Постройте график функции NPV(r ).