Расчет и оценка финансовых коэффициентов рыночной устойчивости ( структура баланса)

Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств. Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

Коэффициент концентрации собственного капитала. Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала - их сумма равна 1 (или 100%).

Коэффициент финансовой зависимости. Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие.

Коэффициент маневренности собственного капитала. Показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т. е. вложена в оборотные средства, а какая часть капитализирована. Значение этого показателя можно ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами.

Коэффициент долгосрочного привлечения заемных средств. Характеризует структуру капитала. Рост этого показателя в динамике - негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент соотношения собственных и привлеченных средств. Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет довольно простую интерпретацию: его значение, например, равное 0,178, означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 17,8 коп. заемных средств. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот.

Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате сопоставления по группам.

№11

Финансовые коэффициенты ликвидности и рентабельности должника.

Ликвидность – легкость реализации, продажи, превращения материальных или иных ценностей в денежные средства для покрытия текущих финансовых обязательств. Анализ ликвидности предприятия – анализ возможности для предприятия покрыть все его финансовые обязательства. Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма №1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей. Рассмотрим основные коэффициенты ликвидности и формулы их расчета.

Коэффициент текущей ликвидности (Current ratio). Коэффициент текущей ликвидности или коэффициент покрытия – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства. оэффициент текущей ликвидностихарактеризуют платежеспособность предприятия не только на данный момент, но и в случае чрезвычайных обстоятельств.

Нормальным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала. Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Коэффициент быстрой (срочной) ликвидности (Quick ratio, Acid test, QR) характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

Коэффициент срочной ликвидности = (Оборотные активы - Запасы) / Краткосрочные обязательства.

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации. Коэффициент абсолютной ликвидности (Quick assets Ratio). Финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства, формула расчета имеет вид:

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах. Чистый оборотный капитал (Net working capital) необходим для поддержания финансовой устойчивости предприятия. Чистый оборотный капитал определяется как разность между оборотными активами и краткосрочными обязательствами, включающими краткосрочные заемные средства, кредиторскую задолженность, приравненные к ней обязательства. Чистый оборотный капитал – это часть оборотного капитала, сформированная за счет собственного оборотного капитала и долгосрочного заемного капитала, включающего собственный капитал, заемные средства и прочие долгосрочные обязательства. Формула расчета чистого расчетного капитала имеет вид:

Чистый оборотный капитал = Оборотные активы - Краткосрочные обязательства.

Коэффициентами, характеризующими платежеспособность должника, являются:

1) коэффициент абсолютной ликвидности, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитываемый как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника;

2) коэффициент текущей ликвидности, характеризующий обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств. Коэффициент текущей ликвидности определяется по формуле: К1 = АII: (ЗС + КЗ.), где А - раздел II актива баланса;

ЗС - заемные средства;

КЗ - кредиторская задолженность.

В числителе коэффициента отражена сумма оборотных средств, а в знаменателе - краткосрочные кредиты, займы и кредиторская задолженность;

3) показатель обеспеченности обязательств должника его активами, характеризующий величину активов должника, приходящихся на единицу долга, и определяемый как отношение суммы ликвидных и скорректированных в необоротных активов к обязательствам должника;

4) степень платежеспособности по текущим обязательствам, определяющая текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Степень платежеспособности определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

№12

факторный анализ показателей рентабельности активов.

Факторный анализ рентабельности – позволяет выявить факторы, влияющие на каждый из показателей рентабельности; оценить влияние каждого из факторов на общее отклонение рентабельности отчетного периода по сравнению с базовым («+» или «-» удельный вес влияния), наметить направления и разработать мероприятия по исключению отрицательного влияния на рентабельность, а также по повышению «+» факторов.

Существуют разные модели для проведения факторного анализа рентабельности. Наиболее популярными и удобными являются модели, основанные на способе цепных подставок.

Рассмотрим методику проведения факторного анализа некоторых показателей рентабельности:

1. рентабельность активов

2. рентабельность СК

3. рентабельность продаж;

4. рентабельность производства (производственных фондов):

Факторный анализ рентабельности активов

В мировой практике большую популярность имеет формула Дюпона, позволяющая провести факторный анализ рентабельности активов. В процессе анализа выявляется, какое влияние на рентабельность активов оказывает каждый из факторов в отдельности и их совокупность. С помощью формулы Дюпона существует возможность выбора при поиске путей увеличения рентабельности активов:

1) повышение оборачиваемости активов,

2) рост рентабельности реализации,

3) совокупное воздействие на оба эти показателя

В факторном анализе используют следующие виды наиболее часто встречающихся моделей.

1. Когда результативный показатель получается как алгебраическая сумма или разность результирующих факторов, применяются аддитивные модели, например:

,

,

где  – прибыль от реализации продукции,

– прибыль от реализации продукции,

– выручка от реализации,

– выручка от реализации,

– производственная себестоимость реализованной продукции,

– производственная себестоимость реализованной продукции,

– коммерческие расходы,

– коммерческие расходы,

– управленческие расходы.

– управленческие расходы.

Мультипликативные модели применяются, когда результирующий показатель получается как произведение нескольких результирующих факторов:

,

,

где  – рентабельность активов,

– рентабельность активов,

– рентабельность продаж,

– рентабельность продаж,

– фондоотдача активов,

– фондоотдача активов,

– средняя стоимость активов организации за отчетный год.

– средняя стоимость активов организации за отчетный год.

Различают коэффициенты:

1) рентабельности активов;

2) рентабельности реализации;

3) рентабельности собственного капитала.

№13

факторный анализ показателей рентабельности собственного капитала.

Рентабельность собственного капитала — это показатель прибыли в чистом виде по сравнению с собственными средствами предприятия или организации. Для каждого инвестора – это очень важный показатель отдачи бизнеса, поскольку данный показатель наглядно представляет, насколько эффективно были использованы средства, вложенные в любой бизнес. Рентабельность собственного капитала в отличие от рентабельности активов показывает эффективность использования не всех активов или имеющегося капитала предприятия, а только его той части, которая принадлежит инвесторам или собственникам бизнеса. На рентабельность собственного капитала формула расчета выглядит таким образом: чистая прибыль предприятия за год делится на имеющийся собственный денежный капитал предприятия или организации.

Поэтому рентабельность собственного капитала следует выразить в виде следующей формулы:

Рентабельность собственного капитала (РСК) = чистая прибыль (ЧП) /собственный капитал (СК)

Иногда нужно получить более точный показатель конкретной рентабельности собственного капитала, и тогда применяют среднюю арифметическую величину собственного капитала полученную за тот период времени, за который нужно получить более подробные и точные сведения. Наиболее часто в этих целях используется показатель прибыли за один календарный год.

Рентабельность собственного капитала показывает более точные и подробные сведения в том случае, когда определенный промежуток времени делят на два расчетный период и рассчитывают сумму величины доходов на начало расчетного периода и конец периода.

Показатель чистой прибыли организации нужно брать в данных пассива баланса в документе «Отчет о прибылях и убытках», который есть в любой организации и предприятии.

Коэффициент рентабельности собственного капитала обеспечивает возможность наглядно продемонстрировать и проанализировать эффективность использования вложенных в производство капиталов и денежных средств. И если все вышесказанное выразить простым языком, то получается что такая цифра, как рентабельность собственного капитала – это показатель того сколько заработано денежных единиц, с каждой вложенной в дело денежной единицы собственниками компании. Он позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Собственники получают рентабельность от своих инвестиций в виде вкладов в уставный капитал. Они жертвуют теми средствами, которые формируют собственный капитал организации и получают взамен права на соответствующую долю прибыли. С позиции собственников рентабельность наилучшим образом отображается в виде рентабельности на собственный капитал и является наиболее важным для акционеров компании. Так как характеризует прибыль, которую собственник получит с рубля вложенных в предприятие средств.

Применение этого коэффициента имеет определенные ограничения. Реальный доход появляется не от активов, а от продаж. На основе Kрск нельзя оценить эффективность бизнеса компании. Кроме того, в большинстве случае компании имеют весомую долю заемного капитала. Например, в банковском секторе, заемный капитал вообще является основой всего бизнеса. Фактически вся операционная деятельность банка базируется на привлеченных вкладах, а собственный капитал выступает всего лишь резервом, гарантом платежеспособности и финансовой устойчивости банка. Так или иначе, как бухгалтерский показатель Рентабельность собственного капитала дает представление о доходах, которые компания зарабатывает для своих акционеров.

Как правило, показатель Рентабельность собственного капитала обычно сравнивают с возможным альтернативным вложением средств в акции других предприятий, облигации, банковский депозит и т.д. т.е. туда где есть возможность получить прибыль.

№14

финансовая устойчивость: сущность, направления анализа и источники информации.

Финансовая устойчивость- такое состояние финансовых ресурсов организации, их распределение и использование, которое обеспечивает ей стабильное развитие на основе роста прибыли, при условии сохранения платежеспособности и допустимого уровня риска. Базируется на оптимальном соотношении между отдельными видами активов организации и источниками их финансирования. Анализ финансовой устойчивости вкл следующие этапы: оценка и анализ абсолютных и относительных показателей финансовой устойчивости; качественная и количественная оценка влияния факторов на финансовую устойчивость предприятия; разработка мер, направленных на улучшение финансового состояния предприятия, повышение платежеспособности. В связи с этим для характеристики финансовой устойчивости компании используется набор коэффициентов, оценивающих отдельные стороны ее деятельности. Важнейшими из них являются:

1. Коэффициент Кк концентрации собственного капитала (иногда его называют коэффициентом автономии). Указывает долю владельцев компании в общей сумме используемых в ее деятельности средств, т.е.

Кк = Сс / Вб = Сс / (Сзк + Сзд + Сс)

где, Сс — собственные средства (капитал и резервы); Вб — общая сумма источников средств (валюта баланса); Сзк — заемные средства краткосрочные; Сзд — заемные средства долгосрочные.

Коэффициент показывает степень независимости предприятия от источников заемных средств. Принято считать, что с ростом значения этого коэффициента, в компании увеличивается финансовая устойчивость, стабильность и независимость от внешних заимствований. Дополнением к этому показателю является коэффициент Кп концентрации привлеченного (заемного) капитала. Суммарное значение названных коэффициентов, как правило, равно единице, т.е.

Кк = 1 — Кп

2. Коэффициент Кз финансовой зависимости. Показатель, противоположный коэффициенту концентрации собственного капитала.

Кз = (Сзк + Сзд) / (Сзк + Сзд + Сс)

Увеличение показателя свидетельствует о росте доли заемных средств в общей сумме.

3. Коэффициент Км маневренности собственного капитала.Свидетельствует, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована, т.е.

Км = Со/Сс = (Сс — Ав — У + Сзд) / Сс

где, Со — собственные оборотные средства, равные:

Со = Сс — Ав — У + Сзд

где, Ав — внеоборотные активы; У — убытки.

4. Коэффициент Кд структуры долгосрочных вложений.Показывает, какая частьосновных средств и других внеоборотных активов профинансирована за счет привлеченных средств, если для этого использованы (обычная практика) долгосрочные ссуды и займы. Определяется выражением:

Кд = Сзд/Ав

5. Коэффициент Кдп долгосрочного привлечения заемных средств.Характеризует долю долгосрочных заемных источников в общей величине собственного и заемного капитала компании. Рост коэффициента свидетельствует о доверии кредиторов и о повышении зависимости от них.

Кдп = Сзд/Вб = Сзд / (Ав + Ао + У)

где, Вб — валюта баланса; Ао — оборотные активы; У — убытки.

6. Коэффициент Кс соотношения собственных и привлеченных средств.Представляет оценку степени зависимости компании от внешних финансовых источников:

Кс = Сс / Сз = Сс / (Сзк + Сзд)

где, Сз — заемные средства.

Рост коэффициента сигнализирует о повышении финансовой устойчивости фирмы.

7. Коэффициент Коб обеспеченности запасами из собственных источников финансирования.Показывает, какая часть материальных оборотных активов финансируется за счет собственного капитала.

Коб = Со / Аом = (Сс — Ав — У + Сзд) / Аом

где, Аом — материальные оборотные активы.

Значение этого коэффициента, независимо от вида деятельности предприятия, должен быть близок к единице. Если фактическое наличие материальных оборотных активов ниже действительной потребности, то коэффициент должен превышать единицу, и наоборот в случаях, когда запасы предприятия выше необходимой потребности, коэффициент может быть меньше единицы.

8. Коэффициент Куф устойчивого финансирования.Это отношение суммарной величины собственных средств и долгосрочных займов к суммарной стоимости внеоборотных и оборотных активов, т. е.

Куф = (Сс + Сзд) / (Ав + Ао) = (Сс + Сзд) / (Вб — У)

Он показывает, какая часть активов финансируется за счет устойчивых источников. Кроме того, он отражает степень независимости (или зависимости) предприятия от краткосрочных заемных источников покрытия.

9. Индекс Кпа постоянного актива.Это отношение стоимости внеоборотных активов к сумме собственного капитала и резервов. Показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т. е. основной части производственного потенциала предприятия (если в составе внеоборотных активов невелика доля нематериальных активов, долгосрочных финансовых вложений и др.).

Кпа = Ав/Сс

10. Коэффициент Ки износа.Определяется как отношение накопленной суммы износа Ин к первоначальной балансовой стоимости основных средств По. Указывает долю замены и обновления основных средств, профинансированных за счет накопленной суммы износа.

Ки = Ин / По

11. Коэффициент Кр реальной стоимости имущества.Рассчитывается как частное от деления суммарной стоимости основных средств, запасов сырья и материалов, имеющихся на балансе малоценных и быстроизнашивающихся предметов и незавершенного производства Ри на общую стоимость имущества предприятия (валюту баланса) Вб, т. е.

Кр = Ри / Вб

№15

. анализ прибыли, приходящейся на одну акцию.

ОЦЕНКА ПОКАЗАТЕЛЯ "ПРИБЫЛЬ НА АКЦИЮ" (EPS)

Для прогноза будущих финансовых результатов и денежных потоков акционерного общества (в частности, размера и возможности выплаты дивидендов), а также исследованию тенденций изменения курсовой стоимости его акций используется показатель – прибыль на одну акцию.

Аналитическая ценность показателя прибыли на акцию заключатся в том, что он является в высшей степени обобщающим, концентрируя в себе эффект влияния множества факторов и условий, релевантных для принятия инвестиционных решений и оценки кредитоспособности предприятия. Более того, информация о прибыли на акцию отражает не только отношение по распределения прибыли акционерного общества, фактически сложившееся в отчетном периоде, но и несет в себе элемент прогноза будущих доходов акционеров. При этом наиболее важным требованием, предъявляемым со стороны акционеров и потенциальных инвесторов к показателю прибыли на акцию, является сравнимость результатов деятельности как различных предприятий между собой (в том числе из различных стран), так и одного предприятия за ряд лет. В немалой степени это требование диктуется потребностью глобальных инвесторов в информации о доходности деятельности акционерных обществ, акции которых обращаются на биржевом рынке.

В соответствии с приказом Минфина России от 21.03.2000 г. № 29н акционерные общества раскрывают информацию о прибыли, приходящейся на одну акцию, в двух показателях:

· Базовой прибыли на акцию, причитающейся держателям обыкновенных акций;

· Разводненной прибыли на акцию.

Основное отличие этих показателей состоит в том, что второй показатель учитывает влияние всех разводняющих потенциальных обыкновенных акций (ценных бумаг, конвертируемых в обыкновенные акции, опционов и др.) на величину прибыли на акцию и отражает максимальное снижение базовой прибыли на акцию в результате возможного выпуска дополнительных обыкновенных акций.

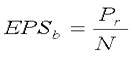

Базовая прибыль на акцию рассчитывается как отношение чистой прибыли, поступающей в распоряжение держателей обыкновенных акций (т.е. той прибыли, которая потенциально может быть распределена среди них в форме дивидендов, причем прибыль подлежит уменьшению на величину дивидендов по привилегированным акциям, начисленным их владельцам за отчетный период) к средневзвешенному количеству обыкновенных акций, находящихся в обращении в течение отчетного периода, то есть путем решения уравнения:

где, Pr – Чистая прибыль, приходящаяся владельцам обыкновенных акций;

N – средневзвешенное количество акций, находящихся в обращении в течении отчетного периода.

№16

финансовые коэффициенты, характеризующие рыночную активность акционерных обществ.

Рыночная активность открытого акционерного общества (ОА О) является одной из важнейших составляющих его деловой активности и заключается в том, чтобы выбрать оптимальные стратегию и тактику в использовании прибыли, ее аккумулировании, наращивании капитала ОАО путем выпуска дополнительных акций, а также влияния на рыночную цену его обыкновенной акции.

Основные показатели, характеризующие рыночную активность ОАО, представлены в табл. 1. При этом некоторые из них имеют общепринятые рекомендуемые значения.

Кратко охарактеризуем экономический смысл каждого из них.

Прибыль на обыкновенную акцию характеризует инвестиционную привлекательность обыкновенных акций ОАО и показывает потенциальный доход, приходящийся на каждую обыкновенную акцию в обращении. Рост этого показателя , как правило, свидетельствует о повышении инвестиционной привлекательности акций ОАО и способствует росту их рыночной стоимости.

Ценность обыкновенной акции характеризует инвестиционную привлекательность обыкновенных акций ОАО и показывает, как много согласны платить инвесторы в данный момент за рубль прибыли на обыкновенную акцию. Увеличение данного показателя обычно свидетельствует о повышении инвестиционной привлекательности обыкновенных акций ОАО.

Рентабельность (дивидендная доходность) обыкновенной акции характеризует как инвестиционную привлекательность обыкновенных акций ОАО, так и его дивидендную политику и показывает процент возврата на капитал, вложенный в обыкновенные акции. Рост этого показателя, как правило, свидетельствует о повышении инвестиционной привлекательности обыкновенных акций ОАО и косвенно свидетельствует о достаточной устойчивости его финансового состояния.

Коэффициент дивидендного выхода характеризует дивидендную политику ОАО и показывает соотношение дивиденда, выплаченного по обыкновенной акции, и прибыли на обыкновенную акцию либо соотношение общей суммы дивидендов по обыкновенным акциям и чистой прибыли ОАО, уменьшенной на сумму дивидендов по его привилегированным акциям.

Норма распределения прибыли на дивиденды также характеризует дивидендную политику ОАО и показывает долю дивидендов в его чистой прибыли.

Доля реинвестируемой прибыли характеризует инвестиционную политику ОАО и показывает долю реинвестируемой прибыли в его чистой прибыли.

Балансовая стоимость обыкновенной акции характеризует инвестиционную привлекательность обыкновенных акций и показывает сумму реального собственного капитала ОАО, приходящегося на его одну обыкновенную акцию. Ее увеличение обычно говорит об укреплении финансового состояния ОАО, что и способствует повышению инвестиционной привлекательности его обыкновенных акций.

Коэффициент котировки обыкновенной акции характеризует инвестиционную привлекательность обыкновенных акций и показывает соотношение рыночной цены и балансовой стоимости обыкновенной.

Коэффициент покрытия дивидендов по привилегированным акциям характеризует способность ОАО выплачивать дивиденды по привилегированным акциям и показывает, сколько рублей чистой прибыли приходится на 1 руб. дивидендов по привилегированным акциям.

Коэффициент соотношения дивидендов по обыкновенным и привилегированным акциям ОАО характеризует его дивидендную политику и показывает, сколько рублей дивидендов по его обыкновенным акциям приходится на каждый рубль дивидендов по привилегированным акциям ОАО.

Коэффициент покрытия процентов характеризует способность ОАО обслуживать свои облигации и показывает, сколько рублей прибыли до уплаты процентов и налогообложения приходится на 1 руб. процентов, выплачиваемых по облигациям.

Анализ показателей рыночной активности ведется в динамике, в сопоставлении с рекомендуемыми значениями (если они имеются), с планом, с данными других коммерческих организаций - эмитентов ценных бумаг. Его результаты позволяют определить положение ОАО на рынке ценных бумаг. По итогам анализа делается вывод о степени эффективности дивидендной и инвестиционной политик ОАО (наиболее эффективные, в целом эффективные, неэффективные) и соответственно о степени устойчивости его положения на рынке ценных бумаг (абсолютно устойчивое, относительно устойчивое, неустойчивое).

Кроме того, с целью выявления основных причин изменения наиболее значимых показателей рыночной активности ОАО целесообразно построение их факторных моделей.

Прежде всего, это касается ценности обыкновенной акции как наиболее важного показателя рыночной активности ОАО, служащего своего рода индикатором спроса на его обыкновенные акции и характеризующего, соответственно, их инвестиционную привлекательность, который к тому же в отличие от прибыли на акцию можно достаточно эффективно использовать в межхозяйственных сравнениях. Известно, что увеличение прибыли на акцию, как правило, приводит к росту рыночной цены акции. При этом наиболее оптимальной является ситуация, когда увеличение рыночной цены акции опережает увеличение прибыли на акцию, т.е. ценность акции возрастает. Таким образом, важность данного показателя связана с тем, что его увеличение направлено, в конечном итоге, на достижение основной цели финансового менеджмента ОАО - максимизации рыночных цен его обыкновенных акций.

№17

оценка деловой активности предприятия на качественном уровне

Термин "деловая активность" начал использоваться в отечественной учетно-аналитической литературе сравнительно недавно - в связи с внедрением широко известных в различных странах мира методик анализа финансовой отчетности на основе системы аналитических коэффициентов. Безусловно, трактовка данного термина может быть различной.

На сегодняшний день деловая активность рассматривается с трех позиций: индивидуума; предприятия (микроуровень); страны (макроуровень).

На уровне предприятия деловая активность чаще всего рассматривается как результативность работы предприятия относительно величины авансированных ресурсов или величины их потребления в процессе производства[1]. Такое определение практически смыкает понятие деловой активности и эффективности работы.

С позиции социологов деловая активность – это совокупность действий, способствующих экономическому росту организации (в том числе производственно-сбытовой системы) на основе согласованного развития ее составляющих в гармонии с внешней средой. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле - как текущая производственная и коммерческая деятельность предприятия; в этом случае словосочетание "деловая активность" представляет собой, возможно, не вполне удачный перевод англоязычного термина "business activity", как раз и характеризующего соответствующую группу коэффициентов из системы показателей.

Деловая активность коммерческой организации проявляется в динамичности ее развития, достижении ею поставленных целей, что отражают натуральные и стоимостные показатели, в эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции.

Характеристика деловой активности предприятий в учебниках по финансовому анализу нередко связывают с определенными (заданными) темпами экономического развития предприятия, которые обеспечиваются совокупностью целенаправленных мероприятий и воздействий. Темпы экономического развития могут характеризовать результативность деловой активности и на макроуровне, однако они не учитывают качественную сторону деловой активности – уровень мотивации работников, оценку роли предпринимателей в бизнес среде. Экономика страны может быть представлена как совокупность деловых усилий отдельных хозяйственных субъектов. Таким образом, деловая активность может быть представлена как совокупность усилий работников предприятия, направленных под воздействием определенного уровня мотивации на увеличение, прежде всего, оборачиваемости оборотных активов, которая формируется под влиянием внутренних и внешних факторов производства, а также развитой социально-экономической инфраструктуры региона.

№18

понятие, признаки и правовое регулирование банкротства

Правовой институт несостоятельности (банкротства) в условиях рыночных отношений является весьма актуальным. Это проявляется в возможности оградить эффективно действующих на рынке субъектов хозяйствования от участников хозяйственного оборота, осуществляющих свою предпринимательскую деятельность убыточно и не рентабельно, которые, зачастую, заключая договор впоследствии не в состоянии исполнить принятые на себя обязательства. Чтобы обезопасить предприятия от таких должников, возникает необходимость официального признания этих хозяйствующих субъектов «несостоятельными» и, возможно, впоследствии полностью ликвидировать их. Признаки банкротства:

1. Гражданин считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены, и если сумма его обязательств превышает стоимость принадлежащего ему имущества. В основу признаков банкротства физических лиц положен принцип неоплатности.

2. Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены. В основу признаков банкротства юридических лиц положен принцип неплатёжеспособности.

Состав и размер денежных обязательств и обязательных платежей определяются на дату подачи в арбитражный суд заявления о признании должника банкротом, если иное не предусмотрено Федеральным законом. Состав и размер денежных обязательств и обязательных платежей, возникших до принятия арбитражным судом заявления о признании должника банкротом и заявленных после принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства, определяются на дату открытия конкурсного производства.