Оценка инвестиционных проектов

Инвестиционный проект оценивается на различных уровнях управления.

Вначале оценивается доходность проекта, далее исследуется поток дивидендов, сопряженный с этим инвестиционным проектом на уровне материнской компании. Окончательное решение принимается, если проект соответствует инвестиционному портфелю фирмы в целом (см. также часть 2).

Критериями оценки единичного инвестиционного проекта являются: прибыльность проекта и его окупаемость — для малого бизнеса; для крупного бизнеса более предпочтительным является критерий чистой приведенной стоимости и его частный случай — показатель внутренней нормы доходности проекта.

Чистая приведенная стоимость проекта — это стоимость всех текущих и будущих чистых денежных поступлений, скорректированных с учетом связанных с данным проектом рисков и времени осуществления.

Чистое денежное поступление рассматривается как сумма всех денежных поступлений в компанию за рассматриваемый период времени за вычетом всех денежных платежей за тот же самый отрезок времени.

Необходимым критерием принятия варианта инвестиционного проекта является положительность сальдо накопленных реальных денег в любом временном интервале, где фирма осуществляет затраты или получает доходы. Отрицательная величина сальдо накопленных реальных денег свидетельствует о необходимости привлечения участником дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности.

В настоящее время при сравнении различных вариантов проекта и выборе лучшего из них чаще всего используются четыре интегральных показателя:

1) срок окупаемости (РР);

2) чистый приведенный доход (чистая приведенная стоимость) (NPV);

3) внутренняя норма доходности (IRR);

4) индекс рентабельности (PI).

Срок окупаемости

Срок окупаемости определяется как ожидаемое число лет, в течение которых будут возмещены первоначально сделанные инвестиции. Это период, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Критерий показывает, как долго финансовые ресурсы будут омертвлены в проекте. Таким образом, при прочих равных условиях, чем короче срок окупаемости, тем ликвиднее проект. Кроме того, поскольку «дальние» элементы денежного потока рассматриваются как более рисковые по сравнению с «ближними», считается, что критерий «срок окупаемости» дает приблизительную оценку риска проекта.

Метод окупаемости придает большой вес денежным потокам, генерируемым в первые годы. Достоинством метода является его простота, так как выбирается проект, имеющий меньший срок окупаемости, чем альтернативные варианты. Недостаток метода заключается в том, что не принимаются во внимание денежные поступления за весь жизненный цикл объекта, в который были осуществлены вложения.

Чистый приведенный доход

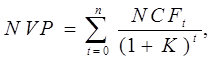

Данный показатель определения привлекательности инвестиционного проекта называется также сальдо приведенных затрат и поступлений. Показатель рассчитывается путем суммирования элементов денежного потока, дисконтированных по цене капитала данного проекта:

где NCFt — ожидаемый приток (отток) денежных средств за период t; К — цена капитала проекта.

Отток денежных средств (такие расходы по проекту, как затраты на приобретение оборудования или строительство зданий) трактуется как отрицательный элемент денежного потока. NCFt представляет собой разницу между суммарной текущей стоимостью будущих денежных доходов от проекта и общей текущей стоимостью затрат.

Нулевой NPV означает, что генерируемого проектом денежного потока достаточно: а) для возмещения вложенного в проект капитала; б) для обеспечения требуемой отдачи на этот капитал.

Следовательно, если NPV > 0, проект следует принять; если NPV < 0, проект должен быть отвергнут; если два проекта являются взаимоисключающими, должен быть выбран тот, у которого положительный NPV больше.