Метод внутренней нормы доходности

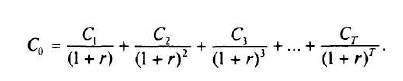

Внутренняя норма доходности (internal rate of return — IRR) определяется как расчетная ставка дисконтирования, которая уравнивает по рассматриваемому проекту сумму дисконтированных чистых денежных поступлений (потоков) с текущей оценкой инвестиционных затрат. Если инвестиции осуществляются в году t = 0 в размере Со и прогнозируются чистые денежные потоки по годам t=1,…,T в размере Сt, то внутренняя норма доходности — это постоянная ставка дисконтирования r, при которой достигается равенство:

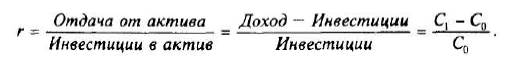

Значение r характеризует доходность проекта в равновесной ситуации, когда отсутствуют конкурентные преимущества. Внутренняя норма доходности является аналогом доходности владения активом в течение срока t=1,…,T. Для инвестирования в одногодичный актив внутренняя норма доходности (ВНД) является текущей доходностью актива:

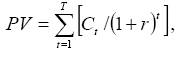

Для многолетнего владения активом предполагается, что отдача будет реинвестироваться с той же доходностью r и текущая оценка всех чистых денежных потоков будет определяться как

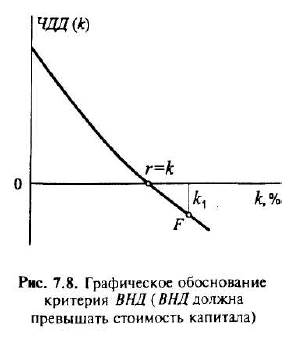

а r будет соответственно определяться как доходность владения активом, приобретенным по равновесной цене, и рассчитываться как корень при решении уравнения С0 = PV. Разность между текущей оценкой чистых поступлений и текущей оценкой затрат составляет чистый дисконтированный доход проекта, поэтому можно дать другое определение ВНД: это ставка дисконтирования, при которой ЧДД равен нулю. Нахождение ВНД предполагает решение уравнения степени Г относительно r: ЧДД(r,Т) = 0. Значение г может быть найдено графически построением зависимости ЧДД (k), где k — ставка дисконтирования. То значение k, при котором ЧДД — 0, и является ВНД.

Ставка дисконтирования при расчете ЧДД отражает стоимость капитала, используемого на осуществление проекта (как альтернативная стоимость капитала по другим инвестиционным возможностям аналогичного уровня риска). Эта ставка не зависит от денежных потоков по проекту, его конкурентных преимуществ. Ее значение определяют рыночные факторы (доходность по безрисковым инвестициям, ожидаемая инфляция, соотношение данного риска с риском инвестирования в другие варианты). Внутренняя норма доходности определяет качество самого проекта, это та минимальная доходность, которую может обеспечить проект, оставаясь безубыточным (т.е. покрывающим отдачей инвестиционные и текущие затраты). Если ЧДД имеет по проекту отрицательное значение (как точка /-"на рис. 7.8), то при стандартном денежном потоке по проекту это означает, что стоимость капитала &, превышает ВНД(г), т.е. стоимость капитала (в % годовых) превышает доходность активов, которые он покрывает.

Эта доходность уравнивает текущую оценку будущих денежных потоков и вложенный капитал. Такой проект должен быть отклонен. Ставка дисконтирования, при которой ЧДД= 0, является максимально допустимой стоимостью капитала. Таким образом, значение ВНД определяет не только минимальное значение доходности сохранения безубыточности проекта, но и максимально допустимое значение стоимости капитала. Если стоимость капитала выше, чем ВНД, то его вложение в проект неоправданно, так как текущая оценка затрат превысит текущую оценку будущих поступлений. По значению ВНД можно судить о максимальной границе относительной платы за используемый капитал (собственный и заемный). Рассмотрим невозможную на практике ситуацию финансирования проекта только за счет банковской ссуды (собственный капитал и гарантии возврата ссуды отсутствуют). Значение ВНД покажет верхнюю границу допустимого уровня процентной ставки. Если по проекту не платится налог на прибыль и значение ВНД равно 20%, то привлекать банковскую ссуду под ставку больше 20% годовых не оправданно. Если годовая банковская ставка равна значению ВНД, то чистый дисконтированный доход по проекту будет равен нулю. При более низкой процентной ставке вложенный капитал обеспечит в данном проекте положительный чистый дисконтированный доход. В финансировании проекта используются различные источники (элементы собственного и заемного капитала). Стоимость капитала проекта зависит от стоимости элементов капитала и пропорции привлечения этих элементов. Текущая и предельная стоимости капитала корпорации определяются как средневзвешенное значение стоимостей различных элементов капитала. ВНД будет определять максимально допустимое значение стоимости капитала проекта.

Правило метода внутренней нормы доходности при оценке инвестиционных проектов. Если ВНД превышает стоимость капитала проекта (предельную стоимость капитала корпорации), то проект может быть принят. Величина превышения показывает эффект инвестиционного решения. Если значение ВНД меньше стоимости капитала проекта, то проект должен быть отвергнут. Если значение ВНД равно стоимости капитала проекта, то проект не принесет владельцам собственного капитала ни выгод, ни убытков. Полученная отдача обеспечит требуемую доходность по собственному и заемному капиталу. Проект не повысит доходность собственного капитала. Метод ВНД позволяет получить относительную оценку привлекательности проекта, однако формирование инвестиционной программы корпорации на конкретный год должно учитывать не только инвестиционную привлекательность проектов (значения ВНД показывают эту оценку), но и возможности привлечения капитала. В мировой практике расчет ВНД рассматривается как первый шаг в оценке инвестиционных возможностей корпорации. Часто предпочтение отдается методу ЧДД, так как в нем используются более адекватные предпосылки относительно реинвестирования получаемых денежных потоков. В методе ЧДД предполагается, что денежные средства, получаемые по проекту, могут реинвестироваться по рыночным оценкам капитала (по стоимости капитала, которая может при оценке проекта браться как переменная величина k(t)). Таким образом, рыночные факторы будут определять в этом методе доходность реинвестирования. В методе ВНД предполагается, что получаемые чистые денежные потоки реинвестируются на протяжении всего срока функционирования проекта со ставкой г.