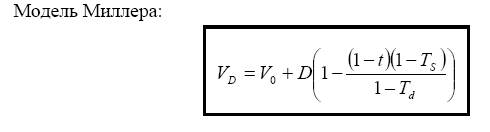

Модель Миллера 1976 г. с налогом на прибыль фирмы и подоходным налогообложением владельцев капитала

Введение подоходного налогообложения владельцев капитала (акционеров и держателей облигаций) может изменить поведение инвестора, так как уменьшаются реальные чистые денежные потоки, получаемые ими. Акционеры могут иметь определенные льготы по подоходному налогу: 1) налоговая ставка на дивиденды может отличаться от налоговой ставки на прирост капитала, для ряда стран подоходным налогом не облагается прирост капитала; 2) подоходный налог для акционеров в целом может оказаться меньше, чем для владельцев заемного капитала (например, в США), что делает положение акционеров в определенном смысле более выгодным; 3) срок получения дохода по акции и соответственно срок уплаты налога можно варьировать.

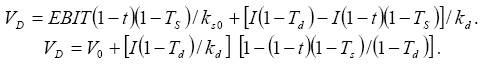

Пусть t — ставка налога на прибыль фирмы, Тd — ставка подоходного налога для владельцев заемного капитала, Ts — ставка подоходного налога для акционеров (средневзвешенная ставка по налогообложению дивидендов и прироста капитала). Рыночная оценка фирмы, финансируемой исключительно собственными средствами (фирма О), определяется капитализацией чистой прибыли за вычетом подоходного налога с коэффициентом капитализации ks0 (стоимости собственного капитала фирмы).

V0 = ЕВIТ (1 - t) ( 1 - Т ) / k s 0 .

Для фирмы, финансируемой за счет собственного и заемного капитала, потоки, получаемые владельцами, составят: акционерами - (ЕВIТ-I)(1 - t) х (1 - Ts), владельцами заемного капитала - I(1 – Тd). При расчете рыночной оценки VD поток прибыли ЕВIT(1-t)(1 –Ts) дисконтируется с учетом риска по ставке ks0, а поток в виде экономии по налогам — по ставке kd.

? Какие еще налоговые щиты существуют для компании, кроме привлечения заемного капитала? Как охарактеризовать использование ускоренной амортизации? Создают ли налоговый щит отчисления в негосударственный пенсионный фонд, сформированный при данной компании?

Таким образом, в целом по моделям ММможно сделать следующие выводы:

• При отсутствии налогов рыночная оценка фирмы не зависит от величины заемного капитала VD = V0. Оптимальная структура капитала отсутствует.

• При наличии налога на прибыль и отсутствии подоходных налогов или при одинаковом подоходном налогообложении владельцев собственного и заемного капитала рыночная оценка фирмы, использующей заемное финансирование, превышает оценку фирмы с нулевым финансовым рычагом на величину экономии на налоге на прибыль VD = V0 +tD. Оптимальная структура капитала включает 100%-й заемный капитал.

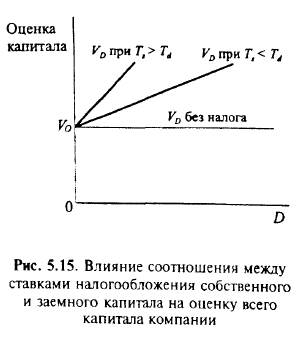

• При введении в рассмотрение подоходных налогов Ts и Td, отличающихся для владельцев собственного и заемного капитала, с ростом долга цена фирмы растет. Зависимость цены от соотношения ставок подоходных налогов показана на рис. 5.15.

• В подходе ММ не учитывается агентский конфликт между менеджерами и владельцами собственного капитала, что выражается в нежелании брать менеджерами большую ответственность по привлечению капитала с фиксированным процентом.

• Не учитываются прямые и кос венные издержки банкротства, которых нет на совершенном рынке. Акционеры с ростом долга вынуждены учитывать финансовый риск и риск банкротства. Кроме того, что в первую очередь владельцы заемного капитала получают причитающиеся им денежные средства, во вторую очередь будут погашаться издержки, связанные с оценочными и судебными процедурами, с процессом поглощения другой фирмой или реализацией активов. На совершенных рынках капитала издержки банкротства равны нулю. Активы продаются по их рыночной оценке, определяемой возможными денежными потоками для новых владельцев. Однако реальный рынок капитала несовершенен, и в случае банкротства владельцы капитала несут убытки. Чем быстрее будет проходить процедура банкротства, тем большими окажутся прямые издержки.

Полные издержки банкротства будут превышать прямые на величину неявных убытков, которые акционеры тоже почувствуют по скорости падения курса акций фирмы (утрата имиджа фирмы, потеря деловых контактов и возможных новых инвесторов).

Например, объявление в октябре 1996 г. банкротом АО "Москвич" означало для акционеров не только снижение возможных потоков от реализации активов на величину задолженности перед бюджетом и перед кредиторами, но и неявные издержки, связанные с возможным срывом договоренностей с "Рено" и "Хендэ" об инвестировании в новые модели. Даже в варианте внешнего управления (а не ликвидации фирмы) рыночная оценка фирмы с учетом явных и неявных издержек банкротства может упасть, по некоторым оценкам, на 20—30 %. Наличие любой задолженности (задолженности перед бюджетом, которая для некоторых российских предприятий превратилась в долгосрочную, задолженности перед кредиторами) повышает риск банкротства и риск оплаты издержек, связанных с ожидаемым или свершившимся банкротством.

Привлечение заемного капитала может привести к финансовым затруднениям или даже к банкротству. Кроме прямых издержек банкротства (снижения ликвидационной стоимости активов из-за морального и физического износа по причине продолжительных тяжб между кредиторами корпорации, судебных издержек, оплаты услуг адвокатов и внешнего управляющего) существуют косвенные издержки, которые возникают еще до объявления корпорации банкротом, на стадии финансовых затруднений. К косвенным издержкам относят потери от неоптимальных управленческих решений и потери от изменения поведения контрагентов (покупателей, поставщиков, кредиторов). Неоптимальные управленческие решения могут выражаться в снижении качества продукции, неоптимальном использовании внеоборотных активов (работа на износ без текущего ремонта), заключении заведомо невыгодных для фирмы контрактов, продаже высоколиквидных активов в кратчайшие сроки и по низкой цене и т.п. При этом целью управляющих является продление функционирования корпорации на короткий промежуток времени для поиска нового места работы и увеличения личного дохода.

Обычно при использовании только собственного капитала издержки, связанные с финансовыми затруднениями, невелики. С ростом заемного капитала увеличивается вероятность финансовых проблем и роста издержек, связанных с ними.

Компромиссный подход

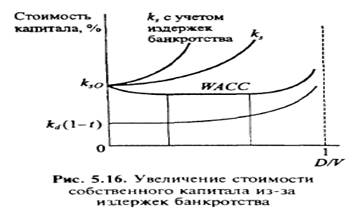

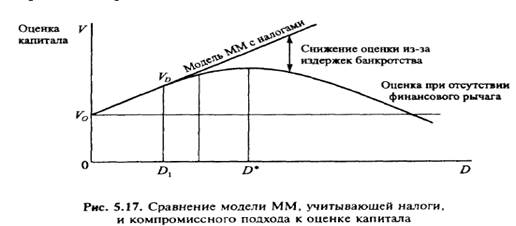

Оптимальная структура капитала по компромиссной модели определяется соотношением выгод от налогового щита (возможности включения платы за заемный капитал в себестоимость) и убытков от возможного банкротства.

Введение в рассмотрение затрат по организации дополнительного привлечения заемного капитала и издержек возможного банкротства при большом финансовом рычаге меняет поведение кривых стоимости капитала при увеличении заемного финансирования. С ростом финансового рычага стоимость заемного и акционерного капитала растет, что показано на рис. 5.16.

Кривая средневзвешенной стоимости капитала WАСС не имеет явно выраженного минимума, но из-за различий в росте стоимости акционерного и заемного капитала существует участок низких значений WАСС. При приближении задолженности к 100% из-за резкого роста стоимости акционерного капитала (связанного с издержками банкротства) стоимость капитала фирмы максимизируется. Оптимальная структура капитала фирмы достигается при низком финансовом рычаге, когда стоимость заемного капитала растет медленно, что снижает стоимость WАСС, но это не конкретное значение D/V, а некий интервал его значений, что дает финансовому менеджеру фирмы определенную свободу в формировании финансовых источников. Цена фирмы в компромиссном подходе превышает рыночную оценку "безрычаговой" фирмы, т.е. не использующей финансовый рычаг, на величину налоговой экономии за вычетом издержек банкротства (принимая во внимание разновременность чистых денежных потоков это превышение составит: PV экономии на налоговых платежах за рассматриваемый период времени - РV издержек банкротства (см. рис. 5.17)).

На рис. 5.17 D1/V — уровень финансового рычага, на котором издержки банкротства материализуются в денежной форме; D*/V — оптимальная структура капитала, при этом значении финансового рычага предельные налоговые выгоды равны предельным издержкам банкротства.

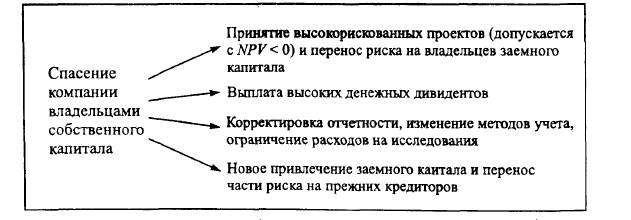

Издержки банкротства зависят от вероятности разорения и ликвидации компании и величины издержек, связанных с этим процессом. При небольших займах вероятность разорения низка и издержки банкротства также невелики. Преимущества в налогообложении приводят к росту рыночной оценки капитала компании. При большом финансовом рычаге вероятность банкротства увеличивается, и налоговые преимущества могут не покрывать растущих издержек банкротства. Есть еще один момент, который усугубляет предбанкротную ситуацию, он связан с возможностью оппортунистического поведения менеджеров и владельцев собственного капитала (об этом упоминалось в гл. 1 при рассмотрении агентского конфликта между владельцами собственного и заемного капитала). В предбанкротной ситуации акционеры часто отказываются от цели максимизации рыночной оценки всего капитала и начинают действовать в своих интересах. Часто используемый способ спасения компании — рискованная игра за счет владельцев заемного капитала.

Названные действия акционеров (менеджеры часто принимают их) приводят к снижению рыночной оценки всего капитала компании V. Однако, используя рычаги операционного и финансового управления, владельцы собственного капитала могут распределить потери таким образом, что большая их часть ляжет на плечи кредиторов.

В соответствии с компромиссным подходом корпорации следует устанавливать целевую структуру капитала так, чтобы предельная стоимость капитала и предельный эффект от финансового рычага были равны. Общая рекомендация по компромиссному подходу сводится к тому, что и 100%-й заемный капитал, и исключительно собственное финансирование являются неоптимальными стратегиями финансового управления.

При выборе структуры капитала (обосновании целевой структуры капитала) следует руководствоваться следующими рекомендациями.

1. Чем выше риск получаемых результатов при принятии финансовых решений (высокие значения дисперсии прибыли и доходности), тем меньше должно быть значение финансового рычага. Для корпораций с большой неопределенностью спроса и, следовательно, с большой вариацией прибыли, вероятность ситуации нехватки финансовых средств больше при любом уровне финансового рычага по сравнению с низкорискованными корпорациями. Корпорации с низким операционным риском могут привлекать заемные средства в большем объеме до тех пор, пока ожидаемые издержки банкротства не перекроют налоговые преимущества привлечения заемных средств.

2. Корпорации, в структуре активов которых преобладают материальные активы, могут иметь более высокий финансовый рычаг по сравнению с корпорациями, где значительная доля активов представлена в виде патентов, торговой марки, различных прав пользования. Это связано с тем что угроза банкротства по-разному влияет на рыночную оценку материальных и нематериальных активов. При угрозе банкротства оценкой материальных активов является их ликвидационная стоимость продажи на рынке (целиком или частями), которая редко падает до нуля. Для ряда нематериальных активов угроза банкротства "зануляет" ликвидационную стоимость.

3. Для корпораций, имеющих льготы по уплате налога на прибыль, целевая структура капитала не играет роли. Например, вновь созданные малые предприятия, осуществляющие производство и переработку сельскохозяйственной продукции, производство продовольственных товаров, товаров народного потребления, строительных материалов, медицинских средств, с учетом условий, предусмотренных Законом "О налоге на прибыль в Российской Федерации", в первые два года освобождаются от налога на прибыль. Для корпораций, платящих налог на прибыль, следует формировать целевую структуру капитала и увеличивать капитал в соответствии с ней. Чем выше налоговая ставка, тем больше выгод получит корпорация от заемного финансирования (при условии, что вся сумма платежей будет вычитаться из налогооблагаемой прибыли). Финансовый рычаг следует увеличивать до тех пор, пока издержки банкротства и затраты на привлечение дополнительного заемного капитала не перекроют налоговые выгоды.

В компромиссном подходе предполагается, что корпорации одной отрасли имеют схожую структуру капитала, поскольку однотипны активы, коммерческий риск (характер спроса, ценообразование на выпускаемую продукцию и потребляемые материалы, операционный рычаг), близки значения доходности деятельности и налоговые условия.

Например, корпорации — производители лекарственных средств имеют низкий финансовый рычаг (частично это связано с налоговыми льготами, а частично с неопределенностью спроса на новые лекарственные препараты и риском выявления их негативного влияния не сразу, а через несколько лет, когда их выпуск будет поставлен на полную мощность).

Мелкие коммерческие предприятия, не пользующиеся налоговыми льготами, но и не располагающие возможностями эмиссии акций, имеют значительный финансовый рычаг (заемные средства привлекаются в виде долгосрочных банковских ссуд). Однако компромиссная модель не всегда может объяснить выбор компании. Причина заключается в недооценке рыночных сигналов.

? Как объяснить, что растущие компании с множеством инвестиционных возможностей выбирают низкие значения финансового рычага? Какую роль для таких компаний играет возможность поддержания легкого доступа к заемному капиталу?

Сигнальные модели (основанные на теории асимметричности информации)

В моделях Миллера — Модильяни предполагалось, что инвесторы и руководство корпорации имеют одинаковую информацию о перспективах корпорации, т.е. решения принимаются в условиях симметричности информации. Рынку известны денежные потоки, генерируемые активами компании, и он может правильно оценить ее капитал. В реальном мире руководство более информировано об инвестиционных возможностях и степени недооцененности или переоцененности акций. Рыночные цены не отражают всю информацию, информация не является общедоступной, и менеджеры могут давать сигналы рынку через принятие финансовых решений (выбор структуры капитала или дивидендной политики). Такая ситуация носит название асимметричности информации и учитывается в сигнальных моделях.

Модель Росса 1977 г.

В модели предполагается возможность финансовыми решениями менеджера повлиять на восприятие риска инвесторами. Реальный уровень риска денежных потоков может не меняться, но менеджеры, как монополисты на информацию о будущих денежных потоках, могут выбирать сигналы о перспективах развития. В модели Росса обосновывается выбор сигналов с точки зрения менеджеров (их благосостояния). Предполагается, что менеджеры получают вознаграждение по результатам работы, как определенную долю от рыночной оценки всей компании (рыночной оценки всех денежных потоков, генерируемых активами компании).

Модель Росса однопериодная. Обозначим через M вознаграждение менеджеру компании в конце периода. На текущий момент оценка компании равна V0 (на начало периода), а в конце периода равна V. Через ƒ0 и ƒ1 обозначим долю, причитающуюся менеджеру в начале и конце периода. Текущие выплаты составят ƒ0 V0, выплаты конца периода зависят от финансового положения компании (окажется компания банкротом или нет). D — номинальное значение заемного капитала. Вознаграждение менеджера на конец периода зависит от зафиксированных выплат начала периода, оцененных на конец периода, и выплат за результаты деятельности компании в течение периода. Так как в случае банкротства компания должна в первую очередь погасить обязательства и издержки, связанные с банкротством, то вознаграждение менеджера будет зависеть от оставшейся величины активов. Ситуация банкротства возникает при недостаточности покрытия заемного капитала активами компании, т.е. при V < D. Оставшаяся сумма с учетом издержек банкротства составит V — C, где С — выплаты при признании компании банкротом.

Для компании возможны два реальных варианта развития:

• банкротство — V < D. Вознаграждение менеджеру составляет М=(1 + k)ƒ0 V0 + ƒ1 (V – C), где k — ставка процента на рынке за период, позволяющая пересчитать текущие денежные потоки на конец периода;

• нормальное функционирование — V >D, М = (1+ k)ƒ0 V0 + ƒ1 V.

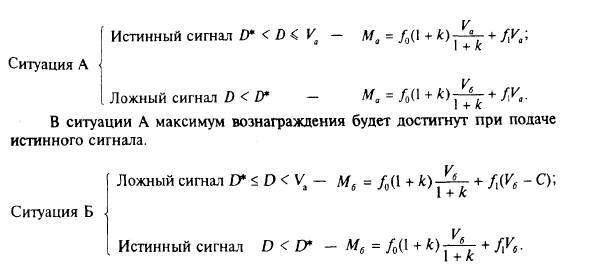

Рынок не знает перспектив компании и ориентируется по величине привлекаемого заемного капитала в текущий момент. Величина заемного капитала становится сигналом устойчивого финансового положения (ситуация А, когда оценка компании в конце периода составит К) или неустойчивого (ситуация Б с оценкой компании Vб). Vа > Vб. В модели сигналом хороших перспектив компании является высокий финансовый рычаг. Например, инвесторы на рынке знают, что в ситуации Б максимальная величина заемного капитала, который можно привлечь без угрозы банкротства, — D*. Большая величина приведет компанию, находящуюся в сложном финансовом положении, к банкротству.

Очевидно, что если компания привлекает заемный капитал в большем размере (D > D*), то рынок будет воспринимать компанию как находящуюся в ситуации А, т.е. положительно. Если компания привлечет малое количество заемного капитала (D < D*), то рынок сделает вывод о неустойчивом финансовом положении (ситуация Б для компании).

Построенная модель работает при условии, что восприятие инвесторами сигналов не меняется (если D >D*, это однозначно воспринимается на рынке как ситуация А) и менеджеры имеют возможность подавать сигналы через принятие финансовых решений.

Вознаграждение менеджеру в конце периода будет зависеть от подаваемого в текущий момент сигнала. Этот сигнал может быть истинным (отражающим истинное положение дел в компании и перспективы) или ложным. Менеджер стремится максимизировать вознаграждение (тах М).

Истинный сигнал будет более выгодным для менеджера при условии

ƒ0Vб + ƒ1Vб > ƒ0Va + ƒ1(Vб – C) или ƒ0(Va – Vб) < ƒ1C.

Истинный сигнал будет подаваться, если предельная выгода от ложного сигнала Va - Vб взвешенная на долю вознаграждения менеджеру, будет меньше, чем издержки банкротства, ложащиеся на менеджера, ƒ1С. Если выгода для менеджера перекрывает его издержки в связи с банкротством, то менеджеры предпочтут подать ложный сигнал.