Средневзвешенная и предельная стоимость капитала

Капитал корпорации формируется из внутренних и внешних денежных фондов.

Внутренние фонды создаются за счет денежных потоков от операционной деятельности, а также продажи части активов. Чистый денежный поток (net cash flow) равен сумме чистой прибыли и амортизации. Часть этих денег (за вычетом уплаченных дивидендов деньгами) является источником инвестиций в необоротные и оборотные активы. Внешние денежные фонды привлекаются путем эмиссии новых акций (увеличение собственного капитала), а также в виде различных форм займов (эмиссия облигаций, кредиты банков). Основная роль в финансовом развитии корпорации принадлежит внутренним источникам. Однако укрепление финансового положения корпорации, повышение ее возможностей по самофинансированию расширяет также возможности финансирования за счет внешних денежных фондов. По сравнению с небольшими и средними корпорациями, которые имеют ограниченные возможности относительно дополнительного внешнего финансирования, большие являются активными участниками первичного финансового рынка, на котором получают дополнительный собственный и заемный капитал.

Выбирая пути дополнительного внешнего финансирования, следует учитывать как финансовые, так и организационно-управленческие факторы.

Финансовые факторы, влияющие на выбор источников финансирования:

• разная цена капитала, привлекаемого из различных источников;

• дополнительные расходы, связанные с эмиссией корпоративных ценных бумаг;

• предел роста доли заемного капитала, обусловленный риском потери платежеспособности;

• неблагоприятная конъюнктура фондового рынка для размещения ценных бумаг в определенном периоде.

Организационно-управленческие факторы:

• распыление права собственности при появлении новых акционеров;

• угроза перехода контроля над компанией к другой стороне.

Во вложении капитала в корпоративные ценные бумаги участвуют две стороны: инвестор и эмитент. Инвестор рассчитывает необходимую ставку дохода, который должен принести вложенный капитал, и, соответственно, сколько стоит заплатить за определенную ценную бумагу, то есть расчетная (теоретическая) стоимость (цена) этой бумаги PV. Расчетные цены, которые определяются с помощью различных моделей, в частности САРМ и АРМ - это, как уже отмечалось, внутренние цены. В конкретное время они могут отличаться от реальных рыночных цен. В это время инвестор и обнаруживает «недооцененные» акции (рыночная их цена ниже расчетной), которые необходимо покупать, и «переоцененные» акции (рыночная цена которых выше расчетной), которые нужно продавать.

Величиной коэффициента р определяется степень систематического рыночного риска.

Если коэффициент акций компании р = 1, это означает, что их курс колеблется так же, как и среднерыночный. Значения р > 1 означает, что риск акций выше среднерыночного, и наоборот. Известные рейтинговые агентства в США рассчитывают и публикуют коэффициенты р для тысяч компаний, что представляют собой ковариацию. Зная коэффициент ценных бумаг р, можно формировать портфель ценных бумаг по определенному критерию или доходности или рискованности, или сбалансированности риска и дохода.

Прибыль, на которую рассчитывает инвестор-собственник акции (облигации), то есть стоимость определенного актива, является стоимостью ценной бумаги (стоимостью капитала, привлеченного с его помощью) для эмитента.

Следовательно, если инвестору нужна ставка дохода 15,4%, то это необходимая норма прибыли с капиталовложений, которую корпорация должна иметь, чтобы рассчитаться за полученный капитал, поскольку для нее 15,4% - это стоимость капитала. Фирма будет иметь чистый доход только тогда, когда доходность инвестирования превысит 15,4%.

Таким образом, модели и формулы стоимости капитала как процентной ставки, которую компания должна выплачивать инвесторам и кредиторам за использование капитала, такие же, как и те, что определяют требуемую ставку дохода на различные ценные бумаги. Норма прибыли на ценную бумагу, который получает инвестор, такая же, как и стоимость капитала для фирмы-эмитента. Поэтому одинаковые модели применяют и инвесторы, и эмитенты.

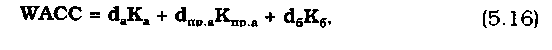

Важным для компании является понятие средневзвешенной стоимости капитала (Weighted Average Cost of Capital - WACC). Это стоимость капитала фирмы в целом, что определяет общую необходимую норму прибыли фирмы. Поскольку корпорации обычно привлекают капитал в различных формах, имеющих разную стоимость, средневзвешенная стоимость рассчитывается по формуле:

где dа, dпр.а, dб - удельный вес, соответственно, акционерного капитала, привилегированных акций и долговых обязательств в общей сумме капитала;

Ка, Кпр.а, Кб - стоимость, соответственно, акционерного капитала, привилегированных акций и долговых обязательств.

Стоимость акционерного капитала, который состоит из простых акций и нераспределенной прибыли, будет зависеть от того, будет ли компания осуществлять дополнительную эмиссию акций. В случае финансирования за счет выпуска новых акций к стоимости капитала от ранее размещенных простых акций (или стоимости нераспределенной прибыли, ведь они одинаковые) нужно добавить расходы на выпуск и размещение новых акций. То же самое следует сделать, если выпускаются новые привилегированные акции или облигации. Кстати, эти расходы существенны. По данным американских исследований, в случае эмиссий простых акций на сумму свыше 50 млн. долл. расходы составляют примерно 4% от суммы эмиссии, а в случае небольших (менее 1 млн. долл.) эмиссий - примерно 21%. Итак, для небольших компаний дополнительный выпуск ценных бумаг может быть слишком дорогим источником финансирования, и это, конечно, следует учитывать при планировании структуры капитала.

Определяя стоимость долговых обязательств (облигации, банковские кредиты), необходимо учитывать налоговую экономию, поскольку выплата процентов относится к расходам на производство и не облагается налогом на прибыль (в отличие от дивидендов, выплачиваемых из чистой прибыли).

Для расчета удельного веса каждого вида капитала можно воспользоваться балансовой (книжной) стоимостью, то есть данными пассива баланса, но для более точного расчета за базу следует брать рыночную стоимость акций и облигаций.

Показатель WACC чаще всего применяют в качестве дисконтной ставки в процессе оценки целесообразности реализации инвестиционных проектов (при составлении бюджета капиталовложений). По данным американских исследований, 93% компаний рассчитывают и используют WACC для оценки целесообразности капиталовложений.

Составляя бюджет капиталовложений, используют также показатель предельной стоимости капитала (МРК). Это средневзвешенная стоимость каждой денежной единицы дополнительного нового капитала, который получает фирма. Предельная стоимость капитала может возрастать в случае необходимости привлечения определенной суммы дополнительного финансирования за счет внешних источников.

Пример. Компания имеет структуру капитала, которая состоит из 40% долгосрочного долга, 2% привилегированных акций и 58% акционерного капитала (нераспределенная прибыль плюс простые акции) и продолжает удерживать такое соотношение, то есть da = 0,58; dnp.a = 0,02; dб = 0,40; Ка = 13,4%; Кпр.а = 10,3%; Кб = 10%. Налог на прибыль составил 25%.

Решение

Если компания не меняет структуру капитала, то каждая новая денежная единица, которая привлечена как источник финансирования, будет состоять из 58 коп. акционерного капитала, 2 коп. привилегированных акций и 40 коп. долга, а значит, каждый новый (предельный) 1 рубль капитала будет иметь средневзвешенную стоимость 10,78%.

Выясним, сможет ли компания привлекать все больше дополнительного капитала и сохранить WACC = 10,78 %. Это возможно до определенного момента, а затем предельная стоимость капитала начнет повышаться. Такое момент может наступить, например, тогда, когда компания расширит свою деятельность так, что ей не хватит суммы нераспределенной прибыли. Она будет вынуждена выпустить новые простые акции. Расходы на их выпуск и размещение увеличат стоимость акционерного капитала, соответственно увеличится и WACC. И тогда каждый дополнительный рубль капитала будет стоить дороже.