Цели финансового менеджмента

Главной целью финансового менеджмента является максимизация благосостояния собственников предприятия в текущем и перспективном периоде, обеспечиваемая путем максимизации его рыночной стоимости.

- Источники финансирования предприятий

Основу собственного капитала у большинства крупных предприятий составляет акционерный капитал, но эти понятия не являются абсолютно идентичными. С одной стороны, собственный капитал больше акционерного на сумму нераспределенной прибыли. С другой, – имеются существенные различия между обыкновенными и привилегированными акциями.

Для привлечения долгосрочного заемного капитала предприятия эмитируют облигации. Ценой такого капитала для предприятий является полная доходность облигаций с учетом дополнительных расходов эмитента по размещению своих обязательств.

Иными словами, процедура определения цены заемного капитала в основном идентична методике расчета полной доходности облигаций. Различия заключаются в необходимости учета дополнительных эмиссионных издержек. Еще одна особенность оценки заемного капитала состоит в том, что предприятие-эмитент имеет право относить сумму доходов, выплачиваемых по облигациям, на себестоимость своей продукции (услуг), уменьшая тем самым базу обложения налогом на прибыль. Возникающий при этом эффект «налогового щита» снижает цену капитала для эмитента.

- Операционный и финансовый цикл предприятия

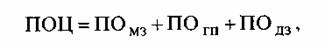

Принципиальная формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид:

где ПОЦ - продолжительность операционного цикла предприятия, в днях;

ПОМЗ - продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях;

ПОГП - продолжительность оборота запасов готовой продукции, в днях;

ПОдз - продолжительность инкассации текущей дебиторской задолженности, в днях.

В процессе управления оборотными активами в рамках операционного цикла выделяют две основные его составляющие:

1) производственный цикл предприятия;

2) финансовый цикл (или цикл денежного оборота) предприятия.

Производственный цикл предприятияхарактеризует период полного оборота материальных элементов оборотных активов, используемых для обслуживания производственного процесса, начиная с момента поступления сырья, материалов и полуфабрикатов на предприятие и заканчивая моментом отгрузки изготовленной из них готовой продукции покупателям.

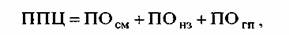

Продолжительность производственного цикла предприятия определяется по следующей формуле:

где ППЦ - продолжительность производственного цикла

предприятия, в днях;

ПОСМ - период оборота среднего запаса сырья, материалов и полуфабрикатов, в днях;

ПОНЗ - период оборота среднего объема незавершенного производства, в днях;

ПОГП - период оборота среднего запаса готовой продукции, в днях;

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

ПФЦ = ППЦ + ПОДЗ-ПОКЗ,

где ПФЦ - продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях; ППЦ - продолжительность производственного цикла предприятия, в днях;

ПОдз - средний период оборота текущей дебиторской задолженности, в днях;

ПОКЗ - средний период оборота текущей кредиторской задолженности, в днях.

- Понятие и основные элементы оборотного капитала

С позиций финансового менеджмента классификация оборотных активов строится по следующим основным признакам.

1. По характеру финансовых источников формированиявыделяют валовые, чистые и собственные оборотные активы.

а) Валовые оборотные активыхарактеризуют общий их объем, сформированный за счет как собственного, так и заемного капитала.

б) Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала.

Сумму чистых оборотных активов (чистого рабочего капитала) рассчитывают по следующей формуле:

где ЧОА - сумма чистых оборотных активов предприятия; ОА - сумма валовых оборотных активов предприятия; ТФО - краткосрочные (текущие) финансовые обязательства предприятия.

в)

Собственные оборотные активыхарактеризуют ту их часть, которая сформирована за счет собственного капитала предприятия.

Сумму собственных оборотных активов предприятия рассчитывают по формуле:

где СОА - сумма собственных оборотных активов предприятия;

ОА - сумма валовых оборотных активов предприятия; ДЗК - долгосрочный заемный капитал, инвестированный в оборотные активы предприятия;

ТФО - текущие финансовые обязательства предприятия.

2. Виды оборотных активов.По этому признаку они классифицируются в практике финансового менеджмента следующим образом:

а) Запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных потоков в форме запасов, обеспечивающих производственную деятельность предприятия.

б) Запасы готовой продукции. К этому виду оборотных активов добавляют обычно объем незавершенного производства (с оценкой коэффициента его завершенности по отдельным видам продукции в целом).

в) Текущая дебиторская задолженность.Она характеризует сумму задолженности в пользу предприятия, по расчетам за товары, работы, услуги, выданные авансы и т.п.

г) Денежные активы и их эквиваленты. К ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и краткосрочные высоколиквидные финансовые инвестиции, свободно конверсируемые в денежные средства и характеризующиеся незначительным риском изменения стоимости.

д) Прочие оборотные активы. К ним относятся оборотные активы, не включенные в состав вышерассмотренных их видов, если они отражаются в общей их сумме.

3. Характер участия в операционном процессе.В соответствии с этим признаком оборотные активы дифференцируются следующим образом:

а) Оборотные активы, обслуживающие производственный цикл предприятия(они представляют собой совокупность оборотных активов предприятия в форме запасов сырья, материалов и полуфабрикатов, объема незавершенной продукции и запасов готовой продукции);

б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия(они представляют собой совокупность всех товарно-материальных запасов и суммы текущей дебиторской задолженности за вычетом суммы кредиторской задолженности).

Более подробно дифференциация оборотных активов по этому признаку будет рассмотрена при характеристике производственного и финансового (денежного) циклов предприятия.

4. Период функционирования оборотных активов.По этому признаку выделяют следующие их виды:

а) Постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний деятельности предприятия. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности.

б) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю их часть.

- Концепция цены капитала

Задача финансового менеджмента – привлекать наиболее дешевые источники.

Любое предприятие нуждается в источниках средств, чтобы финансировать свою деятельность. Привлечение того или иного источника средств финансирования связано для предприятия с определёнными затратами: акционерам нужно выплачивать дивиденды, банкам – проценты за предоставленные ими ссуды и др. Общая сумма средств, которую нужно уплатить за использование определённого объёма финансовых ресурсов, выраженная в процентах к этому объёму, называется ценой капитала. В идеале предполагается, что текущие активы финансируются за счёт краткосрочных, а средства длительного пользования – за счёт долгосрочных источников средств. Благодаря этому оптимизируется общая сумма расходов по привлечению средств. Концепция цены капитала является одной из базовых в теории капитала.

- Средневзвешенная и предельная цена капитала

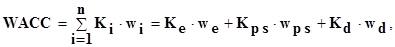

Предприятие привлекает дополнительный капитал для покрытия самых разнообразных инвестиционных потребностей: реализации высокодоходных проектов, развития производственной инфраструктуры, прироста запасов и т.п. Независимо от общего числа направлений инвестирования, структура источников финансирования каждого из них должна оставаться неизменной. Поэтому в ходе инвестиционного проектирования используются не цены отдельных источников капитала (акционерного, заемного и др.), а средняя цена совокупного капитала заданной структуры. Так как цена каждого из перечисленных источников является ничем иным, как полной доходностью соответствующих финансовых инструментов, вполне логично предположить, что совокупная цена всех источников определяется по формуле средней доходности, то есть по формуле средней арифметической взвешенной. Получаемая таким образом средняя величина издержек по привлечению капитала обозначается WACC (Weighted Average Cost of Capital):

где w – удельный вес конкретного источника в общем объеме капитала; Ke – цена собственного капитала; Kps – цена капитала, привлекаемого за счет выпуска привилегированных акций; Kd – цена заемного капитала;

- Управление оборотным капиталом

Политика управления оборотными активами предприятия разрабатывается по следующим основным стадиям:

1. Анализ оборотных активов предприятия в предшествующем периоде.

2. Выбор политики формирования оборотных активов предприятия.Такая политика должна отражать общую философию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности.

Теория финансового менеджмента рассматривает четыре принципиальных подхода к политике формирования оборотных активов предприятия – идеальная, агрессивная, консервативный, компромиссная.

3.Оптимизация объема оборотных активов.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов.

5. Обеспечение необходимой ликвидности оборотных активов.

6.Обеспечение необходимой рентабельности оборотных активов.

7. Выбор форм и источников финансирования оборотных активов.

- Риск инвестиционных проектов, методы их оценки

Существует три основных метода расчета VAR:

- Историческое моделирование

- Вариационно-ковариационный (параметрический)

- Монте-Карло