ПОНЯТИЕ И ВИДЫ СТОИМОСТИ (цены) (и расчет) КАПИТАЛА

Одной из важнейших предпосылок эффективного управления капиталом предприятия является оценка его стоимости. При этом под стоимостью (ценой) капитала организации (предприятия) понимают ту величину (в виде общей суммы средств), в которую обходятся предприятию привлекаемые на рынке капитала финансовые ресурсы, причем как собственные, так и заемные, или это размер финансовой ответственности организации за использование собственных и заемных средств в своей деятельности. Иными словами, в самом общем виде цену капитала можно выразить следующей формулой:

ИОк

Цк= --100%,

К

где Цк - цена капитала; ИОк - издержки на обслуживание капитала; Ск - усредненная за отчетный период величина капитала предприятия.

Концепция такой оценки исходит из того, что капитал как один из важных факторов производства имеет, как и другие факторы, определенную стоимость. Эта концепция является одной из базовых в системе управления финансовой деятельностью предприятия.

Средства, используемые для формирования капитала предприятия, имеют свою цену. Эта цена в немалой степени будет определяться имеющимися у предприятия возможностями выбора источников финансирования, а также уровнем риска вложения капитала. Однако сам термин «стоимость капитала» не следует понимать буквально, принимая за него процентную ставку, которую организация платит за капитал, предоставленный ей в кредит. Суть состоит в том, что указанная ставка не отражает в полной мере даже стоимость заемного капитала, поскольку реальная цена, к примеру, кредита может быть выше, а порой и ниже объявленной процентной ставки. То же можно сказать и о стоимости собственного капитала.

Следует различать 1)текущую, 2)предстоящую, 3)предельную и целевую стоимость капитала.

Текущая стоимость капитала характеризует существующую структуру капитала организации и может быть выражена как в балансовой, так и в рыночной оценке. Поскольку текущая стоимость капитала учитывает ранее (уже) произведенные затраты по привлечению капитала акционеров, пайщиков и уже заключенные кредитные договоры и условия коммерческого кредитования, она представляет интерес (только) в плане оценки прошлых действий руководства по выбору источников финансирования деятельности организации.

Предстоящая стоимость капитала - % ставка по привлечению в будущем (в предстоящем периоде) финансовых ресурсов. – Ожидается по вновь привлекаемым ресурсам. Она является основной для принятия управленческих решений.

Предельная стоимость капитала характеризует такую структуру капитала (такое соотношение между отдельными элементами капитала, которая позволит организации компенсировать издержки, связанные с финансированием инвестиций, на основе будущих доходов от этих инвестиций. Следовательно, здесь стоимость капитала выступает как предельная ставка той формы финансирования, которую предприятие собирается использовать в будущем.

Целевая стоимость капитала характеризует (величину затрат по привлечению средств в соответствии с предполагаемой структурой капитала) такое соотношение между собственным и заемным капиталом, которое отражает некоторую приемлемую степень финансового риска предприятия (оптимальная структура капитала), а также его способность в случае необходимости привлечь заемный капитал в желаемых объемах и на приемлемых условиях.

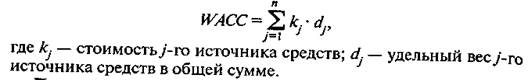

Поскольку любое предприятие обычно финансируется из нескольких принципиально различающихся источников и их стоимость варьирует, то в качестве интегральной (обобщающей) оценки стоимости капитала следует использовать некий средний показатель. И такой показатель существует, и называется он средневзвешенной стоимостью капитала — ССК (Weighted Average Cost оf Capital, WACC). Рассчитывается данный показатель как средневзвешенная величина из индивидуальных стоимостей (цен), в которые обходятся компании привлечение различных видов источников средств. Стандартная формула для вычисления ССК (WACC):

Показатель ССК (WACC) имеет достаточно простую интерпретацию — он характеризует уровень расходов (в процентах), которые ежегодно должно нести предприятие за возможность осуществления своей деятельности благодаря привлечению собственных и заемных средств. Условно говоря, ССК численно равна проценту, получаемому в среднем поставщиками капитала, т. е. инвесторами предприятия (процентной ставке, по которой поставщики капитала предоставляют свои ресурсы для финансирования деятельности предприятия).

Тем самым экономический смысл использования показателя WACC состоит в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения WACC.

Рассмотрим пример.Рассчитайте средневзвешенную стоимость капитала (WACC) по нижеследующим данным (табл. 3.1) и сделайте вывод о целесообразности вложения фирмой средств в инвестиционный проект, внутренняя норма доходности которого составляет 18 %.

Таблица 3.1

| Источник средств | Средняя стоимость источника средств, % | Удельный вес данного источника средств в пассиве |

| Привилегированные акции | 0,1 | |

| Обыкновенные акции и нераспределенная прибыль | 0,5 | |

| Заемные средства, включая кредиторскую задолженность | 0,4 |

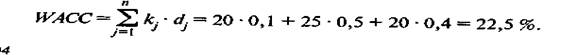

Определим средневзвешенную стоимость капитала фирмы (WACC), подставив соответствующие значения из таблицы в формулу:

Средневзвешенная стоимость капитала составляет 22,5 %. Далее сопоставим полученное значение с внутренней нормой доходности проекта (IRR). По условию IRR = 18 %, что меньше значения WACC (18 < 22,5). Это значит, что проект обладает недостаточной доходностью в сравнении со стоимостью источников финансирования предприятия и не может быть одобрен, так как он не обеспечит удовлетворение интересов инвесторов и кредиторов.

Рассмотрим еще один пример.Рыночная стоимость обыкновенных акций компании «Альфа» составляет 1900 тыс. руб., привилегированных акций — 1000 тыс. руб., величина банковского кредита составляет 1100 тыс. руб. Цена обыкновенных акций составляет 15 %, привилегированных — 10 %, заемного капитала — 10 %. Рассчитайте средневзвешенную стоимость капитала компании с учетом эффекта налогообложения, если ставка налога на прибыль составляет 24 %.

Сначала необходимо вычислить удельный вес (У) каждого источника капитала. Общая сумма капитала компании составляет 1900 тыс. руб. + 1000 тыс. руб. + 1100 тыс. руб. = 4000 тыс. руб. Тогда: Уоа = 1900 : 4000 = 47,5 %; Упа = 1000 : 4000 = 25 %; Убк = = 1100:4000 = 27,5%.

Расчет средневзвешенной цены капитала произведем с помощью табл. 3.2.

Таблица 3.2

| Показатель | Цена 1-го источника (с учетом эффекта налогообложения), % | Удельный вес i-го источника в общем объеме капитала, десят. дробь | Средняя взвешенная стоимость, % |

| Обыкновенные акции | 0,475 | 7,1 | |

| Привилегированные акции | 0,25 | 2,5 | |

| Банковский кредит | 10-(1-0,24) = 7,6 | 0,275 | 2,1 |

| Средневзвешенная стоимость капитала (ССК) | ССК = 11,7 |

Таким образом, средневзвешенная стоимость капитала компании с учетом эффекта налогообложения составляет 11,7 %.

Вообще концепция ССК (WACC) многогранна.

В повседневной практике данный показатель может использоваться как:

а) норма прибыльности операционной деятельности организации;

б) критериальный показатель эффективности реального инвестирования;

в) базовый показатель эффективности финансового инвестирования;

г) критерий принятия управленческих решений относительно использования различных способов финансирования инвестиционной деятельности организации;

д) основа для управления структурой капитала организации на основе механизма финансового левериджа;

е) измеритель уровня рыночной стоимости предприятия;

ж) критерий оценки и формирования соответствующей финансовой политики предприятия.