Расчет внутренней нормы рентабельности

Расчет внутренней нормы рентабельности позволяет в рамках анализа инвестиций определить ставку процента, при которой ценность капитала равна нулю. Эту процентную ставку мы обозначим как внутреннюю норму рентабельности инвестиции. Она показывает рентабельность, которую будет иметь каждый год еще не амортизированный инвестированный капитал.

Данный метод является обратным методу расчета ценности капитала. Он ориентирован не на определение ценности капитала инвестиции при заданной ставке калькуляционного процента, а на определение внутренней нормы рентабельности инвестиции при заданной ценности капитала, равной нулю.

Следующий пример показывает, как интерпретируется метод расчета внутренней нормы рентабельности. Инвестируемый в приобретение станка капитал равен 1 млн ДМ. Мы определяем возврат средств для пяти периодов. Если мы примем ставки калькуляционного процента, равные 10 и 11, то получим значения текущих стоимостей, приведенные в табл. 42.

Таблица 42 Расчет внутренней нормы рентабельности

| Возврат | Коэффициент | Текущая | Коэффициент | Текущая | |

| Периоды | средств, | дисконтирования | стоимость, | дисконтирования | стоимость, |

| ДМ | при ставке 10% | ДМ | при ставке 11% | ДМ | |

| 120 000 | 0,909 | 109 080 | 0,901 | 180 120 | |

| 210 000 | 0,826 | 173 460 | 0,812 | 170 520 | |

| 380 000 | 0,751 | 285 380 | 0,731 | 277 780 | |

| 400 000 | 0,683 | 273 200 | 0,659 | 263 600 | |

| 280 000 | 0,621 | 173 880 | 0,593 | 166 040 | |

| 1 440 000 | 1 015 000 | 986 060 |

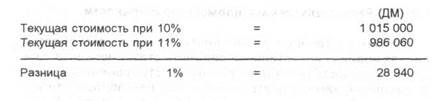

При ставке калькуляционного процента 10 сумма текущих стоимостей будет равна 1 015 000 ДМ. Если мы увеличим ставку до 11, то суммарная текущая стоимость составит только 986 060 ДМ. Таким образом, ценность капитала, равная нулю, будет лежать в пределах между 10 и 11%.

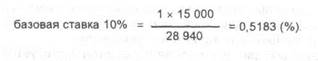

Путем интерполяции можно определить внутреннюю норму рентабельности. Для инвестируемого в станок капитала в сумме 1 млн ДМ можно провести следующий расчет:

В этом случае внутренняя норма рентабельности инвестиции составит 10 + 0,5183 = 10,5183 (%). При использовании этой процентной ставки для инвестиции в размере 1 млн ДМ мы получим величину ценности капитала, равную нулю.

выводы

Если мы хотим использовать метод расчета внутренней нормы рентабельности, то должны задать ставку калькуляционного процента и затем сравнить ее с рассчитанной внутренней нормой рентабельности Инвестиция эффективна, если внутренняя норма рентабельности превышает заданную ставку калькуляционного процента или равна ей В нашем примере инвестиция эффективна, поскольку внутренняя норма рентабельности превышает ставку калькуляционного процента, равную 10

Если сравнивается несколько инвестиционных объектов, то наиболее предпочтительным будет проект с наивысшей внутренней нормой рентабельности

7.3.2.3. Метод аннуитетов

7.3.2.3. Метод аннуитетов

Метод аннуитетов является, в сущности, вариантом расчета ценности капитала. Ценность капитала в этом случае пересчиты-вается на равные годовые суммы. Рассчитанная таким образом ценность капитала инвестиции практически периодизируется, т.е. равномерно распределяется при помощи сложных процентов по всему инвестиционному периоду. Среднее значение ценности капитала на период определяется при сопоставлении средних годовых поступлений и средних годовых выплат.

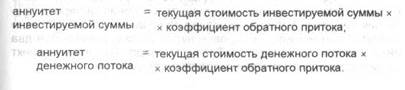

Для расчета аннуитета используют так называемые коэффициенты обратного притока, которые получаются как величины, обратные коэффициентам дисконтирования. Значения коэффициента обратного притока приводятся в таблицах для определенного срока жизни инвестиции и заданной ставки калькуляционного процента.

Можно использовать формулы:

Если разность между аннуитетами денежного потока и инвестируемой суммы больше нуля, то доходность еще не амортизированной инвестированной суммы выше, чем ставка калькуляционного процента.

Если разность между аннуитетами денежного потока и инвестируемой суммы больше нуля, то доходность еще не амортизированной инвестированной суммы выше, чем ставка калькуляционного процента.

Понимание метода аннуитетов облегчит приводимый ниже пример.

Таблица 43 Показатели метода аннуитетов

| Инвестируемый капитал, ДМ Срок жизни, лет Ставка калькуляционного процента Денежный поток за весь срок жизни, ДМ/лет | 200 000 60 000 |

Перерасчет должен быть сделан только для инвестируемого капитала. Поскольку денежные потоки в течение всего срока жизни объекта инвестиции постоянны, определение текущей стоимости денежного потока и ее перерасчет в виде остающихся равными годовых сумм не требуются.

| Аннуитет инвестируемой суммы = Аннуитет денежного потока = | 200 000 х 0,2638 52 760 ДМ/год 60 000 ДМ/год |

| Аннуитет (денежного потока) = Аннуитет (инвестируемого капитала) = | 60 000 52 760 |

| Разница | 7 240 |

Аннуитет денежного потока на 7240 ДМ в год больше, чем аннуитет инвестированной суммы. Эффективная доходность, таким образом, выше, чем ставка калькуляционного процента, равная 10, поэтому инвестиция эффективна.

Инвестиция считается выгодной, когда при заданной ставке калькуляционного процента средние поступления за период превышают средние выплаты за период или равны им. В этом случае аннуитет положителен или равен нулю. Если сравниваются два инвестиционных объекта или более, то предпочтительнее проект с наивысшим положительным годовым аннуитетом.

ВЫВОДЫ__________________________________________________

Из динамических методов оценки инвестиций чаще всего используются расчет ценности капитала и расчет внутренней нормы рентабельности Метод аннуитетов применяют на практике редко

Из динамических методов оценки инвестиций чаще всего используются расчет ценности капитала и расчет внутренней нормы рентабельности Метод аннуитетов применяют на практике редко

8.

РАСЧЕТ