Использование чистой прибыли организации (предприятия)

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденным приказом Минфина России от 31.10.2000 г. № 94н, показатели «чистая прибыль» и «нераспределенная прибыль» формируются на разных счетах бухгалтерского учета. Так, как уже отмечено, показатель чистой прибыли формируется на балансовом счете 99 «Прибыли и убытки» к концу отчетного года и представляет собой конечный финансовый результат деятельности организации за отчетный период.

Возможность списания каких-либо расходов за счет чистой прибыли, кроме тех, которые определены нормативными актами по бухгалтерскому учету, не предусмотрена. Таким образом, помимо прибыли и убытка от обычных видов деятельности и прочих доходов и расходов по дебету счета 99 могут быть отражены только расходы, 1)понесенные организацией в связи с чрезвычайными обстоятельствами, 2)начисленные платежи налога на прибыль организаций, а также 3)суммы причитающихся налоговых санкций.

Сумма чистой прибыли отчетного года списывается заключительными оборотами декабря в кредит счета 84 «Нераспределенная прибыль (непокрытый убыток»). Аналитический учет по этому счету должен быть организован таким образом, чтобы обеспечить формирование информации по направлениям использования средств.

Согласно действующему законодательству чистая прибыль организации по итогам отчетного периода может быть направлена:

• 1.на отчисления в резервный капитал (формирование резервного фонда).Как известно, резервный капитал может быть создан как в акционерных обществах, так в обществах с ограниченной ответственностью (в последних создание резервного фонда носит добровольный характер). Согласно Плану счетов бухгалтерского учета отчисления в резервный капитал из прибыли отражаются по кредиту счета 82 «Резервный капитал» в корреспонденции с дебетом счета 84, субсчет «Прибыль, подлежащая распределению»;

• 2. на выплату доходов собственникам (дивидендов). Акционерное общество вправе принимать решения не только о выплате дивидендов по итогам финансового года, но и о выплате промежуточных дивидендов по результатам I квартала, полугодия, девяти месяцев финансового года (выплата (объявление) дивидендов относится к компетенции общего собрания акционеров).

Однако наличие достаточной по размерам прибыли вовсе не означает, что общество вправе объявлять и выплачивать дивиденды как по обыкновенным, так и по привилегированным акциям. Законом «Об акционерных обществах» установлены определенные ограничения на выплату дивидендов. Таких ограничений четыре:

а) общество не вправе принимать решение о выплате (объявлении) дивидендов до полной оплаты всего уставного капитала (для вновь создаваемых АО);

б) нельзя принимать решение о выплате дивидендов до выкупа всех акций, которые общество обязано выкупить у акционеров по их требованию;

в) нельзя принимать решение о выплате (объявлении) дивидендов, если на момент их выплаты акционерное общество отвечает признакам несостоятельности (банкротства) или указанные признаки появятся у общества в результате выплаты дивидендов;

г) собрание акционеров не вправе принимать решение о выплате дивидендов, если стоимость чистых активов общества меньше суммы трех величин: уставного капитала, резервного фонда, превышения над номинальной стоимостью, определенной уставом, ликвидационной стоимости размещенных привилегированных акций (либо станет меньше этой суммы в результате выплаты дивидендов). Выплата дивидендов акционерам отражается в бухгалтерском учете записью: дебет 84, субсчет «Прибыль, подлежащая распределению», кредит 75 (70) — начислены дивиденды акционерам (участникам) организации;

• на погашение убытков прошлых лет. Общим собранием акционеров принимается решение, за счет каких средств будет погашен полученный убыток: за счет целевых взносов акционеров, за счет средств резервного капитала, за счет средств нераспределенной прибыли прошлых лет. Убыток также может быть списан с баланса, если общее собрание примет решение уменьшить уставный капитал до величины чистых активов общества. Направление чистой прибыли на погашение убытков прошлых лет отражается следующей записью: дебет 84, субсчет «Прибыль, подлежащая распределению», кредит 84, субсчет «Непокрытый убыток»;

· на прочие выплаты по решению акционеров (учредителей) организации. Значительная часть прибыли может быть направлена на финансирование инвестиций 1)во внеоборотные активы и 2) в прирост оборотных средств (это все называется - капитализация прибыли). Капитализация чистой прибыли позволяет расширить деятельность организации за счет собственных источников финансирования, снижая при этом финансовые расходы предприятия на привлечение дополнительных источников, на выпуск новых акций.

· Часть прибыли может быть направлена на благотворительную деятельность, спортивные мероприятия, на отдых, мероприятия культурно-просветительного характера и иные аналогичные мероприятия.

Направления использования (чистой !!!) прибыли предприятия определяются 1)учредительными документами 2)или (и) решением учредительного органа, 3)учетной политикой организации, в соответствии с которыми

предприятия могут:

1)составлять сметы расходов, финансируемых из прибыли,

2)либо образовывать фонды специального назначения:

А) фонды накопления и

Б )фонды потребления.

При этом под накоплениемпонимается направление прибыли на развитие предприятия, т. е. на расширение масштабов его деятельности или финансирование новых направлений деятельности в форме капитальных вложений.

Другим направлением распределения прибыли предприятия в части накопления является создание резервных фондов.

Под потреблением понимается такое использование прибыли, которое в дальнейшем не предусматривает получения предприятием доходов от вложений финансовых ресурсов. К потреблению относится выплата дивидендов, финансирование непроизводственной сферы, выплата премий сотрудникам и т. п.

Смета расходов, финансируемых из прибыли, включает расходы на развитие производства, социальные нужды трудового коллектива, материальное поощрение работников и благотворительные цели.

К расходам, связанным с развитием производства, относятся расходы на научно-исследовательские, проектные, конструкторские и технологические работы, финансирование разработки и освоения новых видов продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования и др.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе организации, финансированию строительства объектов непроизводственного назначения, организации и развитию подсобного сельского хозяйства, проведению оздоровительных, культурно-массовых мероприятий и др.

К затратам на материальное поощрение относятся 1)единовременные поощрения за выполнение производственных заданий, 2)выплата премий, 3)расходы на оказание материальной помощи работникам, 4)надбавки к пенсиям, 5)компенсации работникам стоимости питания и т. п.

(Первые 2 пункта – это по сути дополнительная заработная плата, добавка к основному ФОТ !)

Между тем распределение чистой прибыли в акционерных обществах — это главный вопрос их дивидендной политики.

Последняя (ДП) определяется многими факторами: 1)масштабами деятельности предприятия, 2)его положением на финансовом рынке, 3)уровнем рентабельности, 4)величиной кредиторской задолженности и др.

Задачами дивидендной политики могут быть 1)регулирование курса акций общества, 2)размеров и темпов роста собственного капитала организации, 3)регулирование размера привлекаемых внешних источников финансирования.

Сложность решения этих задач обусловлена тем, что однозначного критерия оценки не существует. Имеются очевидные преимущества и капитализации чистой прибыли, и стабильности выплат дивидендов. Капитализация чистой прибыли позволяет расширить деятельность организации за счет собственных источников финансирования, не привлекая дополнительных источников, увеличивающих расходы организации. Размеры капитализации чистой прибыли позволяют оценить не только темп роста собственного капитала организации, но и (посредством раскрытия факторной структуры этого роста) запас финансовой прочности. Основу такого анализа составляют упомянутые нами модели рентабельности, которые раскрывают причинно-следственные связи показателей финансового состояния организации и ее финансовых результатов.

Стабильность дивидендных выплат также имеет ряд преимуществ. Прежде всего это индикатор деятельности организации, свидетельство ее финансового благополучия. Кроме того, стабильные дивидендные выплаты снижают неопределенность, т. е. уровень риска для инвесторов. Информация о стабильных доходах инициирует рост спроса на акции данной организации, т. е. ведет к росту курсовой стоимости акций, хотя последняя в гораздо большей степени зависит от финансового состояния и перспектив развития акционерного общества и поэтому может возрастать и при полном отсутствии дивидендов.

После того как в бухгалтерском учете отражено использование прибыли (погашение убытка), сальдо по субсчету «Прибыль, подлежащая распределению» счета 84 показывает сумму нераспределенной прибыли. При этом собранием акционеров может быть принято решение вообще не распределять полученную прибыль или оставить нераспределенной какую-то ее часть.

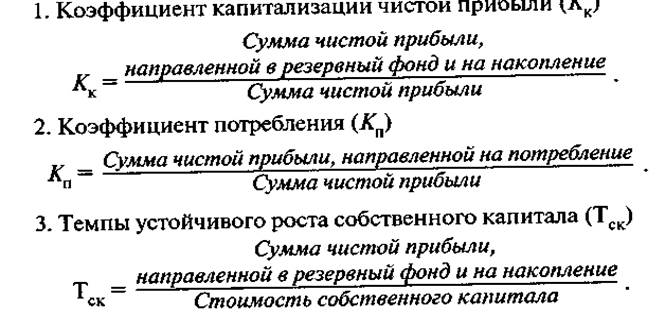

Для анализа использования чистой прибыли могут быть рассчитаны следующие показатели:

МЕТОДЫ) ПЛАНИРОВАНИЕ ПРИБЫЛИ

П – это не только кон финн рез-т, но и цель предпринимательской деятельности. Поэтому она явл. важн. объектом управления. В финн плане пр-я имеется специи раздел по прибыли. Планируют показатели вал, от реализации и др. виды прибыли. Кроме того планируются финанс рез-ты от прочих видов деятельности – финансовой, инвестиционной.

Для пл-я исп след методы….

Методы планирования – это способы. Приемы расчета показателей.

Экономически обоснованное определение размера прибыли имеет большое значение для предприятия, позволяя правильно оценить его финансовые ресурсы, размер платежей в бюджет, возможности расширенного воспроизводства и материального стимулирования работников. От объема прибыли зависит и реализация дивидендной политики акционерных обществ. Следовательно, правильное планирование прибыли на предприятиях имеет ключевое значение не только для них самих, но и для экономики в целом.

Прибыль следует планировать раздельно по 1)товарной продукции, 2)прочей продукции и 3) услугам нетоварного характера. Кроме того, планируется финансовый результат от 1)операционной деятельности и 2)внереализационных операций.

К традиционным методам планирования прибыли относятся: а) метод прямого счета (укрупненный метод и метод поассортиментного планирования); б) аналитический метод (на основании показателя затрат на рубль товарной продукции и посредством базовой рентабельности). (Определение показателя прибыли в виде процента от этих затрат)

Кроме этих методов используются методы: совмещенного расчета, нормативный метод, факторный метод, метод, основанный на использовании элементов маржинального анализа, экономико-математические методы.

Метод прямого счета применяется, как правило, при небольшом ассортименте выпускаемой продукции при составлении перспективных планов развития предприятия. Объектом планирования являются элементы бухгалтерской прибыли.Прямой счет основан на том, что количество реализуемой продукции (объем продаж) по каждой номенклатурной позиции умножают последовательно на цены реализации и на себестоимость каждой единицы. Разность между суммами обоих произведений по всем позициям номенклатуры составляет планируемый объем прибыли. По несравнимой продукции себестоимость каждой единицы должна определяться по плановым единичным калькуляциям.

Таким образом, планируемый размер прибыли от реализации продукции (работ, услуг) (П ) можно рассчитать по следующей формуле:

ФОРМУЛА

где П — планируемая величина прибыли от реализации (продаж); В — планируемая выручка от реализации продукции по оптовым ценам предприятия; Сп — планируемая полная себестоимость реализуемой продукции, включая коммерческие и управленческие расходы.

Учитывая, что объем реализуемой продукции предстоящего планового периода должен учитывать остатки нереализованной продукции на начало и конец этого периода, а также объем выпуска товарной продукции в этом периоде, расчет плановой прибыли от реализации продукции примет вид:

Пр = П1 + Пт-П2,

где П, и П2 — прибыль в остатках нереализованной продукции на начало и конец планируемого периода; Пт — прибыль по товарному выпуску планируемого периода (года), планируемая исходя из плана производства по развернутой номенклатуре, плановых калькуляций по каждому изделию, смет управленческих и коммерческих расходов.

Поскольку эти остатки в бухгалтерском учете учитывают по условно-производственной себестоимости, то и прибыль по ним исчисляют как разницу между суммой входных и выходных остатков в ценах реализации и по производственной себестоимости. Все коммерческие расходы условно относятся на выпуск товарной продукции.

При определении общего размера плановой прибыли необходимо учесть и прибыль от прочих операций (сальдо операционных и внереализационных доходов и расходов). Сводный расчет прибыли от продаж, исчисленной методом прямого счета, приведем в табл. 6.6.

Таблица 6.6

Планирование прибыли от продаж методом прямого счета, тыс. руб.

| Показатель | Ожидаемое исполнение за отчетный год | План |

| Остатки готовых изделий на складе и в отгрузке на начало года: 1. а) по производственной себестоимости 2. б) в отпускных ценах предприятия | 34500 48300 | 37 000 52100 |

| Выпуск товарной продукции: 3. а) по полной себестоимости 4. б) в отпускных ценах предприятия | 985 600 1379 840 | 1056 560 1 479 180 |

| Показатель | Ожидаемое исполнение | План за отчетный год |

| Остатки готовых изделий на складе и в отгрузке на конец года: 5. а) по производственной себестоимости | 17800 | 19080 |

| 6. б) в отпускных ценах предприятия | 24 920 | 26700 |

| Реализация продукции (продажи): 7. а) по полной себестоимости (стр. 1 + стр. 3 - стр. 5) | 1002 300 | 1074 480 |

| 8. б) в отпускных ценах предприятия (стр. 2 + стр. 4 - стр. 6) | 1 403 220 | 1504 580 |

| 9. Прибыль от продаж (стр. 8 - стр. 7) | 400 920 | 430100 |

в) учет влияния на плановую прибыль по сравнимой товарной продукции различных факторов (каждого в отдельности):объема производства, себестоимости сравнимой товарной продукции, ее ассортимента и качества, цен на сырье, материалы, энергию, готовую продукцию (работы, услуги) и т. п.;

г) расчет прибыли по несравнимой товарной продукции, прибыли в переходящих остатках готовой продукции и как результат — прибыли от реализации товарной продукции в плановом периоде (году).

План по прибыли на следующий год разрабатывается, как правило, в конце отчетного периода. Поэтому для определения базовой рентабельности используются отчетные данные за первые три квартала включительно и показатели ожидаемого выполнения плана на оставшийся до конца года период (за IV квартал).

На основе показателя базовой рентабельности исчисляется прибыль на планируемый период (год) только по сравнимой товарной продукции.

Прибыль по несравнимой продукции определяется отдельно. Необходимо подчеркнуть, что при прямом методе плановая прибыль определяется как общая сумма без выявления конкретных причин, влияющих на ее величину, а при аналитическом методе выявляются как положительно, так и отрицательно влияющие на прибыль факторы.

Рассмотрим пример.Определим базовую рентабельность поданным, приведенным в табл. 6.7.

1.Итак, по данным за 9 месяцев отчетного года прибыль предприятия от выпуска товарной продукции составила 400 тыс. руб. За IV квартал предполагается получить еще 140 тыс. руб. прибыли. В декабре отчетного года отпускные цены на продукцию были повышены так, что при распространении на весь отчетный год это даст увеличение прибыли на 20 тыс. руб. Полная себестоимость продукции отчетного года составила 1110 тыс. руб. Прибыль за отчетный год с учетом ожидаемой ее величины за IV квартал составит 540 тыс. руб. (400 + 140). С учетом увеличения отпускных цен прибыль составит 560 тыс. руб. (540 тыс. руб. + + 20 тыс. руб.). При полной себестоимости сравнимой товарной продукции отчетного года в 1110 тыс. руб. базовая рентабельность составит 50,45 % (Рб = 560: 1110-100%).

2.Поскольку в плановом году предусматривается рост сравнимой товарной продукции на 10 %, то плановый выпуск сравнимой товарной продукции по себестоимости отчетного года составит:

1110 • (1 + 0,1) = 1221 тыс. руб. Отсюда исходя из уровня базовой рентабельности прибыль по сравнимой товарной продукции в плановом году составит 1221 • 0,5045 = 616 тыс. руб.

3. Прибыль по несравнимой товарной продукции исчисляется отдельно методом прямого счета. Пусть в нашем примере несравнимая товарная продукция в плановом году принята по плановой полной себестоимости в сумме 350 тыс. руб., а в действующих ценах (за минусом НДС и акцизов) — 400 тыс. руб. Следовательно, прибыль на несравнимую товарную продукцию в предстоящем году составит 400 тыс. руб. — 350 тыс. руб. = 50 тыс. руб.

4. Далее учитываем влияние отдельных факторов на сумму плановой прибыли. Так, влияние изменения себестоимости определяется следующим образом. Выпуск сравнимой товарной продукции в плановом году по себестоимости прошлого года исчислен в сумме1221 тыс. руб. Та же сравнимая продукция, но по полной себестоимости предстоящего года определена в размере 1641 тыс. руб. Отсюда повышение себестоимости сравнимой товарной продукции равно 420 тыс. руб. (1641 — 1221), что повлечет за собой снижение плановой прибыли.

Таблица 6.7