Понятие капитала корпорации. Стоимость капитала

Одно из ключевых понятий в теории финансов - это капитал. Известны различные трактовки данной категории. Наиболее полная классификация капитала, на наш взгляд, имеет следующий вид.

1. По принадлежности предприятию выделяют собственный и заемный виды его капитала.

Собственный капитал характеризует общую стоимость средств предприятия, принадлежащих ему на правах собственности и используемых им для формирования определенной части его активов. Эта часть активов, сформированная за счет инвестированного в них собственного капитала, представляет собой чистые активы предприятия.

Заемный капитал характеризует привлекаемые для финансирования развития предприятия на возвратной основе денежные средства или другие имущественные ценности. Все формы заемного капитала, используемого предприятием, представляют собой его финансовые обязательства, подлежащие погашению в предусмотренные сроки.

2. По целям использования в составе предприятия могут быть выделены следующие виды капитала: производительный, ссудный и спекулятивный.

Производительный капитал характеризует средства предприятия, инвестированные в его операционные активы для осуществления производственно-сбытовой деятельности.

Ссудный капитал представляет собой ту его часть, которая используется в процессе инвестирования в денежные инструменты (краткосрочные и долгосрочные депозитные вклады в коммерческих банках), а также в долговые фондовые инструменты (облигации, депозитные сертификаты, векселя и т.п.)

Спекулятивный капитал характеризует ту его часть, которая используется в процессе осуществления спекулятивных (основанных на разнице в ценах) финансовых операций (приобретение деривативов в спекулятивных целях и т.п.).

3. По формам инвестирования различают капитал в денежной, материальной и нематериальной формах, используемый для формирования уставного фонда предприятия. Инвестирование капитала в этих формах разрешено законодательством при создании новых предприятий, увеличении объема их уставных фондов.

4. По объекту инвестирования выделяют основной и оборотный виды капитала предприятия.

Основной капитал характеризует ту часть используемого предприятием капитала, который инвестирован во все виды его внеоборотных активов (а не только в основные средства, как это часто трактуется в литературе).

Оборотный капитал характеризует ту его часть, которая инвестирована предприятием в его оборотные активы.

5. По форме нахождения в процессе кругооборота, т.е. в зависимости от стадий общего цикла этого кругооборота, различают капитал предприятия в денежной, производственной и товарной его формах.

6. По формам собственности выявляют частный и государственный капитал, инвестированный в предприятие в процессе формирования его уставного фонда. Такое разделение капитала используется в процессе классификации предприятий по формам собственности.

7. По деятельности выделяют следующие виды капитала: акционерный капитал (капитал предприятий, созданных в форме акционерных обществ); паевой капитал (капитал партнерских предприятий - обществ с ограниченной ответственностью, коммандитных обществ и т.п.) и индивидуальный капитал (капитал индивидуальных предприятий -семейных и т.п.).

8. По характеру использования в хозяйственном процессе в практике финансового менеджмента выделяют работающий и неработающий виды капитала.

Работающий капитал характеризует ту его часть, которая принимает непосредственное участие в формировании доходов и обеспечении операционной, инвестиционной и финансовой деятельности предприятия.

Неработающий (или «мертвый») капитал характеризует ту его часть, которая инвестирована в активы, не принимающие непосредственного участия в осуществлении различных видов хозяйственной деятельности предприятия и формировании его доходов. Примером этого вида капитала являются средства предприятия, инвестированные в: неиспользуемые помещения и оборудование; производственные запасы для продукции, снятой с производства; готовую продукцию, на которую полностью отсутствует спрос покупателей в связи с утратой ею потребительских качеств и т.п.

9. По характеру использования собственниками выделяют потребляемый («проедаемый») и накапливаемый (реинвестируемый) виды капитала.

Потребляемый капитал после его распределения на цели потребления теряет функции капитала. Он представляет собой дезинвестиции предприятия, осуществляемые в целях потребления (изъятие части капитала из внеоборотных и оборотных активов в целях выплаты дивидендов, процентов, удовлетворения социальных потребностей персонала и т.п.).

Накапливаемый капитал характеризует различные формы его прироста в процессе капитализации прибыли, дивидендных выплат и т.п.

10. По источникам привлечения различают национальный (отечественный) и иностранный капитал, инвестированный в предприятие. Такое разделение капитала предприятий используется в процессе соответствующей их классификации.

В учетно-аналитической практике наиболее распространен взгляд, согласно которому под капиталом понимают долгосрочные источники средств. Их подразделяют на собственный и заемный капитал. К первому относятся уставный, резервный и дополнительный капиталы, а также целевое финансирование, нераспределенная прибыль и фонды, сформированные за счет прибыли. В состав заемного капитала входят долгосрочные кредиты и займы, в том числе облигационные займы.

Собственный капитал характеризуется следующими основными положительными особенностями:

• простотой привлечения, так как решения, связанные с увеличением собственного капитала (особенно за счет внутренних источников его формирования) принимаются собственниками и менеджерами предприятия без необходимости получения согласия других хозяйствующих субъектов;

• более высокой способностью генерирования прибыли во всех сферах деятельности, так как при его использовании не требуется уплата ссудного процента во всех его формах;

• обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно и снижением риска банкротства.

Вместе с тем ему присущи следующие недостатки:

• ограниченность объема привлечения, а следовательно, и возможностей существенного расширения операционной и инвестиционной деятельности предприятия в периоды благоприятной конъюнктуры рынка и на отдельных этапах его жизненного цикла;

• высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала;

• неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств, так как без такого привлечения невозможно обеспечить превышение коэффициента финансовой рентабельности деятельности предприятия над экономической.

Таким образом, предприятие, использующее только собственный капитал, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице), но оно ограничивает темпы своего развития (так как не может обеспечить формирование необходимого дополнительного объема активов в периоды благоприятной конъюнктуры рынка) и не использует финансовые возможности прироста прибыли на вложенный капитал.

Заемный капитал характеризуется следующими положительными особенностями:

• достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге предприятия, наличии залога или гарантии поручителя;

• обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности;

• более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятия затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль);

• способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки:

• использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия - риск снижения финансовой устойчивости и потери платежеспособности. Уровень этих рисков возрастает пропорционально росту удельного веса использования заемного капитала;

• активы, сформированные за счет заемного капитала, генерируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах (процента за банковский кредит; лизинговой ставки; купонного процента по облигациям; вексельного процента за товарный кредит и т.п.);

• высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка. В ряде случаев при снижении средней ставки ссудного процента на рынке использование ранее полученных кредитов (особенно на долгосрочной основе) становится предприятию невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов;

• сложность процедуры привлечения (особенно в больших размерах), так как предоставление кредитных средств зависит от решения других хозяйствующих субъектов (кредиторов), требует в ряде случаев соответствующих сторонних гарантий или залога (при этом гарантии страховых компаний, банков или других хозяйствующих субъектов предоставляются, как правило, на платной основе).

Таким образом, предприятие, использующее заемный капитал, имеет более высокий финансовый потенциал своего развития (за счет формирования дополнительного объема активов) и возможности прироста финансовой рентабельности деятельности, однако в большей мере генерирует финансовый риск и угрозу банкротства (возрастающие по мере увеличения удельного веса заемных средств в общей сумме используемого капитала).

Термин «собственный капитал» характеризует долю стоимости имущества, принадлежащую собственникам предприятия. В зависимости от того, какой баланс анализируется, эта доля может существенно варьироваться как по абсолютной, так и по относительной величине. В повседневных аналитических оценках и расчетах обычно пользуются текущими балансовыми оценками, однако, если дело доходит до реального возврата долей собственникам, пользуются ликвидационным балансом. Заемный капитал характеризует долю стоимости имущества, принадлежащую сторонним инвесторам, которые, в отличие от собственников, как правило, не имеют права вмешиваться в управление предприятием.

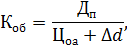

Основной источник финансирования на момент создания коммерческой организации акционерного типа - уставный капитал, состоящий из обыкновенных и привилегированных акций. Покупка акций сопровождается для инвестора приобретением ряда имущественных и иных прав: право голоса; право на участие в распределении прибыли; право на соответствующую долю в акционерном капитале компании и остатка активов при ее ликвидации; право на ограниченную ответственность, согласно которому акционеры отвечают по внешним обязательствам компании лишь в пределах рыночной стоимости принадлежащих им акций; право продажи или уступки акции ее владельцем какому-либо другому лицу; право на получение информации о деятельности компании, главным образом той, которая представлена в публикуемом годовом отчете. Стоимость капитала, вложенного в обыкновенные акции, рассчитывается по формуле:

где Доб – прогнозируемое значение дивиденда на ближайший период;

Цоа – текущая (рыночная) стоимость обыкновенной акции;

Δd – прогнозируемый темп прироста дивиденда.

Обыкновенные акции являются основным компонентом уставного капитала компании. С позиции потенциальных инвесторов они характеризуются следующими особенностями: а) могут генерировать относительно больший доход, однако более рисковы по сравнению с другими вариантами инвестирования средств; б) нет гарантированного дохода; в) нет гарантии, что при продаже акций их владелец не понесет убытка; г) при ликвидации компании право на получение части имущества реализуется в последнюю очередь.

Владелец привилегированной акции имеет преимущественное (в сравнении с владельцами обыкновенных акций) право на получение дивидендов, чаще всего в форме фиксированного процента, а также на получение доли в остатке активов при ликвидации общества. Этими обстоятельствами обусловливается тот факт, что привилегированные акции рассматриваются как менее рисковые инвестиции, поэтому требуемая по ним доходность, как правило, меньше доходности обыкновенных акций. Чаще всего привилегированная акция не дает ее владельцу права голоса. Подчеркнем, что термин «привилегированная» характеризует лишь отношения между владельцами обыкновенных и привилегированных акций; требования кредиторов всегда имеют приоритет перед требованиями акционеров любого типа. Стоимость капитала, находящегося в привилегированных акциях рассчитывается по формуле

где Д – размер фиксированного дивиденда;

Цпа – текущая (рыночная) стоимость привилегированных акций.

Привилегированные акции нередко трактуются как гибридные ценные бумаги, поскольку они одновременно обладают свойствами обыкновенных акций и облигаций. Последнее означает не только постоянство дивидендов, но и возможность постепенного погашения выпуска, для чего обычно в проспекте эмиссии предусматривается создание фонда погашения. Иными словами, в отличие от обыкновенных привилегированные акции нередко имеют ограниченный срок жизни. Основная причина – колеблемость процентных ставок по заемным средствам.

Существуют преимущества акций как формы привлечения капитала: нет обязательства по регулярной выплате дивидендов; нет обязательства по непременному возврату вложенного в акции капитала; не предусматривается обязательное обеспечение имуществом компании; акции могут быть проданы на рынке с целью получения дохода; снижается степень финансовой зависимости компании.

В мировой практике известны различные способы эмиссии акций:

• продажа непосредственно инвесторам по подписке;

• продажа через инвестиционные институты, которые покупают весь выпуск и затем распространяют акции по фиксированной цене среди физических и юридических лиц;

• тендерная продажа (несколько инвестиционных институтов покупают у заемщика весь выпуск по фиксированной цене и затем устраивают аукцион, по результатам которого устанавливают оптимальную цену акции);

• размещение акций брокером у небольшого числа своих клиентов.

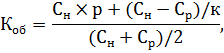

В централизованно планируемой экономике практически единственным видом заемного капитала были долгосрочные кредиты банка; в условиях рынка роль кредитов резко снижается, а определенную значимость приобретают облигационные займы. Ограниченность такого рода финансирования состоит в том, что на него имеют право и к нему могут прибегнуть лишь достаточно крупные предприятия, прибыльно работающие в течение ряда лет. Стоимость капитала, привлеченного в виде облигаций, находится по формуле

где р – ставка процента (в долях единицы);

Сн - величина займа (номинальная стоимость);

Ср - реализационная цена облигаций;

к - срок займа (количество лет).

Облигации хозяйствующих субъектов классифицируются по ряду признаков, в частности, по сроку действия (краткосрочные - до 3 лет, среднесрочные - до 7 лет, долгосрочные - до 30 лет, бессрочные), по способам выплаты купонного дохода, по способу обеспечения займа, по характеру обращения (обычные и конвертируемые). Купонная ставка по облигациям чаще всего зависит от средней процентной ставки на рынке капитала.

С позиции эмитентов и инвесторов облигационный заем имеет свои плюсы и минусы. Эмитенту выгоден обоснованный выпуск облигаций, поскольку:

а) объем денежных средств, которыми будет распоряжаться предприятие, резко увеличится, появится возможность для внедрения новых инвестиционных проектов;

б) выплаты держателям облигаций чаще всего осуществляются по стабильным, не подверженным резким колебаниям ставкам, что приводит к предсказуемости расходов по обслуживанию этого источника;

в) стоимость источника меньше;

г) источник дешевле в плане мобилизации средств;

д) процедура привлечения средств менее трудоемка.

Основной недостаток — выпуск займа приводит к повышению финансовой зависимости компании, т.е. к увеличению финансового риска ее деятельности. Если выплата дивидендов не является обязательной для компании, то расчеты по обязательствам перед держателями облигаций должны выполняться в обязательном порядке, несмотря на финансовые результаты текущей деятельности.

Для держателей облигаций преимущество этой формы инвестирования состоит в стабильности обязательных процентных платежей, которая в принципе не зависит ни от прибыльности работы эмитента, ни от краткосрочных колебаний текущих процентных ставок на рынке капитала. Определенная опасность тем не менее имеет место. Во-первых, неустойчивость финансовой деятельности эмитента может сопровождаться падением рыночной цены облигаций и, следовательно, потерями капитализированного дохода при вынужденной продаже облигаций на вторичном рынке. Во-вторых, в случае банкротства эмитента существует вероятность того, что требования держателей облигаций будут удовлетворены не в полном объеме или несвоевременно.

В странах с развитой рыночной экономикой разработаны новые инструменты долгосрочного финансирования: права на льготную покупку акций, варранты, залоговые операции, ипотека, секъюритизация активов, финансовый лизинг. Все эти инструменты не противоречат российскому законодательству, т.е. могут применяться в отечественной практике. Компания, желающая привлечь дополнительный капитал за счет новой эмиссии акций, может сделать это двумя способами: размещением акций среди действующих акционеров, свободной эмиссией. Для реализации первого способа разработан финансовый инструмент – право на льготную покупку акций, представляющий собой ценную бумагу с указанием количества акций (или части акции) новой эмиссии, которое обладатель права может приобрести по фиксированной цене - цене подписки. Эта ценная бумага сама по себе не приносит денежных средств эмитенту, но при определенных обстоятельствах стимулирует процесс размещения акций. Права распространяются, прежде всего, среди действующих акционеров.

Варрант - ценная бумага (по сути, это колл-опцион), дающая право купить или продать фиксированную сумму финансовых инструментов (чаще всего акции эмитента) в течение определенного периода. Покупка варранта - проявление осторожности в том случае, если инвестор не вполне уверен в качестве ценных бумаг и не желает рисковать деньгами. Варрант обычно эмитируется вместе с облигационным займом компании, повышая его привлекательность. Чаще всего варранты являются долгосрочными финансовыми инструментами; в литературе описаны варранты, действовавшие до десяти лет.

Залог представляет собой способ обеспечения обязательства, при котором кредитор-залогодержатель приобретает право в случае неисполнения должником обязательства получить удовлетворение за счет заложенного имущества. Залог сам по себе не приносит денежных средств собственнику имущества, предлагаемого в залог, но облегчает возможность получения долгосрочного кредита.

Залог предприятия, строения, здания, сооружения, иного объекта, непосредственно связанного с землей, вместе с земельным участком или правом пользования им называется ипотекой, Секъюритизация активов представляет собой эмиссию ценных бумаг, обеспеченных залогом, в частности ипотекой. Смысл этой операции заключается в следующем. Некоторое кредитное учреждение собирает в пул предоставленные им кредиты, обеспеченные относительно однородным имуществом (например, дебиторская задолженность, индивидуальные жилищные закладные и др.), и выпускает ценные бумаги под общее обеспечение.

Лизинг как один из видов договора аренды появился в российском законодательстве относительно недавно. В большинстве стран под этим термином понимают арендные отношения вообще и подразделяют их на два вида: операционный и финансовый лизинг. Финансовый лизинг представляет собой сделку, при которой практически все риски и вознаграждения от пользования имуществом переходят к арендатору; такая трактовка закреплена и в международных стандартах бухгалтерского учета.

Финансовые решения в отношении источников средств принимаются не только в рамках стратегического управления, но и в ходе осуществления текущей деятельности. Финансовые потоки в этом случае описывают трансформацию вложений в те или иные оборотные средства, а их структура и динамика в немалой степени определяются особенностями технологического процесса. Важнейшим элементом этой трансформации выступает финансирование текущей деятельности, которое по сути сводится к финансированию оборотных средств и осуществляется за счет собственных и привлеченных источников прямым и косвенным способами.

Прямое финансирование текущей деятельности осуществляется путем привлечения различного рода банковских кредитов, косвенное финансирование совершается за счет кредиторской задолженности, называемой иногда коммерческим кредитом.

Как уже отмечалось выше, каждое предприятие выбирает свою структуру финансовых ресурсов. Поскольку стоимость каждого вида ресурсов различна, стоимость капитала рассчитывается по формуле средней арифметической взвешенной WACC (lighted Average Cost of Capital). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле

WACC = Σkj×dpj

где kj – стоимость j-го источника средств;

dj – доля j-го источника средств в их общей сумме.

Финансовый менеджер, меняя структуру капитала, может изменить стоимость предприятия (корпорации). Для рационального управления финансами целью должна являться минимизация средневзвешенной стоимости капитала.

Вопросы для самоподготовки

1. Назовите основные источники финансовых ресурсов по направлениям использования и источникам формирования.

2. Дайте понятие капитала и собственного капитала.

3. Что такое стоимость капитала, и как она рассчитывается?

4. Какая структура капитала является оптимальной?

5. Дайте определение уставного капитала.

6. Что такое целевые финансирование и поступления? На какие цели они расходуются?

7. Каким образом финансовый менеджер может минимизировать стоимость (цену) капитала?

8. Заемные средства компании составляют 588 млн долл., из них 150 млн долл. - кредит под 10% годовых, 40 млн долл. - задолженность перед держателями облигаций с годовой ставкой выплат по облигациям 7%, 80 млн долл. — стоимость находящихся в обращении привилегированных акций с годовой доходностью 4%, 220 млн долл. - стоимость находящихся в обращении обыкновенных акций с годовой доходностью 6%, оставшиеся 98 млн долл. - кредиторская задолженность, годовая ставка выплат по которой равна нулю. Определите величину ежегодных выплат за использование заемных средств.

9. Заемные средства предприятия составляют 500 млн долл., из них 250 млн долл. - кредит под 15% годовых, 200 млн долл. - задолженность перед держателями облигаций с годовой ставкой выплат по облигациям 18%, оставшиеся 50 млн долл. - кредиторская задолженность, годовая ставка выплат по которой равна нулю. Рассчитайте средневзвешенную годовую ставку выплат по заемным средствам.

10. Заемные средства компании составляют 895 млн руб. Средневзвешенная годовая ставка выплат по заемным средствам равна 28%. Определите величину ежегодных выплат за использование заемных средств.