Амортизационный денежный поток

Динамические методы

Динамические методы инвестиционных расчетов используются для обоснования инвестиционных проектов в том случае, когда речь идет о долгосрочных проектах, которые характеризуются меняющимися во времени доходами и расходами. В основе применения динамических инвестиционных расчетов лежат определенные исходные условия и предпосылки, выполнение которых обеспечивает возможность как осуществления самих расчетов, так и получения заслуживающих доверия результатов.

Среди них выделяют следующие условия.

1. Рассматривается долгосрочный инвестиционный проект, имеющий срок реализации или полезного использования несколько лет или периодов иной длительности, если в качестве единицы периода выбран срок менее одного года (полугодие, квартал, месяц и т.п.). В случаях когда это специально не оговаривается, считается, что единицей периода является один год.

2. Каждый инвестиционный проект описывается платежным рядом, элементы которого представляют. Оценка денежных потоков является самым важным этапом в анализе проекта. Трудно дать точные прогнозы издержек и доходов, связанных с крупным и сложным проектом, так что ошибки в прогнозах могут быть весьма существенными. Более того, довольно трудно оценить расходы на основные производственные средства и оборудование, еще большей неопределенностью характеризуются доходы от реализации и операционные издержки в течение срока жизни проекта.

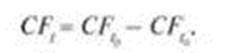

С точки зрения предприятия, денежные потоки проекта определяется как разность между денежными потоками фирмы за каждый период в случае реализации проекта СР1 и денежными потоками в случае отказа от проекта С¥,: Р

При оценке эффективности инвестиций учитываются только релевантные денежные потоки - это разница между перспективным движением наличности, связанным с реализацией проекта, и оным при отсутствии проекта. Поскольку релевантное движение наличности определяется изменениями (приращениями) капитала, его также называют приростным движением наличности, связанным с проектом.

При оценке проекта приростное движение наличности включает в себя любые и все изменения в перспективных денежных потоках компании, непосредственно связанные с реализацией проекта.

Отсюда следует вывод, что любые движения наличности, существующие независимо от принятия или отклонения проекта, являются несущественными.

Компания нанимает консультанта для оценки эффективности инвестиционного проекта и целесообразности его реализации. Будет ли гонорар консультанта включен в издержки, связанные с проектом? Очевидно, что не будет, поскольку он должен быть уплачен независимо от того, будет реализован проект или нет.

Денежные потоки, релевантные для формирования бюджета капиталовложений, являются дополнительными денежными потоками, относящимися к проекту. Теоретически возможно составить проекты отчетов о денежных потоках с учетом и без учета проекта для каждого года на весь период реализации проекта, а затем измерить ежегодные денежные потоки проекта как разность между денежными потоками в этих двух отчетах.

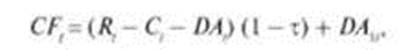

Если новые проекты не влияют на существующие денежные потоки фирмы, можно использовать сокращенную формулу денежного потока:

где R1 - выручка от реализации; С - денежные операционные издержки; DА - амортизация самого проекта.

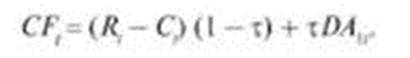

Проделав определенные алгебраические преобразования, приведем уравнение к следующему виду:

Уравнение показывает, что чистый операционный денежный поток СРГ состоит из двух слагаемых:

- денежные доходы за вычетом денежных издержек, уменьшенные на сумму налогов;

Амортизационный денежный поток

Амортизационный денежный поток, равный амортизационным отчислениям за данный период времени, умноженным на ставку налога. Отсюда видно, что амортизация оказывает влияние на денежные потоки, потому что она уменьшает налоги, и чем выше налоговая ставка фирмы, тем больше полезный эффект амортизации.

Оценка денежных потоков является одним из самых важных элементов управления инвестиционным процессом. Прогноз денежных потоков должен составляться на много лет вперед, что вызывает неизбежные ошибки в оценках. Менеджеры в своих прогнозах склонны к чрезмерному оптимизму, и в результате доходы имеют тенденцию к завышению, а издержки - к занижению. В результате происходит смещение чистых операционных денежных потоков вверх и, следовательно, смещение вверх оценочных показателей эффективности инвестиционных проектов. Часто это случается потому, что заработная плата менеджеров зависит от размеров компании, поэтому они заинтересованы в максимизации размеров фирмы, а не ее прибыльности. Кроме того, менеджеры часто эмоционально привязываются к проекту и, таким образом, не могут объективно оценить потенциальные негативные факторы проекта.

Для того чтобы обнаружить смещение оценки денежного потока, особенно для проектов, которые оцениваются как высокорентабельные, необходимо определить преимущества, лежащие в основе оценки рентабельности данного проекта. Если у фирмы есть ряд неотъемлемых преимуществ, например патентная защита, уникальный производственный или маркетинговый опыт, известная торговая марка, то проекты, в которых используется такое преимущество, действительно могут быть оценены как высокоприбыльные. Однако в долгосрочной перспективе сверхприбыли могут снизиться из-за конкуренции. Если есть основания полагать, что возможно усиление конкуренции и не существует каких-либо уникальных факторов (комплементарных активов), которые могли бы поддержать на том же уровне высокую рентабельность проекта, следует заняться определением смещения оценки.

Другая проблема, которая возникает при анализе денежного потока, заключается в занижении реальной рентабельности проекта в результате недооценки его ценности, которая возникает благодаря возможности новых управленческих решений. Многие проекты имеют потенциальный способный обеспечить преимущества, выходящие за рамки первоначальной оценки. Эти преимущества могут включать в себя:

-разработку новых продуктов в русле начатого проекта;

-расширение рынков сбыта продукции;

-расширение или переоснащение производства;

-прекращение проекта и т.д.

Отрицательное значение компонента платежного ряда означает, что в данном году расходы инвестора превысили его доходы, а положительное значение свидетельствует о превышении доходов над расходами. Платежный ряд каждого проекта инвестирования начинается с отрицательного элемента, поскольку осуществление инвестиций начинается с денежных затрат, а платежный ряд проекта финансирования начинается с положительного элемента, поскольку проведение финансирования означает наличие собственных средств или поступление средств из внешних источников.

3. Должен существовать развитый рынок капитала, обеспечивающий возможность получения внешнего финансирования инвестиционных проектов и дополнительного эффективного использования временно свободного капитала инвестора.

4. Предполагается, что будущие доходы и расходы инвестора, связанные с реализацией инвестиционного проекта, точно известны, т.е. речь идет о гарантированном вложении капитала и отсутствии неопределенности исходной информации. В условиях использования долгосрочных проектов такое условие является достаточно жестким. Инвестор, выбирая методы обоснования инвестиционных проектов, должен отдавать себе отчет в том, что ни один из них не может вполне соответствовать реальным хозяйственным процессам, а будущие фактические результаты могут значительно отличаться от тех, которые были получены в процессе инвестиционных расчетов.

5. В процессе осуществления динамических инвестиционных расчетов учитываются только экономические факторы, определяющие будущие результаты инвестиций. При этом определенная группа факторов и условий, которая оказывает практическое влияние на эти результаты, не учитывается. В их число входят политические, социальные, правовые и другие факторы. Если необходимо учесть влияние подобных факторов на реализацию инвестиционных проектов, то наряду с методами инвестиционных расчетов следует провести специальные исследования и обоснования, связанные с использованием качественных методов анализа и прогноза.

Среди основных методов динамических инвестиционных расчетов можно выделить:

-метод чистой дисконтированной стоимости;

-метод внутренней нормы доходности;

-метод дисконтированного периода окупаемости. Основную роль среди них играет метод чистой дисконтированной стоимости. Остальные методы представляют собой либо некоторую модификацию метода чистой дисконтированной стоимости, либо на нем основаны.

Чистая дисконтированная (текущая) стоимость (net present value of cash flows) - это разница между рыночной стоимостью проекта и затратами на его реализацию. Она представляет собой сумму дисконтированных по годам денежных потоков за все периоды реализации проекта:

где r - процентная ставка, использующаяся для данного инвестиционного проекта (норма дисконтирования); t- период реализации проекта.

Нетрудно заметить, что соответствующее значение чистой дисконтированной стоимости может быть получено путем умножения чистых денежных потоков за каждый период на соответствующий коэффициент дисконтирования.

Чистая дисконтированная стоимость показывает настоящую стоимость разновременных результатов от реализации конкретного проекта. Другими словами, чистая дисконтированная стоимость - это мера той добавочной или вновь создаваемой стоимости, которую получают, финансируя сегодня первоначальные затраты проекта.

Инвестиционное предложение следует рассматривать, если чистая дисконтированная стоимость проекта положительная. В случае если чистая текущая стоимость проекта меньше 0, проект должен быть отклонен. Из нескольких альтернативных проектов следует выбирать тот, у которого при прочих равных условиях больше чистая текущая стоимость.

Положительная величина чистой текущей стоимости свидетельствует не только о полном возмещении затрат на инвестиционный проект при прогнозируемом уровне доходности капитала, но и о получении дополнительного дохода, т.е. об увеличении активов предприятия вследствие принятия проекта.

При расчете дисконтированной стоимости принято делать некоторые допущения, которые значительно упрощают инвестиционные расчеты.

1. Капитал можно привлечь и разместить под один и тот же процент.

2. Денежные притоки и оттоки происходят в начале или конце каждого периода, а не возникают в течение всего периода.

3. Денежные потоки точно определены и нет необходимости делать поправку на риск.

4. В качестве стратегической цели принимается максимизация благосостояния фирмы или владельца.

Если не учитывать фактор налогообложения, чистую текущую стоимость инвестиционного проекта можно определить как максимальную сумму, которую может заплатить фирма за возможность инвестировать капитал без ухудшения своего финансового положения. Ожидаемая чистая текущая стоимость является нереализованным приростом капитала в части, превышающей расчетные затраты на инвестиционный проект. Реализованным этот прирост капитала станет в том случае, если ожидаемые денежные доходы станут реальными денежными доходами.

С точки зрения инвестора, чистая дисконтированная стоимость является сверхприбылью, поскольку положительная ее величина свидетельствует не только о полном возмещении затрат на инвестиционный проект при прогнозируемом уровне доходности капитала, но и о получении дополнительного дохода.

В условиях совершенной конкуренции не существует возможностей для получения какого-либо дохода сверх нормальной величины, поэтому величина чистой текущей стоимости не должна превышать нуля. Однако в условиях реальной рыночной экономики существуют некоторые возможности для максимизации прибыли (новые рынки, новые продуктовые ниши, новые технологические решения и т.п.).

Одна из важнейших проблем при использовании критерия чистой дисконтированной стоимости - выбор ставки дисконтирования. С теоретической точки зрения она представляет собой стоимость капитала предприятия, т.е. те альтернативные издержки, которые связаны с инвестированием в данный проект. "Альтернативные издержки осуществления проекта представляют собой доход, который могли бы получить акционеры, если бы инвестировали свои средства по собственному усмотрению. Когда мы дисконтируем потоки денежных средств по ожидаемой норме доходности сопоставимых финансовых активов, мы определяем, сколько инвесторы были бы готовы заплатить за ваш проект". Сопоставимость активов означает, что им присуща та же степень риска, что и инвестициям в проекты предприятия.

В статических методах за основные критерии принимают такие показатели, как: затраты, доход, прибыль, рентабельность и др. Размер расходов исчисляется для каждой альтернативы инвестирования как среднее значение в течение всего планового периода. При этом для некоторых видов расходов необходимо учитывать их зависимость от будущего объема производства Сумма всех составляющих затрат дает размер расходов для каждой альтер нативы.

Для выбора объекта инвестирования используются следующие правила:

• объект инвестирования абсолютно выгоден, если его издержки ниже расходы в случае альтернативы отказа от его инвестирования;

• объект инвестиций по сравнению выгоден, если его издержки ниже расходы на любой другой предлагаемый объект

Сравнительный учет затрат относительно простое при выполнении расчетов. Но при его использовании возникают трудности обеспечения достоверными данными Обоснованность полученных результатов для принятия я инвестиционного решения существенно зависит от качества и адекватности модели реальной действительности.

Критического отношения заслуживает, прежде всего, статический характер модели из-за того, что разница в формировании затрат по времени не учитывается при определении среднеарифметического значения показателя. Поскольку и затраты капитала на начало планового периода выше, чем в конце, то эта тенденция присуща и начисленным процентам. Этот момент не учитывают, рассчитывая средние показатели процентов, при нарах уванни которых допускается существование единой ставки процента, по которой финансовые средства могут быть получены и инвестированы в произвольный момент времени в любых размерах.