Предоставление налоговых льгот

Косвенное финансирование государством деятельности в сфере культуры осуществляется посредством предоставления налоговых льгот организациям и частным лицам, оказывающим безвозмездную поддержку такой деятельности, а также установления льгот по налогообложению организаций культуры и творческих работников.

Налоговые льготы для жертвователей.Наиболее распространенными видами налоговых льгот для организаций и лиц, оказывающих поддержку культурной деятельности, являются:

■ льготы по налогу с оборота при пожертвованиях;

■ льготы по налогу на прибыль;

■ льготы по налогу на доходы физических лиц;

■ льготный зачет вкладов художественных ценностей в платежи по налогу на имущество.

Льготы по налогам с оборота, на прибыль, на доходы физических лиц предоставляются организациям и физическим лицам, жертвующим часть своих доходов на благотворительные цели и в частности на поддержку культурной деятельности. Сумма пожертвований вычитается из налогооблагаемой суммы соответственно оборота, прибыли, дохода. Но, как правило, существуют ограничения на максимальный размер таких вычетов.

Так, в Португалии и во Франции льготы предоставляются юридическим лицам по налогу с оборота, если средства жертвуются в пользу благотворительных фондов и ассоциаций, но размеры налогового вычета не могут превышать 0,2% с оборота в Португалии и 0,3% во Франции.

Льготы по налогам на прибыль и на доходы физических лиц применяются в подавляющем большинстве стран с развитой рыночной экономикой. Исключение, помимо вышеуказанных Португалии и Франции, использующих льготы по налогу с оборота, составляют Норвегия и Швеция. Но в этих странах поддержка сферы культуры почти полностью осуществляется за счет средств государства, а меценатство неразвито. Предельные размеры вычетов по налогу на прибыль составляют в западноевропейских странах от 5 до 20% общей суммы прибыли. В России до 2002 г. они равнялись 3 или 5% в зависимости от статуса получателя пожертвования, но с 2002 г. эти льготы были отменены.

Предельные размеры вычетов по налогу на доходы физических лиц, осуществляющих индивидуальные пожертвования, как правило, выше и могут достигать даже 50% суммы дохода (в США). В нашей стране средства, перечисляемые налогоплательщиком на благотворительные цели, могут вычитаться в размере до 25% суммы полученного дохода.

Как правило, в число условий предоставления указанных налоговых льгот входит принадлежность получателей пожертвований к определенной категории организаций: это должны быть либо государственные организации, либо такие, которые включены государством в перечень организаций, "действующих в интересах общества" или признанных особо ценными объектами культуры и т.п.

В одних странах льготы по налогам предоставляются только для пожертвований, сделанных в денежной форме, в других – только в случае передачи материального имущества, в третьих – и в том, и в другом случае.

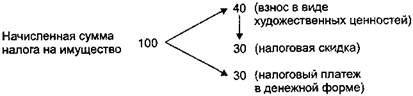

Льготы по налогу на имущество используются для стимулирования передачи произведений искусства в собственность государства. Здесь применяются скидки с платежей по налогу на имущество. Суть такой скидки можно увидеть из следующего примера (см. рис. 4.2).

Рис. 4.2.Схема льготного зачета вкладов художественных ценностей в платежи по налечу на имущество*

* Адаптировано из: Глаголев А.И. Экономические отношения в художественной культуре. Западный опыт. М: ВНИИ искусствознания, 1991. С. 65.

Допустим, владелец некоторого движимого и недвижимого имущества должен заплатить налог в размере 100 условных единиц. Ему предоставляется право внести в счет суммы налога взнос в виде принадлежащих ему культурных ценностей, причем за это он получает налоговую скидку в размере 75% стоимости взноса. Допустим, что стоимость культурных ценностей, которые их владелец согласен передать государству в счет уплаты налога, оценивается государственными экспертами в размере 40 условных единиц. В этом случае налогоплательщик получит скидку по налогу на имущество в размере 30 единиц. Общая сумма его налоговых платежей будет равняться 70 единицам (100 минус скидка в размере 30), в том числе 40 единиц в виде взноса культурными ценностями, и 30 единиц – в денежной форме.

Такие налоговые льготы применяются, в частности, во Франции. Они позволили государству получить в собственность от частных владельцев ряд коллекций картин. Переданная подобным образом в 1974 г. коллекция работ П. Пикассо стала основой собрания государственного музея П. Пикассо в Париже.

Льготы организациям культуры.Такие льготы предоставляются по различным видам налогов и сборов:

■ налогам на имущество и на землю;

■ налогу на добавленную стоимость;

■ налогу на прибыль;

■ таможенным сборам.

От налога на имущество могут освобождаться произведения искусства, находящиеся в собственности некоммерческих организаций, а также находящиеся в частных музеях.

Льготы по налогу на добавленную стоимость часто применяются по отношению к производству культурных благ. Так, сборы от театральных спектаклей и филармонических представлений, продажи входных билетов в музеи, доходы от книгоиздания и производства кинофильмов практически во всех странах с развитой рыночной экономикой пользуются льготным режимом налогообложения на добавленную стоимость. Ставка налога уменьшается в 1,5–4 раза по сравнению со ставкой для обычных товаров и услуг.

Льготы по налогу на прибыль предоставляются некоммерческим организациям культуры в форме полного освобождения от налога или применения пониженных ставок.

Льготы деятелям культуры.Обычной практикой является предоставление льгот по налогу на доходы. При этом устанавливаются предельные размеры сумм, разрешенных к вычету из подлежащего налогообложению дохода творческих работников. В качестве вычитаемых сумм засчитываются расходы на осуществление профессиональной творческой деятельности.

Например, во Франции все лица творческих профессий вправе вычитать из суммы своих налогов соответствующие расходы в размере до 10% общей суммы доходов, музыканты, дирижеры, директора театров – до 30%, драматические актеры, хореографы и кинематографисты – до 35%. В нашей стране писатели, драматурги, сценаристы, исполнители произведений литературы и искусства вправе уменьшать сумму налогооблагаемого дохода на 20%, музыканты – на 25– 40%, художники – на 30–40%, кинематографисты – на 30%.

Гранты, получаемые работниками культуры от государства и негосударственных благотворительных фондов, могут также не облагаться подоходным налогом – полностью или в пределах некоторого среднего размера государственного гранта.

От налога на имущество могут освобождаться произведения искусства, созданные живущими художниками, либо находящиеся в семейном владении свыше определенного периода времени (например, 20 лет), а также те, к которым имеется доступ публики, т.е. находящиеся в помещениях усадеб, замков, посещение которых разрешено для желающих в определенные часы.