Привлеченные средства коммерческого банка

В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75% и выше. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, не традиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц.

В мировой банковской практике все привлеченные ресурсы по способу их аккумуляции группируются следующим образом:

депозиты,

недепозитные привлеченные средства. Основную часть привлеченных ресурсов коммерческих банков составляют депозиты, т.е. денежные средства, внесенные в банк клиентами - частными и юридическими лицами, т.е. предприятиями, товариществами, акционерными обществами на определенные счета, и используемые ими в соответствии с режимом счета и банковским законодательством.

Недепозитные привлеченные средства - это средства, которые банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Недепозитные источники банковских ресурсов отличаются от депозитов тем, что они имеют, во-первых, неперсональный характер, т.е. не ассоциируются с конкретным клиентом банка, а приобретаются на рынке на конкурентной основе, и, во-вторых, инициатива привлечения этих средств принадлежит самому банку.

===86===

Недепозитными привлеченными ресурсами пользуются преимущественно крупные банки. Приобретаются недепозитные средства на крупные суммы, и их считают операциями оптового характера.

Современная банковская практика характеризуется большим разнообразием вкладов депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высококонкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета. По экономическому содержанию депозиты можно разделить на группы:

депозиты до востребования, включая остатки средств на расчетных и текущих счетах;

срочные депозиты;

сберегательные вклады;

ценные бумаги.

Депозиты можно классифицировать также и по другим признакам: по срокам, по видам вкладчиков, условиям внесения и изъятия средств, уплачиваемым процентам; возможности получения льгот по активным операциям банка и др.

Депозиты до востребования представлены различными счетами, с которых их владельцы могут получать наличные деньги по первому требованию путем выписки денежных и расчетных документов. К депозитам до востребования в отечественной банковской практике относятся:

средства, хранящиеся на расчетных и текущих счетах государственных, акционерных предприятий, различных малых коммерческих структур;

средства фондов различного назначения в период их расходования;

средства в расчетах;

средства местных бюджетов и на счетах местных бюджетов;

остатки средств на корреспондентских счетах других банков;

депозиты до востребования.

Преимуществом депозитных счетов до востребования для их владельцев является их высокая ликвидность. Деньги на такие счета зачисляются и снимаются по мере осуществления хозяйственных и других операций, отражаемых в денежном выражении на этих счетах. Основной недостаток - отсутствие уплаты процентов по счету или очень невысокий процент. Таким образом, особенности депозитного счета до востребования можно охарактеризовать следующим образом:

взнос и изъятие денег осуществляются в любое время без каких-либо ограничений;

владелец счета уплачивает банку комиссию за пользование счетом в виде твердой месячной ставки или в процентах к дебетовому обороту по счету;

банк за хранение денежных средств на счетах до востребования уплачивает невысокие процентные ставки либо вообще не платит (средства в расчетах);

банк по депозитам до востребования отчисляет более высокие нормы в фонд обязательных резервов в Центральном банке РФ.

===87===

...

На долю депозитов до востребования в общей сумме ресурсов отдельных коммерческих банков на конец 1996 г. приходилось около 64,3%, или 73,2% к общей сумме привлеченных ресурсов. В странах с развитой рыночной экономикой на долю депозитов до востребования приходится около 30% в сумме привлеченных ресурсов.

Срочные депозиты и сберегательные вклады представляют наиболее устойчивую часть депозитных ресурсов. Срочные депозиты - это денежные средства, внесенные в банк на фиксированный срок. Они подразделяются на:

собственно срочные депозиты;

депозиты с предварительным уведомлением об изъятии средств.

В отечественной банковской практике на долю собственно срочных депозитов на конец 1996 г. приходилось всего около 30% всех привлеченных ресурсов, в то время как в банках Западной Европы и США на долю собственно срочных депозитов приходится свыше 60% всех депозитных ресурсов.

Собственно срочные депозиты по срокам хранения средств подразделяются на депозиты со сроком:

до 30 дней;

от 31 до 90 дней;

от 91 до 180 дней;

от181 до 360 дней;

свыше 360 дней.

По срочным вкладам с предварительным уведомлением об изъятии средств банки требуют от вкладчика специального заявления на изъятие средств. Сроки подачи таких заявлений заранее оговариваются, и соответственно им устанавливается величина процента по депозиту. Сроки уведомления об изъятии средств могут варьироваться от 7 дней до нескольких месяцев в зависимости от срока депозитного вклада. Примером депозита с предварительным уведомлением может быть депозит с графиком расходования денежных средств.

===88===

Таким образом, срочный вклад (депозит) имеет четко определенный срок, по нему уплачивается, как правило, фиксированный процент и вводятся ограничения по досрочному изъятию вклада. При изъятии вклада ранее оговоренного срока банк взыскивает штраф в сумме заранее оговоренного процента от величины депозита и срока изъятия.

Наиболее характерные особенности срочных вкладов и депозитов.

не могут использоваться для расчетов, и на них не выписываются расчетные документы;

средства на счетах оборачиваются медленно;

уплачивается фиксированный процент; максимальный уровень процентной ставки в отдельные периоды может регулироваться центральными банками;

устанавливается требование о предварительном уведомлении вкладчиком банка об изъятии денег;

определяется более низкая норма обязательных резервов.

Сберегательные счета (вклады) не имеют (фиксированного срока.

Наиболее распространенными видами персональных депозитных счетов является сберегательный вклад с книжкой, для которого характерно:

отсутствие фиксированного срока хранения денежных средств;

не требуется предупреждения об изъятии средств;

при внесении и снятии денег со счета предъявляется сберегательная книжка, в которой отражается движение средств.

В отечественной банковской практике сберегательные счета открываются только физическим лицам. В зарубежной практике такие счета открываются также некоммерческим организациям и деловым фирмам. Уплачиваемые по сберегательным счетам проценты обычно ниже, чем по срочным депозитам.

Существуют различные виды сберегательных вкладов, открываемых физическим лицам: срочные; срочные с дополнительными взносами; выигрышные; денежно-вещевые выигрышные; целевые, текущие, с предварительным уведомлением об изъятии средств и др. Для банков значение сберегательных вкладов состоит в том, что с их помощью мобилизуются неиспользованные доходы населения и превращаются в производительный капитал.

Срочные сберегательные вклады: устанавливается либо фиксированный срок, либо срок, в течение которого вклад не может быть изъят. По срочным вкладам банком уплачивается наиболее высокий процент по сравнению с другими видами сберегательных вкладов.

Сберегательный вклад с дополнительными взносами. На этот счет регулярно вносится заранее оговоренная сумма денег и накопленные сбережения выплачиваются на определенную дату (новогодние вклады, к моменту совершеннолетия и т.д.).

Текущие сберегательные вклады допускают свободное поступление и изъятие средств и используются в основном для зачисления заработной платы, пенсий, оплаты регулярных платежей. По этим вкладам начисляется минимальная процентная ставка. В западной практике эти счета могут быть "привязаны" к срочному вкладу для автоматического подкрепления остатка в случае недостатка средств для осуществления платежей по этому счету.

===89===

В практике американских банков в 1982 г. появились депозитные счета денежного рынка – ДСДР1, которые были отнесены к категории сберегательных счетов при определении резервных требований.

Особенности этих счетов состоят в следующем:

ставка процента по счету изменяется каждую неделю в зависимости от изменения ставок других инструментов денежного рынка;

срок вклада не оговаривается, но банки могут требовать уведомления об изъятии средств не менее чем за 7 дней;

вклады застрахованы Федеральной корпорацией по страхованию депозитов;

владелец счета имеет право осуществлять не более шести переводов со счета в месяц для платежей третьим лицам;

нет ограничений для снятия средств по почте или при личной явке владельца счета в банк.

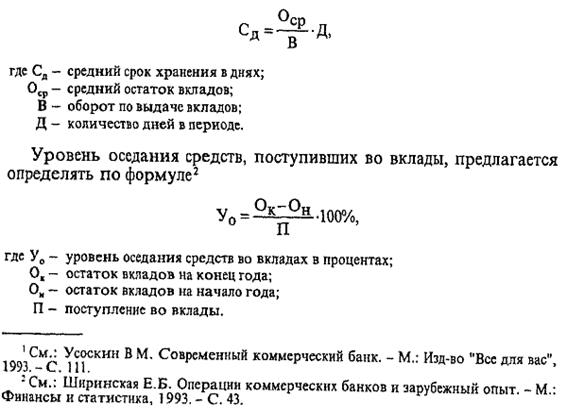

В отечественной практике пока на долю сбережений населения приходится около 2% всех банковских ресурсов, что значительно ниже, чем в странах Западной Европы, США и Японии. Вместе с тем развитие депозитных операций с населением отечественными коммерческими банками показывает, что существует необходимость применения математических расчетов в проведении депозитной политики. Для оценки стабильности денежных вкладов населения в качестве ресурсов краткосрочного кредитования можно использовать такие показатели, как средний срок хранения вкладного рубля и уровень оседания средств, поступающих во вклады. Расчет среднего срока хранения денежных средств можно проводить по следующей формуле2:

===90===

Разновидностью срочных депозитов и сберегательных вкладов являются депозитные и сберегательные сертификаты.

Депозитный или сберегательный сертификат - это письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение денежных средств по истечении установленного срока и процентов по нему.

Сертификаты могут быть именными, на предъявителя, могут быть переданы или подарены. Сертификаты не могут служить расчетным или платежным средством за проданные товары и оказанные услуги.

Депозитные сертификаты выпускаются на крупные суммы и приобретаются юридическими лицами. Право требования по депозитному сертификату может быть передано только юридическим лицам, зарегистрированным в Российской Федерации или в ином государстве, использующем рубль в качестве официальной денежной единицы.

Мировой банковской практике известны два вида депозитных сертификатов. Непередаваемые депозитные сертификаты хранятся у вкладчика и предъявляются им в банк по истечении срока. Передаваемые (обращающиеся) депозитные сертификаты могут быть переданы другому лицу путем купли-продажи их на вторичном рынке.

Коммерческие банки Российской Федерации могут выпускать срочные депозитные сертификаты с максимальным сроком обращения до 1 года. В западной практике передаваемые депозитные сертификаты выпускаются на срок от 14 дней до 18 месяцев.

Сберегательные сертификаты предназначены для реализации физическим лицам. Срок обращения срочных сберегательных сертификатов может превышать 1 год и составлять 3 года, если условия их выпуска согласованы с ЦБ РФ. Если срок получения депозита или вклада по сертификату просрочен, то такой сертификат становится документом до востребования. Банк обязан выплатить указанную в нем сумму по первому требованию владельца. Сберегательные сертификаты могут быть переданы только физическому лицу.

Срочные депозитные и сберегательные сертификаты могут быть предъявлены к оплате ранее установленного срока, если это предусмотрено договором покупки сертификата. В этом случая банк уплачивает проценты за фактический срок пользования средствами. Для коммерческого банка преимущества этих форм аккумуляции ресурсов состоят в том, что крупные суммы поступают в распоряжение банка на строго установленный срок и увеличивают, таким образом, наиболее стабильную часть кредитных ресурсов.

К числу новых форм мобилизации кредитных ресурсов следует отнести банковские векселя.Банки выпускают только простые векселя. Преимущество банковских векселей состоит в том, что они могут использоваться: для расчетов за товары и оказанные услуги; в качестве залога при получении ссуд; физическими и юридическими лицами; имеют достаточно высокую ликвидность, высокую процентную ставку; отсутствуют ограничения на передачу векселя юридическому или физическому лицу; имеют различную срочность.

Отдельные коммерческие банки выпускают валютные векселя, что расширяет их возможности для аккумуляции кредитных ресурсов в иностранной валюте.

===91===

В практике российских банков широкое распространение получили кредитные ресурсы, приобретаемые у других коммерческих банков или у Центрального банка РФ.

Межбанковские займы - это разновидность срочных кредитов, владельцами которых выступают коммерческие банки. Для кредитования правительственных программ, особенно связанных с поддержкой аграрного сектора, широко используются централизованные ресурсы Центрального банка РФ.

Особенностью использования этих ресурсов являются:

отсутствие резервов;

ограничение процентной ставки при предоставлении кредитов за счет централизованных ресурсов (3 пункта сверх учетной ставки Центрального банка РФ).

Таким образом, основным источником финансирования активных операций коммерческого банка являются привлеченные ресурсы, что требует от коммерческих банков проведения активной депозитной политики и расширения депозитных операций. При организации депозитных операций коммерческие банки должны соблюдать условия ликвидности баланса и учитывать следующие требования:

депозитные ресурсы должны быть согласованы по срокам и суммам с финансируемыми активными операциями, что особенно важно в условиях нестабильной экономики и высоком уровне инфляции;

депозитные операции должны способствовать максимизации банковской прибыли либо создавать условия для получения прибыли в будущем;

в процессе организации депозитных операций особое внимание необходимо уделять привлечению средств на срочные депозиты и сберегательные вклады с фиксированными сроками;

расширять виды депозитных операций, предоставлять дополнительные услуги или льготы с целью увеличения числа депозиторов.

В мировой банковской практике широкое развитие получают недепозитные источники привлечения ресурсов.К наиболее распространенным формам такого привлечения средств относятся:

получение займов на межбанковском рынке;

соглашение о продаже ценных бумаг с обратным выкупом (или операция "репо");

учет векселей и получение ссуд у центральных банков;

продажа банковских акцептов;

выпуск коммерческих бумаг;

получение займов на рынке евродолларов;

выпуск капитальных нот и облигаций.

Основной целью этих операций является улучшение ликвидной позиции банка.

Получение займов на межбанковском ръшке. В банковской практике США этот рынок получил название федеральных резервных фондов. Эти фонды представляют собой депозитные средства коммерческих банков, хранящиеся на резервном счете в центральном банке или в федеральных резервных банках. Коммерческие банки, имеющие на резервном счете избыточные средства по сравнению с обязательным минимумом, предоставляют их в ссуду на короткое время. Это позволяет им получить дополнительную прибыль, а банку-заемщику улучшить показатели ликвидности.

===92===

До 60-х годов покупка федеральных фондов использовалась главным образом для пополнения средств на резервном счете банка, так как процентные ставки по ним были ниже учетной ставки центрального банка. В последующие годы процентные ставки выросли и стали превышать учетную ставку.

Федеральная резервная система (ФРС). Большая часть операций с федеральными фондами заключается на очень короткий срок - один деловой день. Вместе с тем часть сделок заключается на более продолжительные сроки от 30 до 90"дней и называются срочными сделками. Поскольку при покупке федеральных фондов не требуется резервирования средств, то банки могут уплачивать более высокий процент, чем по депозитным сертификатам.

В Великобритании рынок межбанковских кредитов получил широкое развитие с 1971 г., когда резко повысились нормы обязательных резервов.

Соглашение о покупке ценных бумаг с обратным выкупом ("репо") представляет собой вид краткосрочного займа под обеспечение ценными бумагами (чаще всего казначейскими обязательствами), когда право распоряжения обеспечением переходит к кредитору. Непременным условием этой сделки является обязательство заемщика выкупить ценные бумаги на оговоренную дату и по заранее установленной цене. При этом ценные бумаги, выступающие в качестве обеспечения, оцениваются с залоговой маржой от 1 до 3% к рыночной цене.

Учет векселей и получение ссуд у центрального банка. Этот способ привлечения дополнительных ресурсов используется чаще всего коммерческими банками, испытывающими сезонные колебания ресурсов, или при возникновении у них чрезвычайных обстоятельств. Центральный банк при этом следит, чтобы его ссуды не превратились в постоянный источник средств. При получении таких займов коммерческие банки представляют обеспечение в виде различных ценных бумаг казначейства, обязательств федеральных и местных органов власти, краткосрочных коммерческих векселей.

Учет банковских акцептов. Банковский акцепт - это срочная тратта, или переводной вексель, выставленный экспортером или импортером на банк, согласившийся его акцептовать. Используются банковские акцепты для финансирования внешнеторговых сделок. Коммерческий банк может переучесть в ФРС акцепты и получить таким образом под них заем. Приемлемыми для переучета считаются акцепты сроком до 6 месяцев по экспортно-импортным операциям или товарным сделкам внутри страны.

Займы на рынке евродолларов - это способ привлечения ресурсов, доступный крупным коммерческим банкам, как имеющим, так и не имеющим заграничные филиалы. Евродоллары - это вклады, выраженные в долларах США, но принадлежащие банкам или другим владельцам, расположенным за пределами США, включая филиалы американских банков. Крупные банки США используют рынок евродолларовых вкладов для получения займов обычно в периоды затруднений на внутреннем рынке. Главный рынок евродолларов находится в Лондоне.

Коммерческие банки с целью увеличения собственного капитала и, следовательно, банковских ресурсов могут выпускать капитальные ноты и облигации. Ноты и облигации выпускают в основном крупные банки. Выпуск этих видов долговых обязательств банка увеличивает, с одной стороны, капитал банка, а с другой - его ресурсы.

===93===