Лизинг. Роль коммерческого банка в лизинговых операциях

Лизинг – совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

В зависимости от срока различают следующие виды аренды:

- рейтинг (краткосрочная аренда) - сроком от 1 дня до 1 года;

- хайринг (среднесрочная аренда) - сроком от 1 года до 3 лет;

- лизинг (долгосрочная аренда) - сроком от 3 лет до 20 лет и более.

Л - долгосрочная аренда машин и оборудования, купленных арендодателем для арендатора в целях их производственного использования, при сохранении права собственности на них за арендодателем на весь срок договора.

Предмет лизинга - любые не потребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Предметом лизинга не могут быть земельные участки и другие природные объекты, имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Основными формами лизинга являются внутренний лизинг и международный лизинг. При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации. При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

ЛИЗИНГОДАТЕЛЬ — физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе реализации лизинговой сделки в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

ЛИЗИНГОПОЛУЧАТЕЛЬ — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

После завершения срока контракта лизингополучатель может:

1. Купить объект сделки по остаточной стоимости;

2. Заключить новый договор на меньший срок и по льготной ставке;

3. Вернуть объект сделки лизинговой компании.

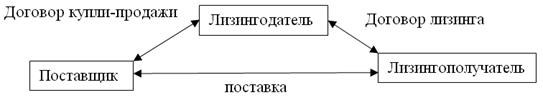

Схема с лекции:

Этапы формирования лизинговых правоотношений:

- Установление отношений между будущим лизингополучателем и продавцом (условия поставки, цена);

- Потенциальный л-получатель обращается к продавцу;

- Л-датель анализирует заявку потенциального л-получателя;

- Л-датель решает вопрос финансирования, заключает договор;

- На основе договора л-датель закупает у поставщика;

- Страхование лизинговой операции (имущественных интересов);

- Передача имущества;

- Погашение платежей получателем;

- По окончании сроков продление договора, выкуп имущества, возврат имущества.

- Размер лизинговых платежей:

- аннуитетные платежи,

- уменьшающиеся,

- увеличивающиеся;

- Периоды:

- ежегодно,

- ежеквартально,

- ежемесячно,

- еженедельно,

- в определенные договором конкретные числа месяца;

- Форма лизинговых платежей:

- денежная,

- компенсационная (осуществляется продукцией, услугами),

- смешанная;

- Страхователь: и л-датель и л_получатель????

- Состав лизингового платежа:

· амортизация предмета лизинга за весь срок договора лизинга,

· плата за доп. услуги л-дателя (в т.ч страхование),

· вознаграждение л-дателя,

· компенсация,

· налог на имущество (отражается на балансе л-дателя).

Схема с инета:

1 – предоставление гарантии кредитору (банку), лизингодателю;

2 – подписание лизингового договора;

3 – заявка на оборудование;

4 – банковская ссуда;

5 – договор купли- продажи предмета лизинга;

6 – постановка предмета лизинга;

7 – акт приёмки предмета лизинга;

8 – оплата поставки;

9 – договор о страховании предмета лизинга;

10- лизинговые платежи;

11- возврат ссуды и выплата процентов.

При проведении лизинговой операции существует ряд рисков: риск наложения ареста на имущество; изъятия в доход бюджета; риск плохого обслуживания оборудования или имущества; риск невыгодной перепродажи имущества на рынке подержанных товаров; денежные расходы и время, потраченные на возврат и передачу имущества. Поэтому участники сделки, как правило, страхуются от любого подобного рода рисков. При этом используют различные методы преодоления рисков невозврата, включая страхование остаточной стоимости, обязательства арендатора по продаже имущества и другие.