Приростные денежные потоки

Ключевой критерий экономической эффективности решений по использованию активов предприятия: лучшими являются те решения, которые обеспечивают более высокую величину свободного денежного потока (FCF → max). FCF является основным источником денежных средств, доступных к распределению между инвесторами (CFC), величина которых, в свою очередь, определяет стоимость бизнеса. Поэтому можно сделать вывод: максимизируя свободные денежные потоки предприятия, менеджеры тем самым увеличивают его стоимость.

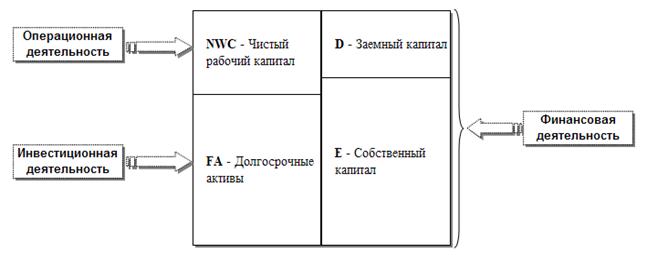

Можно возразить, что делая такое утверждение, мы забываем о втором источнике CFC – величине налоговой защиты (TS) – ведь ориентируясь только на один компонент денежных потоков инвесторам, менеджеры теряют из виду главный ориентир (общую величину CFC), что может обусловить принятие неэффективных решений. Некорректность данного возражения заключается в том, что налоговая защита не имеет отношения к активам бизнеса и эффективности их эксплуатации, она обосновывается особенностями структуры капитала предприятия (правой стороны его баланса) и возникает в результате совершенно иных – финансовых – решений, связанных с формированием капитала и выработкой дивидендной политики. Источником стоимости бизнеса являются его активы (левая часть баланса), способные генерировать денежные потоки в результате осуществления операционной и инвестиционной деятельности (см. рис. 1.2.1). Решения, связанные с этими видами деятельности, могут приниматься независимо от решений по финансированию и критерием их эффективности является максимизация FCF.

Рисунок 1.2.1. Основные виды деятельности предприятия

В состав активов предприятия может входить огромное число самых разнообразных ресурсов – начиная от земельных участков и заканчивая объектами интеллектуальной собственности и подобными им нематериальными активами. Соответственно, менеджеры предприятия располагают богатым выбором вариантов решений, связанных с использованием активов, масштабы и сроки осуществления которых могут варьировать в чрезвычайно широком диапазоне. Например, к числу подобных решений относится как одобрение проекта строительства нового завода стоимостью в сотни миллионов рублей и сроком несколько лет, так и подписание соглашения с новым покупателем на выполнение разового заказа в течение двух недель и стоимостью несколько десятков тысяч рублей либо оформление договора с коммерческим банком о размещении свободных денежных средств предприятия на 30 дневном банковском депозите. В конечном итоге все эти решения оказывают влияние на общую величину FCF всего предприятия в целом, но в ходе обоснования каждого из них в отдельности, менеджеры должны учитывать не общие денежные потоки всего бизнеса, а лишь те из них, которые обусловлены именно данным решением. То есть, при обосновании решений связанных с использованием активов, должны учитываться только приростные денежные потоки, представляющие собой «вклады» отдельных решений в изменение совокупной величины свободного денежного потока всего предприятия в целом.

Общее определение приростных денежных потоков можно сформулировать следующим образом: это будущие релевантные денежные потоки, при определении величины которых учтены возможности альтернативного использования ресурсов. Как и большинство определений общего характера, данная дефиниция нуждается в дополнительной «расшифровке», поэтому рассмотрим каждое из трех входящих в нее положений – будущие, релевантные и альтернативные – в отдельности:

– почему будущие?

В отличие от бухгалтерского учета, финансовый менеджмент имеет дело не с измерением уже достигнутых в прошлом результатов, а с обоснованием управленческих решений, которые еще только планируется осуществить в будущем. Прошлую (историческую) информацию приходится воспринимать как данность, так как на нее невозможно повлиять и ее невозможно изменить. Она может представлять для финансовых менеджеров ценность только в качестве отправной точки при выработке новых решений, нацеленных на увеличение свободного денежного потока предприятия в будущем. Все полученные в прошлом доходы либо понесенные ранее издержки являются безвозвратными по отношению к вырабатываемому сегодня решению. Эти безвозвратные доходы и расходы не должны приниматься во внимание при определении суммы FCF по данному решению.

Например, в процессе обоснования инвестиционного проекта у предприятия возникла потребность в привлечении внешнего консультанта для выполнения специального исследования в области маркетинга, оценки проектных рисков и т.п. Оплата данной работы будет осуществлена до принятия решения об осуществлении проекта либо об отказе от его реализации. Поэтому по отношению к данному проекту расходы по оплате услуг консультанта будут являться безвозвратными, прошлыми издержками, которые не должны приниматься во внимание при прогнозировании величины денежных потоков по проекту. Аналогичным образом и все остальные осуществленные в прошлом безвозвратные затраты (как, впрочем, и доходы) не должны включаться в состав приростных денежных потоков.

Ориентация на будущие денежные потоки вовсе не означает, что с каждым новым решением у бизнеса возникает совсем другая жизнь и все приходится начинать с чистого листа. Прошлое не отпускает нас, и все наши прежние достижения и потери материализуются в каких-либо активах или обязательствах, которыми мы располагаем на момент принятия решения. Проблема заключается в том, что на данный момент нас меньше всего должны волновать связанные с этими ресурсами прошлые доходы и расходы. Реальная ценность ресурсов заключается в денежных потоках, которые они смогут генерировать в будущем. Как правило, будущее применение ресурсов всегда предполагает наличие различных альтернативных вариантов – продажа, сдача в аренду, потребление на производственные нужды и т.п. – поэтому у менеджеров возникает необходимость оценки альтернативных издержек. Но эта проблема относится уже к другому (заключительному) компоненту общего определения приростных денежных потоков – необходимости учета альтернативных вариантов – который будет рассмотрен несколько позже.

– что значит «релевантные»?

Дословно «релевантные» переводится как «уместные». В принципе, данный перевод вполне адекватно передает смысл рассматриваемого термина – уместные денежные потоки, имеющие отношение к конкретному управленческому решению. Может быть ученым-экономистам и не стоило бы засорять русский язык еще одним иностранным термином, если бы не одно обстоятельство: слово «релевантность» уже давно нашло широкое распространение в математике, где оно используется для краткого обозначения важнейшего математического свойства «необходимость и достаточность». Именно в этой, более сильной и акцентированной форме применяется термин «релевантность» в экономике и финансовом менеджменте. Релевантные, это значит не просто уместные, а «необходимые и достаточные», то есть те и только те денежные потоки, возникновение которых обусловлено принятием именно данного (и никакого другого) решения.

Далеко не все будущие денежные потоки предприятия будут являться релевантными по отношению к конкретному управленческому решению. Например, в случае принятия решения о реализации проекта все связанные с его выполнением хозяйственные операции будут отражаться в бухгалтерском учете, ведением которого занимается бухгалтерия предприятия. Но означает ли это, что будущие расходы по содержанию бухгалтерии должны быть учтены (если не полностью, то хотя бы в какой-то своей части) в составе приростных денежных потоков по проекту? Отнюдь нет, если проектом не предусмотрено расширение штата бухгалтерии или иных дополнительных затрат в этом подразделении. Фактически сложившаяся величина регулярных расходов предприятия по осуществлению бухгалтерского учета является иррелевантной относительно решения по реализации проекта: она оставалась бы такой же и в случае отказа от его осуществления, и она нисколько не изменится в случае запуска проекта. Поэтому будущие издержки по содержанию бухгалтерии не должны включаться в состав приростных денежных потоков по проекту.

Точно так же иррелевантными окажутся расходы по оплате труда рабочих-повременщиков при обосновании решения о принятии разового краткосрочного производственного заказа, если в данный период времени они не загружены работой. Повременная заработная плата будет выплачиваться им в любом случае, независимо от того, будет ли принят заказ к исполнению или нет. Если же руководство предприятия пожелает материально простимулировать работников и выплатить им надбавку или премию за участие в выполнении заказа (например, за его досрочное завершение), то в составе плановых приростных денежных потоков по заказу должна быть учтена соответствующая сумма (она и только она – никакие другие регулярные выплаты не должны включаться в состав прогнозных денежных потоков).

Наоборот, на первый взгляд незаметные денежные потоки, возникающие совсем в другом подразделении предприятия, могут оказаться релевантными по отношению к инвестиционному решению, которое представлялось его разработчикам абсолютно автономным, не выходящим за границы своего «родного» подразделения. Например, проект, нацеленный на освоение выпуска экспортной продукции в одном из цехов завода, может обусловить необходимость принятия на работу специалиста по таможенному оформлению грузов. Рабочее место этого сотрудника может находиться на достаточном удалении от территории, занимаемой цехом (в заводоуправлении или даже за пределами предприятия), и разработчики проекта могут ничего не знать об особенностях его работы (так же как и этот специалист может не иметь никакого представления о технологических особенностях проекта). Тем не менее, расходы по содержанию нового работника будут релевантными по отношению к данному проекту. Они должны быть учтены при планировании приростных денежных потоков.

Если же внедрение проекта позволит высвободить какое-то количество работников из штата предприятия, то возникающая в этом случае экономия должна рассматриваться как релевантный доход, формирующий положительный приростный денежный поток. Аналогичным образом будет обстоять дело с проектами, нацеленными на снижение расходов сырья, электроэнергии и других ресурсов, которые на первый взгляд не генерируют явных денежных притоков, однако в результате их реализации возникает экономия, сокращающая будущие оттоки денег. Сумма подобной экономии релевантна по отношению к этим проектам и она увеличивает приростные денежные потоки предприятия.

Практическое применение принципа релевантности сопряжено с большими трудностями – кроме ясного понимания сути этого абстрактного принципа, менеджерам необходимо досконально знать свою «предметную область»: отраслевую и региональную специфику бизнеса, особенности правового регулирования; они должны учитывать социально-политические и экологические последствия принимаемых решений и еще огромное число факторов, характерных именно для данного предприятия и его окружения. Все эти знания, умения и навыки могут быть получены только на практике, поэтому способность менеджеров быстро и точно определять наиболее релевантные последствия конкретных решений и давать им стоимостную оценку является одним из наиболее убедительных доказательств их опыта и профессионального мастерства.

С другой стороны, ориентация исключительно на релевантные денежные потоки освобождает менеджеров от выполнения значительного объема рутинной работы по условному распределению совокупных доходов и расходов предприятия между отдельными проектами, заказами, видами продукции и т.п. Можно с полной определенностью утверждать, что данная работа является иррелевантной (проще говоря – совершенно бесполезной) для выработки качественных управленческих решений. Тем не менее, очень часто экономическое обоснование проектов (производственных заказов и других деловых операций) сводится к бухгалтерскому условному распределению между ними общих расходов предприятия.

Возможно, данный подход оправдан при учете фактических результатов деятельности предприятия, но абсолютно неприемлем для финансового менеджмента, задача которого заключается в выявлении наиболее перспективных направлений вложения капитала, максимизирующих будущую величину FCF. Произвольное распределение совокупных издержек предприятия между отдельными проектами, наоборот, искажает реальную картину, что может обусловить отказ от реализации лучших проектов за счет осуществления посредственных и даже откровенно плохих, не увеличивающих, а снижающих величину свободного денежного потока.

– о каких альтернативах идет речь?

Будущее всегда сопряжено с неопределенностью. Оценивая возможности использования имеющихся ресурсов, менеджеры не могут ограничиться рассмотрением лишь одного варианта, им приходится принимать во внимание самые разнообразные сценарии развития событий. Многие из рассматриваемых вариантов имеют взаимоисключающий (альтернативный) характер: например, принятие решения о застройке земельного участка означает отказ от возможности его немедленной продажи; досрочное прекращение проекта приведет к потере доходов, которые он мог бы принести в будущем; перевод рабочих на другой участок повлечет за собой снижение объема производства на их прежнем месте работы. Отказ от альтернативной возможности использования ресурсов порождает альтернативные издержки (издержки упущенных возможностей), которые должны учитываться при прогнозировании приростных денежных потоков.

Таким образом, в состав издержек по проекту, связанному с застройкой земельного участка, должна быть включена рыночная стоимость этого участка, то есть, сумма неполученных денег от его возможной продажи. Фактические затраты по приобретению этого участка, понесенные в прошлом, не имеют никакого отношения к рассматриваемому проекту, интерес представляет только его текущая рыночная стоимость. В случае досрочного прекращения проекта, альтернативные издержки будут равны приведенной стоимости всех будущих денежных потоков, которые могли бы быть генерированы этим проектам при условии продолжения его реализации. При переводе рабочих на другой участок также возникнут альтернативные издержки в сумме потерь, которые возникнут на тех участках, с которых эти рабочие отзываются.

Концепция альтернативных издержек тесно связаны с рассмотренными выше первыми двумя компонентами общего определения приростных денежных потоков – ориентации на будущие и релевантные денежные потоки. Она дополняет эти важнейшие принципы и используется в процессе стоимостной оценки расходуемых ресурсов в противовес традиционной бухгалтерской модели калькулирования фактических (прошлых) затрат. Выше уже было отмечено, что суммы таких безвозвратных расходов не имеют никакого отношения к приростным денежным потокам и поэтому не должны включаться в их состав. Но это не означает, что при обосновании управленческих решений можно отказаться от стоимостной оценки каких-либо ресурсов, которые планируется затратить. Напротив, величина альтернативных издержек может оказаться даже выше исторических затрат, понесенных в момент приобретения ресурсов: инфляция обусловливает постоянное увеличение рыночной стоимости активов.

Необходимость учета альтернативных вариантов использования ресурсов существенно усложняет жизнь менеджерам и разработчикам проектов: значительно легче получить бухгалтерские данные о фактической себестоимости запасов, чем пытаться спрогнозировать реальные будущие оттоки денег, которые возникнут вследствие их расходования. Для этого потребуется собрать и переработать значительно больший объем информации о всех доступных альтернативах использования ресурсов. Например, оценивая плановую сумму материальных затрат по производственному заказу, менеджеры должны не только располагать информацией о наличии запаса соответствующего сырья на предприятии и его фактической себестоимости (закупочной цене, включая расходы по доставке), но и знать его текущую цену возможной продажи, а также рыночную стоимость закупки аналогичного сырья. Кроме этого им необходимо четко определить, возникнет ли у предприятия потребность в данном сырье впоследствии – после исполнения рассматриваемого заказа.

Только обладая всей этой информацией, менеджеры смогут выполнить сравнительную оценку всех возможных вариантов, включающих в себя, как минимум, следующие:

– если запасы необходимого сырья отсутствует, то оно должно быть приобретено по текущей закупочной цене, соответственно, в состав приростных денежных потоков по заказу будет включена фактическая себестоимость ожидаемой закупки;

– если предприятие располагает достаточным запасом и не планирует использовать его в будущем, то в плановую стоимость заказа должна быть включена сумма выручки от продажи данного запаса по цене его возможной реализации (с учетом его физических кондиций и наличия спроса);

– если же у предприятия имеются планы по дальнейшему потреблению имеющихся ресурсов, то его плановый расход должен быть оценен, исходя из ожидаемых на момент закупки рыночных цен.

Следует обратить внимание, что ни в одном из перечисленных вариантов не возникла необходимость в использовании исторических данных о фактических затратах на приобретение сырья, понесенных предприятием в прошлом. Традиционный бухгалтерский подход к обоснованию управленческих решений абсолютно неприемлем, так как он не отражает реальную величину альтернативных издержек и, следовательно, не позволяет прогнозировать приростные денежные потоки.

Наряду с альтернативными издержками физических ресурсов, при обосновании долгосрочных решений приходится учитывать еще и временную стоимость денег. Альтернативные издержки такого рода отражают минимальный уровень доходности (в годовых процентах), которую должен обеспечить инвестированный капитал с тем, чтобы его владельцы (инвесторы) согласились предоставить этот капитал предприятию. Данный показатель часто называют ценой капитала или затратами по его привлечению, на практике он выступает в форме ставки дисконтирования денежных потоков. В результате дисконтирования определяется приведенная (текущая, настоящая или сегодняшняя) стоимость будущих притоков и оттоков денег, которая всегда меньше их первоначальных значений. Таким образом, процедура дисконтирования является способом выявления альтернативных издержек по привлечению капитала и учета этих издержек в составе приростных денежных потоков.

После подробного рассмотрения ключевых характеристик приростных денежных потоков, представляется уместным сформулировать это определение еще раз: приростные денежные потоки это будущие релевантные денежные потоки, при определении величины которых учтены возможности альтернативного использования ресурсов.