Организация краткосрочного кредитования

Почти все денежные отношения связаны с безналичными расчетами. Особому контролю со стороны банка подвергаются операции по выдаче и погашению банковского кредита, поскольку сам банк участвует в них собственными средствами.

Из-за трудностей переходного периода в России практически отсутствует практика долгосрочного кредитования 95% от общего объема выданных ссуд составляют краткосрочные кредиты, т.е. срок которых не выходит за пределы 12 месяцев. Сферой использования краткосрочных кредитов является текущая деятельность предприятий, представленная кругооборотом их оборотных средств.

Организация краткосрочного кредитования предусматривает определенный порядок выдачи, погашения кредита, контролязацелевым его использованием и своевременным возвратом, обусловленный основными принципами кредитования.

Совокупность таких базовых элементов процесса кредитования, как вид ссудного счета, способ регулирования ссудной задолженности, форма контроля за использованием средств, определяет метод кредитования.

В настоящее время в России используются два метода кредитования. Первый метод предусматривает индивидуальный подход в каждом конкретном случае и применяется при предоставлении разовых ссуд на определенные цели и на конкретные сроки и называется срочным.

Второй метод предусматривает выдачу ссуд в течение определенного периода в пределах согласованного лимита путем оплаты всех обязательств предприятия, относящихся к составу оборотных средств. Данный метод называется кредитной линией.

До недавнего времени существовал метод кредитования предприятий по остатку. В этом случае выдача и погашение ссуды связаны с изменением остатка кредитуемых ценностей и затрат: при его увеличении происходит выдача ссуды, при снижении — возврат. Кредитование по остатку носит компенсационный характер, поскольку ссуды выдаются, как правило, под оплаченные ценности.

Для учета выдачи и возврата срочных ссуд и при кредитовании по остатку, как правило, применяется простой ссудный счет, в котором фиксируется сумма задолженности и срок ее погашения. Сумма полученного кредита зачисляется на расчетный счет предприятия, с него же осуществляется и погашение задолженности в указанный срок.

При втором методе кредитования преимущественно используется специальный ссудный счет. Открытие специального ссудного счета предусматривает снижение статуса расчетного счета, так как вся выручка от реализации товаров поступает на ссудный счет, с которого идет процесс регулярного кредитования предприятия и погашения его задолженности.

Если предприятие может открыть несколько простых ссудных счетов, то специальный ссудный счет может быть только один. Открытие того или иного ссудного счета не предусматривает запрета на параллельное открытие другого, т.е. предприятие может иметь и специальный, и простой ссудные счета.

Открытие того или иного ссудного счета предваряет первый этап процесса кредитования, а именно рассмотрение кредитной заявки и изучение кредитоспособности потенциального заемщика и заключение кредитного договора. Кредитная заявка содержит сведения о требуемой ссуде: цель, размер кредита, вид и срок ссуды, предполагаемое обеспечение. К заявке прилагаются следующие документы:

§ финансовые отчеты за ряд лет;

§ бизнес-планы;

§ прогноз финансирования;

§ налоговые декларации и другие.

Немаловажное значение имеет предварительная беседа работника кредитного отдела с будущим заемщиком. Эта беседа не только позволяет уточнить некоторые детали кредитной заявки, но и составить психологический портрет заемщика, выяснить профессиональную подготовленность руководящего состава предприятия, реалистичность его оценок положения и перспектив развития. Если в результате предварительной беседы банк решает продолжить работу с клиентом, то следующим шагом является анализ кредитоспособности предприятия. Кредитоспособность заемщика означает способность юридического лица полностью и в срок рассчитаться по своим долговым обязательствам. Кредитоспособность клиента в мировой банковской практике является одним из основных объектов оценки при определении целесообразности и форм кредитных отношений. Для оценки кредитоспособности используется сложная система показателей. Она дифференцирована в зависимости от категории заемщика (крупная компания, фирма, малое предприятие, вид деятельности, конкурентоспособность продукции и т.д.). В основном банки используют такие финансовые показатели, как коэффициенты ликвидности, коэффициенты эффективности или активности, коэффициенты финансового левериджа (задолженность по краткосрочным и долгосрочным кредитам, отнесенная к сумме активов, капиталу, материальным оборотным средствам), операционные коэффициенты или коэффициенты прибыльности, рыночные коэффициенты, коэффициенты обслуживания долга и другие. Перечисленные коэффициенты модифицируются в разных странах, используется разный набор финансовых коэффициентов, различаются методики расчета отдельных коэффициентов, используются различные термины при обозначении одних и тех же коэффициентов.

Использование зарубежного опыта в чистом виде в России невозможно, так как система бухгалтерского учета в значительной степени отличается от принятой в странах с рыночной экономикой: используются такие показатели, как коэффициент ликвидности, покрытия и обеспеченности собственными средствами.

► Коэффициент ликвидности предназначен для оценки способности заемщика оперативно высвободить из хозяйственного оборота денежные средства и погасить долговые обязательства, определяется как отношение легко реализуемых оборотных активов к заемным средствам. В состав легко реализуемых оборотных активов включаются две группы активов: денежные средства (средства на расчетном и других счетах в банке, наличность в кассе, акции, по которым была выплата дивидендов хотя бы за один год, векселя первоклассных векселедателей); легко реализуемые требования (товары отгруженные, срок оплаты которых не наступил, прочие дебиторы краткосрочного характера, временная финансовая помощь предприятиям своей системы краткосрочного характера, задолженность рабочих и служащих по ссудам краткосрочного характера).

► Коэффициент покрытия используется для оценки предела кредитования данного клиента; представляет собой отношение всех ликвидных оборотных активов к заемным средствам, т.е. в числителе добавляются легко реализуемые элементы таких оборотных активов, как отдельные виды запасов товарно-материальных ценностей, пользующихся спросом на рынке (производственные запасы, готовая продукция, незавершенное производство), расходы будущих периодов и др.

► Показатель обеспеченности собственными средствами включен в число основных показателей кредитоспособности в связи с исторически сложившейся проблемой заниженности нормативов собственных оборотных средств. Хотя нормативы отменены, проблема с позиции гарантии возврата ссуд остается. Чем больше размер собственных средств, тем выше способность клиента в срок рассчитаться по своим долговым обязательствам. Показатель обеспеченности определяется как отношение фактического наличия собственных оборотных средств по балансу к общему размеру оборотных средств в запасах, затратах, расчетах и в денежной форме.

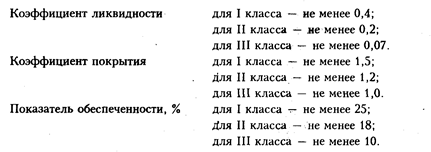

В зависимости от величины коэффициентов предприятия, как правило, делятся на три класса кредитоспособности. Применяемый для этого уровень показателей неодинаков. Каждый коммерческий банк самостоятельно их определяет, учитывая целый ряд факторов и в первую очередь отраслевую принадлежность предприятий. Так, например, банк, занимающийся в основном кредитованием предприятий торгово-посреднической сферы деятельности, определил для них следующую шкалу:

Коэффициенты кредитоспособности определяются на основе фактических данных о финансово-хозяйственной деятельности предприятия за период, предшествующий обращению за ссудой в банк. Такая практика самое главное позволяет выявить тенденции, сложившиеся в финансовой деятельности предприятия, причины возникновения потребности в кредитных ресурсах. Более полное представление о возможностях предприятия в будущем дает анализ бизнес-плана, договоров с заказчиками, спроса на продукцию, выпускаемую данным предприятием, уровня цен на нее и т.д.

С предприятиями каждого класса кредитоспособности банки по-разному строят свои кредитные отношения. Первоклассным заемщикам коммерческие банки могут открывать кредитную линию или выдавать разовые ссуды без обеспечения с установлением во всех случаях более низкой процентной ставки, чем для всех остальных заемщиков. Кредитование заемщиков второго класса осуществляется при обязательном наличии обеспечения. Предоставление кредита клиентам третьего класса кредитоспособности требует от банка особой осторожности.

В случае благоприятного заключения по определению кредитоспособности заемщика банк приступает к разработке условий кредитного договора с позиций интересов банка. Эти условия могут существенно отличаться от тех условий, которые содержались в заявке клиента. В процессе переговоров позиции сторон сближаются и выявляется компромисс. После достижения согласия оформляется кредитный договор, содержащий, как правило, следующие разделы:

§ Общие положения;

§ Права и обязанности заемщика;

§ Права и обязанности банка;

§ Ответственность сторон;

§ Порядок разрешения споров;

§ Срок действия договора;

§ Юридические адреса сторон.

В разделе I кредитного договора указываются: наименования договаривающихся сторон; предмет договора — вид кредита, его сумма, срок, процентная ставка; условия обеспечения исполнения обязательств по кредиту (залог, гарантия, поручительство, страхование ответственности непогашения кредита); порядок выдачи и погашения кредита, а также порядок начисления и уплаты процентов за кредит (за срочный и просроченный). Разделы II и III договора отражают права и обязанности сторон в процессе кредитных отношений. Так, например, заемщик обязуется использовать кредит по целевому назначению, предоставлять кредитору доступ к первичным отчетным и бухгалтерским документам. В части прав заемщика в договоре может быть отражена возможность расторжения договора при несоблюдении банком его условий.

Обязанностями банка по кредитному договору являются прежде всего предоставление предприятию кредита в сроки, размере и под проценты, согласованные при заключении договора, но могут быть зафиксированы и другие обязательства, как, например, информация заемщику об изменениях в нормативных документах по вопросам кредитования, вносимых по решению Центрального банка.

Банк вправе, например, прекращать выдачу новых ссуд и предъявлять к досрочному взысканию ранее выданные при нарушении заемщиком условий кредитного договора или, например, пересматривать в одностороннем порядке процентные ставки и т.д.

В разделе IV отражается ответственность сторон за нарушение договорных обязательств, фиксируются уровни штрафов, пени.

Подписание кредитного договора обеими сторонами придает ему силу юридического документа. После подписания договора, как было отмечено, в банке открывается ссудный отчет и начинается процесс непосредственного кредитования, важным моментом которого является регулирование задолженности.

Если кредитование осуществляется с простого ссудного счета, то регулирование сводится к контролю за погашением всей суммы задолженности по истечению срока кредитования. Проценты начисляются на общую сумму кредита. Нарушение данного условия приводит к переносу задолженности на счет просроченных ссуд, и проценты за кредит взимаются по более высокой ставке.

Открытие специального ссудного счета значительно усложняет процедуру регулирования задолженности. Она определяется на конец каждого рабочего дня банка, так как ее погашение осуществляется ежедневно за счет остатка выручки, поступающей на данный счет. Таким образом величина задолженности в течение всего срока кредитования разная, и проценты начисляются по формуле:

где СП — сумма процентов;

а1 и an — задолженность на начало и конец периода;

a2… an-1 — задолженность на последующие даты внутрипериода;

п — число дней в соответствующем периоде;

П — процентная ставка по кредитной операции.

ВОПРОСЫ ДЛЯ САМОКОНТРОЛЯ

§ Какие счета открывают клиенты в коммерческих банках?

§ Охарактеризуйте разновидности межбанковских безналичных расчетов.

§ В каких случаях применяются расчеты чеками и каковы их виды?

§ В чем суть расчетов платежными поручениями и почему они получили наибольшее распространение в платежном обороте России?

§ Почему в расчетах с иностранными поставщиками российские импортеры чаще всего прибегают к документарному аккредитиву?

§ В чем суть и каковы разновидности клиринга?

§ Что такое метод кредитования?

§ В чем отличие срочных кредитов от кредитной линии?

§ Какие показатели используются при оценке кредитоспособности предприятия?