Формы безналичных расчетов и условия их применения

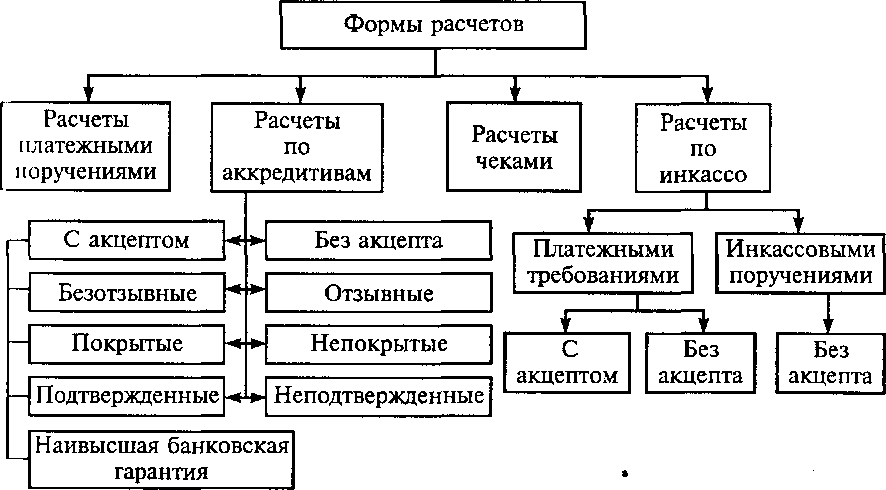

Положение Центрального банка Российской Федерации от 12 реля 2001 г. № 2-П «О безналичных расчетах в Российской Фед рации» регулирует осуществление безналичных расчетов по сч там в формах, установленных законодательством, а также опр деляет порядок заполнения используемых расчетных документа Участниками расчетов являются плательщики и получате средств, а также обслуживающие их банки. Формы безналичн расчетов избираются клиентами банков самостоятельно и пре сматриваются в договорах, заключаемых ими со своими партн рами. Банки не вмешиваются в договорные отношения клиент- Взаимные претензии по расчетам между плательщиком и пол телем средств, кроме возникших по вине банков, решаются в ус новленном законодательством порядке без участия банков. К основным формам безналичных расчетов относятся (рис. расчеты платежными поручениями; расчеты по аккредитивам; расчеты чеками; расчеты по инкассо.

Расчетные документы и порядок их оформления. Банки ос> ствляют операции по счетам на основании расчетных документ Расчетный документ — оформленное в виде документа рас" ряжение:

плательщика о списании денежных средств со своего счета и перечислении на счет получателя средств;

Рис. 7. Формы безналичных расчетов по счетам юридических лиц Рис. 7. Формы безналичных расчетов по счетам юридических лиц |

получателя средств на списание денежных средств со счета пла- юлыцика и перечисление на счет, указанный получателем средств.

При осуществлении безналичных расчетов используются следующие расчетные документы:

а) платежные поручения;

б) аккредитивы;

в) чеки;

г) платежные требования;

д) инкассовые поручения.

Расчетные документы на бумажном носителе оформляются на планках, изготавливаемых в типографии или с использованием компьютеров, также могут быть использованы копии бланков расчетных документов, полученных на множительной технике/

Расчетные документы на бумажном носителе заполняются с применением пишущих или электронно-вычислительных машин шрифтом черного цвета за исключением чеков, которые заполняются ручками с пастой, чернилами черного, синего или фиоле- ювого цвета (допускается заполнение чеков на пишущей машинке шрифтом черного цвета). Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного, синего пли фиолетового цвета. Оттиск печати и оттиск штампа банка, проставляемые на расчетных документах, должны быть четкими, шачения реквизитов — читаться без затруднения. Исправления, помарки и подчистки, а также использование корректирующей к ид кости в расчетных документах не допускаются.

Расчетные документы должны содержать следующие реквизиты (г учетом особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы;

б) номер расчетного документа, число, месяц и год его вь писки;

в) вид платежа;

г) наименование плательщика, номер его счета, ИНН;

д) наименование и местонахождение банка плательщика, е~ БИК, номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, ИНН

ж) наименование и местонахождение банка получателя, е~ БИК, номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяв^ ся в расчетном документе отдельной строкой или должно бы указание на то, что налог не уплачивается;

и) сумму платежа, обозначенную прописью и цифрами; к) очередность платежа; л) вид операции;

м) подписи уполномоченных лиц и оттиск печати. Расчетные документы действительны к предъявлению в обслу живающий банк в течение 10 календарных дней, не считая дня ] выписки. Они предъявляются в банк в количестве экземпляров необходимом для всех участников расчетов (заполняются иден тично). Списание банком денежных средств со счета производит' ся на основании первого экземпляра расчетного документа.

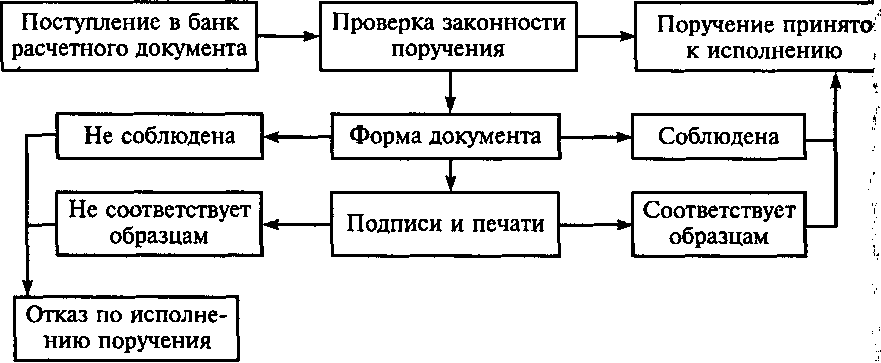

Расчетные документы, оформленные с нарушением устано: ленных требований, приему не подлежат (рис. 8).

Расчеты платежными поручениями. Они могут производитьс для перечисления денежных средств:

за поставленные товары, выполненные работы, оказанные уел в бюджеты и во внебюджетные фонды; в качестве возврата кредитов и уплаты процентов по ним;

Рис. 8. Технологическая цепочка принятия решения об исполнен: поручения клиенту банка Рис. 8. Технологическая цепочка принятия решения об исполнен: поручения клиенту банка |

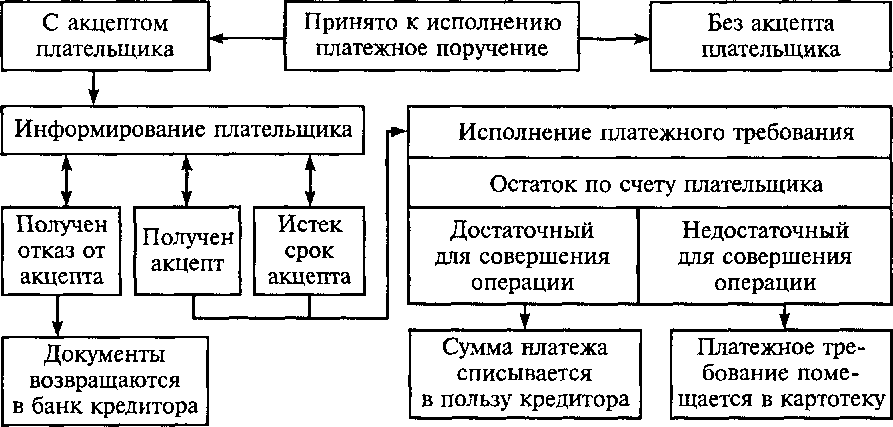

Рис. 9. Технологическая цепочка исполнения платежного поручения в банке плательщика Рис. 9. Технологическая цепочка исполнения платежного поручения в банке плательщика |

по предварительной оплате товаров, работ, услуг, осуществлению периодических платежей; в других целях.

Платежное поручение — распоряжение владельца счета обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Поручение исполняется банком в конкретно установленный срок. Платежное поручение составляется на бланке формы 0401060 п принимается банком независимо от наличия денежных средств па счете плательщика. При отсутствии или недостаточности денежных средств на счете плательщика платежные поручения помещаются в картотеку «Расчетные документы, не оплаченные в срок», оплата которых производится по мере поступления средств в установленной очередности. Допускается частичная оплата пла- | ежных поручений из картотеки «Расчетные документы, не оплаченные в срок» (рис. 9).

Расчеты по аккредитивам. Аккредитив — условное денежное обязательство, принимаемое банком (банк-эмитент) по поручению плательщика произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи.

Банками могут открываться аккредитивы покрытые (депонированные) и непокрытые (гарантированные). В случае открытия покрытого аккредитива банк-эмитент перечисляет сумму аккредитива (покрытие) в распоряжение исполняющего банка. Если открывается непокрытый аккредитив, банк-эмитент предоставляет исполняющему банку право списывать денежные средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива. Кроме того, аккредитивы подразделяются на отзывные и безотзывные. Безотзывные аккредитивы могут быть подтвержденными, т.е. по просьбе банка-эмитента исполняющий банк может подтвердить безотзывный аккредитив. Аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка (см. рис. 7).

Аккредитив предназначен для расчетов с одним конкретным получателем средств и по конкретному договору. Порядок расчетов по аккредитиву устанавливается в основном договоре с поставщиком. Платеж по аккредитиву производится путем перечисления суммы аккредитива на счет получателя средств (допускаются частичные платежи).

В соответствии с действующим законодательством банки несут ответственность за нарушения, допущенные при исполнении аккредитивной формы расчетов.

Порядок работы с аккредитивами в банке-эмитенте. Плательщик представляет обслуживающему банку аккредитив на бланке формы 0401063, в котором, кроме основных реквизитов, необходимых для расчетных документов, плательщик обязан указать:

вид аккредитива (при отсутствии указания на то, что аккредитив является безотзывным, он считается отзывным);

условие оплаты аккредитива (с акцептом или без акцепта); номер счета, открытый исполняющим банком для депонирования средств при покрытом (депонированном) аккредитиве;

срок действия аккредитива с указанием даты (число, месяц и год) его закрытия;

полное и точное наименование документов, против которых производится платеж по аккредитиву;

наименование товаров (работ, услуг), для оплаты которых открывается аккредитив, номер и дату основного договора, срок отгрузки товаров (выполнения работ, оказания услуг), грузополучателя и место назначения (при оплате товаров).

При отсутствии хотя бы одного из этих реквизитов банк отказывает в открытии аккредитива.

Учет сумм покрытых (депонированных) аккредитивов осуществляется банком-эмитентом на счете «Выставленные аккредитивы». Учет сумм гарантий по непокрытым (гарантированным) аккредитивам осуществляется банком-эмитентом на счете «Гарантии, выданные банком».

Банк-эмитент обязан не позже рабочего дня, следующего за днем возврата суммы неиспользованного покрытого аккредитива, зачислить ее на счет плательщика, с которого были перечислены денежные средства в счет покрытия по аккредитиву.

Порядок работы с аккредитивами в исполняющем банке. Поступившие от банка-эмитента денежные средства по покрытому аккредитиву зачисляются на открытый для осуществления расчетов по аккредитиву отдельный лицевой счет «Аккредитивы к оплате». При поступлении от банка-эмитента непокрытого аккредитива его сумма учитывается на счете «Гарантии, поручительства, полученные банком».

Для получения денежных средств по аккредитиву получатель представляет в банк четыре экземпляра реестра счетов формы 0401065, отгрузочные и другие предусмотренные условиями аккредитива документы. Документы должны быть представлены в пределах срока действия аккредитива. Исполняющий банк обязан проверить соответствие документов, представленных получателем средств, документам, предусмотренным аккредитивом, а также правильность оформления реестра счетов, соответствие подписей и оттиска печати получателя средств образцам, заявленным в карточке, с образцами подписей и оттиска печати. При установлении нарушений в части представления документов, предусмотренных аккредитивом, а также правильности оформления реестров счетов платеж по аккредитиву не производится, документы возвращаются получателю средств.

При осуществлении платежа по аккредитиву сумма, указанная в реестре счетов, зачисляется на счет получателя средств. Первый экземпляр реестра помещается в документы дня банка. Второй экземпляр реестра с приложением товарно-транспортных и иных требуемых условиями аккредитива документов, а также третий экземпляр направляются банку-эмитенту для вручения плательщику и одновременного отражения по счетам «Выставленные аккредитивы» или «Гарантии, выданные банком» в зависимости от вида аккредитива.

Закрытие аккредитива в исполняющем банке производится:

по истечении срока аккредитива;

на основании заявления получателя средств об отказе от дальнейшего использования аккредитива до истечения срока его действия;

по распоряжению плательщика о полном или частичном отзыве аккредитива.

О закрытии аккредитива исполняющий банк должен направить в банк-эмитент уведомление в произвольной форме.

Расчеты чеками. Порядок и условия использования чеков регулируются Гражданским кодексом РФ, другими законами и банковскими правилами.

Чек — ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Представление чека в банк, обслуживающий чекодержателя, для получения платежа считается предъявлением чека к оплате. Он оплачивается плательщиком за счет денежных средств чекодателя. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Плательщик по чеку обязан удостовериться в подлинности чека, используя все доступные ему способы.

Бланки чеков являются бланками строгой отчетности. Их хранение осуществляется в порядке, установленном нормативными актами Банка России. Чек должен содержать все обязательные реквизиты, установленные ГК РФ, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. В случае, когда сфера обращения чеков ограничивается одним банком и его клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между банком и клиентом (см. рис. 7).

Расчеты по инкассо. Это банковская операция, посредством которой банк (банк-эмитент) по поручению и за счет клиента осуществляет действия по получению платежа от плательщика.

Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений (оплата производится без распоряжения плательщика).

Платежные требования и инкассовые поручения предъявляются получателем средств в банк (банк-эмитент), обслуживающий его, при Реестре переданных на инкассо расчетных документов.

Ответственный исполнитель банка-эмитента осуществляет проверку законности требования получателя средств (взыскателя средств) к плательщику платежа, после чего последние экземпляры расчетных документов вместе со вторым экземпляром реестра возвращаются получателю средств (подтверждение приема документов на инкассо). Первые экземпляры реестров остаются в банке-эмитенте и используются в качестве журнала регистрации принятых на инкассо расчетных документов. Банк-эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению (т. е. в исполняющий банк).

В исполняющем банке поступившие платежные требования и инкассовые поручения регистрируются в журнале. Ответственный исполнитель осуществляет контроль полноты и правильности заполнения реквизитов платежных требований и инкассовых поручений. Расчетные документы, оформленные с нарушением установленных требований, подлежат возврату.

По документам, не требующим акцепта, банк осуществляет операцию по списанию средств со счета плательщика и перечислению их на счет получателя платежа. При отсутствии или недостаточности денежных средств на счете плательщика платежные требования на безакцептное списание денежных средств и инкассовые поручения помещаются в картотеку «Расчетные документы, не оплаченные в срок».

Исполняющий банк обязан известить банк-эмитент о помещении расчетных документов в картотеку, а банк-эмитент — довести извещение до клиента. Оплата расчетных документов производится по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством. Допускается частичная оплата платежных требований, инкассовых поручений, находящихся в картотеке «Расчетные документы, не оплаченные в срок». При полной оплате платежного требования инкассового поручения в поле «Отметки банка плательщика» проставляются штамп банка плательщика, дата списания со счета и подпись ответственного исполнителя. В случае неисполнения или ненадлежащего исполнения поручения клиента по получению платежа банк-эмитент несет перед ним ответственность в соответствии с законодательством.

Расчеты платежными требованиями. Платежное требование — расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором. Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика (рис. 10).

Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях:

установленных законодательством;

предусмотренных сторонами по основному договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Платежное требование составляется на бланке ф. 0401061. Кроме реквизитов, необходимых для этого расчетного документа, в платежном требовании указываются:

а) условие оплаты;

б) срок для акцепта;

в) дата отсылки плательщику предусмотренных договором документов в случае, если эти документы были отосланы им плательщику;

Рис. 10. Технологическая цепочка исполнения платежного требования с акцептом в банке плательщика платежа Рис. 10. Технологическая цепочка исполнения платежного требования с акцептом в банке плательщика платежа |

г) наименование товара (выполненных работ, оказанных услуг), номер и дата договора, номера документов, подтверждающих поставку товара (выполнение работ, оказание услуг), дата поставки товара (выполнения работ, оказания услуг), способ поставки товара и другие реквизиты — в поле «Назначение платежа».

Расчеты платежными требованиями, оплачиваемыми с акцептом плательщиков, осуществляются в следующем порядке. В платежном требовании в поле «Условие оплаты» получатель средств проставляет «с акцептом», в поле «Срок для акцепта» указывает количество дней для акцепта платежного требования.

Срок для акцепта платежных требований определяется сторонами по основному договору (не менее пяти рабочих дней). При отсутствии срока для акцепта платежного требования принимаются в расчет пять рабочих дней. При исчислении срока платежа в расчет берутся только рабочие дни (день приема платежного требования банком в расчет не принимается).

Последний экземпляр платежного требования (используется для извещения плательщика о поступлении платежного требования) передается плательщику для акцепта (не позже следующего рабочего дня со дня поступления в банк платежного требования).

Принятые к исполнению платежные требования помещаются в картотеку «Расчетные документы, ожидающие акцепта для оплаты». Плательщик вправе досрочно акцептовать платежное требование, отказаться полностью или частично от акцепта платежных требований (если имеются основания, предусмотренные в договоре). Отказ оформляется заявлением на «отказ от акцепта», составляемым в трех экземплярах. Первый и второй экземпляры заявления оформляются подписями должностных лиц, имеющих право подписи расчетных документов, и оттиском печати плательщика.

При полном отказе от акцепта платежное требование изымается из картотеки «Расчетные документы, ожидающие акцепта для оплаты» и в тот же день подлежит возврату в банк-эмитент вместе со вторым экземпляром заявления об отказе от акцепта для возврата получателю средств.

Первый экземпляр заявления об отказе от акцепта с копией платежного требования помещается в документы дня банка плательщика в качестве основания возврата расчетного документа без оплаты и изъятия из картотеки «Расчетные документы, ожидающие акцепта для оплаты», третий экземпляр заявления возвращается плательщику в качестве расписки в получении заявления об отказе от акцепта.

При частичном отказе от акцепта платежное требование изымается из картотеки «Расчетные документы, ожидающие акцепта для оплаты» и оплачивается в сумме, акцептованной плательщиком. При этом сумма, обозначенная цифрами, обводится и рядом с ней выводится новая сумма, подлежащая оплате. Произведенная запись заверяется подписью ответственного исполнителя банка. Первый экземпляр заявления об отказе от акцепта вместе с первым экземпляром платежного требования помещаются в документы дня. Второй экземпляр заявления направляется не позже рабочего дня, следующего за днем приема заявления об отказе от акцепта, в банк-эмитент для передачи получателю средств, третий экземпляр заявления возвращается плательщику в качестве расписки в получении заявления об отказе от акцепта.

Если в установленный срок отказ от акцепта платежных требований не получен, эти требования считаются акцептованными. На следующий рабочий день после истечения срока акцепта они изымаются из картотеки «Расчетные документы, ожидающие акцепта для оплаты» и оплачиваются со счетов плательщиков при наличии денежных средств на счете или помещаются в картотеку «Расчетные документы, не оплаченные в срок» при отсутствии или недостаточности денежных средств на счете.

Все возникающие между плательщиком и получателем средств разногласия разрешаются в порядке, предусмотренном законодательством.

Расчеты платежными требованиями, оплачиваемыми без акцепта плательщиков, осуществляются следующим образом. В платежном требовании на списание денежных средств на основании законодательства в поле «Условие оплаты» получатель средств проставляет «без акцепта», а также делает ссылку на закон (с указанием его номера, даты принятия и соответствующей статьи), на основании которого осуществляется взыскание. В платежном требовании на списание денежных средств на основании договора в поле «Условие оплаты» получатель средств указывает «без акцепта», а также дату, номер основного договора и соответствующий его пункт, предусматривающий право безакцептного списания.

Списание денежных средств со счета в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о безакцептном списании денежных средств либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан предоставить в обслуживающий банк сведения о кредиторе (получателе средств), который имеет право выставлять платежные требования на списание денежных средств без акцепта, наименовании товаров, работ или услуг, за которые будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право списания без акцепта).

Отсутствие условия о безакцептном списании денежных средств в договоре банковского счета либо иных вышеуказанных сведений является основанием для отказа банком в оплате платежного требования без акцепта. Данное платежное требование оплачивается в порядке предварительного акцепта со сроком для акцепта пять рабочих дней.

При приеме платежных требований на безакцептное списание денежных средств ответственный исполнитель исполняющего банка обязан проверить наличие ссылки на законодательный акт (основной договор).

При отсутствии указания «без акцепта» платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком пять рабочих дней.

Банки не рассматривают возражений плательщиков по списанию денежных средств с их счетов в безакцептном порядке.

Расчеты инкассовыми поручениями. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств ро счетов плательщиков в бесспорном порядке. Инкассовые поручения применяются:

1) в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

2) для взыскания по исполнительным документам;

3) в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Инкассовое поручение составляется на бланке ф. 0401071. При взыскании денежных средств со счетов в бесспорном порядке в случаях, установленных законом, в инкассовом поручении в поле «Назначение платежа» должна быть сделана ссылка на закон (с указанием его номера, даты принятия и соответствующей статьи). При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату выдачи исполнительного документа, его номер, номер дела, по которому принято решение, подлежащее принудительному исполнению, а также наименование органа, вынесшего такое решение. В случае взыскания исполнительского сбора судебным приставом-исполнителем инкассовое поручение должно содержать указание на взыскание исполнительского сбора, а также ссылку на дату и номер исполнительного документа судебного пристава- исполнителя.

Инкассовые поручения на взыскание денежных средств со счетов, выставленные на основании исполнительных документов, принимаются банком взыскателя с приложением подлинника исполнительного документа либо его дубликата. Банки не принимают к исполнению инкассовые поручения, если прилагаемый исполнительный документ предъявлен по истечении срока, установленного законодательством.

Банки, обслуживающие должников (исполняющие банки), исполняют поступившие инкассовые поручения. При отсутствии или недостаточности денежных средств на счете должника для выполнения операции следует сделать на исполнительном документе отметку о полном или частичном неисполнении указанных в нем требований. Инкассовое поручение помещают в картотеку «Расчетные документы, не оплаченные в срок». Инкассовые поручения исполняются по мере поступления денежных средств в очередности, установленной законодательством.

Бесспорный порядок списания денежных средств применяется по обязательствам в соответствии с условиями основного договора за исключением случаев, установленных Банком России.

Списание денежных средств в бесспорном порядке в случаях, предусмотренных основным договором, осуществляется банком при наличии в договоре банковского счета условия о списании денежных средств в бесспорном порядке либо на основании дополнительного соглашения к договору банковского счета, содержащего соответствующее условие. Плательщик обязан предоставить в обслуживающий банк сведения о кредиторе (получателе средств), имеющем право выставлять инкассовые поручения на списание денежных средств в бесспорном порядке, обязательстве, по которому будут производиться платежи, а также об основном договоре (дата, номер и соответствующий пункт, предусматривающий право бесспорного списания).

Основанием для отказа банком в оплате инкассового поручения являются отсутствие в договоре банковского счета условия о списании денежных средств в бесспорном порядке, а также отсутствие сведений о кредиторе (других вышеуказанных сведений). Инкассовое поручение должно содержать ссылку на дату, номер основного договора и соответствующий его пункт, предусматривающий право на бесспорное списание.

Банки не рассматривают по существу возражений плательщиков против списания денежных средств с их счетов в бесспорном порядке.

Исполнительный документ, взыскание денежных средств по которому не производилось или произведено частично, возвращается вместе с инкассовым поручением исполняющим банком банку-эмитенту для передачи взыскателю платежа лично под расписку. На исполнительном документе делается отметка о дате возврата документа с указанием взысканной суммы. В журнале регистрации банка делается отметка с указанием даты, суммы (или остатка суммы) и причины возврата.

Базисные термины и понятия*

Расчетный документ; ИНН; БИК; платежное поручение; аккредитив: отзывной, безотзывной, подтвержденный; чек; чекодатель.

Вопросы и ответы

Вопрос 1. С какой целью банковским законодательством предусмотрено такое большое разнообразие форм расчетов?

Ответ. Обмен продуктами труда в экономических науках выражается двумя формулами «Деньги — Товар» и «Товар — Деньги», противоположными по своему значению. В первом случае покупатель является кредитором, а во втором кредитором является продавец. В настоящее время в России зачастую отсутствуют хорошо налаженные связи между производителями и потребителями продукта, в результате чего существует риск, что одна из сторон может не выполнить своих обязательств. Банки берут на себя функцию посредничества в расчетах. Объем гарантий банка зависит от формы расчетов, выбранной партнерами при оформлении ими договоров.

Расчеты чеками — самые простые расчеты, они позволяют одновременную передачу товара и платежного средства. Чек предъявляется в: банк, и если он имеет законную силу, то по предъявлении оплачивается банком. ;

При расчетах платежными поручениями банк выполняет поручение, плательщика о списании с его счета суммы платежа и перечислении ее на счет продавца товара или услуг. Задача банка состоит только в том, чтобы своевременно перечислить деньги. Таким образом, поставщик защищен, а покупатель не защищен банком.

Инкассовая форма расчетов предполагает, что поставщик выполни свои обязательства перед покупателем, после чего предоставит в бан платежное требование с документами, подтверждающее выполнение

договора. Банк, в свою очередь, востребует платеж с покупателя в пользу поставщика. Однако здесь все не так просто, как кажется на первый взгляд. Если вспомнить банковское законодательство, то банк не имеет права совершать операции по счету без согласия владельца счета. В банковской терминологии слово «согласие» заменено словом «акцепт». Покупатель может найти причину и отказаться от акцепта. Кроме того, есть вероятность, что операция не состоится из-за того, что на счете покупателя не будет достаточной суммы средств для осуществления платежа. Таким образом, покупатель защищен банком, а поставщик не защищен.

Только аккредитивная форма расчетов дает полноценные гарантии для обоих участников сделки. Если договором предусмотрен аккредитив без права отзыва с акцептом покупателя, подтверждаемым банком, то он дает полные гарантии, что при выполнении своих обязательств в соответствии с договором каждая из сторон может рассчитывать на удовлетворение своих прав. Если продавец в точно установленный срок выполнит отгрузку товара, а покупатель получит товар по качеству, соответствующему договору, то покупатель не сможет отказаться от платежа из-за отсутствия на его счете достаточных для расчетов денежных средств, платеж продавцу гарантирован банком за счет аккредитива (зарезервированного счета). Чем выше банковская гарантия, тем она дороже стоит.

Вопрос 2. В чем заключается отличие отсроченного платежа от просроченного?

Ответ. Виды платежей в зависимости от срока подразделяются: на срочный, досрочный, отсроченный, просроченный платежи.

Срочный платеж может совершаться:

до начала торговой операции (авансовый платеж);

немедленно после завершения операции (например, платежным поручением);

через определенный срок после завершения операции (на условиях кредита).

Досрочный платеж — это выполнение денежного обязательства до истечения оговоренного срока.

Отсроченный платеж — это невозможность погасить денежное обязательство в намеченный срок (продление первоначально установленного срока платежа, производимое по согласованию с получателем средств).

Просроченный платеж — отсутствие средств у плательщика и невозможность получения кредита при наступлении намеченного срока платежа.

Вопрос 3. Какие виды расчетов относятся к межбанковским?

Ответ. Межбанковские расчеты — это расчеты, осуществляемые банками на основании отношений, установленных между ними, или в соответствии с заключенными с клиентами договорами на расчетно-кассовое обслуживание.

Вопрос 4. Какие отношения между банками называют корреспондентскими?

Ответ. Корреспондентские отношения — это отношения между двумя или несколькими кредитными учреждениями при осуществлении платежей и расчетов одним из них по поручению и за счет другого.

Г) Семибратова

Вопрос 5. Каково назначение корреспондентского счета?

Ответ. Корреспондентский счет — это счет, который на основании заключенного договора о корреспондентских отношениях отражает расчеты, произведенные одним банком по поручению и за счет другого кредитного учреждения.

Корреспондентские счета подразделяются на два вида: счет «НОСТРО» и счет «ЛОРО». Счета типа «НОСТРО» (наш счет у вас) открываются банком в банках-корреспондентах, а счет типа «ЛОРО» (ваш счет у нас) — на имя его банков-корреспондентов. Эти счета могут открываться в одностороннем порядке и на взаимной основе. Счет «НОСТРО» в одном банке является счетом «ЛОРО» у его банка-корреспондента.

Вопрос 6. Что такое межбанковский клиринг?

Ответ. Межбанковский клиринг — это система безналичных расчетов между банками путем зачета взаимных денежных требований юридических лиц.

Вопрос 7. Может ли клиент получить услугу банка на дому?

Ответ. Да, может, если воспользуется новой услугой — системой «банк — клиент».

Первой попыткой банков обойти ограничения на осуществление расчетов из-за того, что отделения открыты только в рабочие часы, были1 банкоматы, затем появились услуги по телефону. В настоящее время многие банки начали предоставлять банковские услуги на дому с помощью специализированных систем «банк—клиент». Сначала такие услуги предоставлялись только по закрытым частным каналам. В настоящее время ситуация меняется в сторону использования Интернета.

Схема использования системы «банк—клиент» такова: банк устанавливает систему, а затем предоставляет доступ к ней своим клиентам. Для банков система «банк—клиент» не представляет собой ничего принципиально нового, основные изменения касаются только организационной сферы деятельности.

Система «банк— клиент» позволяет всего лишь исключить процедуру передачи бумажного оригинала из рук клиента в руки операциониста ц перевести его в электронную форму. Сопутствующие этому процессу операции (идентификации и аутентификации документа) тоже выполняются автоматически. В дальнейшем документ в электронном виде про ходит абсолютно те же этапы обработки, предусмотренные существую щей банковской технологией, что и бумажный документ. Основные пре имущества системы «банк—клиент» перед традиционными способам обслуживания следующие.

1. У банка появляется возможность работать с клиентом практическ: круглосуточно.

2. Клиент может осуществить платеж, не выходя из офиса. Более того клиент перестает быть территориально привязанным к обслуживающей его банку. У него появляется возможность выбрать банк, который е: устраивает по качеству предоставляемых услуг, а не по степени террито риальной близости.

3. Качественная система «банк — клиент» позволяет автоматизирова практически весь документооборот между банком и его клиентами.

Система «банк—клиент» в настоящее время превращается в необходимый вид сервиса, который каждый солидный банк должен предоста- нить своим клиентам. В условиях повсеместного перехода от бумажного к электронному документообороту наличие такой системы зачастую определяет выбор клиентом того или иного банка. Кроме того, данная система предназначена для организации документооборота не только между банками и их клиентами, а вообще между любыми физическими и юридическими лицами в режиме реального времени.

На первых порах эксплуатация системы требует денег, выделения техники и обучения сотрудников для ее обслуживания, однако в конечном счете она повышает качество обслуживания клиентов, а это значит, и конкурентоспособность банка.

Вопросы для повторения

1. В чем заключается существенное отличие безналичных расчетов от | кшичных расчетов?

2. Перечислите основные принципы организации безналичных расчетов.

3. Что означает один из принципов безналичных расчетов: контроль всех участников за правильностью совершения расчетов, соблюдением установленных положений о порядке их проведения?

4. В чем заключается основное отличие бюджетного и текущего банковских счетов?

5. Перечислите основные положения договора банковского счета.

6. Назовите основные права и обязанности сторон договора банковского счета.

7. Какую ответственность несут стороны за нарушение принятых по договору банковского счета обязательств?

8. Укажите причины, которые могут послужить основанием для временного прекращения совершения операций по счету.

9. Перечислите документы, необходимые для открытия счета.

10. На каких основаниях банком может быть осуществлено закрытие счета?

11. Какие документы называются расчетными?

12. Какой существует порядок оформления расчетных документов?

13. Перечислите обязательные реквизиты расчетных документов.

14. В чем заключается особенность расчетов по аккредитиву?

15. Опишите порядок совершения расчетов по платежному поручению.

16. Укажите различия совершения расчетов по платежному поручению и платежному требованию.

17. В чем заключается различие в исполнении платежного требования с акцептом» или «без акцепта» плательщика?

18. В чем заключается преимущество расчетов чеком за полученный н>вар или услугу?

ГЛАВА 8 ПРОЧИЕ ОПЕРАЦИИ

8.1. Хранилище индивидуальных сейфов

Депозитарные сейфы — это относительно новая специальная услуга для клиентов Сбербанка России. Хранилище оборудовано современными системами охраны и имеет высокую степень защиты. Индивидуальные сейфы изготовлены на предприятии старейшей в Европе фирмы по производству банковского оборудования — Негит. Они предназначены для хранения ценных предметов, документов и другого имущества.

Правила аренды сейфов. Они установлены с учетом многолетнего опыта работы в этой области ряда европейских банков.

Сейфы находятся в специальных хранилищах (депозитариях). Банк несет полную ответственность за их сохранность и целостность. Сейф может быть открыт только путем одновременного использования двух ключей разной конструкции. При этом один ключ находится у клиента, другой — в банке. Клиент и его доверенное лицо имеют право доступа к сейфу только в часы работы банка.

Клиенту предоставляется возможность анонимного хранения своих ценностей. Никто не может знать о том, что именно находится в сейфе. В связи с этим основными правилами предусмотрено, что клиент:

помещает в сейф ценности самостоятельно, вне контроля со .стороны банка. Лица, сопровождающие клиента, к сейфу не допускаются.

не ставит в известность банк о количестве, стоимости и каче стве помещаемых ценностей (опись не прилагается);

не имеет права использовать сейф для помещения в него оружия, наркотиков, радиоактивных, взрывоопасных веществ, а такж предметов, на которые наложен арест.

Банк не может нести ответственность за сохранность и целост ность предметов хранения, так как у банка нет информации о них В связи с этим стороны исходят из принципов взаимного довери и конфиденциальности.

Договор о предоставлении в пользование индивидуальных бан; ковских сейфов. Для получения сейфа во временное пользовани клиент заключает с банком договор. Перед этим клиент имеет право осмотреть помещение, где находятся сейфы, и ознакомиться с порядком их пользования.

Предметом договора является то, что банк предоставляет клиенту в пользование индивидуальный банковский сейф, а клиент обязуется использовать его по прямому назначению.и оплачивать услугу банку. Плата за аренду взимается по тарифам в зависимости от срока и размера арендуемого сейфа. Сейфы предоставляются клиенту в пользование с момента поступления платы за услугу на счет либо в кассу банка. Если клиент освобождает сейф досрочно, он не может требовать возврата платы за его использование. При пользовании данной банковской услугой сверх оплаченного срока банк взимает дополнительную плату. В договоре определяются права и обязанности сторон. Банк берет на себя обязательства:

содержать сейфы в исправном состоянии; обеспечить клиенту и его представителю беспрепятственный доступ к сейфам;

не разглашать сведений о самом клиенте, его доверенном лице, номере сейфа, а также о самом факте предоставления сейфов (кроме случаев, предусмотренных законом). В обязанности клиента входит: удостовериться в том, что ключи, кассета и сейф находятся в исправном состоянии, и подписать акт приемки-передачи;

в случае утери ключей, повреждения кассет, замков от сейфов своевременно возмещать убытки банку.

Договор скрепляется подписями и печатями сторон и вступает в силу с момента его подписания. Один экземпляр договора хранится в банке, другой — у клиента. По истечении срока договора клиент должен освободить сейф и сдать ключи от сейфа и прилагающиеся к нему кассеты.

Банк должен обеспечить своим клиентам максимально возможные удобства при посещении хранилища.

8.2. Операции с памятными монетами из драгоценных металлов

Под операциями с памятными монетами из драгоценных металлов подразумеваются:

получение, выдача и учет монет в хранилище банка; реализация монет клиентам — физическим и юридическим лицам.

Для правильного оформления операций следует различать «старые монеты» и «новые монеты». Памятные и инвестиционные монеты старых образцов, содержащие драгоценные металлы, выпущенные СССР и Российской Федерацией в 1965— 1997 гг., утратили с 1 января 1999 г. статус валюты Российской Федерации. Они были переведены в категорию драгоценных металлов, теперь их называют «старые монеты». «Новые монеты» — это монеты, выпускаемые в обращение Банком России начиная с 1 августа 1998 г.

Порядок совершения операций с памятными и инвестиционными монетами, содержащими драгоценные металлы, определен «Порядком совершения филиалами Сбербанка России и их структурными подразделениями операций с памятными монетами из драгоценных металлов, выпускаемыми в обращение Банком России».

Получение, выдача и учет монет в хранилище. Из учреждения ЦБ РФ монеты доставляются в хранилища Сбербанка России инкассаторами. В хранилище монеты принимаются заведующим кладовой ценностей с полным визуальным осмотром и поштучным пересчетом. При обнаружении повреждения монет и/или индивидуальной упаковки составляется акт. В акте указываются наименование монет, металл, проба, масса в чистоте, качество чеканки, номинал, год выпуска, а также характер повреждения.

На основании описи, выданной учреждением Банка России, для оформления приходной операции монет в кладовую ценностей выписываются кассовые ордера ф. № 53 отдельно:

на «новые монеты» на общую сумму монет по их номинальной стоимости, а также оформляется ордер ф. № 63 на сумму разницы между ценой их приобретения и номинальной стоимостью;

на «старые монеты» на общую сумму монет по цене их приобретения.

Монеты учитываются в Книге кладовой ф. № 12, а также в «Книге учета памятных монет из драгоценных металлов» («новые монеты») и в «Книге учета и хранения памятных монет из драгоценных металлов» («старые монеты»).

Территориальные банки Сбербанка России отправляют монеты в подведомственные им отделения, а отделения — в подведомственные филиалы. Оформление отправленных ценностей имеет сври особенности. На «новые» и «старые монеты» оформляются отдельные ордера, в которых указываются: на «новые монеты» — общая сумма монет по их номинальной стоимости; на «старые монеты» — общая сумма монет по цене их приобретения. На всю партию отправляемых монет составляется опись в трех экземплярах. В описи указываются по каждому виду монет: наименование, год выпуска и качество чеканки, металл, номинал, количество, цена приобретения одной монеты, суммы стоимости всех монет одного вида по цене их приобретения, а также общей суммы стоимости монет по цене приобретения.

Оформление операций по продаже монет физическим лицам. Операция оформляется в «две руки» — контролером и кассиром банка. Контролер предварительно выясняет у клиента, какие монеты он желает приобрести. Далее оформляются контрольная ведомость по продаже памятных монет и квитанция ф. № 31. В документах указываются фамилия, имя, отчество клиента, наименование продаваемой монеты с подробной информацией о ней. Если клиент хочет приобрести несколько монет разного наименования, то заполняется опись в двух экземплярах. Эта опись является основанием для записи в контрольную ведомость и оформления квитанции ф. № 31.

Контролер предлагает клиенту расписаться в квитанции и описи и передает документы кассиру. Кассир, получив от контролера контрольную ведомость, квитанцию, опись, вызывает клиента и завершает операцию:

получает деньги (причитающиеся за монеты); проверяет и подписывает документы (полученные от контролера); выдает клиенту монеты, квитанцию ф. № 31 и опись (если она заполнялась).

По желанию клиента сумма, необходимая для оплаты приобретаемых им монет, может быть списана на основании расходного кассового ордера с его лицевого счета, открытого в данном филиале.

В конце операционного дня на основании квитанции ф. № 31 оформляются кассовые ордера ф. № 53 отдельно:

на «новые монеты» — на общую сумму монет по их номинальной стоимости и на разницу между общей суммой, полученной от реализации монет и общей их суммой по номинальной стоимости;

на «старые монеты» — на общую сумму, полученную от реализации монет.