Управление рентабельностью собственного капитала

Для разработки стратегии управления рентабельностью собственного капитала и комплексной оценки основных влияющих на нее факторов, используется модель Дюпон. Эта модель позволяет дать оценку влиянию на рентабельность собственного капитала таких факторов, как мультипликатор собственного капитала, деловая активность и рентабельность продаж.

Стратегия повышения рентабельности за счет трех перечисленных факторов в значительной степени зависит от специфики деятельности организации. Поэтому в процессе разработки финансовой политики надо оценивать внутренние и внешние факторы функционирования бизнеса.

За счет маржи может повышать рентабельность организация, которая выпускает высококачественную продукцию для сегмента, характеризующегося достаточно высокими доходами и низкой ценовой эластичностью спроса по цене. При этом удельный вес постоянных расходов должен быть достаточно низким, поскольку высокая маржа обычно сопровождается небольшим объемом производства и реализации. Кроме того, поскольку высокая маржа – это всегда стимул конкурентам войти на рынок, стратегия повышения рентабельности собственного капитала за счет маржи применима при достаточной защищенности рынка от потенциальных производителей.

Если направлением повышения рентабельности собственного капитала является оборачиваемость активов, то обслуживаемый сегмент рынка должен характеризоваться высокой эластичностью спроса по цене и невысокими доходами потенциальных покупателей. В этом случае речь идет о массовом рынке, а, следовательно, производственные мощности должны быть достаточны для удовлетворения спроса.

Повысить рентабельность собственного капитала за счет мультипликатора, т.е. за счет наращивания обязательств, можно только в том случае, если, во-первых, рентабельность активов организации значительно выше стоимости привлекаемых обязательств и, во-вторых, в структуре ее активов внеоборотные активы занимают небольшой удельный вес, что позволяет организации в структуре источников финансирования иметь значительный удельный вес непостоянных источников.

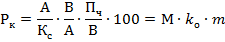

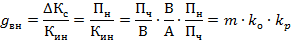

Трехфакторная модель Дюпон имеет вид:

М – мультипликатор собственного капитала, рассчитываемый как отношение скорректированных активов (активы за вычетом кредиторской задолженности, по пассиву равны инвестированному капиталу) к собственному капиталу;

коэффициент оборачиваемости активов;

коэффициент оборачиваемости активов;

чистая рентабельность продаж (чистая маржа).

чистая рентабельность продаж (чистая маржа).

Существуют модификации модели Дюпон, позволяющие более полно исследовать влияние отдельных факторов на рентабельность собственного капитала. Например, пятифакторная модель, дополнительно учитывающая фактор процентного бремени и эффективность прочей деятельности.

Показатель «процентное бремя» рассчитывается как отношение чистой прибыли к чистой операционной прибыли и позволяет оценить эффективность заимствований.

Показатель «эффективность прочей деятельности» определяется как отношение чистой операционной прибыли к чистой прибыли от продаж и позволяет оценить влияние результата от прочих операций на итоговую эффективность бизнеса.

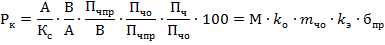

Пятифакторная модель имеет вид:

чистая операционная прибыль;

чистая операционная прибыль;

чистая прибыль от продаж, рассчитываемая как прибыль от продаж за вычетом налога на прибыль;

чистая прибыль от продаж, рассчитываемая как прибыль от продаж за вычетом налога на прибыль;

чистая операционная маржа;

чистая операционная маржа;

процентное бремя, рассчитывается как отношение чистой прибыли к чистой операционной прибыли;

процентное бремя, рассчитывается как отношение чистой прибыли к чистой операционной прибыли;

коэффициент эффективности прочей деятельности. Если

коэффициент эффективности прочей деятельности. Если  <1, топрочая деятельность убыточна и снижает итоговую эффективность бизнеса.

<1, топрочая деятельность убыточна и снижает итоговую эффективность бизнеса.

Пятифакторная модель Дюпон позволяет дать комплексную оценку деятельности организации, включая оценку стратегии финансирования (через мультипликатор собственного капитала и показатель процентного бремени), эффективности менеджмента (через оборачиваемость активов и коэффициент эффективности прочей деятельности), конкурентоспособности продукции (через маржу).

Управление ростом бизнеса

Одна из самых объективных и комплексных характеристик успешности бизнеса – его динамика. Темп роста инвестированного капитала является фактором стоимости бизнеса. Исследование темпа роста позволяет разработать стратегию управления ростом бизнеса и выявить возможности его ускорения за счет повышения эффективности бизнес-процессов и конкурентоспособности продукции, коррекции дивидендной политики и стратегии финансирования. Темп роста – комплексная характеристика деятельности организации, поскольку на него одновременно влияют факторы инвестиционной, операционной и финансовой деятельности. Факторами инвестиционной и операционной деятельности являются маржа прибыли, оборачиваемость активов; финансовой – мультипликатор собственного капитала и коэффициент реинвестирования прибыли. Поддержание устойчивого темпа роста сводится к управлению рентабельностью ресурсов, правильному применению рычага и выбору разумной дивидендной политики. Заметно увеличить потенциал роста способна рациональная финансовая политика, выраженная в концентрированном виде через мультипликатор и норму распределения прибыли.

Существуют два показателя потенциального темпа роста бизнеса:

1) внутренний темп роста – отношение нераспределенной прибыли к инвестированному капиталу. Эта модель основана на допущении, что рост бизнеса будет финансироваться только нераспределенной прибылью;

2) устойчивый темп роста (отношение нераспределенной прибыли к собственному капиталу); характеризует возможности роста при условии, что остальные источники финансирования будут увеличиваться пропорционально увеличению собственного капитала, а структура финансирования останется неизменной. При этом собственный капитал будет расти только за счет нераспределенной прибыли без дополнительного привлечения средств участников. Более точно возможности роста компании отражает устойчивый темп роста.

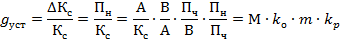

Уравнение устойчивого темпа роста, представляющее собой четырехфакторную мультипликативную модель, развивающую модель Дюпон, позволяет дать комплексную оценку основным факторам, определяющим темп роста собственного капитала организации – стратегии финансирования, операционной эффективности, инвестиционной активности, а также дивидендной политике:

нераспределенная прибыль;

нераспределенная прибыль;

- мультипликатор собственного капитала;

- мультипликатор собственного капитала;

коэффициент реинвестирования прибыли.

коэффициент реинвестирования прибыли.

рентабельность активов (рассчитывается как отношение операционной прибыли к активам);

рентабельность активов (рассчитывается как отношение операционной прибыли к активам);

фактическая ставка налогообложения бухгалтерской прибыли;

фактическая ставка налогообложения бухгалтерской прибыли;

заемный капитал;

заемный капитал;

процентная ставка по заемному капиталу.

процентная ставка по заемному капиталу.

Эта формула представляет факторы устойчивого темпа роста, но в несколько иной интерпретации. Так, мультипликатор представлен плечом финансового рычага, маржа и оборачиваемость выражены через рентабельность активов, ставку налогообложения прибыли и процентную ставку.

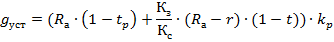

Для расчета внутреннего темпа роста используется функциональная зависимость темпа роста от маржи, коэффициента оборачиваемости и коэффициента реинвестирования прибыли:

инвестированный капитал.

инвестированный капитал.

Для оценки деятельности компании важно не только определить потенциально возможный устойчивый и внутренний темп роста и выявить влияние факторов, определивших их уровень, но и сравнить потенциальный темп роста с фактическим, оцениваемым через динамику инвестированного капитала, выручки и чистой прибыли.

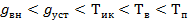

Разные сочетания темпов прироста этих ключевых показателей позволяют дать оценку эффективности роста организации. Рациональное сочетание темпов прироста перечисленных показателей для эффективного и финансово активного бизнеса:

темп прироста соответственно инвестированного капитала, выручки и чистой прибыли.

темп прироста соответственно инвестированного капитала, выручки и чистой прибыли.

Представленные соотношения иллюстрируют то, что фактический рост организации должен быть выше ее потенциального роста.

При этом устойчивый рост выше внутреннего, поскольку в знаменателе этого показателя – инвестированный капитал, а в знаменателе устойчивого темпа роста – собственный капитал, который меньше инвестированного. Превышение устойчивым темпом роста фактического темпа прироста инвестированного капитала характерно для финансово активной организации, привлекающей заемный капитал для финансирования роста. Превышение темпом прироста выручки темпа прироста инвестированного капитала достигается за счет повышения оборачиваемости; превышение темпом роста прибыли темпа роста выручки – за счет увеличения маржи. Таким образом, представленное неравенство выполняется для финансово активного и операционно эффективного бизнеса.

Зачастую считается, что рациональным соотношением между темпом прироста собственного капитала и валюты баланса будет превышение первым второго, т.е. ускоренный рост собственного капитала по сравнению с увеличением валюты баланса. Однако это оправдано только для организации, которая чрезмерно обременена обязательствами и характеризуется отрицательным дифференциалом финансового рычага. В других случаях целесообразно превышение темпом роста инвестированного капитала темпа роста собственного. Для эффективных российских предприятий характерно активное использование внешних источников финансирования, в то время как для неэффективных – более консервативная стратегия финансирования.

Таким образом, обязательным условием высоких показателей динамики бизнеса является высокий уровень устойчивого темпа роста, определяемый такими параметрами, как мультипликатор собственного капитала, маржа прибыли, оборачиваемость активов, показатель реинвестирования прибыли. То, насколько будет реализован этот потенциальный темп роста, зависит от операционной эффективности и финансовой активности компании. Рост компании можно признать эффективным, если увеличение собственного капитала приводит к значительно большему увеличению выручки, а это значит, что капитал используется более эффективно, чем в предыдущем году и (или) на рубль собственного капитала сформировано больше активов, чем в предыдущем.