Основные источники информации по теме 2

1. Банковское дело: учебник /под ред. Д.э.н, проф. Г.Г. Коробовой. – 2-е изд., перераб. и доп.. – М.: Магистр: ИНФРА-М, 2012, стр.87-94, 72-116

2. Деньги, кредит, банки: учебное пособие / И.В. Меркулова, А.Ю. Лукьянова. — Москва: КноРус, 2016. — С.186-199

3. Букирь М.Я. Кредитная работа в банке: методология и учет.-М.-КНОРУС, 2012

4. Официальный сайт ЦБРФ.

Тема 3. Кредитные риски и способы их минимизации

План.

1. Понятие и факторы кредитного риска.

2. Классификация кредитных рисков.

3. Управление кредитным риском. Активные и пассивные инструменты.

4. Риск отдельного заемщика (практическое занятие).

5. Расчет риска кредитного портфеля (практическое занятие).

6. Основные способы и методы управления кредитным риском (практическое занятие).

7. Основные направления взаимодействия банков с бюро кредитных историй.

Вопрос 1. Понятие кредитного и факторы кредитного риска

В определении сущности кредитного риска существуют различные подходы.

| Автор суждения | Определение |

| Е. Ф. Жуков | «кредитный риск» -опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору». |

| Г. Н. Белоглазова | «вероятность полного или частичного невыполнения заемщиком основных условий кредитного договора». |

| Кредитный риск — это возможное падение прибыли банка и даже потеря части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг. |

| Кредитный риск можно определить как риск потери активов в результате невыполнения заемщиком взятых на себя договорных обязательств. |

Согласно нормативным актам ЦБРФ, кредитный риск - риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

К таким обязательствам относятся обязательства должника по:

– полученным кредитам, в т.ч. МБК, прочим размещенным средствам, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

– учтенным кредитной организацией векселям;

– банковским гарантиям, по которым уплаченные кредитной организацией денежные средства не возмещены принципалом;

– сделкам финансирования под уступку денежного требования (факторинг);

– приобретенным кредитной организацией по сделке (уступка требования);

– приобретенным кредитной организацией на вторичном рынке закладным;

– сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

– оплаченным кредитной организацией аккредитивам;

– возврату денежных средств по сделке по приобретению финансовых активов с обязательством их обратного отчуждения;

– требованиям кредитной организации (лизингодателя) по операциям финансовой аренды (лизинга).

Согласно Указанию ЦБРФ «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы от 15.04.2015г.№3624-У, кредитный риск - риск, возникающий в связи с вероятностью невыполнения договорных обязательств заемщиком или контрагентом перед кредитной организацией.

Согласно международным стандартам финансовой отчетности кредитный риск – это риск непоступления платежа или неисполнения своих обязательств одной стороной по финансовому инструменту и, вследствие этого, возникновение у другой стороны финансового убытка.

| в предоставлении крупных кредитов отдельному заемщику или группе связанных заемщиков | ||

| Концентрация кредитного риска проявляется | ||

| в результате принадлежности должников кредитной организации: – к отдельным отраслям экономики, – к географическим регионам, – при наличии ряда иных обязательств, которые делают их уязвимыми к одним и тем же экономическим факторам. |

Кредитный риск возрастает

Неспособность должника выполнить свои обязательства в соответствии со сроками и условиями кредитного договора может быть вызвана:

1. неспособностью должника создать адекватный будущий денежный поток в связи с непредвиденными неблагоприятными изменениями в деловом, экономическом или политическом окружении, в котором оперирует заемщик;

2. неуверенностью в будущей стоимости и качестве (ликвидности и возможности продажи на рынке) залога под выданный кредит;

3. кризисами в деловой репутации заемщика.

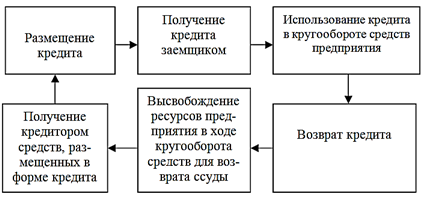

Сущность кредитного риска находится в неразрывной связи с сущностью категорий кредита (т.е. формой движения ссудного капитала). Одна из сущностных характеристик кредитного риска - несоблюдение принципа возвратности кредита, возникающего в результате разрыва кругооборота движения ссужаемой стоимости. Следовательно, сферой возникновения кредитного риска может быть одна из стадий движения ссужаемой стоимости (рисунок 3.1).

Рисунок 3.1– Стадии кругооборота ссужаемой стоимости.

В процессе кругооборота ссужаемой стоимости принцип возвратности пронизывает все движение кредита и является всеобщим и объективным свойством любой кредитной сделки. Нарушение по каким-либо причинам всеобщего свойства кредита приводит к кредитному риску.