Страховые резервы страховой организации

Свою основную функцию — выполнение обязательств по страховым выплатам — коммерческая страховая организация реализует за счетспециальных страховых резервов. Правильное формирование страховых резервов наряду с другими не менее важными функциями страховых организаций, такими, как инвестирование страховых резервов, перестрахование, является основой финансовой устойчивости страховщиков,

Страховой резерв страховой организации - это фонд, образуемый ею за счет полученных страховых взносов и предназначенный для выполнения принятых на себя страховых обязательств в порядке и на условиях, предусмотренных действующим законодательством заключенным договором страхования.

От того, насколько правильно рассчитаны страховые резервы, как учитываются в них неисполненные или исполненные не полностью обязательства, зависит финансовая устойчивость страховой организации, ее платежеспособность, возможность выполнить обязательства перед страхователями по страховым выплатам.

Как и в мировой практике, по принятой в настоящее время в России классификации выделяют страховые резервы:

- по страхованию жизни (для накопительных видов страхования);

- по видам страхования иным, чем страхование жизни (для рисковых видов страхования).

В нервом случае срок действия договора устанавливается не менее одного года и выгодоприобретателю обещан инвестиционный доход; во втором случае срок действия договора не больше года и инвестиционный доход выгодоприобретателю не предполагается. Такое подразделение основано на двух главных признаках: сроке действия договора и предоставлении выгодоприобретателю инвестиционного дохода. В свою очередь, эти признаки и их значения отражают специфику двух больших групп видов страхования, обусловленную различием рисков, страховой зашиты, функций, технических принципов, согласно которым проводится страхование этих видов.

К первой группе -накопительным видам страхования - относятся договоры по страхованию жизни. Это договоры личного страхования, заключаемые на срок не менее одного года и, как правило, предусматривающие покрытие двух основных видов рисков: риска смерти и риска дожития. Тарифные ставки и резервы рассчитываются при помощи актуарных методов с использованием таблицы смертности и нормы дохода по инвестированию временно свободных средств, формирующих резерв взносов на страхование жизни. В структуру страхового взноса (в структуру его нет- то-премии) для этих видов договоров кроме рискового взноса обязательно включается накопительный взнос. По условиям данного договора страхования этот взнос накапливается, растет за счет его капитализации. К моменту окончания срока действия договора появляется возможность получить сумму, уже увеличенную по сравнению с ее размером на момент заключения договора.

Накопленная в резерве взносов по накопительному виду страхования по отдельному договору сумма зависит, во-первых, от размера самого накопительного взноса, который, в свою очередь, связан со страховой суммой, выплачиваемой по риску дожития, во- вторых, от нормы дохода, т.е. от темпа капитализации, в-третьих, от срока и условий действия договора страхования. Для страхователя рост накопления в резерве взносов идет по правилу сложного процента, если иное в договоре не оговаривается особо. Заметим, что в зависимости от принятых схем накопления правила формирования резерва взносов по накопительным видам страхования могут быть разными.

Ко второй группе -рисковым видам страхования - относятся договоры иные, нежели договоры по страхованию жизни. Эти договоры заключаются на срок не более одного года, предусматривают только покрытие риска и не предполагают капитализацию взноса, т.е. они «не обещают» страхователю получение инвестиционного дохода. Договоры могут заключаться на несколько лет, но на основе ежегодного возобновления как годовые краткосрочные.

На рис. 10.4 представлен состав страховых резервов, определяемый российским законодательством в настоящее время.

Резерв предупредительных мероприятии формируется страховой организацией для осуществления предупредительных мероприятий, направленных на снижение вероятности наступления страховых случаев или снижение размера возможного ущерба. С 2002 г. образование этого резерва для страховой организации добровольное. Резерв формируется за счет структурного элемента страхового взноса — части страхового взноса (нагрузки), которая предназначена для проведения предупредительных мероприятий поданному виду страхования. Средства резерва предупредительных мероприятий формируются и используются страховщиками на основании положения, разработанного ими и согласованного с федеральным органом исполнительной власти по надзору за страховой деятельностью. Резерв предупредительных мероприятий создается лишь в том случае, когда по правилам страхования в структуре страхового взноса этот элемент предусмотрен. Как правило, его доля в структуре брутто-премии не превышает 5%.

Величинатехнических резервов страховщика по видам страхования иным, чем страхование жизни, отражает неисполненные обязательства по договорам страхования по состоянию на дату составления отчета. Метол их расчета основан на исполнении главного принципа ведения бухгалтерского учета и определения финансовых результатов: отнесения доходов (страховых премий) к периоду, за который они заработаны, и учета убытков (страховых выплат) в отчетном периоде, в котором они возникли. Чем точнее методы, используемые при оценке таких обязательств, тем в большей степени технические резервы позволяют страховщику обеспечить предстоящие страховые выплаты.

Рис. 10.4. Состав страховых резервов

Резерв незаработанных премии страховая организация формирует для предстоящих выплат, т.е. для выполнения неисполненных или исполненных не до конца обязательств по договору страхования, если за оставшийся неистекший срок действия договора страховой случай все же наступит. На изменение величины обязательств страховщика перед страхователем в зависимости от истекшей части срока действия договора влияет возможность наступления страхового случая в тот или иной момент срока действия договора.

В зависимости от того, когда в течение срока действия договора страхования может произойти страховой случай, все договоры страхования делятся на три учетные группы. Впервую группу входят договоры, по которым страховой случай может произойти в любой момент срока действия договора страхования, например договоры по страхованию от несчастного случая и болезней, по страхованию наземных средств транспорта, по добровольному медицинскому страхованию. Вовторую группу входят договоры, но которым о наступлении страхового случая можно узнать лишь в момент окончания срока действия договора, например при страховании ответственности заемщика за непогашение кредита о наступлении страхового случая (о невозврате кредита) страховщик узнает лишь в момент окончания срока действия договора. Втретью группу входят договоры с «открытыми», неопределенными датами начала и (или) окончания срока действия договора. Это означает, что о моменте наступления страхового случая определенно ничего сказать нельзя, например, для договора о страховании груза, перевозимого морем, когда точно неизвестна дата отправки груза или его прибытия, о возможном моменте наступления страхового случая сказать определенно что-либо не представляется возможным. Для каждой из этих групп существуют собственные методики расчета величины резерва незаработанных премий.

Резервы убытков страховая организация формирует для аккумулирования средств на предстоящие страховые выплаты, когда страховая организация знает, что страховой случай уже произошел и страховые выплаты обязательно будут. В зависимости от того, насколько юридически обоснованна заявка о наступившем страховом случае, в соответствии с российским страховым законодательством выделяют:

- резерв заявленных, но не урегулированных убытков;

- резерв произошедших, но не заявленных убытков.

Подзаявленным убытком подразумевается денежное выражение ущерба (вреда), нанесенного имущественным интересам застрахованного лица в результате наступления страхового случая, о факте наступления которого заявлено страховщику (страховой организации) в порядке, предусмотренном законом или договором страхования.

Методикарасчета резерва заявленных, но не урегулированных убытков на конец отчетного периода предусматривает наличие данных о состоянии этого резерва на начало отчетного периода и требует учитывать следующие факторы: сумму заявленных убытков за отчетный период, сумму убытков, оплаченных в течение отчетного периода, и расходы по дерегулированию убытка.

Для выполнения обязательств но страховым выплатам, включая расходы на урегулирование, в ситуациях, когда о наступлении страхового случая в течение отчетного периода известно и, возможно, уже известно о размере ущерба, но правильно оформленной заявки на отчетную дату об убытке нет, страховщик формирует резерв произошедших, но не заявленных убытков. В соответствии с мировой практикой такие резервы формируются в валюте, принятой в договоре страхования. За основу для их расчета берут суммарную базовую премию, поступившую в течение года, предшествовавшего дате расчета резерва по всем договорам страхования. Подбазовой премией по отдельному договору подразумевается страховой взнос, уменьшенный на размер комиссионного вознаграждения и средств, предусмотренных на проведение предупредительных мероприятий.

Как уже отмечалось, кроме обязательных страховых резервов страховщик имеет право создаватьдополнительные страховые резервы, порядок формирования и использования которых должен быть согласован с федеральным органом исполнительной власти по надзору за страховой деятельностью. Дополнительные страховые резервы страховая организация создает в целях соблюдения принципа финансовой эквивалентности, в соответствии с которым денежные потоки от страхователей к страховщику (в размере рискового взноса) должны быть эквивалентны денежным потокам от страховщика к страхователям. Соблюдение данного принципа требует, чтобы страховщик всегда имел средства, достаточные для выполнения всех принятых им на себя обязательств.

Правила формирования традиционных технических страховых резервов при соблюдении определенных условий (достаточность страхового портфеля, неизменность уровня смертности и др.) предусматривают соблюдение этого принципа. Однако реальное несоблюдение некоторых условий, а также существующая система учета и налогообложения страховых организаций могут привести к тому, что реально в некоторый момент страховщик уже не будет иметь средств, которые ему еще могут понадобиться для выполнения своих обязательств. Именно с этой целью — целью удержания части заработанных премий для выполнения будущих возможных обязательств — страховая организация может создавать дополнительные страховые резервы. К числу наиболее распространенных дополнительных страховых резервов относятся резерв катастроф и резерв колебаний убыточности.

Резерв катастроф формируется лишь в том случае, когда правилами страхования данной страховой организации предусмотрено возмещение ущерба при крупных авариях, катастрофах, действии обстоятельств непреодолимой силы и т.д. Цель формирования резерва — концентрация денежных средств для покрытия чрезвычайного ущерба, ставшего следствием крупномасштабной аварии или действия обстоятельств непреодолимой силы. Использовать средства этого резерва можно, только если специальными решениями органов власти произошедшее событие признано катастрофой. Порядок, условия формирования и использования этого резерва определяются самим страховщиком и согласовываются с федеральным органом исполнительной власти по надзору за страховой деятельностью.

Резерв колебании убыточности представляет собой дополнительный финансовый источник для страховых выплат в том случае, когда значение убыточности в отчетном периоде превышает ее расчетный размер, который учитывается при определении страховых тарифов. Подубыточностью нужно понимать относительный показатель, исчисляемый как отношение всех страховых выплат либо к общей страховой сумме (убыточность страховой суммы), либо к суммарному размеру страховых премий. Так, если расчетная убыточность равна, к примеру, 0,6, а фактическая убыточность по итогам года составит лишь 0,4, это означает, что в этом году средства, полученные от страховых взносов, стали избыточными по сравнению с расчетными. Однако это не свидетельствует о том, что их можно рассматривать как доход страховой организации, поскольку в силу случайной природы выплат на следующий год убыточность может быть не только равна расчетной, но даже может превысить ее. Именно поэтому часть денежных средств (часть заработанных премий), отвечающая превышению расчетных выплат над фактическими, по итогам анализируемого года может уйти в резерв колебаний убыточности. За счет накоплений по итогам этого года появится возможность покрыть дополнительные выплаты в любом следующем году, когда реальная убыточность превысит расчетную. Порядок, условия формирования и использования этого резерва определяются самим страховщиком и согласовываются с федеральным органом исполнительной власти по надзору за страховой деятельностью.

Резерв по страхованию жизни страховая организация создает по отдельному договору страхования для выполнения неисполненных или исполненных не до конца обязательств по предстоящим выплатам, предусмотренным условиями данного договора страхования. В настоящее время согласно действующим в Российской Федерации нормативным актам страховщики образуют резервы по страхованию жизни на основании самостоятельно разрабатываемого Положения о формировании страховых резервов по страхованию жизни, согласованного с федеральным органом исполнительной власти по надзору за страховой деятельностью. Резервы формируются в отдельности по каждому виду страхования жизни. Размер страховых резервов рассчитывается по состоянию на отчетную дату перед определением финансовых результатов от страховой деятельности. По существующей мировой практике резервы по страхованию жизни создаются в валюте, в которой осуществляется страхование.

Порядок образования резервов по страхованию жизни определяется особенностями и спецификой соответствующих договоров и расчетов:

- долгосрочных договоров страхования (как правило, они заключаются на срок не менее одного года);

- договоров страхования жизни, по которым страхователю обещан инвестиционный доход;

- расчетов тарифов, страховых резервов, страховых выплат и выкупных сумм, при которых используются актуарные методы, предполагающие применение таблиц смертности и норм дохода в случае инвестирования временно свободных средств резервов по страхованию жизни.

Страхование жизни представляет собой совокупность видов личного страхования, предусматривающих обязанности страховщика по страховым выплатам в случаях:

- дожития застрахованного до окончания срока страхования либо до определенных договором страхования даты или возраста застрахованного;

- смерти застрахованного, наступившей в течение оговоренного срока страхования (срока действия договора);

- выплаты пенсий (ренты, аннуитета) застрахованному, предусмотренных договором страхования, до окончания действия договора страхования.

Методики расчета резервов базируются на таблицах смертности, нормах дохода, тарифах по страхованию жизни, определяемых с помощью актуарных методов.

Страховой рынок России регулируется. Государственный надзор за деятельностью этого рынка ведет Федеральная служба страхового надзора Минфина России. Он выполняет следующие функции:

- выдает лицензии для осуществления страховой деятельности;

- ведет Единый государственный реестр страховщиков и объединений страховщиков, а также страховых брокеров;

- контролирует обоснованность страховых тарифов;

- устанавливает правила формирования страховых резервов;

- разрабатывает нормативные и методические указания по страховой деятельности и т.д.;

- в установленных случаях лишает страховые организации лицензии;

- обращается с иском в арбитражный суд о ликвидации страховщика, если он нарушает законодательство РФ, и др.

Один из важных показателей, характеризующих уровень развития страхования в стране, — соотношение между размерами страховой премии и ВВП. В экономически развитых странах его величина обычно колеблется от 8 до 12%. В России на протяжении 2000-2010 гг. такое соотношение стабильно составляло 2,4-3,2% ВВП. Это говорит о недостаточном уровне развития страхования.

Прогноз развития российского страхового рынка в 2010 г. показал, что динамика разных видов страхования по-разному зависит от развития экономики. Все виды страхования подразделяются натри группы.

1. Острова стабильности: темпы прироста премий поданным видам страхования практически не зависят от сценария развития экономики. Это ОСА ГО и другие виды обязательного страхования, страхование авиационных рисков и рисков водного транспорта.

2. Проциклические виды: темпы прироста премий по этим видам страхования напрямую зависят от отдельных макроэкономических показателей (динамики ВВП, уровня жизни населения, объемов банковского кредитования). Перспективность данных видов страхования напрямую зависит от сценария развития экономики. В большей степени это касается страхования СМР, страхования грузов, страхования автокаско, добровольного медицинского страхования (ДМС), в меньшей степени — страхования имущества физических лиц, страхования предприятий, а также страхования от несчастных случаев.

3.Контрциклические виды: темпы прироста по этим видам страхования увеличиваются при ухудшении экономической ситуации и снижаются при ее улучшении. К этому типу относится один вид страхования — ОСАГО (в части программы «Зеленая карта»), тарифы по которому напрямую зависят от курса рубля к евро.

Угроза убытков: наиболее опасными видами страхования с точки зрения отрицательных темпов прироста страховых премий и высоких темпов прироста страховых выплат являются:

- страхование грузов (уменьшение премий в I полугодии 2009 г. по сравнению с I полугодием 2008 г. на 23,0%, рост выплат на 76%);

- страхование от несчастных случаев (уменьшение премий на 19,1 %, рост выплат на 47,7%);

- страхование автокаско (уменьшение премий на 16,2%, рост выплат на 40%);

- ДМС (уменьшение премий на 7,5%, рост выплат на 16,3%).

С 1 июля 2006 г. вступили в силу новые Правила размещения страховщиками средств страховых резервов, утвержденные приказом Минфина России от 8 августа 2005 г. № 100н. В соответствии с этими правилами в покрытие страховых резервов принимаются следующие виды активов:

- федеральные государственные ценные бумаги и ценные бумаги, обязательства по которым гарантированы Российской Федерацией;

- государственные ценные бумаги субъектов РФ;

- муниципальные ценные бумаги;

- акции;

- облигации, кроме относящихся к п. 1-3;

- векселя организаций;

- жилищные сертификаты;

- инвестиционные паи паевых инвестиционных фондов;

- вклады (депозиты) в банках, в том числе удостоверенные депозитными сертификатами;

- сертификаты долевого участия в общих фондах банковского управления;

- недвижимое имущество;

- доля перестраховщиков в страховых резервах;

- депо премий по рискам, принятым в перестрахование;

- дебиторская задолженность страхователей, перестраховщиков, перестрахователей, страховщиков и страховых агентов;

- денежная наличность;

- денежные средства в валюте РФ на счетах в банках;

- денежные средства в иностранной валюте на счетах в банках;

- слитки золота, серебра, платины и палладия, а также памятные монеты Российской Федерации из драгоценных металлов;

- ипотечные ценные бумаги;

- займы страхователям по договорам страхования жизни.

Новацией правил, вступивших в силу с 1 июля 2006 г., стало использование рейтингов для ограничений вложений в широкий круг активов, в том числе относящихся к банкам.

К акциям, облигациям и векселям предъявляется требование но наличию высокого кредитного рейтинга (п. 7 разд. III Правил).

Требования к активам, принимаемым для покрытия страховых резервов. Согласно Правилам страховщики смогут покрывать резервы вложением средств на банковские депозиты в размере 40% суммарной величины страховых резервов, если соответствующие банки имеют рейтинги ВВ-, ВаЗ и ВВ- (по шкале международных агентствStandard & Poor's, Moody's иFitch), но не менее двух уровней ниже суверенного рейтинга Российской Федерации или аналогичного уровня российских рейтинговых агентств. В противном случае средства, положенные на депозиты, ограничиваются 20%.

Покрытие резервов банковскими и другими векселями возможно только при наличии у банка высокого рейтинга. В Правилах о размещении в банках собственных средств, которые вступили в силу с 1 января 2007 г., предъявляются аналогичные требования.

По состоянию на начало 2010 г. требованиям по рейтинг у кредитоспособности удовлетворяют следующие российские банки (только резиденты РФ, имеющие лицензию Банка России): Сбербанк РФ. Внешторгбанк, Газпромбанк, Банк Москвы, Россельхоз- банк, КМБ-банк, Московский Народный Банк, ПромСтройБанк, Международный Московский Банк, Российский Банк Развития, Райфайзенбанк, Импексбанк. Мы не называем специализированные банки, в частности занимающиеся инвестбанкингом (например, инвестиционный банк «Ренессанс капитал» и международный банк содействия трансформационным экономикам ЕБРР, а также Внешэкономбанк) и не привлекающие депозиты страховых компаний.

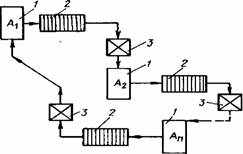

Агрегатный метод

Агрегатный метод ремонта машин основан на следующих положениях. Любые машины, в том числе применяемые в транспортном строительстве, представляют собой технические системы, состоящие из элементов — сборочных единиц (агрегатов и узлов) и деталей. При работе этих систем вследствие изнашивания и старения их элементов, а также явлений усталости и коррозии металла нарушается взаимное расположение деталей в сопряжениях, а следовательно, нарушается работа машины как системы, теряется работоспособность, появляются чрезмерный нагрев, стуки, которые могут привести к выходу из строя как отдельных элементов, так и машины в целом. Строительные, путевые, подъемно-транспортные и другие машины, работающие в строительстве, относятся к числу восстанавливаемых систем, у которых путем определенного комплекса ремонтных воздействий может быть восстановлена их работоспособность. Проведение ремонта требует определенных затрат времени, труда и материальных средств. Безотказность системы может быть повышена путем резервирования, т. е. включения в систему резервных элементов при ее конструировании или при эксплуатации и ремонте. Для механических систем, к которым относятся машины, работающие в строительстве, конструкторское (непосредственное) резервирование практически неосуществимо. Поэтому резервирование проводится в сфере эксплуатации и ремонта машин (эксплуатационно-ремонтное резервирование). Для такого резервирования главным требованием является обеспечение замены вышедших из строя (отказавших) элементов в минимальное время. Теоретической основой агрегатного метода ремонта служит эксплуатационно-ремонтное резервирование. Для этого в системе организации ремонта имеется некоторое количество запасных (резервных) сборочных единиц, называемых оборотным фондом. Как видно, резервный комплект сборочных единиц при ремонте устанавливают на машину A1, а снятые с нее сборочные единицы после восстановления направляют в оборотный фонд, а затем для ремонта машины А2 и т. д. Следовательно, резервные элементы находятся в нерабочем состоянии (ненагруженный резерв) и вступают в работу только после отказа основных.  Рис. 15.4. Схема ремонтного резервирования: 1— машина; 2— место восстановления узлов; 3— оборотный фонд узлов. Для уменьшения количества резервных элементов необходимо, чтобы любой резервный элемент мог заменить любой одноименный основной элемент. После замещения резервный элемент становится основным и при его отказе может быть замещен соответствующим любым из оставшихся резервных. Полный цикл «жизни» любого элемента системы складывается из рабочего состояния, ожидая ремонта, ремонта и резерва. В каждый момент времени элемент находится в одном из этих состояний. Общее время составит Тц = Т1 + Т2 + Т3 + Т4 где Т1, Т2, Т3, Т4 — среднее время пребывания элемента соответственно в рабочем состоянии, ожидании ремонта, ремонте, резерве. Средняя доля времени, которое элемент находится в каждом из состояний, определяется из соотношения Кi = Ti/ Tц, где Тi, для соответствующих состояний равно T1, Т2, Т3, T4 Коэффициент Ki позволяет достаточно полно провести анализ системы. Так, большие значения коэффициентов указывают K1 = T1/Tц — на высокую трудоемкость ремонта; К2= Т2/Ти — на недостаточную пропускную способность ремонтного предприятия; К3 = Т3/Тц — на длительность ремонта; К4 = Т4/Тц—на неоправданно большой резерв. Так как восстановленные элементы пополняют резерв (оборотный фонд), а ремонт очередной машины производится за счет резервных элементов, то время, которое машина ремонтируется, складывается только из времени на демонтаж и монтаж элементов (т. е. сборочных единиц), их регулирование и испытание машины. Эксплуатационно-ремонтное резервирование базируется на наличии в эксплуатационных хозяйствах и на ремонтных предприятиях оборотного фонда агрегатов и узлов. Создание и сохранение этого фонда, обеспечение его оборачиваемости — важнейшие условия функционирования агрегатного метода ремонта машин. Оборотный фонд должен обеспечивать все категории ремонта обслуживаемого парку машин. Вместе с тем он должен быть минимальным, т. е. все сборочные единицы должны быть в обороте, в разных стадиях технологического цикла: в демонтаже, ремонте, резерве, транспортировании, монтаже. Исходя из этого необходимое число одноименных агрегатов в оборотном фонде составит Рис. 15.4. Схема ремонтного резервирования: 1— машина; 2— место восстановления узлов; 3— оборотный фонд узлов. Для уменьшения количества резервных элементов необходимо, чтобы любой резервный элемент мог заменить любой одноименный основной элемент. После замещения резервный элемент становится основным и при его отказе может быть замещен соответствующим любым из оставшихся резервных. Полный цикл «жизни» любого элемента системы складывается из рабочего состояния, ожидая ремонта, ремонта и резерва. В каждый момент времени элемент находится в одном из этих состояний. Общее время составит Тц = Т1 + Т2 + Т3 + Т4 где Т1, Т2, Т3, Т4 — среднее время пребывания элемента соответственно в рабочем состоянии, ожидании ремонта, ремонте, резерве. Средняя доля времени, которое элемент находится в каждом из состояний, определяется из соотношения Кi = Ti/ Tц, где Тi, для соответствующих состояний равно T1, Т2, Т3, T4 Коэффициент Ki позволяет достаточно полно провести анализ системы. Так, большие значения коэффициентов указывают K1 = T1/Tц — на высокую трудоемкость ремонта; К2= Т2/Ти — на недостаточную пропускную способность ремонтного предприятия; К3 = Т3/Тц — на длительность ремонта; К4 = Т4/Тц—на неоправданно большой резерв. Так как восстановленные элементы пополняют резерв (оборотный фонд), а ремонт очередной машины производится за счет резервных элементов, то время, которое машина ремонтируется, складывается только из времени на демонтаж и монтаж элементов (т. е. сборочных единиц), их регулирование и испытание машины. Эксплуатационно-ремонтное резервирование базируется на наличии в эксплуатационных хозяйствах и на ремонтных предприятиях оборотного фонда агрегатов и узлов. Создание и сохранение этого фонда, обеспечение его оборачиваемости — важнейшие условия функционирования агрегатного метода ремонта машин. Оборотный фонд должен обеспечивать все категории ремонта обслуживаемого парку машин. Вместе с тем он должен быть минимальным, т. е. все сборочные единицы должны быть в обороте, в разных стадиях технологического цикла: в демонтаже, ремонте, резерве, транспортировании, монтаже. Исходя из этого необходимое число одноименных агрегатов в оборотном фонде составит

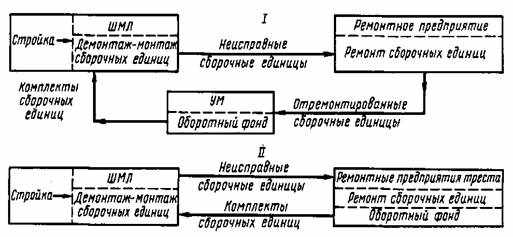

где q— число одноименных агрегатов, заменяемых в течение года; Тоу, — время оборачиваемости агрегата, дни; Кзп — коэффициент запаса, учитывающий территориальную разбросанность парка машин (1.1 —1,5); 365 — число календарных дней в году. Для организаций, эксплуатирующих машины, q = АВМR/H3, для заводов, ремонтирующих агрегаты, q = PKBK + PTBT, где А — число машин одной марки, обслуживаемых оборотным фондом; ВM, ВK, ВT, — число одноименных агрегатов соответственно на машине, в комплекте капитального и текущего ремонтов; R — планируемая наработка на год, маш.-ч; H3— нормативная периодичность замены агрегата, ч; РK Рт— число планируемых в год капитальных и текущих ремонтов. Время оборачиваемости агрегата Tоу = Т2 + Т3 + Т4 где Т2, Т3, Т4 — соответственно время ожидания ремонта, нахождения в ремонте и резерве. Время Тз включает все работы по демонтажу, ремонту и монтажу агрегата. Время Т4 включает время транспортирования агрегата в ремонт и из ремонта и время нахождения на складе оборотного фонда. Расчет оборотного фонда по этим формулам дает достаточные для практики результаты при постоянных значениях межремонтного периода и ремонтного цикла. Так как остановка машин для ремонта связана с техническим состоянием ее, во многом зависящим от наработки, которая из-за различия в условиях эксплуатации может носить для каждой конкретной машины случайный характер, то для более точного расчета оборотного фонда следует использовать вероятностные методы. Каждый агрегат оборотного фонда, находящийся в резерве, может рассматриваться как «канал обслуживания» и удовлетворять только одно требование на замену. Если в резерве недостаточно оборотных агрегатов для удовлетворения поступивших требований, то образуется «очередь» машин, ожидающих замены агрегатов. Определить количество оборотных агрегатов при этом следует исходя из обеспечения вероятности отсутствия простоев Р0-пР = 0,97׃0,99. В транспортном строительстве этот прогрессивный метод при ремонте строительно-дорожных машин применяется с 1959 г. Для сокращения времени ремонта машин в системе транспортного строительства агрегатный метод внедрен непосредственно на местах их эксплуатации и предусматривает капитальный ремонт оборотных узлов и агрегатов, выполняемый ремонтными предприятиями; доставку отремонтированных комплектов узлов и агрегатов к месту эксплуатации машин; замену узлов, требующих ремонта, заранее отремонтированными; регулировку, испытания и окраску собранной машины; доставку демонтированных узлов и агрегатов, требующих ремонта, на ремонтное предприятие. Ремонт строительно-дорожных машин агрегатным методом осуществляется с периодичностью, предусмотренной системой планово-предупредительного ремонта (ППР), и обеспечивает высокое качество ремонта, поскольку узлы и агрегаты ремонтируют на ремонтных предприятиях. Проведение агрегатного ремонта возложено на управления механизации Главстроймеханизации, управления механизации и ремонтные мастерские строительных трестов и управлений строительства. Эти организации имеют у себя оборотный фонд, сдают агрегаты и узлы, подлежащие ремонту, на ремонтные предприятия, доставляют отремонтированные комплекты к местам работы строительных машин и своими силами и средствами выполняют демонтажно-монтажные работы по замене агрегатов и узлов. Для выполнения работ по замене сборочных единиц в управлениях механизации Главстроймеханизации имеются бригады ремонтников и передвижные шефмонтажные летучки (ШМЛ) на железнодорожном и автомобильном ходу, оснащенные технологическим оборудованием, необходимым для проведения ремонта агрегатным методом. Организация работ при агрегатном ремонтеследующая. Технологический процесс разделен на две самостоятельные фазы: ремонт сборочных единиц и их демонтаж-монтаж. Агрегаты и узлы ремонтируют ремонтные предприятия — заводы и центральные ремонтные мастерские. Демонтаж-монтаж и сопутствующие работы по испытанию и окраске машин можно проводить как на ремонтном заводе, так и на месте эксплуатации машин в зависимости от того, где производят монтаж агрегатов. В обоих случаях машину собирают из узлов оборотного фонда. В организациях Минтрансстроя широко распространен агрегатный метод с проведением демонтажных-монтажных работ в условиях эксплуатации. Это объясняется специфическими условиями строительства железных и шоссейных дорог: большой протяженностью фронта строительных работ, рассредоточением строительных машин по трассе строительства, частой передислокацией низовых строительно-монтажных организаций и подвижных механизированных подразделений (механизированные колонны, путеукладочные поезда, строительно-монтажные поезда, дорожно-строительные отряды ит. п.), значительными расстояниями строительных объектов от ремонтных предприятий. В этих условиях большой удельный вес в общих затратах времени на ремонт занимает время транспортирования машин. Поэтому важно сократить до минимума это время, что достигается применением агрегатного метода ремонта машин. Организация ремонта агрегатным методом выполняется по следующим двум схемам. По схеме I ремонтируют машины тех марок, число которых в данном строительно-монтажном тресте незначительно (например, менее 20 экскаваторов). В управлениях механизации (УМ) Главстроймеханизации, каждое из которых обслуживает район деятельности 20—25 строительно-монтажных трестов, созданы участки агрегатного ремонта с ШМЛ. Эти участки создают и содержат оборотный фонд, организуют доставку изношенных сборочных единиц со строек на ремонтные предприятия, а отремонтированных — к месту ремонта, организуют работу ШМЛ и учет агрегатов и узлов.

Рис. 15.5. Схемы организации ремонта машин агрегатным методом: I— в УМ Главстроймеханизации; II— в ЦРМ трестов. ШМЛ выезжают по графику, заранее согласованному со стройками, к месту работы машин, доставляют исправные комплекты сборочных единиц из оборотного фонда, обеспечивающие соответствующий вид ремонта (текущий, капитальный), снимают с машин неисправные сборочные единицы и отправляют их на ремонтные предприятия, монтируют исправные, регулируют, испытывают и сдают машины. В этих работах обязательно участвуют экипажи машин. Затем летучка переезжает на другой объект, куда ей доставляют необходимые комплекты сборочных единиц из оборотного фонда. Этот фонд создается в управлениях механизации, его доставляют во все строительные организации данного географического района. Создать оборотный фонд на каждой стройке экономически невыгодно, так как парк машин одной марки на каждой из них невелик, и агрегаты, и узлы оборотного фонда часто будут пролеживать на складах в ожидании ремонта очередной машины. Когда в строительно-монтажном тресте сосредоточивается большое число одноименных машин (например, тракторы, бульдозеры и т. п.), ремонт осуществляют по схеме II. Оборотный фонд создается при ЦРМ или РПБ трестов. В этом случае ШМЛ придаются ЦРМ (РПБ). Сборочные единицы в обоих случаях ремонтируют на ремонтных предприятиях (завод, ЦРМ). При этом они всегда подвергаются капитальному ремонту независимо от того, для какого вида машины он будет использован. ШМЛ имеет в своем составе транспортные средства для доставки сборочных единиц, грузоподъемное оборудование для выполнения демонтажно-монтажных операций, приспособления и инструмент для выполнения мелких слесарных работ, оборудование для сварки. В зависимости от радиуса обслуживания ШМЛ могут, быть смонтированы на железнодорожном или автомобильном ходу. Железнодорожная ШМЛ состоит из одного крытого четырехосного грузового вагона и двух четырехосных платформ. В крытом вагоне размещают небольшую мастерскую, имеющую слесарный верстак с тисками, комплекты такелажных приспособлений, съемников, инструмента, комплектующих изделий и материалов (шланги, манжеты, цепи, метизы, электроматериалы, краски и др.). Остальная часть вагона оборудована под жилье персонала ШМЛ. На платформах ШМЛ перевозят узлы ремонтируемых машин и кран (автомобильный или гусеничный) грузоподъемностью 5—7,5 т. Бригада летучки состоит из механика, бригадира-сборщика, двух опытных слесарей, машиниста крана и кладовщика-проводника. Летучка на автомобильном ходу состоит из автомобиля, в кузове которого располагают необходимые приспособления, инструмент и узлы; прицепа со сварочным агрегатом; автокрана. Потребность Л в ШМЛ рассчитывают исходя из годового объема ремонта и времени оборота летучек Л = N rnTол/ 365Рол Т ол = 2lср /v + tr+ tn где N rn-- годовой план ремонта в условных ремонтных единицах. Одна условная ремонтная единица равна продолжительности ремонта в один день; Tол — время оборота летучки, дни; Poл — среднее число ремонтов за один оборот летучки; lср — дальность пробега ШМЛ в один конец, км; v - средняя скорость следования ШМЛ, км/дн; tr - нормативное время простоя машин в ремонте, дни; tn— время простоя ШМЛ между рейсами, дни. В организации ремонта машин агрегат Наши рекомендации

|