Финансовые ресурсы торговых предприятий

Анализ денежных средств.

Денежные средства - наиболее ликвидная часть текущих активов - являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах.

Анализ денежных средств и управление денежными потокамивключает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

Основными задачами анализа денежных средств являются:

- контроль за сохранностью денежных средств и ценных бумаг, за использованием денежных средств по назначению и правильными расчетами, за соблюдением форм расчетов;

- своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- диагностика состояния абсолютной ликвидности предприятия;

- прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

- способствование грамотному управлению денежными потоками предприятия.

Денежный поток — это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности.

Основным источником информации для проведения анализа является баланс (ф. № 1), отчет о движении денежных средств (ф.№4).

Отчет о движении денежных средств- это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период.

Анализ движения денежных средств прямым и косвенным методом.

· прямой методосновывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. исходным элементом является выручка;

· косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия. В долгосрочной перспективе - оценить уровень ликвидности активов.

В прямомо методе выделяют 2 важных направления анализа:

- горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

- вертикальный (структурный) анализ — выявление удельного веса отдельных статей в итоговом показателе, принимаемом за 100%;

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений производятся:

· изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

· неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

· иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

62. Анализ капитала и обязательств.

Обязательство – это существующая на отчетную дату задолженность организации, которая является следствием свершившихся фактов ее хозяйственной деятельности и расчеты по которой должны привести к оттоку активов

Капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации

Цель анализа: выявление основных источников финансирования предприятия, оценка способности организации к сохранению и наращиванию капитала.

Источники информации: бухгалтерский баланс и отчет об изменениях капитала (ф. № 1, 3).

Анализ капитала и обязательств состоит из нескольких этапов:

I этап: анализ величины чистых активов (далее – ЧА) предприятия.

Количественным выражением собственного капитала организации является величина чистых активов. Этим показателем характеризуется стоимостная оценка имущества фирмы после формального или фактического удовлетворения всех требований третьих лиц.

Величина чистых активов акционерного общества будет рассчитываться так:

ЧА = (стр.1600-ЗУ)-(стр.1400+стр.1500-ДБП)

где ЗУ – задолженность учредителей по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности);

ДБП – доходы будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

II этап: анализ структуры и динамики собственного капитала.

В составе собственного капитала могут быть выделены две основные аналитические составляющие: инвестированный капитал, т. е. капитал, вложенный собственниками, и накопленный капитал, т. е. созданный сверх того, что было первоначально авансировано собственниками.

Инвестированный капитал включает уставный капитал (за вычетом собственных акций, выкупленных у акционеров) и добавочный капитал (в части полученного эмиссионного дохода).

Накопленный капитал состоит из статей, формируемых за счет чистой прибыли (резервный капитал и нераспределенная прибыль). Величина накопленного капитала характеризует деловую активность организации (прибыль и ее инвестировании). Тенденция к увеличению доли накопленного капитала свидетельствует о способности наращивать средства, вложенные в активы предприятия, и характеризует финансовую устойчивость организации.

Анализ уставного капитала может проводиться для выявления:

- соблюдения требований законодательства относительно минимального размера величины УК;

- своевременности погашения задолженности учредителей по вкладам в уставный капитал (выявление неоплаченной доли капитала);

- собственных акций, выкупленных у акционеров;

- различных категорий акций и связанных с ними прав;

- владельцев акций и др.;

- а также для сравнения величины УК с величиной чистых активов организации.

При анализе добавочного капитала следует учитывать специфику формирования его отдельных статей, что позволяет принимать обоснованные решения. С учетом значительности сумм переоценки основных средств в составе добавочного капитала особое значение придается анализу информации, аккумулируемой на субсчете «Прирост стоимости имущества по переоценке». Только детальное изучение и сопоставление отдельных элементов добавочного капитала и связанных с ними статей баланса позволяют объяснить все изменения, происходящие в структуре СК и его величине.

Информация о величине резервного капитала в балансе предприятия рассматривается как резервный капитал предприятия (запас его финансовой прочности). Отсутствие резервного капитала или его недостаточная величина (в случае обязательного формирования резервного капитала) свидетельствует либо о недостаточности прибыли, либо об использовании резервного капитала на покрытие убытков. И тот, и другой факты для кредиторов являются негативными в оценке надежности потенциального заемщика или партнера.

При анализе нераспределенной прибыли следует оценить изменение ее доли в общем объеме собственного капитала. Тенденция к снижению свидетельствует о падении деловой активности.

Также при анализе структуры собственного капитала нужно учитывать, что величина нераспределенной прибыли во многом определяется учетной политикой предприятия. Изменение какого-либо пункта учетной политики повлечет за собой изменение в динамике структуры собственного капитала.

Давая оценку изменения доли собственного капитала в совокупных пассивах, следует выяснить, за счет каких его составляющих произошли указанные изменения. Прирост разных статей капитала характеризуется по-разному с точки зрения способности предприятия к самофинансированию и наращиванию активов за счет собственного капитала.

III этап: анализ структуры и динамики заемного капитала.

Анализ состава и структуры заемных средств целесообразно начинать с выяснения роли долгосрочных и краткосрочных источников финансирования в деятельности организации.

Долгосрочные обязательства являются наиболее стабильным источником заемных средств. В то же время погашение долгосрочных кредитов обременительно для организации, так как они являются наиболее дорогостоящим источником заемных средств.

Краткосрочные кредиты и займы также являются дорогостоящим источником заемных средств, но менее стабильным источником средств. После погашения краткосрочных кредитов (при их значительной величине) организация может испытывать дефицит денежных средств.

Кредиторская задолженность является самым дешевым и наименее стабильным источником заемных средств, так как коммерческий кредит, как правило, предоставляется на короткий срок.

При анализе необходимо сопоставить изменение заемных средств и изменение активов. За счет долгосрочных кредитов и займов должны приобретаться внеоборотные активы, необходимые для осуществления обычных видов деятельности. За счет краткосрочных кредитов и займов и кредиторской задолженности должны приобретаться оборотные активы, при этом привлечение краткосрочных кредитов и займов для приобретения активов, не являющихся предметами труда (например, приобретение финансовых вложений), как правило, нецелесообразно.

Для оценки структуры обязательств весьма существенно их деление на необеспеченные и обеспеченные.

Обеспеченные обязательства в случае ликвидации предприятия и объявления конкурсного производства погашаются в приоритетном порядке (до удовлетворения требований прочих кредиторов).

Анализ обязательств предприятия требует оценки условий погашения заемных средств, возможности постоянного доступа к данному источнику финансирования, связанных с ними процентных платежей и других расходов по обслуживанию долга, а также условий, ограничивающих привлечение заемных средств.

При анализе краткосрочных и долгосрочных кредитов необходимо решить вопрос, связанный с залоговыми обязательствами. На практике могут использоваться разные виды. Нужно иметь в виду, что наличие данного требования может затруднить возможность получения заемных средств от других потенциальных кредиторов или ужесточить условия их предоставления в качестве компенсации за повышенный риск.

Изучение динамики обязательств предприятия по нетоварным операциям: задолженность по оплате труда, по социальному страхованию и обеспечению, перед бюджетом. Значительный рост просроченной задолженности по данным статьям свидетельствует о серьезных проблемах с текущей платежеспособностью.

Виды капитала.

Физический (реальный) капитал — вложенный в дело, работающий источник дохода в виде средств производства: машины, оборудование, здания, сооружения, земля, запасы сырья, полуфабрикатов и готовой продукции, используемые для производства товаров и услуг.

Денежный капитал (денежная форма капитала) — деньги, предназначенные для приобретения физического капитала. Эти деньгами не приносят дохода, то есть они не становятся капиталом автоматически.

Финансовый капитал — источник средств компании, полученный за счёт финансовых инструментов (акций, облигаций и долгосрочных кредитов), а также за счёт эффективной работы компании (в виде нераспределённой прибыли).

По форме вложения различают:

Предпринимательский капитал (собственный капитал) – это капитал, вложенный в различные предприятия путём прямых или портфельных инвестиций с целью получения прибыли и прав на управление предприятием.

Кредитный капитал (заемный капитал) – это денежный капитал, предоставленный в кредит на условиях возвратности, срочности и платности. Он не вкладывается в предприятие, а передаётся другому предпринимателю (инвестору) во временное пользование для получения процента. Кредитный капитал выступает как товар, а его ценой является процент.

Уставный капитал (складочный, уставный фонд) - первоначально инвестированный капитал. Под ним понимается стоимость имущества, внесенного владельцами или акционерами (участниками) на момент создания хозяйствующего субъекта (вклады учредителей, стоимость основных средств, нематериальных и других активов), необходимого для обеспечения его уставной деятельности.

Добавочный капитал - собственный капитал организации, образовавшийся в результате дополнительного внесения собственниками средств сверх зарегистрированного уставного капитала, изменения стоимости активов.

Резервный капитал (фонд) формируется за счет части прибыли организации и используется для покрытия потерь, возникших в результате чрезвычайных обстоятельств, выплаты дивидендов и доходов при недостаточности прибыли.

Нераспределенная прибыль -часть прибыли организации, оставшаяся в его распоряжении в качестве источника финансирования.

Резервы предстоящих расходов создаются организациями с целью равномерного включения в расходы отчетного периода затрат на оплату отпусков работников, выплату премий за выслугу лет, ремонт основных средств.

Целевое финансирование как источник образования активов поступает со стороны (государства и других организаций) используется на покрытие расходов, связанных с проведением целевых мероприятий.

Привлеченный капитал - это обязательства (долги) данной организации перед другими организациями и лицами. Организации и лица, предоставившие данной организации в долг активы называются кредиторами, а обязательства, возникшие в связи с их получением,- кредиторской задолженностью.

Основной целью формирования капитала является:

1. Удовлетворение потребностей в приобретении необходимых активов исходя из поставленных целей;

2. Оптимизация структуры капитала с позиций обеспечения условий эффективного использования;

В основе управления капиталом лежат принципы его формирования:

- учет перспектив развития хозяйственной деятельности;

- обеспечение соответствия объема привлекаемого капитала объему формируемых активов;

- обеспечение оптимальности структуры капитала с позиций его эффективного использования;

- оптимизация структуры источников капитала с позиции минимизации цены источника и финансового риска;

- обеспечение высокоэффективного использования капитала в части высокой рентабельности, социального эффекта и минимизации предпринимательского (производственного) риска.

Финансовый леверидж –взаимосвязь между прибыльностью капитала хозяйственного субъекта и объемом кредитной задолженности. Оценка финансового левериджа позволяет определить оптимальное соотношение между собственными и привлеченными долгосрочными финансовыми ресурсами (с учетом ставки налога). Уровень финансового левериджа влияет на степень финансового риска компании и требуемую акционерами норму прибыли, кроме того компания, имеющая значительную долю заемного капитала называется компанией с высоким уровнем левериджа или финансово-зависимой компанией. А компания, финансирующая свою деятельность только за счет собственных средств, называется финансово-независимой.

Фин.леверидж (DFLr) находится:

1) DFLr=TNI/TGI, где TNI – темп изменения чистой прибыли (в %); TGI – темп изменения прибыли до вычета % и налогов.

2) DFLr=GI/(GI-In), где GI – прибыль до вычета % и налогов; In - % по ссудам и займам.

В России для оценки фин.левериджа используется следующая формула:

ЭФЛ = (1 – Снп)*(КВРа – ПК)*(ЗК/СК), где

Снп – ставка налога на прибыль (в десятичных дробях);

КВРа – коэффициент валовой рентабельности активов или отношение валовой прибыли к средней стоимости активов (%);

ПК – средний размер % за кредит, уплачиваемых предприятием за использование заемного капитала(%);

ЗК – средняя сумма использованного предприятием заемного капитала;

СК – средняя сумма собственного капитала предприятия.

Вывод: чем больше заемных средств, тем больше прибыли.

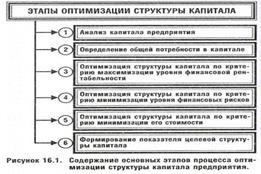

Оптимизация структуры капитала является одной из наиболее важных и сложных задач. Оптимальная структура капитала - соотношение использования собственных и заемных средств, при котором обеспечивается наиболее эффективная пропорциональность между коэффициентом финансовой рентабельности и коэффициентом финансовой устойчивости предприятия, т.е. максимизируется его рыночная стоимость.

Краткосрочные.

-Увеличение притока денежных средств:

- продажа или сдача в аренду внеоборотных активов;

- рационализация ассортимента продукции, видов работ;

- реструктуризация дебиторской задолженности в финансовые инструменты;

- использование частичной предоплаты;

- привлечение внешних источников краткосрочного авансирования;

- разработка системы скидок для покупателей, заказчиков.

Уменьшение оттока:

- сокращение затрат;

- отсрочка платежей по обязательствам;

- использование скидок поставщиков,

- налоговое планирование.

Основы логистики

Основные понятия логистики: логистические операции, логистические потоки, логистическая система.

Логистика обладает собственным понятийным аппаратом, который включает присущие ей категории, понятия, термины.

Логистическая операция – это обособленная совокупность действий, направленных па преобразование материального и (или) информационного потока

Материальный поток – это отнесенная к временному интервалу совокупность товарно-материальных ценностей, рассматриваемых в процессе приложения к ним различных логистических операций.

Совокупность ресурсов одного наименования, находящихся на всем протяжении от конкретного источника производства до момента потребления, образует элементарный материальный поток. Множество элементарных потоков, формирующихся на предприятии, составляет интегральный (общий) материальный поток, обеспечивающий нормальное функционирование предприятия.

Информационный поток – это совокупность циркулирующих внутри логистической системы, между нею и внешней средой сообщений, необходимых для управления и контроля логистических операций.

Информационный поток соответствует материальному. В реальных логистических системах материальный и информационный потоки могут частично опережать друг друга. Информационный поток может иметь одинаковое направление с материальным (прямое) и противоположное ему (встречное).

К логистическим операциям с материальным потоком можно отнести складирование, транспортировку, упаковку и др. Логистические операции с информационным потоком включают действия по сбору, обработке и передаче соответствующей информации.

Логистический поток - направленное движение совокупности материально-вещественных, финансовых, информационных, энергетических, кадровых и других видов ресурсов в экономической сфере от поставщиков к потребителям. Основой логистического потока является материальный поток, которому, как правило, сопутствуют или соответствуют прочие потоки (информационные, финансовые и т.д.).

Логистическая система представляет собой адаптивную систему с обратной связью, выполняющую те или иные логистические функции. Она, как правило, состоит из нескольких подсистем и имеет развитые связи с внешней средой. Различают макро- и микрологистические системы.

Макрологистическая система – это система управления материальными потоками, охватывающая предприятия и организации промышленности, посреднические, торговые и транспортные организации различных ведомств, расположенные в разных регионах страны или в разных странах. Макрологистическая система представляет собой инфраструктуру экономики региона, страны или групп стран.

На уровне макрологистики выделяют три вида логистических систем:

1. с прямыми связями – доведение материального потока до потребителей осуществляется без участия посредников, на основе прямых хозяйственных связей;

2. эшелонированные – в таких системах материальный поток на пути от производителя к потребителю проходит по крайней мере через одного посредника;

3. гибкие – в этом случае доведение материального потока до потребителя осуществляется как по прямым связям, так и с участием посредников. Например, снабжение запасными частями: отгрузка деталей редкого спроса обычно производится с центрального склада непосредственно в адрес получателя, а отгрузка стандартных деталей – со склада посредника.

Микрологистические системы представляют собой структурные составляющие макрологистических систем, класс внутрипроизводственных логистических систем, в состав которых входят технологически связанные производства, объединенные единой инфраструктурой (производственные и торговые предприятия, территориально-производственные комплексы).

Основные правила логистики

Груз – нужный товар

Качество – нужного качества

Количество – нужного количества

Время – в нужное время

Место – в нужное место

Затраты – минимальны.

Виды (функциональные области) логистики:

1. Производственная логистика,

2. Транспортная логистика,

3. Складская логистика,

4. Сбытовая,

5. Логистика запасов,

6. Логистический сервис

7. Информационная логистика.

Производственная логистика – связана с составлением производственных календарных планов, прогнозированием и диспетчеризацией производственных процессов.

В сферу производственной логистики входят расчеты по определению оптимального размера и размещения предприятия.

Управление производственными процессами направлено в первую очередь на снижение издержек производства и ориентировано на ритмичную работу с минимально возможным временем производственного цикла и срока выполнения заказа. Эта область логистики наиболее развита в виде предмета «организация производства».

Транспортная логистика –изучает организацию грузоперевозок: от поставщика до потребителя, с предприятия на склад, со склада на склад, со склада до потребителя.

В этой области решаются задачи выбора транспортных средств, наиболее рационального способа перевозки, сочетающего минимальные издержки, максимальную скорость, и надежность, и удобство для потребителя.

Транспортная логистика тесно связана со складской, поэтому их нередко объединяют в один вид – транспортно-складскую.

Складская логистика –занимается организацией складской грузопереработки: размешением материалов в складских помещениях для хранения, управлением складской переработкой, упаковкой, погрузкой-разгрузкой, формированием оптимальных по размеру партий грузов, организаций тарного хозяйства, выбором схемы размещения складов и др.

Сбытовая логистика – занимается вопросами распределения товаров между потребителями: движением материалопотока со складов изготовителей, оптовых складов до конечного потребителя.

Управление сбытом осуществляется с учетом минимальных сбытовых издержек, удобства потребителя.

Логистика запасов – занимается вопросами формирования оптимальных размеров запасов материальных ресурсов на предприятии. Запасы продукции позволяют данной логистической системе быстро реагировать на изменение спроса и обеспечивают равномерность работы транспорта.

Информационная логистика – организует рациональное движение информационных потоков во всех сферах производства и обращения. Во многом близка предмету АСУП.

78. Задачи и функции закупочной логистики. Логистические операции процесса закупки.

Закупочная логистика есть процесс обеспечения предприятий материальными ресурсами, размещения ресурсов на складах предприятия, их хранения и выдачи в производство. Целью логистики закупок является удовлетворение потребностей производства в материалах с максимально возможной экономической эффективностью. При этом решаются задачи:

1. Выдерживание обоснованных сроков закупки сырья, материалов и комплектующих изделий.

2. Обеспечение точного соответствия количества поставок потребностям в них.

3. Соблюдение требований производства по качеству сырья, материалов и комплектующих изделий.логистические операции

Логистические операции — это любые действия, связанные с возникновением, преобразованием и поглощением материального и сопутствующих ему информационного и финансового потоков.

Различают комплексные и элементарные операции. В свою очередь, комплексные операции бывают базисные, ключевые и вспомогательные.

Базисные операции — это закупка (снабжение), производство, сбыт.

Ключевые операции связаны с управлением процедурами заказов, закупками, запасами, производственными процедурами, физическим распределением.

Вспомогательные операции — это операции складирования, грузопереработки, упаковки, обеспечение возврата товаров, сбор возвратных отходов, информационно- компьютерная информация и другое сервисное обслуживание.

Элементарные операции — это погрузка, разгрузка, затаривание, перевозка, приемка и отпуск со склада, хранение, перегрузка, сортировка, маркировка и т. п.

Другими словами, к логистическим операциям относятся такие действия, как погрузка, разгрузка, затаривание, перевозка, приемка и отпуск со склада, хранение, перегрузка с одного вида транспорта на другой, комплектация, сортировка, консолидация, разукрупнение и т. п.

Анализ денежных средств.

Денежные средства - наиболее ликвидная часть текущих активов - являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах.

Анализ денежных средств и управление денежными потокамивключает в себя расчет времени обращения денежных средств (финансовый цикл), анализ денежного потока, его прогнозирование, определение оптимального уровня денежных средств, составление бюджетов денежных средств и т.п.

Основными задачами анализа денежных средств являются:

- контроль за сохранностью денежных средств и ценных бумаг, за использованием денежных средств по назначению и правильными расчетами, за соблюдением форм расчетов;

- своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

- диагностика состояния абсолютной ликвидности предприятия;

- прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

- способствование грамотному управлению денежными потоками предприятия.

Денежный поток — это совокупность распределенных во времени объемов поступления и выбытия денежных средств в процессе хозяйственной деятельности.

Основным источником информации для проведения анализа является баланс (ф. № 1), отчет о движении денежных средств (ф.№4).

Отчет о движении денежных средств- это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период.

Анализ движения денежных средств прямым и косвенным методом.

· прямой методосновывается на исчислении притока (выручка от реализации продукции, работ и услуг, авансы полученные и др.) и оттока (оплата счетов поставщиков, возврат полученных краткосрочных ссуд и займов и др.) денежных средств, т.е. исходным элементом является выручка;

· косвенный метод основывается на идентификации и учете операций, связанных с движением денежных средств, и последовательной корректировке чистой прибыли, т.е. исходным элементом является прибыль.

Прямой метод расчета основан на отражении итогов операций (оборотов) по счетам денежных средств за период. При этом операции группируются по трем видам деятельности:

· текущая (основная) деятельность - получение выручки от реализации, авансы, уплата по счетам поставщиков, получение краткосрочных кредитов и займов, выплата заработной платы, расчеты с бюджетом, выплаченные/полученные проценты по кредитам и займам;

· инвестиционная деятельность - движение средств, связанных с приобретением или реализацией основных средств и нематериальных активов;

· финансовая деятельность - получение долгосрочных кредитов и займов, долгосрочные и краткосрочные финансовые вложения, погашение задолженности по полученным ранее кредитам, выплата дивидендов.

Расчет денежного потока прямым методом дает возможность оценивать платежеспособность предприятия. В долгосрочной перспективе - оценить уровень ликвидности активов.

В прямомо методе выделяют 2 важных направления анализа:

- горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

- вертикальный (структурный) анализ — выявление удельного веса отдельных статей в итоговом показателе, принимаемом за 100%;

Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков данным методом ведется от показателя чистой прибыли с необходимыми его корректировками в статьях, не отражающих движение реальных денег по соответствующим счетам.

Для устранения расхождений производятся:

· изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты, в течение периода;

· неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде и другое;

· иных статей, которые должны найти отражение в инвестиционной и финансовой деятельности.

62. Анализ капитала и обязательств.

Обязательство – это существующая на отчетную дату задолженность организации, которая является следствием свершившихся фактов ее хозяйственной деятельности и расчеты по которой должны привести к оттоку активов

Капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации

Цель анализа: выявление основных источников финансирования предприятия, оценка способности организации к сохранению и наращиванию капитала.

Источники информации: бухгалтерский баланс и отчет об изменениях капитала (ф. № 1, 3).

Анализ капитала и обязательств состоит из нескольких этапов:

I этап: анализ величины чистых активов (далее – ЧА) предприятия.

Количественным выражением собственного капитала организации является величина чистых активов. Этим показателем характеризуется стоимостная оценка имущества фирмы после формального или фактического удовлетворения всех требований третьих лиц.

Величина чистых активов акционерного общества будет рассчитываться так:

ЧА = (стр.1600-ЗУ)-(стр.1400+стр.1500-ДБП)

где ЗУ – задолженность учредителей по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности);

ДБП – доходы будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

II этап: анализ структуры и динамики собственного капитала.

В составе собственного капитала могут быть выделены две основные аналитические составляющие: инвестированный капитал, т. е. капитал, вложенный собственниками, и накопленный капитал, т. е. созданный сверх того, что было первоначально авансировано собственниками.

Инвестированный капитал включает уставный капитал (за вычетом собственных акций, выкупленных у акционеров) и добавочный капитал (в части полученного эмиссионного дохода).

Накопленный капитал состоит из статей, формируемых за счет чистой прибыли (резервный капитал и нераспределенная прибыль). Величина накопленного капитала характеризует деловую активность организации (прибыль и ее инвестировании). Тенденция к увеличению доли накопленного капитала свидетельствует о способности наращивать средства, вложенные в активы предприятия, и характеризует финансовую устойчивость организации.

Анализ уставного капитала может проводиться для выявления:

- соблюдения требований законодательства относительно минимального размера величины УК;

- своевременности погашения задолженности учредителей по вкладам в уставный капитал (выявление неоплаченной доли капитала);

- собственных акций, выкупленных у акционеров;

- различных категорий акций и связанных с ними прав;

- владельцев акций и др.;

- а также для сравнения величины УК с величиной чистых активов организации.

При анализе добавочного капитала следует учитывать специфику формирования его отдельных статей, что позволяет принимать обоснованные решения. С учетом значительности сумм переоценки основных средств в составе добавочного капитала особое значение придается анализу информации, аккумулируемой на субсчете «Прирост стоимости имущества по переоценке». Только детальное изучение и сопоставление отдельных элементов добавочного капитала и связанных с ними статей баланса позволяют объяснить все изменения, происходящие в структуре СК и его величине.

Информация о величине резервного капитала в балансе предприятия рассматривается как резервный капитал предприятия (запас его финансовой прочности). Отсутствие резервного капитала или его недостаточная величина (в случае обязательного формирования резервного капитала) свидетельствует либо о недостаточности прибыли, либо об использовании резервного капитала на покрытие убытков. И тот, и другой факты для кредиторов являются негативными в оценке надежности потенциального заемщика или партнера.

При анализе нераспределе