Анализ ликвидности баланса ооо «___»

Ликвидность организации в целом определяется наличием у нее оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков платежей, предусмотренных договорами.

Качественно ликвидность характеризуется ликвидностью баланса, которая определяется как соответствие средств определенной степени ликвидности (готовности к платежу) обязательствам, срок погашения которых тождественен сроку превращения активов в денежную форму; количественно – специальными относительными показателями – коэффициентами ликвидности.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке их возрастания.

По степени ликвидности активы подразделяются на следующие группы:

А1(наиболее ликвидные активы) – денежные средства в кассе и на расчетном счете, а также краткосрочные финансовые вложения;

А2 (быстрореализуемые активы) – дебиторская задолженность и прочие оборотные активы;

A3 (медленно реализуемые активы) – запасы и затраты, НДС;

А4(труднореализуемые активы) – внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты:

П1(наиболее срочные обязательства)– кредиторская задолженность;

П2(краткосрочные пассивы)– краткосрочные кредиты и заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные обязательства;

П3 (долгосрочные пассивы) – долгосрочные кредиты и заемные средства;

П4(постоянные пассивы) – раздел «Капитал и резервы».

Анализ ликвидности баланса оформляется в виде таблице 3.9.

Таблица 3.9- Анализ ликвидности баланса

| Актив | На нача-ло года, т.руб | На ко-нец года, т.руб. | Пассив | На нача-ло года, т.руб | На ко-нец года, т.руб. | Платежный излишек или недостаток | |||

| В абсолютных величинах | В % к величине итога группы пассива | ||||||||

| На на-чало года, т.руб | На ко-нец года, т.руб. | На на-чало года % | На ко-нец года, % | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| А1-наиболее ликвидные активы | П1-наиболее срочные обязательства | -2033 | -2104 | -18,30 | -14,23 | ||||

| А2-быстро-реализуемые активы | П2-кратко-срочные пассивы | - | - | 4,66 | 0,95 | ||||

| А3-медленно-реализуемые активы | П3-долго-срочные пассивы | -11100 | -14824 | -99,91 | 100,26 | ||||

| А4-трудно-реализуемые активы | П4-постоян-ные пассивы | (7312) | (11267) | -13660 | -21275 | 122,96 | -143,88 | ||

| Баланс | Баланс | - | - | - | - |

Анализ

Для конкретизации оценки уровня ликвидности необходим анализ значений и динамики относительных показателей ликвидности (коэффициентов), различающихся набором активов, рассматриваемых в качестве источников погашения краткосрочных обязательств.

Наиболее распространенными являются следующие относительные показатели ликвидности:

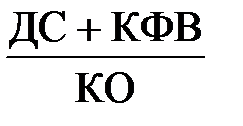

1Коэффициент абсолютной ликвидности (Кал) рассчитывается как отношение наиболее ликвидных активов – денежных средств и краткосрочных финансовых вложений – к краткосрочным обязательствам:

Кал =

где КФВ – краткосрочные финансовые вложения;

ДС – денежные средства;

КО – краткосрочные обязательства.

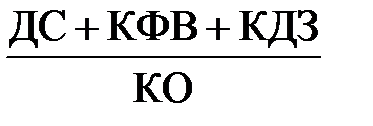

2 Коэффициент критической (быстрой) ликвидности(Ккл) рассчитывается как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным обязательствам:

Ккл =

где КДЗ – краткосрочная дебиторская задолженность.

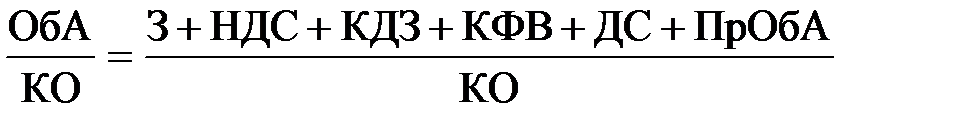

3 Коэффициент текущей ликвидности (Ктл) (коэффициент покрытия) рассчитывается как отношение всех оборотных (текущих) активов к обязательствам краткосрочного характера:

Ктл=

где ОбА – оборотные активы;

З – запасы;

НДС – НДС по приобретенным ценностям;

ПрОбА – прочие оборотные активы.

Полученные коэффициенты ликвидности анализируемого предприятия оформляются в таблицу 3.10.

Таблица 3.10 – Коэффициенты ликвидности организации за отчетный период

| Показатели | Нормативное значение | На начало года | На конец года | Отклонение |

| Коэффициент абсолютной ликвидности | 0,09 | 0,15 | 0,06 | |

| Коэффициент быстрой ликвидности | 0,32 | 0,21 | -0,11 | |

| Коэффициент текущей ликвидности | 2,13 | 1,93 | -0,20 |

Анализ

Заключение

В заключении пишутся основные выводы по работе и делаются предложения по улучшению финансового состояния организации.

Список литературы

1 Касьянова, Г.Ю. Отчетность: бухгалтерская и налоговая [Текст]: практические рекомендации для бухгалтеров /Г.Ю. Касьянова. - 4-е изд., перераб. и доп – М.: АБАК, 2013. – 328 с.

2 Натепрова, Т.Я. Бухгалтерская (финансовая) отчетность [Текст]: учебное пособие / Т.Я. Натепрова, О.В. Трубицына -2-е изд., перераб. и доп. – М.: Издательско-торговая корпорация «Дашков и К», 2013. - 292 с.

3 Теория и практика анализа финансовой отчетности организаций [Текст]: учебное пособие /Н.В. Парушина, И.В. Бутенко, В.Е. Губин, О.В. Губина, С.В. Деминова, Н.А. Сучкова. Т.А. Тимофеева; под. ред. д.э.н. Н.В. Парушиной. – М.: ИД «ФОРУМ»: ИНФРА-М, 2013. – 432 с.