Тема 5. Рисковые инвестиционные процессы 2 страница

Кроме лимитов в мировой практике применяются следующие методы снижения валютных рисков:

взаимный зачет покупки-продажи валюты по активу и пассиву, так называемый метод «мэтчинг», где с помощью вычета поступлений валюты из величины ее оттока банк имеет возможность оказывать влияние на их размер и соответственно — на свои риски;

использование метода «неттинга», который заключается в максимальном сокращении количества валютных сделок с помощью их укрупнения. Для этой цели банки создают подразделения, координирующие поступления заявок на покупку-продажу иностранной валюты;

приобретение дополнительной информации из информационных продуктов специализированных фирм, в режиме реального времени отображающих движение валютных курсов и последние сведения.

Наиболее распространенным способом покрытия валютного риска является покупка или продажа иностранной валюты с поставкой в будущем. Форвардная покупка основывается на договоре купли-продажи иностранной валюты по обменному курсу, оговоренному в момент заключения сделки, в определенный срок в будущем или в течение некоторого будущего периода. Подобным образом происходит и форвардная продажа. Этот метод полностью исключает неопределенность относительно того, например, сколько будут составлять суммы будущих платежей и поступлений в национальной валюте.

Одним из видов сделки на денежном рынке, включающем форвардную операцию, является своп. Своп предполагает покупку валюты на условиях спот с одновременной форвардной продажей той же самой валюты (или продажу на условиях спот с форвардной покупкой). Когда форвардная сделка не является частью свопа, то она считается сделкой аутрайт—простой форвардной сделкой. Форвардная сделка аутрайт может заключаться с целью хеджирования или спекуляции. Возможность прогнозирования валютного курса при заключении сделки устраняет риск потерь от неблагоприятного изменения валютного курса и тем самым является средством хеджирования валютного риска. Спекулянты могут продавать и покупать срочные контракты в надежде на то, что курс спот на дату исполнения форвардного контракта будет отличаться от курса при заключении форвардной сделки. Если спекулянт ожидает, что курс спот на какой-то день будет ниже форвардного, то он будет продавать форвардные контракты в надежде на то, что с наступлением этого дня он сможет купить валюту на условиях спот по более низкой цене, чем цена продажи форвардных контрактов. Таким образом, он получит прибьшь в результате выполнения обязательства по форвардному контракту. Подобным образом, спекулянт ожидающий, что наличный курс будет выше форвардного, будет покупать форвардные контракты в надежде на то, что он сможет продать приобретенную валюту по более высокой цене на наличном рынке.

Рассмотрим приложение закона единой цены к валютному рынку, а также отметим, что он применим и к любому другому рынку.

Закон единой цены гласит, что если на конкурентном рынке проводятся операции с равноценными активами, то их рыночные цены будут стремиться к сближению. В основе действия закона единой цены лежит процесс, называемый арбитражем — покупка и немедленная продажа эквивалентных активов с целью получения гарантированной прибыли на основе разницы в их ценах.

Осуществление арбитражных операций гарантирует то, что для любых трех валют, свободно конвертируемых на конкурентном рынке, достаточно знать обменный курс между любыми двумя валютами для того, чтобы определить валютный курс третьей. Таким образом, если известно, что 1 доллар США равен 100 иенам, а 1 фунт стерлингов — 200 иенам, то в соответствии с законом единой цены один фунт стерлингов равен двум долларам США.

Процесс осуществления арбитражных операций на валютных рынках рассмотрим на анализе цены на золото, выраженной в различных валютах. Пусть текущая стоимость унции золота, выраженная в у.е., равна 100 у.е., а стоимость одной унции золота в иенах — Ю000.

Закон единой цены подразумевает, что при покупке золота вид валюты не имеет значения. Поэтому цена в 10000 иен должна быть эквивалентна цене в 100 у.е., а из этого следует, что цена иены, выраженная в у.е., должна составлять 0,01 у.е.

Предположим, что в нарушение закона единой цены у.е., цена иены составляет 0,009 у.е., а не 0,01 у.е. Допустим, что у нас на банковском счете имеется 10000 у.е. Поскольку существует возможность купить или продать золото по цене 10000 иен, или 100 у.е. за унцию, то можно обменять 10000 у.е. на = 1111111,11 иен. После этого, естественно, покупаем 111,1111 унции золота и продаем его за у.е. с целью получения 100 111,1111 = 11111,11 у.е. Теперь в нашем распоряжении 11111,11 у.е. без учета операционных издержек на куплю-продажу золота и иен, и подобные арбитражные операции будут рентабельны до тех пор, пока совокупные операционные издержки меньше 11111,11 - 10000 = 1111,11 у.е.

Подобная безрисковая арбитражная операция очень привлекательна и не требует прогнозирования уровня будущих цен и не несет какой-либо риск.

Аналогичную арбитражную операцию можно провести и с любыми тремя валютами, используя минимальную разницу в их курсах в различных банках. При этом всегда действует правило: для любых трех валют, свободно конвертируемых на конкурентном рынке, достаточно знать обменный курс между любыми двумя из них, чтобы определить валютный курс третьей.

Наличие на конкурентном рынке профессиональных арбит- ражеров, выполняющих валютные операции чрезвычайно быстро и с минимальными затратами, гарантирует то, что прямые валютные курсы будут максимально точно соответствовать рассчитанным непрямым способом.

Вопросы для самоконтроля

1. Содержание и типы валютных рисков.

2. Операционный валютный риск.

3. Трансляционный валютный риск.

4. Экономический валютный риск.

Рекомендуемая литература

1. Г.А. Абдрахманова Финансовые риски в экономической деятельности компании Алматы 2004г.

2. А.С. Шапкин Экономические и финансовые риски М 2006г.

3. В.А. Абчук Теория риска 2007г.

4. К. Рэдхэд, С. Хьюс. Управление финансовыми рисками. М., ИНФРА-М, 2006.*

5. Дж. К. Ван Хорн. Основы управления финансами. М., Финансы и статистика, 2007.*

Тема 10. Риски активов

Цель: Изучить теоретический материал по данной теме, усвоить основные термины и понятия

Вопросы лекции

1. Характеристика рисков активов .

2. Влияние риска дефолта и налогообложения на различные процессы.

3. Максимизация стоимости активов.

Содержание лекции

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся: риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и др.

Практически вся биржевая активность подвержена не одному, а совокупности рисков, в зависимости от обстоятельств, складывающихся на рынках, а также от деятельности и профессионализма самих биржевиков.

Не существует биржевой деятельности, которой гарантировано получение прибыли при отсутствии рисков. Каждый участник биржевых торгов пытается получить'прибыль путем решения проблем существующих рисков, предпринимая все возможное, чтобы избежать ситуации, непосредственно связанной с рисками. Характерной особенностью рисков в биржевой торговле является то, что им подвержены все участники, даже те, кто не связан в биржевой торговле непосредственно.

Факторы, усиливающие биржевые риски, нередко влияют на их функции. К функциям риска в биржевой торговле, наиболее полно отражающим их сущность, относятся инновационная, регулирующая и защитная функции. К функциям риска можно отнести и аналитическую функцию. Она связана с тем, что наличие риска предполагает необходимость выбора одного из возможных вариантов решения. В связи с этим биржевики в процессе принятия решения анализируют все возможные варианты, выбирая наиболее рентабельные и наименее рисковые.

На фондовых и валютных биржах риск часто связан с падением покупательной способности денег (будущие деньги не смогут «купить» того же количества биржевых товаров и услуг одинакового качества, как деньги сегодняшние), иначе говоря, инфляционный риск.

Индивидуальная и массовая психология поведения биржевиков на финансовых рынках, которые стремятся получить прибыль на основе своего предположения о будущих ценах, также является фактором риска.

Нахождение решений проблем рисков определяется тем, какой уровень риска допустим для участников биржевых торгов. Биржевик может по-разному относиться к рискам: не любить риск, нейтрально к нему относиться или предпочитать риск. Критерием отношения является потребность биржевика в вознаграждении за риск. Биржевики, не любящие риска, всегда склонны требовать компенсацию за возможную неопределенность. Те, кто относится к риску нейтрально, безразличны к вознаграждению, а предпочитающие риск готовы даже нести потери, чтобы испытать острые ощущения.

У каждого профессионала-биржевика свои методы принятия решений, на основании которых он определяет, какой уровень риска для него приемлем или как можно его избежать. Профессионалы, искушенные в биржевой игре, определяют каждый фактор риска заранее и играют только тогда, когда есть шансы получить вознаграждение за риск.

В результате принятия решения по рискам участники биржевых торгов могут нести потери из-за действия непредвиденных факторов или неправильной оценки факторов, усиливающих риск. Поэтому при оценке риска эксперты в первую очередь должны допускать вероятность потерь для участников биржевой торговли в результате принятия решения. Для оценки риска наиболее приемлемы такие критерии, как вероятность нежелательного исхода и уровень каждого риска по приоритетам во всей совокупности.

Наиболее важные решения, с принятием которых сталкиваются участники биржевых торгов, определяются тем, какие риски приемлемы и что делать с другими рисками, которые неприемлемы или непредвиденны. Каждый участник торгов имеет собственные предпочтения, направленно связанные с риском или получением вознаграждения, и должен идентифицировать риски, которым подвержен, решать, какие из рисков для него приемлемы и, наконец, находить пути и способы того, как избежать других нежелательных рисков, а также уметь оценивать, в какие финансовые затраты это выльется и есть ли в этом какой-либо смысл. Биржевик обязан придерживаться наиболее подходящего риска, а также выбора методов, способов и приемов оценки, имеющихся в распоряжении участников биржевых торгов.

К группе мер по минимизации рисков можно отнести хеджирование, создание финансовых резервов, диверсификацию, внедрение вариантной системы воздействия биржевика на управляемые факторы риска.

Во многих случаях финансовые решения в сфере использования личных средств могут приниматься на основании выбора варианта, который приводит к увеличению стоимости имущества независимо от индивидуальных предпочтений или анализа степени риска. В качестве простого примера рассмотрим ситуацию, когда необходимо сделать выбор между вариантом А — получить 100 у.е. сегодня или вариантом В — получить 95 у.е. сегодня.

Допустим необходимо предположить, какой из этих вариантов выберет человек, о предпочтениях и ожиданиях которого вам ничего неизвестно. И если во всех других отношениях оба варианта являются равноценными, то вариант А, несомненно, предпочтителен. И это естественно, так как чем больше денег, тем лучше.

Лишь немногочисленные финансовые решения принимаются столь просто и безоговорочно. Предположим, что теперь нужно выбирать между очень рискованными акциями и совершенно безопасными облигациями. Наш клиент не любит принимать рискованные решения, и к тому же в отношении курса акций в будущем он настроен пессимистично. Однако текущая рыночная цена акций составляет 100 у.е., а рыночная цена облигаций — 95 у.е.

Поскольку клиент во всех случаях старается не рисковать и настроен пессимистично в отношении будущей динамики курса акций, то можно предположить, что он выберет облигации. Однако, несмотря на то, что он предпочитает инвестировать свои деньги в гарантированно безопасные облигации, он все-таки выбирает покупку акций. Почему?

Ответ заключается в том, что клиент может продать акции по 100 у.е. и купить облигации по 95 у.е. До тех пор, пока оплата брокеру и другие затраты, связанные с куплей-продажей данных ценных бумаг не превышают 5-ти у.е. разницу в их цене, клиент получит преимущество, выбрав акции. Этот простой пример отражает два важных момента.

Финансовое решение является рациональным даже в том случае, когда оно принимается только на основании стремления к максимизации стоимости активов, независимо от соображений относительно степени риска и иных личных предпочтений.

Рынки финансовых активов предоставляют информацию, необходимую для оценки альтернативных вариантов финансовых решений.

Фирмы принимают финансовые решения на основании критерия максимизации стоимостной оценки активов. Руководители открытых акционерных обществ сталкиваются с вопросами финансирования, планирования инвестиций, управления рисками. Ввиду того что они наняты акционерами, их работа заключается в том, чтобы принимать решения, которые наилучшим образом отвечают интересам акционеров. Однако менеджеры крупных корпораций даже не знают в лицо многих своих акционеров.

Руководители корпораций поэтому стараются найти такие решения, которые были бы приняты непосредственно самими акционерами. При выборе финансовых решений экономическая теория и здравый смысл диктуют следующее правило. Выбирайте инвестиционные решения, которые приведут к максимальному увеличению богатства акционеров. С этим согласится фактически каждый акционер, так как чем больше рыночная стоимость активов фирмы, тем богаче становятся ее акционеры. Такие инвестиционные решения могут приниматься без какой-либо дополнительной информации о предпочтениях самих акционеров.

Каким же образом топ-менеджеры оценивают стоимость активов фирмы и возможные варианты инвестиционных решений? В некоторых случаях узнать о рыночных ценах они могут из печатных или электронных источников информации. Но некоторые активы не относятся к числу торгуемых на рынке и, таким образом, их цены неизвестны. В таком случае для сравнения альтернативных вариантов необходимо рассчитать какова была бы стоимость таких активов, если бы сделки с ними совершались на рынке.

В такой ситуации суть оценки активов сводится к определению их стоимости посредством анализа информации по одному или нескольким сопоставимым активам, текущая рыночная цена которых известна. Выбор метода для подобной оценки обычно зависит от полноты доступной информации. Если известна цена активов, фактически идентичных оцениваемых нами, то при их стоимостной оценке можно применить закон единой цены, который гласит, что если на конкурентном рынке проводятся операции с равноценными (эквивалентными, идентичными по своей сути) активами, то их рыночные цены будут стремиться к сближению. В основе действия закона единой цены лежит процесс, называемый арбитражем — покупка и немедленная продажа эквивалентных активов с целью получения гарантированной прибыли на основе разницы в их ценах.

Вопросы для самоконтроля

1. Характеристика рисков активов .

2. Влияние риска дефолта и налогообложения на различные процессы.

3. Максимизация стоимости активов.

Рекомендуемая литература

1. Г.А. Абдрахманова Финансовые риски в экономической деятельности компании Алматы 2004г.

2. А.С. Шапкин Экономические и финансовые риски М 2006г.

3. В.А. Абчук Теория риска 2007г.

4. К. Рэдхэд, С. Хьюс. Управление финансовыми рисками. М., ИНФРА-М, 2006.*

5. Дж. К. Ван Хорн. Основы управления финансами. М., Финансы и статистика, 2007.*

Тема 11. Вероятности оценки степени финансового риска

Цель: Изучить теоретический материал по данной теме, усвоить основные термины и понятия

Вопросы лекции

1. Финансовые риски.

2. Распределение вероятностей ставок доходности акций.

Содержание лекции

В предыдущих главах были подробно рассмотрены методы измерения и оценки степени риска. Здесь мы остановимся лишь на вероятностной оценке степени финансового риска.

Предположим, что купив акции А мы рассчитываем, что дивидендный компонент будет равен 3%, ценовой компонент составит 7%, так что ожидаемая ставка доходности будет равняться 10%: г = 3% + 7% = 10%.

Широко используемая единица измерения рискованности активов акции — это изменчивость (volatility). Изменчивость связана с диапазоном возможных ставок доходности акций и вероятностыо их получения. Чем шире диапазон между возможными показателями доходности и чем больше вероятность получения экстремальных значений, тем выше показатель изменчивости акции.

Например, если нас попросят дать «точечную оценку» доходности акций А в следующем году, то наш ответ будет 10%. При этом нас не удивит, если окажется, что реальная доходность оказалась больше или меньше предсказанной нами. Доходность может быть как очень низкой (-50%), так и очень высокой (+50%). Чем сильнее расхождение межу возможными показателями доходности, тем сильнее изменчивость.

Чтобы лучше понять суть изменчивости, рассмотрим распределение вероятностей получения разных уровней доходности для акций А. Всем возможным уровням доходности соответствуют вероятности от нуля (полное отсутствие вероятности достижения этого уровня) до единицы (данная доходность будет получена обязательно).

Предположим, что нам абсолютно точно известно, что в будущем году доходность составит 10%. В этом случае имеется только один возможный уровень доходности, и вероятность его достижения равна 1,0.

Теперь допустим, что в зависимости от состояния экономики акции А могут принести разную доходность. Если в будущем году экономика будет на подъеме, объемы продаж и прибыль компании будут повышаться, а значит, и ставка доходности инвестиций в акции А будет равна 30%. Если в экономике будет спад, то ставка доходности составит — 10%, т.е. акционер понесет убытки. Если экономическое положение просто останется неизменным, фактическая доходность составит 10%. Оценка вероятности для каждого из этих состояний в нашем гипотетическом примере показана в табл. 4.8 и проиллюстрирована рис. 4.12.

Таблица 4.8 Распределение вероятностей ставок доходности акций

| Состояние экономики | Ставка доходности акций А | Вероятность |

| Подъем | 30% | 0,20 |

| Нормальное | 10% | 0,60 |

| Спад | -10% | 0,20 |

Распределение вероятности в табл. 4.8 означает, что если мы вложим деньги в акции А, то получим, скорее всего, 10%-ную доходность. Вероятность этого в три раза превышает вероятность получения двух других значений доходности — 10% и 30%.

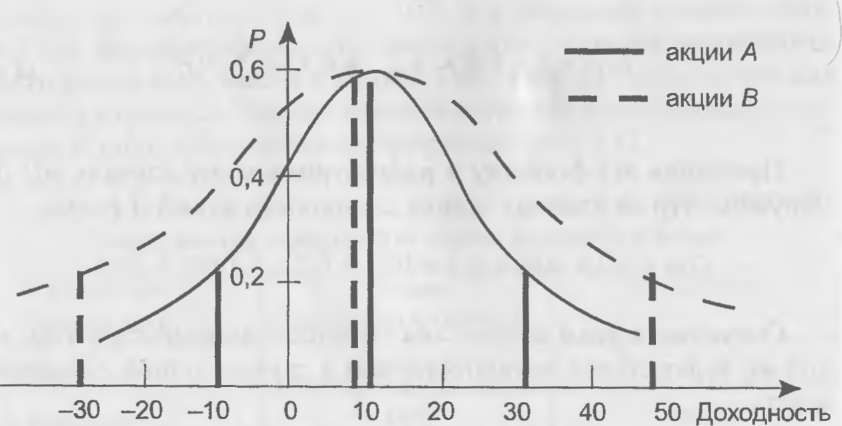

Распределение вероятностей доходности акций А к В

| Состояние экономики | Ставка доходности акций В | Ставка доходности акций А | Вероятность |

| Подъем | 50% | 30% | 0,20 |

| Нормальное | 10% | 10% | 0,60 |

| Спад | -30% | -10% | 0,20 |

Рис. 4.13. Распределение вероятностей доходности акций А и В

(%)

Следует обратить внимание, что показатели вероятности одинаковы для обеих акций, но у В более широкий диапазон колебаний доходности. Если экономика будет находиться на подъеме, акции В принесут своим акционерам 50% доходности, а акции А только 30%. Но, если экономическое положение ухудшится, доходность акций В упадет до -30%, а акций А — только до -10%. Другими словами, показатели доходности инвестиций в акции В изменяются более сильно, а, следовательно, они являются более рискованными.

Как было отмечено ранее, изменчивость показателей доходности акций зависит от их возможного диапазона и от вероятности появления экстремальных значений. Для того, чтобы рассчитать и измерить изменчивость в распределении вероятностей получения возможных показателей доходности, в финансах чрезвычайно широко используется среднее квадратическое отклонение <т (стандартное отклонение), которое для нашего примера мы определим как

п

<т2=£(г(.-ВД)2-Р,., (4.64)

i=i

где математическое ожидание (среднее значение) равно:

п

= (4-65)

/=1

Чем больше стандартное отклонение, тем выше показатель изменчивости акций.

Для акций А и В имеем Еа (/",) = Ев(г,) = 10%.

Стандартное отклонение для акций А равно

ст] = (0,2)(30% -10%)2 + (0,6)(10% -10%)2 + (0,2)(—10% -10%)\

аА =12,65%.

Стандартное отклонение для акций В равно

а2в = (0,2)(50%-10%)2 + (0,6)(10%-10%)2 + (0,2)(-30% -10%)2,

ан = 25,30%.

Стандартное отклонение для акций В в два раза больше, чем для А, поэтому возможное отклонение от среднего значения в два раза превышает тот же показатель у акций А.

В реальном мире диапазон показателей доходности акций не ограничен несколькими значениями, как в нашем примере, и доходность может принимать практически любое значение. Поэтому мы можем сказать, что распределение доходностей акций представляет собой непрерывное распределение вероятностей. Чаще всего используется один из видов непрерывного распределения вероятностей — нормальное распределение, которое представляет собой кривую, показанную на рис. 4.13.

Более подробно о нормальном распределении мы поговорим в следующей главе.

Для нормального и прочих, похожих на него, симметричных распределений стандартное отклонение — естественная единица измерения изменчивости. Термины: изменчивость и стандартное отклонение часто используются как взаимозаменяемые.

Нормальное распределение охватывает неограниченное количество значений доходности, от «минус бесконечность» до «плюс бесконечность». Для интерпретации различных значений стандартного отклонения обычно используется доверительный интервал

E(rt)-to< X(rj)<E(rt)+to, (4.66)

которым обозначается определенный диапазон значений (интервал), в пределах которого фактическая доходность акций попадет с заданной вероятностью.

Здесь А" (г,) — нормальная случайная величина с математическим ожиданием E(rt) и средним квадратическим отклонением а, a t — некоторый параметр. При t = 3 вероятность попадания случайной величины X (rt) в интервал (4.66) практически равна единице.

Из формулы (4.66) следует, что при нормальном распределении доходность акции, которая находится в пределах доверительного интервала, включающего все значения доходности, находящиеся в рамках одного стандартного отклонения по обе стороны от среднего значения, имеет вероятность порядка 0,68. Соответствующий доверительный интервал для двух стандартных отклонений имеет вероятность порядка 0,95, а доверительный интервал для трех стандартных отклонений имеет вероятность порядка 0,99.

Рассмотрим, например, акции с ожидаемой доходностью в 10% и стандартным отклонением в 20%. При нормальном распределении существует вероятность, равная примерно 0,95, что фактическая доходность попадет в интервал, ограниченный с одной стороны ожидаемой доходностью и двумя стандартными отклонениями (10% + 2 • 20% = 50%), а с другой стороны — ожидаемой доходностью минус два стандартных отклонения (10% - 2 - 20% = -30%). Диапазон доходности, который ограничен минимальным значением -30% и максимальным значением 50%, с вероятностью 0,95 представляет собой доверительный интервал для доходности данных акций.

Еще одним полезным показателем, применяемым при анализе финансовых рисков, является коэффициент вариации

Вопросы для самоконтроля

1. Финансовые риски.

2. Распределение вероятностей ставок доходности акций.

Рекомендуемая литература

1. Г.А. Абдрахманова Финансовые риски в экономической деятельности компании Алматы 2004г.

2. А.С. Шапкин Экономические и финансовые риски М 2006г.

3. В.А. Абчук Теория риска 2007г.

4. К. Рэдхэд, С. Хьюс. Управление финансовыми рисками. М., ИНФРА-М, 2006.*

5. Дж. К. Ван Хорн. Основы управления финансами. М., Финансы и статистика, 2007.*

Тема 12. Диверсификация, хеджирование

Цель: Изучить теоретический материал по данной теме, усвоить основные термины и понятия

Вопросы лекции

1.Методы диверсификации вложений.

2. Применение фирмой диверсифицированного портфельного подхода.

3. Методы хеджирования.

Содержание лекции

Под диверсификацией понимается процесс распределения инвестиционных средств между различными объектами вложения капитала, которые непосредственно не связаны между собой, с целью снижения степени риска и потерь доходов.

Диверсификация выражается во владении многими рискованными активами, вместо концентрации всех капиталовложений только в одном из них. Поэтому диверсификация ограничивает нашу подверженность риску, связанному с одним-единственным видом активов.

Диверсификация вложений может быть выполнена индивидуальным инвестором как на фондовом рынке (самостоятельно или с помощью финансовых посредников), так и путем прямых инвестиций. Вот как мы можем диверсифицировать свои инвестиции в биотехнологии: инвестировать в несколько компаний, каждая из которых производит только один новый препарат; инвестировать в одну компанию, которая производит много различных препаратов; инвестировать во взаимный фонд, который владеет акциями многих компаний, выпускающих новые препараты.

Диверсификация предполагает включение в финансовую схему различных по своим свойствам активов. Чем их больше, тем, в силу закона больших чисел, значительнее (из-за взаимопогашения рисков-уклонений) их совместное влияние на ограничение риска.

Применение фирмой диверсифицированного портфельного подхода на рынке ценных бумаг позволяет максимально снизить вероятность недополучения дохода. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного общества увеличивает вероятность получения им среднего дохода в пять раз и соответственно в пять раз снижает степень риска .

Эффект диверсификации представляет собой в сущности единственно разумное правило работы на финансовом и других рынках. Принцип диверсификации гласит, что нужно проводить разнообразные, несвязанные друг с другом операции, тогда эффективность окажется усредненной, а риск однозначно уменьшится.

Диверсификация может улучшить благосостояние домохозяйства, уменьшив опасность любой рискованной сделки, какие случаются в каждой семье. Однако диверсификация сама по себе не уменьшает общей неопределенности развития событий. Другими словами, если каждый год создается 1000 новых препаратов, совокупная неопределенность относительно того, сколько из них станут коммерчески выгодными, не зависит от того, в какой степени сомневаются в успехе препаратов акционеры фармацевтических компаний. Однако диверсификация уменьшает неблагоприятное влияние неопределенности на благосостояние семьи.

При сравнении, после свершившегося, размеров прибыли, полученной инвесторами с диверсифицированными вложениями, и теми, кто этого не делал, выясняется, что самые крупные доходы получили представители второй группы. Но среди них и больше всего тех, кто понес самые значительные потери. Если вы диверсифицировали инвестиции, то ваши шансы попасть в обе группы снижаются.

Конечно, каждому хочется сорвать самый большой куш и прослыть гением. Но для этого приходится принимать решение, основываясь на предположениях, результатом которого будет либо большой доход, либо большие убытки. Возможно, лучше все же выбрать некий средний вариант.

Такой подход представляется очевидным, и тем не менее люди обычно его игнорируют. Удача часто трактуется как высочайший профессионализм. Сообщения о необыкновенных успехах инвесторов, которые не диверсифицировали свои вложения, а сконцентрировали их в акциях одной корпорации, все же редко встречаются в прессе. Не исключено, что это действительно гении инвестиционного бизнеса, и все-таки куда более вероятно, что им просто повезло.

Также нечасто встречаются истории и об инвесторах, которые потерпели большие убытки и которых изображали бы как глупцов по той причине, что они не выбрали акции, которые принесли бы им максимальный доход. Более уместна здесь критика за то, что они не диверсифицировали свои вложения.

Распределение риска—одно из важных соображений при эмиссии ценных бумаг. Не случайно компании выпускают и облигации, и акции — ведь эти два вида ценных бумаг различаются по характеру риска, который с ними связан. Выбирая, во что инвестировать — в облигации, в акции, или и в то, и в другое, — инвесторы выбирают риск, на который они готовы пойти.