Формы и источники финансирования 1 страница

ЭМИССИЯ ЦЕННЫХ БУМАГ

Открытое размещение ценных бумаг. Как правило, крупные компании мобилизуют средства, используя открытый рынок и в частном порядке. При открытом размещении ценные бумаги продают сотням, а зачастую и тысячам инвесторов по формализованным контрактам под контролем федеральных и муниципальных органов. Частное размещение, напротив, происходит среди ограниченного круга инвесторов, иногда это один инвестор, и регулируется гораздо меньшим числом предписаний. Примером такого размещения может служить заем, предоставляемый корпорации группой страховых компаний. Таким образом, эти два вида размещения ценных бумаг различаются в основном по числу инвесторов, принимающих участие в размещении, и количеству правил, регулирующих размещение.

Когда компания выпускает ценные бумаги в расчете на массового инвестора, она, как правило, пользуется услугами инвестиционного банка. Основная функция банка заключается в приобретении у компании ценных бумаг и последующей перепродаже их инвесторам. За проведение этих операций банк получает разницу между ценой, по которой он приобрел бумаги и ценой, по которой он продал их инвесторам. Поскольку большая часть компаний редко выходит на открытый фондовый рынок, они не являются специалистами в области размещения ценных бумаг. С другой стороны, инвестиционные банки имеют специалистов, необходимые связи и контакты с организациями, специализирующимися на продаже ценных бумаг, – словом все, что требуется для успешного осуществления их функций, т. е. сбыта инвесторам ценных бумаг. Так как для инвестиционных банков покупка у компаний ценных бумаг и продажа их инвесторам – основной вид деятельности, цена предоставляемых ими услуг ниже, чем у частных фирм.

Андеррайтинг (underwriting) – инвестиционный банк берет на себя бремя риска, связанного с реализацией ценных бумаг, оплачивая эмитенту всю стоимость выпуска. Бумаги размешает непосредственно андеррайтер (гарант) выпуска.

Инвестиционный банк или группа инвестиционных банков, приобретающий ценные бумаги, осуществляет андеррайтинг выпуска, оплачивая компании всю стоимость выпуска. В момент оплаты компания освобождается от риска, связанного с трудностями реализации бумаг. Если размещение выпуска идет плохо из—за неблагоприятной рыночной конъюнктуры или из—за того, что цены бумаг завышены, убытки несет уже не эмитент, а гарант.

Таким образом, инвестиционный банк страхует, или гарантирует кампанию—эмитента от колебаний рыночной конъюнктуры на протяжении периода размещения.

Обычно инвестиционные банковские институты, при поддержке которых компании решают проблемы размещения ценных бумаг, несут бремя связанное со спецификой операции риска не в одиночку. Для того чтобы распылить риск и добиться размещения ценных бумаг наилучшим образом, банк привлекает к участию в продаже выпуска другие инвестиционные банки. Банк, являющийся инициатором привлечения, обычно берет на себя функции управления и координации деятельности группы, а также большую часть обязательств по реализации ценных бумаг. Другие банки образуют синдикат, а их участие в сделке определяется их способностью продать инвесторам бумаги реализуемого выпуска. Традиционный андеррайтинг может осуществляться как на базе конкурентного размещения, так и на договорной основе. При конкурентном размещении компания—эмитент определяет почтовую дату поступления предложений от инвестиционных банков, а конкурирующие синдикаты представляют в этот день свои предложения. Синдикат, условия которого наилучшим образом удовлетворяют требованиям компании, получает право на размещение выпуска. При выпуске на договорной основе компания эмитент выбирает инвестиционный банк, а затем обговаривает с ним детали будущего соглашения. Они совместно устанавливают и стоимость ценной бумаги, и срок ее погашения. В зависимости от объема сделки инвестиционный банк может привлечь к участию в ней другие банки с целью разделить риск и работать для реализации бумаг. Во всех случаях принятие банком на себя бремени риска компенсируется получением дохода, равного разнице цен подписки и продажи ценных бумаг.

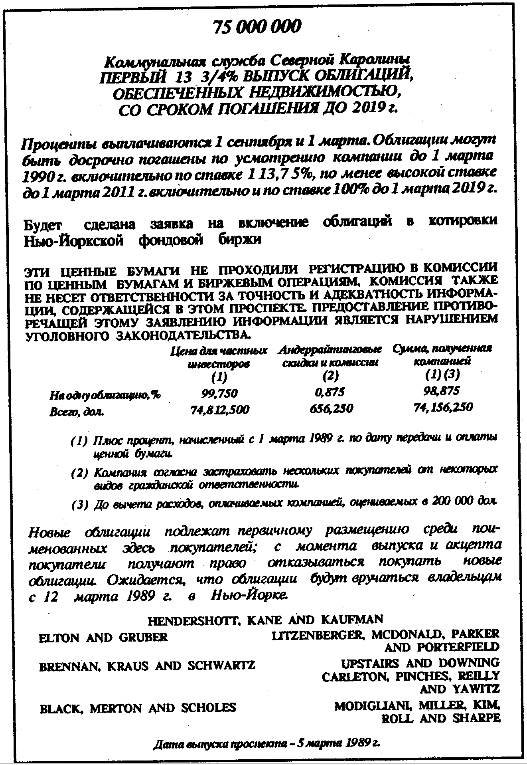

Компенсация инвестиционных банков.Чтобы проиллюстрировать получение компенсации инвестиционными банками, обратимся к конкретному примеру. На рис. 2.1 отражены особенности облигационного выпуска. Выпуск размещал синдикат, состоящий из восьми подписчиков во главе с инициатором размещения, банком Hendershott, Kane and Kaufman. Доля последнего в общем объеме размещения была наибольшей, 22,5 млн. дол. Доли остальных банков варьировали от 15 млн. дол. до 2 млн. дол. На рисунке мы видим, что синдикат купил облигации компании по цене 74 156 250 дол. за выпуск, или 988,75 дол. за одну облигацию. В свою очередь он установил продажную цену облигаций на уровне 997,50 дол. за одну облигацию, или 74 812 500 дол. за весь выпуск. Разница в 8,75 дол. в расчете на одну облигацию, или 656 250 дол. в общей стоимости выпуска представляет собой комиссионное вознаграждение синдиката за принятие на себя риска и всех остальных расходов по размещению выпуска.

Из разницы 8,75 дол. в расчете на одну облигацию 3,75 дол., или 43 % представляют собой общий доход от андеррайтинга. Часть этого дохода принадлежит банку – инициатору проведения андеррайтинга (менеджеру синдиката). В нашем примере менеджер получил вознаграждение 100 000 дол., что составляет примерно 15 % общей прибыли от операции. После продажи облигаций общая прибыль от размещения за вычетом расходов и вознаграждения банка—менеждера распределяется между остальными банками в зависимости от степени их участия в операции;

Следует заметить, что объем прибыли на каждого взятого в отдельности члена синдиката невелик, как и вознаграждение банка—менеджера. В нашем примере он составляет менее 2 дол. на одну облигацию.

Что касается риска, связанного с андеррайтингом, каждый член синдиката несет ответственность за свою долю нереализованных ценных бумаг вне зависимости от того, сколько ценных бумаг продал каждый его член. Например, если доля члена синдиката в предложении бумаг составляет 20 % общего количества в 40 000 облигаций, то в случае, когда на срок окончания действия синдиката остаются непроданными 10 000 акций, этот член несет ответственность за остаток в 2000 облигаций. Степень его ответственности не зависит от числа облигаций, проданных данным банком ранее.

Основной доход инвестиционный банк—член синдиката получает от продажи ценных бумаг инвесторам. Как мы уже упоминали, инвестиционные банки объединяются в синдикаты, а доля их участия в операции по размещению зависит главным образом от способности банка размещать ценные бумаги эмитента. За выполнение этой функции банк получает комиссионное вознаграждение.

Рис. 2.1. Образец проспекта эмиссии

Например, при размещении ценных бумаг коммунальной службы Северной Каролины комиссионное вознаграждение составляло 5 дол. в расчете на одну облигацию, или 57 % общей разницы цен предложения и размещения облигаций, равной 8,75 дол. Последним звеном в цепи размещения может быть как член синдиката, так и опытный сторонний дилер. Однако на полное комиссионное вознаграждение может рассчитывать только член синдиката. Сторонний дилер вынужден перекупать облигации у члена синдиката, и поэтому он может рассчитывать лишь на дилерское вознаграждение, которое уступает по величине пол ному. В нашем примере вознаграждение стороннего дилера составляло 2,50 дол. за облигацию при полном комиссионном вознаграждении, равном 5,00 дол.

Размещение, когда банк прилагает максимальные усилия (best efforts offering) – размещение ценных бумаг, при котором инвестиционный банк берет на себя обязательство приложить все усилия для продажи максимально возможного числа бумаг нового выпуска. Гарантия продажи, имеющая место в случае андеррайтинга, отсутствует.

Как считает Заместитель генерального директора «Кредитный брокер INTERFINANCE» (ИПОТЕКА * КРЕДИТОВАНИЕ БИЗНЕСА) Шевчук Денис (www.denisсredit.ru), вместо андеррайтинга нового выпуска ценных бумаг инвестиционные банки могут взяться за продажу выпуска на условиях приложения максимальных усилии для его размещения. При заключении такого соглашения инвестиционный банк обязуется продать столько ценных бумаг, сколько он сможет при заданной цене. Он не несет финансовой ответственности за нереализованные ценные бумаги. Другими словами, инвестиционный банк не подвергается никакому риску. Часто инвестиционные банки не идут на гарантию выпуска ценных бумаг небольших компаний со средним технологическим уровнем производства. Для таких компаний размещение бумаг на условиях приложения максимальных усилий может оказаться единственной альтернативой.

Создание рынка. Иногда банк—андеррайтер (гарант) выпуска после его размещения создает для новых бумаг вторичный рынок. С точки зрения инвесторов, при первом публичном размещении новых бумаг создание вторичного рынка является очень важным аспектом. В процессе создания рынка гарант контролирует число обращающихся бумаг, проводит котировки цен предложения и спроса на них и всегда готов к тому, чтобы купить и продать бумаги по этим ценам. Эти котировки базируются на основных параметрах спроса и предложения этих бумаг. При наличии вторичного рынка, на котором можно свободно купить или продать новую бумагу, последняя становится намного более привлекательной для инвестора, поскольку она в этой случае ликвидна; в конечном счете это повышает эффективность первичного размещения бумаги.

Привилегированная подписка (privileged subscription) – продажа фирмой ценных бумаг своим акционерам. Известна также как право приобретения акций на льготных условиях.

Вместо того чтобы распространять очередной выпуск своих ценных бумаг среди новых инвесторов, многие фирмы сначала предлагают приобрести эти бумаги своим акционерам посредством привилегированной подписки. Такое размещение называют еще приобретением бумаг на льготных условиях. Часто согласно уставу корпорации требуется, чтобы новый выпуск обыкновенных акций или ценных бумаг, конвертируемых в обыкновенные акции, предлагался в первую очередь акционерам, поскольку они обладают преимущественным правом на покупку новых ценных бумаг.

Преимущественное право (preemptive right) – предоставленное акционерам право на покупку новых выпусков ценных бумаг, конвертируемых в обычные акции корпорации с целью сохранения их относительной доли в стоимости компании.

Согласно преимущественному праву акционеры компании имеют возможность сохранить свою долю в стоимости компании. Если корпорация проводит дополнительные выпуски обыкновенных акций, то акционерам предоставляется внеочередное право подписки на эти акции для того, чтобы сохранить пропорциональное соотношение величин их пакетов акций компании. Допустим, вы владеете 100 акциями корпорации, принимающей решение об осуществлении нового размещения акций с целью увеличить их число на 10 %. Если вы обладаете преимущественным правом, компания должна предоставить вам возможность приобрести еще 10 акций с тем, чтобы вы могли сохранить принадлежащую вам долю стоимости компании.

Частное размещение. Помимо реализации ценных бумаг по открытой подписке или распределения их среди своих акционеров по привилегированной подписке, компания может продать весь выпуск одному институциональному инвестору или небольшой группе таких инвесторов. Эта разновидность размещения ценных бумаг известна как частное, или прямое размещение, т. е. компания ведет непосредственно с инвестором переговоры об условиях продажи, не прибегая к услугам гаранта. В дальнейшем мы сосредоточимся на рассмотрении частного размещения долговых обязательств. Финансирование собственного капитала при участии владельцев венчурного капитала будет обсуждаться позднее.

Одним из наиболее часто упоминаемых достоинств частного размещения является быстрота выполнения сторонами их обязательств. Открытое размещение должно быть зарегистрировано, для этого необходимо подготовить и отпечатать документа, кроме того, ведутся длительные переговоры; все это требует времени. К тому же при размещении выпуска по открытой подписке всегда присутствует риск, связанный со временем размещения. При частном размещении условия могут быть приведены с соответствие с потребностями заемщика, а финансирование может быть осуществлено очень быстро.

Так как частное размещение долговых обязательств регулируется договором с инвестором, время размещения не является критической проблемой. Тот факт, что в соглашении участвует только один инвестор или небольшая их группа, может оказаться привлекательным и в том случае, когда необходимо изменить условия размещения. Вести дела с одним инвестором намного проще, чем с большой группой. В этом отношении один из возможных недостатков частного размещения в том, что одиночный инвестор может намного детальнее контролировать деятельность компании, чем доверенное лицо при размещении по открытой подписке.

Еще одно достоинство частного размещения долговых обязательств – сам факт предоставления займа не всякий раз свершается сразу после заключения соглашения. Компания может заключить соглашение и получить таким образом фиксированный заем на определенный период. За полученный невозобновляемый кредит заемщик платит определенную комиссию. Такие соглашения обеспечивают компании определенную гибкость в отношении времени фактического получения кредита: она берет заем только тогда, когда возникает потребность в средствах. Кроме того, так как частное размещение не подлежит обязательной регистрации, компания избегает нежелательной огласки некоторой информации, касающейся ее деятельности, открытое предоставление которой входит в число требований, предъявляемых к компании.

Частные размещения дают возможность средним, а иногда и мелким компаниям продать облигации, которые они не могут распространить на открытом рынке из—за очень больших издержек размещения. Если такая компания достаточно надежна, институциональные инвесторы охотно вкладывают капитал в ее облигации.

Издержки выпуска. При сравнении частного размещения и размещения на открытом рынке необходимо рассмотреть 2 вида затрат: первоначальные (стартовые) издержки и затраты на выплату процентов. Поскольку при частном размещении переговоры, как правило, ведутся непосредственно между заемщиком и заимодавцем, в этом случае отсутствуют разного рода издержки реализации и гарантийные издержки, за исключением затрат на оплату услуг инвестиционного банка, с которым компания обычно консультируется по поводу планирования и проведения эмиссии. Несмотря на наличие этого вида издержек, суммарные первоначальные издержки при частном размещении значительно ниже, чем при размещении на открытом рынке.

Вторым видом издержек при частном размещении являются затраты на выплату процентов. Отдельные исследования показывают, что доход, который приносят кредиторам частные размещения, выше, чем их доход от размещения на открытом рынке. В дополнение к выплате процентов институциональные инвесторы иногда требуют от компании ввести дополнительные условия выпуска, повышающие привлекательность этих обязательств, например, акционерных варрантов. Хотя точные издержки выпуска такого варранта измерить довольно трудно, они, несомненно, являются заметной прибавкой к общей сумме издержек частного размещения. При эмиссии компанией долгосрочных обязательств общие издержки частного размещения, по—видимому, несколько превышают издержки открытого предложения обязательств (первоначальные плюс издержки по выплате процентов). Более того, разница в объеме издержек может со временем изменяться вместе с изменением процентных ставок. На практике превышение общих затрат на частное размещение издержек публичного размещения должно быть сбалансировано субъективной и объективной ценностью для компании тех достоинств частного размещения, о которых мы говорили выше.

Информационный эффект. Объявление компанией эмиссии ценных бумаг может оказать значительное информационное воздействие, вызывающее определенную реакцию у рынка. Отсеяв случайные колебания рынка, ученые обнаружили, что существует негативная ценовая реакция рынка на эмиссию акций или конвертируемых в акции ценных бумаг. Объявления о прямом займе и о выпуске привилегированных акций не вызывают сколько—нибудь значительного отклонения в рыночных котировках. Типичная реакция на выпуск акций изображена на рис. 2.2, где по горизонтали отложены дни, непосредственно предшествовавшие эмиссии и следовавшие за ней, а по вертикали – средняя общая доходность акций после устранения влияния других факторов, определяющих общие тенденции рыночной динамики. Как видно из рисунка, в период, непосредственно предшествовавший объявлению об эмиссии и следовавший за ним, наблюдается отчетливая тенденция к снижению рыночной стоимости акций, в количественном выражении составляющая 3 %.

Рис. 2.2. Взаимосвязь между доходностью акции и объявлением об эмиссии

Существует несколько возможностей Объяснения этого феномена. С одной стороны, объявление об эмиссии может дать нам некоторую информацию, связанную с изменением в будущем движения средств компании. Когда компания объявляет о выпуске ценных бумаг, это может означать, что данные средства пойдут на инвестиции в активы или сокращение задолженности, на выкуп акций или увеличение дивидендов, а может быть, и на восполнение текущего недопоступления средств. Если потребность в наличности компании есть следствие недостатка текущих средств, это плохая новость для акционеров, и соответственно, в результате может пострадать цена акций компании на рынке.

Вторым аспектом информационного влияния объявления об эмиссии на рынок является асимметричность информации, доступной руководству компании, с одной стороны, и инвесторам – с другой. Суть в том, что потенциальные инвесторы средств в ценные бумаги имеют меньше информации, чем руководство компании, а руководство стремится провести эмиссию ценных бумаг в тот момент, когда оценка их стоимости рынком будет выше, чем его собственная оценка.

ЭМИССИЯ АКЦИЙ

Существуют различные методы привлечения средств инвесторов для организации или расширения деятельности предприятия. В условиях рыночной экономики основным из них является эмиссия долговых и долевых ценных бумаг. Выпуск ценных бумаг в обращение (эмиссия) осуществляется:

– при учреждении акционерного общества и продаже акций его учредителям (владельцам);

– при увеличении размеров первоначального уставного капитала путем дополнительного выпуска акций;

– при привлечении заемного капитала путем выпуска облигаций хозяйствующего субъекта.

В мировой практике известны различные способы выпуска акций. Коротко охарактеризуем основные из них.

Наиболее распространенным методом эмиссии является размещение акций через инвестиционные институты, которые покупают весь выпуск и затем продают его по фиксированной цене физическим и юридическим лицам (Offer for Sale Method).Именно этот метод применяется чаще всего, когда происходит приватизация предприятия.

Следующий способ – продажа непосредственно инвесторам по подписке – отличается от предыдущего тем, что промежуточная продажа всего выпуска акций инвестиционному институту не производится (Offer by Subscription Method или Public Issue by Prospectus Method). Компания, распространяющая свои акции, в этом случае полагается на собственные силы – готовит хороший проспект, проводит широкую рекламу и т. п. Считается, что только процветающие компании с хорошей репутацией могут позволить себе этот метод.

Еще один распространенный способ – тендерная продажа (Issue by Tender Method).В этом случае один из нескольких инвестиционных институтов покупает у заемщика весь выпуск по фиксированной цене и затем устраивает торг (аукцион), по результатам которого устанавливают оптимальную цену акции. Рассмотрим простейший пример.

При небольших выпусках акций наиболее популярным является метод размещения акций брокером у небольшого числа клиентов (Placing Method). В этом случае снижаются расходы заемщика по размещению акций (например, нет расходов, связанных с подпиской на акции). Как правило, величина капитала, привлекаемого таким образом, ограничивается; если компания намерена выпустить акций на большую сумму, она должна пользоваться другими методами.

Согласно российскому законодательству эмиссия ценных бумаг может осуществляться одним из двух способов:

а) частное размещение без публичного объявленияи проведения рекламной кампании среди заранее известного ограниченного числа инвесторов (до 100 включительно) во все время обращения данных ценных бумаг или на сумму не более 50 млн. руб.;

б) открытая продажа с публикацией и регистрацией проспекта эмиссии среди потенциально неограниченного числа инвесторов или на сумму более 50 млн. руб.

ЭМИССИЯ ОБЛИГАЦИЙ

Виды облигаций и их рейтинг. При необходимости привлечения значительных денежных ресурсов (для финансирования крупных проектов, покрытия текущих расходов и т. д.) государство, муниципалитеты, банки и другие финансовые институты, а также отдельные компании или их объединения часто прибегают к выпуску и продаже облигаций. Под облигацией понимается ценная бумага, свидетельствующая о том, что ее держатель предоставил заем эмитенту этой бумаги. Облигация обеспечивает ее владельцу некоторый доход – в большинстве случаев он регулярно получает проценты (по купонам) и в конце срока выкупную цену.

Облигации(bonds) являются наиболее распространенным видом ценных бумаг с фиксированным доходом (fixed income securities).

Основные параметры облигации: номинальная цена, или номинал (face value), выкупная цена (redemption value) или правило ее определения, если она отличается от номинала, дата погашения (date of maturity), норма доходности, или купонная процентная ставка (coupon rate), даты выплат процентов и дата погашения. В современной практике выкуп по номиналу является преобладающим. Выплаты процентов обычно производятся ежегодно, по полугодиям или поквартально.

Виды облигаций. В практике применяются облигации различных видов. Отсутствие в России достаточного опыта выпуска облигаций не позволяет привести развернутую их классификацию. Что касается зарубежных облигаций, то для них можно предложить классификацию по следующим признакам.

а. По методу обеспечения:

• государственные и муниципальные облигации, выплаты по которым обеспечиваются гарантиями государства или муниципалитета;

• облигации частных корпораций (corporate bonds),которые обеспечиваются залогом имущества, передачей прав на недвижимость, доходами от различных программ и проектов;

• облигации частных корпораций без специального обеспечения (corporate debentures).

б. По сроку:

• с фиксированной датой погашения (term bonds);

• без указания даты погашения, или бессрочные (perpetuities), точнее, эмитент не связывает себя конкретным сроком, соответственно облигации могут быть выкуплены в любой момент. Примерами таких облигаций могут служить консоли в Великобритании (выпущены во время войны с Наполеоном), французская рента.

в. По способу погашения номинала (выкупа облигации):

• разовым платежом (bullet bonds);

• распределенными во времени погашениями оговоренной доли номинала;

• последовательным погашением доли общего количества облигаций: соответствующие облигации называются серийными (serial bonds); часто этот метод погашения осуществляется с помощью лотерей (лотерейные или тиражные займы).

г. По методу выплаты дохода:

• выплачиваются только проценты, срок выкупа не оговаривается (см. бессрочные облигации);

• выплата процентов не предусматривается; так называемые облигации с нулевым купоном (zero coupon bonds);

• проценты выплачиваются вместе с номиналом в конце срока, например в США это сберегательные облигации серии ЕЕ (saving bonds series ЕЕ);

• периодически выплачиваются проценты, а в конце срока – номинал или выкупная цена; этот вид облигаций является преобладающим.

Частные корпорации иногда выпускают облигации с «плавающей» процентной ставкой, уровень которой ставится в зависимость от каких—либо внешних условий.

Облигации являются важным объектом долгосрочных инвестиций. С момента их эмиссии и до погашения они продаются и покупаются на кредитно—денежном рынке по рыночным ценам. Рыночная цена в момент выпуска может быть равна номиналу (at par), ниже номинала, или с дисконтом (discount bond), и выше номинала, или с премией (premium bond). Нетрудно догадаться, что премия «переплата» за будущие высокие доходы, а дисконт – скидка, связанная с низкими доходами от облигации.

Различают два вида рыночных цен. Облигации реализуются по так называемой грязной, или полной, цене (dirty, full, gross price), которая включает не только собственно цену облигации, но и сумму процентов за период после последней их выплаты и до момента продажи (accrued interest). Рыночная цена за вычетом суммы начисленных процентов называется чистой (clean, flat price). Во всех приведенных в главе расчетах фигурирует именно эта цена.

Определенное значение имеет наличие оговорки о запрете досрочного выкупа облигации эмитентом (call protection). Наличие права досрочного выкупа снижает качество облигации, так как повышает степень неопределенности для инвестора. Более того, в случаях, когда облигация куплена с премией, досрочный ее выкуп заметно сокращает доходность инвестиции.

Поскольку номиналы у разных облигаций существенно различаются между собой (например, в США облигации выпускаются с номиналами от 25 до 100 000 долл.), то часто возникает необходимость в сопоставимом измерителе рыночных цен. Таким показателем является курс (quote, quoted price). Под курсом понимают цену одной облигации в расчете на 100 денежных единиц номинала.

K= P/N (%)

где К — курс облигации;

Р — рыночная цена;

N — номинал облигации.

Например, если облигация с номиналом 10 000 руб. продается за 9700 руб., то ее курс составит 97.

Доход от облигации состоит из двух основных слагаемых:

• периодически получаемых по купонам процентов;

• разности между номиналом и ценой приобретения облигации (capital gain), если последняя меньше номинала; разумеется, если облигация куплена с премией, то эта разность отрицательна (capital loss), что, естественно, сокращает общий доход.

Облигации по степени надежности выплат процентов и номинала относят к одной из девяти категорий; для этого применяется обозначения ААА, АА, А, ВВВ, ВВ, В, ССС, СС, С, или – Ааа, Аа и т. д. Наивысшими по качеству являются облигации ААА (Ааа).

Доходность облигаций.Доходность облигаций характеризуется несколькими показателями. Различают купонную (coupon rate), текущую (current, running yield) и полную доходность (yield to maturity, redemption yield, yield).

Купонная доходность определена при выпуске облигации, и, следовательно, нет необходимости ее рассчитывать. Текущая доходность характеризует отношение поступлений по купонам к цене приобретения облигации. Этот параметр не учитывает второй источник дохода – получение номинала или выкупной цены в конце срока. Поэтому он непригоден при сравнении доходности разных видов облигаций. Достаточно отметить, что у облигаций с нулевым купоном текущая доходность равна нулю. В то же время они могут быть весьма доходными, если учитывать весь срок их «жизни».

Эмиссия облигаций.Облигации выпускаются именные или на предъявителя (купонные), процентные или беспроцентные (целевые под товар или услуги), свободно обращающиеся или с ограниченным кругом обращения. Принадлежность именной облигации конкретному владельцу, а также ее передача или отчуждение другим способом подлежат регистрации. Как правило, эти функции выполняет уполномоченный агент эмитента, чаще всего – коммерческий банк. Владельцы именных облигаций получают сертификат – документ, свидетельствующий о праве лица на обладание указанными в нем долговыми обязательствами. Специальный учет облигаций на предъявителя не ведется.