Структура бюджетов, бюджетная классификация

Финансы и кредит

БЮДЖЕТНОЕ УСТРОЙСТВО (СИСТЕМА)

1) Структура бюджетов;

2) Бюджетная классификация;

3) Бюджетный процесс;

4) Основные направления реформирования бюджетного процесса.

Структура бюджетов, бюджетная классификация

Бюджетная система РФ – это основанная на экономических отношениях и государственном устройстве РФ, регулируемая законодательством РФ совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов и бюджетов государственных внебюджетных фондов.

К бюджетам бюджетной системы РФ относятся:

1) Федеральный бюджет (ФБ) и бюджеты государственных внебюджетных фондов РФ;

2) Бюджеты субъектов РФ (БСРФ) и бюджеты территориальных государственных внебюджетных фондов;

3) Местные бюджеты (МБ), в том числе:

а) Бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга.

б) Бюджеты городских и сельских поселений.

Бюджетное устройство – это организация бюджетной систем и принципы её построения.

Бюджет – это форма образования и расходования денежных средств предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Консолидированный бюджет РФ (КБРФ) – это свод бюджетов всех уровней бюджетной системы РФ на соответствующей территории (за исключением бюджетов государственных внебюджетных фондов) без учёта межбюджетных трансфертов между этими бюджетами.

| Консолидированный бюджет РФ (КБРФ) = ФБ + свод консолидированных бюджетов субъектов РФ (КБСРФ) (без учёта межбюджетных трансфертов между этими бюджетами) |

| Консолидированных бюджет субъектов РФ (КБСРФ) = Бюджет субъектов РФ + свод бюджетов муниципальных образований (МО), входящих в состав субъекта РФ (без учёта межбюджетных трансфертов между этими бюджетами) |

| Консолидированный бюджет муниципального района (КБМР) = Бюджет муниципального района (БМР) (районный бюджет) + свод бюджетов городских и сельских поселений, входящих в состав муниципального района (без учёта межбюджетных трансфертов между этими бюджетами) |

Понятие «местные бюджеты» аналогично понятию «бюджеты муниципальных образований» и «бюджетов органов местного самоуправления».

Внебюджетный фонд – это денежный фонд образуемый вне федерального бюджета и бюджетов субъектов РФ.

Федеральный бюджет и бюджеты государственных внебюджетных фондов РФ разрабатываются и утверждаются в форме федеральных законов.

Бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов разрабатываются и утверждаются в форме законов субъектов РФ.

Местные бюджеты разрабатываются и утверждаются в форме муниципальных правовых актов представителем органов местного самоуправления.

Бюджетная система

| КБРФ | Бюджеты государственных внебюджетных фондов |

| ФБ | КБСРФ | Пенсионный фонд (ПФ) РФ |

| БСРФ | Фонд социального страхования (ФСС) | |

| БМО (районов, городских округов, поселений) | Фонд обязательного медицинского страхования (ФОМС) | |

| Территориальные фонды медицинского страхования |

Функции бюджета

1) Фискальная (налоговая, бюджетная) – функция обеспечения материальной основы государства.

Источник: налоги, займы (кредиты), доходы от государственной собственности, эмиссия бумажных денег.

2) Распределительная – государство концентрирует часть ВНП и распределяет его между сферами производства, социальными группами.

3) Регулирующая – с помощью бюджетов оказывается воздействие на совокупный спрос, и бюджет служит инструментом стимулирования технического прогресса.

Бюджетная классификация

Бюджетная классификация РФ – это группировка доходов, расходов и источников финансирования дефицитов бюджетов, используемая для составления и исполнения бюджетов, составление бюджетной отчётности, обеспечивающей сопоставимость показателей бюджетов.

Бюджетная классификация РФ включает:

1) Классификацию доходов бюджетов;

2) Классификацию расходов бюджетов;

3) Классификацию источников финансирования дефицитов бюджетов;

4) Классификацию операций публично-правовых образований (классификация операций сектора гос. управления).

Бюджетный процесс

Бюджетный процесс – это регламентируемая законодательством РФ деятельность органов государственной власти, органов местного самоуправления и иных участников бюджетного процесса по составлению и рассмотрению проектов бюджетов; утверждению и исполнению бюджетов, контролю за их исполнением; осуществление бюджетного учёта; составлению внешней проверки, рассмотрению и утверждению в бюджетной отчётности.

Участники бюджетного процесса:

1) Президент РФ;

2) Высшее должностное лицо субъекта РФ, глава МО;

3) Законодательные органы государственной власти и органы местного самоуправления;

4) Исполнительные органы государственной власти;

5) Центральный банк РФ;

6) Органы государственного (муниципального) финансового контроля;

7) Органы управления государственными внебюджетными фондами;

8) Главные распорядители бюджетных средств;

9) Главные администраторы доходов бюджетов;

10) Главные администраторы источников финансирования дефицитов бюджета;

11) Получатели бюджетных средств.

Главные распорядители бюджетных средств – это органы государственной власти, управления государственным внебюджетным фондом, местного самоуправления, местной администрации, а также наиболее значимое учреждение науки, образования, здравоохранения и культуры, имеющие право распределять бюджетные ассигнования между подведомственными распорядителями и получателями бюджетных средств.

Главные администраторы доходов бюджетов - это органы государственной власти, управления государственным внебюджетным фондом, местного самоуправления, местной администрации, центральный банк РФ, казённое учреждение, осуществляющие контроль за правильностью исчисления, полнотой и своевременностью уплаты; начисление, учёт, взыскание и принятие решений о возврате излишне уплаченных платежей, пений и штрафов по ним, являющихся доходами бюджета.

Проекты федерального бюджета и бюджетов государственных внебюджетных фондов составляются и утверждаются сроком на три года – очередной финансовый год и плановый период.

Проекты бюджета субъекта РФ, местных бюджетов и территориальных государственных внебюджетных фондов составляются и утверждаются сроком на один год или на три года в соответствии с законом субъекта РФ, муниципальным правовым актом.

Стадии бюджетного процесса

1) Составление проекта бюджета

Осуществляется органами исполнительной власти (Правительством РФ (а именно министерством финансов) и финансовыми органами субъектов РФ и МО). Проект бюджета разрабатывается на основе:

а) прогноза социально-экономического развития соответствующей территории;

б) Бюджетного послания Президента РФ;

в) долгосрочных целевых программ;

г) основных направлений бюджетной и налоговой политики;

д) сводного финансового баланса;

е) нормативов распределения налоговых доходов между бюджетами.

Бюджетное послание Президента РФ направляется Федеральному Собранию РФ не позднее марта года, предшествующему очередному финансовому году, и определяет бюджетную политику РФ на очередной финансовый год и плановый период.

Сводный финансовый баланс – это документ, характеризующий объём и использование финансовых ресурсов РФ и секторов экономики.

2) Рассмотрение и утверждение бюджета

Комитет по бюджету рассматривает и передаёт его к рассмотрению в Государственную Думу не позднее первого октября текущего года. Государственная Дума рассматривает проект федерального бюджета в трёх чтениях.

В первом чтении (проходит 20 дней) обсуждается концепция бюджета, прогноз социально-экономического развития РФ (в том числе прогнозируемый объём ВВП и уровень инфляции), основные направления бюджетной и налоговой политики, основные характеристики бюджета:

а) прогнозируемый общий объём доходов;

б) нормативы распределения доходов между бюджетами;

в) общий объём расходов;

г) верхний предел государственного внешнего и внутреннего долга РФ;

д) дефицит (профицит) федерального бюджета.

Во втором чтение (25 дней) Дума утверждает перечень главных администраторов доходов и источников финансирования дефицитов бюджета, бюджетные ассигнования по разделам, подразделам, целевым статьям и видам расходов классификации, распределение между субъектами РФ межбюджетных трансфертов, программы по кредитованию внутренним и внешним займами государственным гарантиям, рассмотрение поправок.

В третьем чтении выносится на голосование принятый Государственной Думой Федеральный закон «о федеральном бюджете» (10 дней), который передаётся на рассмотрение Совета Федерации (14 дней). Одобренный Советом Федерации Федеральный закон «о федеральном бюджете» в течение 5 дней направляется президенту РФ для подписания и обнародования.

Закон о бюджете вступает в силу с 1 января и действует до 31 декабря финансового года. Он подлежит официальному опубликованию не позднее 5 дней после его подписания в установленном порядке. Решение о бюджете подлежит официальному опубликованию не позднее 10 дней после его подписания.

3) Исполнение бюджета

Обеспечивается Правительством РФ, высшим исполнительным органом государственной власти субъекта РФ и местной администрацией муниципального образования (МО). Организация исполнения бюджета возлагается на орган управления государственным внебюджетным фондом. Исполнение бюджета организуется на основе сводной бюджетной росписи и кассового плана. Кассовое обслуживание осуществляется федеральным казначейством.

Сводная бюджетная роспись – это документ, который составляется и ведётся органом управления государственным внебюджетным фондом в целях организации исполнения бюджета по расходам и источникам финансирования дефицита бюджета.

Кассовый план – это прогноз кассовых поступлений в бюджет и кассовых выплат из бюджета.

Органы казначейства осуществляют контроль за исполнением бюджета.

4) Составление, внешняя проверка, рассмотрение и утверждение бюджетной отчётности

Бюджетный учёт представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении о состоянии финансовых и нефинансовых активов и обязательств РФ, субъектов РФ и муниципальных образований (МО), а также об операциях, изменяющих указанные активы и обязательства.

Федеральное казначейство составляет и представляет в министерство финансов РФ бюджетную отчётность, которая в дальнейшем представляется в правительство РФ. Отчёт об исполнении федерального бюджета за первый квартал в полугодии и 9 месяцев текущего финансового года утверждается правительством РФ и направляется в Государственную Думу, Совет Федерации и Счётную Палату РФ.

Внешняя проверка годового отчёта об исполнении федерального бюджета осуществляется счётной палатой РФ. Он подлежит рассмотрению государственной думой и утверждению федеральным законом.

Направления реформирования

1) Реформирование бюджетной классификации и бюджетного учёта (означает приближение к требованиям международных стандартов);

2) Выделение бюджетов действующих и принимаемых обязательств;

3) Совершенствование среднесрочного финансового планирования (повышение надёжности среднесрочного прогнозирования);

4) Совершенствование и расширение сферы применения программно-целевых методов – основное направление;

5) Упорядочение процедур составления и рассмотрения бюджета.

БЮДЖЕТНЫЙ ФЕДЕРАЛИЗМ

1) Модели бюджетного федерализма;

2) Бюджетные инструменты выравнивания регионов;

3) Федеральные фонды, предоставляющие финансовую помощь субъектам РФ;

4) Направления повышения эффективности межбюджетных отношений и качества управления государственными (муниципальными) финансами.

Федеральные фонды,

ДОХОДЫ И РАСХОДЫ БЮДЖЕТОВ

1) Доходы и расходы федерального бюджета;

2) Доходы и расходы бюджетов субъектов РФ;

3) Доходы и расходы местных бюджетов;

4) Стабилизационный фонд и его реформирование.

Доходы и расходы федерального бюджета

Виды налогов

Федеральные налоги. Обязательны к уплате на всей территории РФ.

ü НДС

ü все акцизы

ü налог на прибыль с предприятий и организаций

ü налог на доходы от капитала

ü НДФЛ

ü госпошлина

ü таможенная пошлина

ü налог на пользование недрами

ü сбор за право пользования объектами животного мира и водными биологическими ресурсами

ü водный, лесной, экологический налоги

ü и т.д.

Региональные налоги. Обязательны к уплате на территории соответствующих субъектов РФ. Вводятся в действие с законами РФ.

ü налог на имущество организаций

ü налог на недвижимость

ü дорожный (транспортный) налог

ü налог на игорный бизнес региональные лицензионные сборы

Местные налоги.Обязательны к уплате на территории соответствующих муниципальных образований.

ü земельный налог

ü налог на имущество физических лиц

ü налог на рекламу

ü налог на наследство и дарение

ü местные лицензионные сборы

Доходы федерального бюджета

1) В федеральный бюджет (ФБ) зачисляются налоговые доходы от следующих федеральных налогов и сборов:

ü налог на прибыль организаций – по нормативу 100%;

ü НДС – по нормативу 100%;

ü акцизы на спиртосодержащую продукцию – по нормативу 50%;

ü акцизы на табачную продукцию – по нормативу 100%;

ü акцизы на легковые автомобили и мотоциклы – по нормативу 100%;

ü налог на добычу полезных ископаемых в виде углеводородного сырья – по нормативу 100%

ü сбор за пользования водно-биологическими ресурсами – по нормативу 20%;

ü водный налог – по нормативу 100%;

ü государственная пошлина – по нормативу 100%.

2) Неналоговые доходы федерального бюджета:

ü доходы от использования имущества, находящегося в государственной собственности РФ, доходы от платных услуг – по нормативу 100%;

ü доходы от продажи имущества, находящегося в государственной собственности РФ – по нормативу 100%;

ü лицензионные сборы – по нормативу 100%;

ü таможенные пошлины и таможенные сборы – по нормативу 100%;

ü плата за негативное воздействие на окружающую среду – по нормативу 20%;

ü патентные пошлины – по нормативу 100%;

ü доходы от внешнеэкономической деятельности.

Основными источниками доходов федерального бюджета являются:

v Доходы от внешнеэкономической деятельности;

v Налоги на товары, реализуемые на территории РФ;

v Платежи за пользование природными ресурсами;

v А также налоги на товары, ввозимые на территорию РФ.

Основную долю в расходах федерального бюджета составляют:

v Межбюджетные трансферты;

v Национальная оборона;

v Общегосударственные вопросы;

v Национальная безопасность правоохранительной деятельности.

Резервный фонд

Резервный фонд – это часть средств федерального бюджета, подлежащих обособленному учёту и управлению в целях осуществления нефтегазового трансферта в случае недостаточности нефтегазовых доходов для финансирования указанного трансферта.

Федеральным законом устанавливается нормативная величина резервного фонда в абсолютном размере, определённом исходя из 10% прогнозируемого объёма ВВП.

Резервный фонд формируется за счёт:

а) Нефтегазовых доходов в объёме, превышающих величину нефтегазового трансферта, при условии, что накопленный объём резервного фонда не превышает его нормативной величины;

б) Доходов от управления средствами резервного фонда.

Может быть предусмотрено использование средств резервного фонда на досрочное погашение государственного внешнего долга РФ.

Пенсионный фонд РФ

ПФРФ был образован 22 декабря 1990 года.

Функции пенсионного фонда

1) Сбор и учёт страховых взносов поступающих по обязательному пенсионному страхованию;

2) Назначение и выплата пенсий. Среди них:

а) Трудовые пенсии:

Ø По старости;

Ø По инвалидности;

Ø По случаю потери кормильца.

б) Пенсии по государственному пенсионному обеспечению;

в) Пенсии военнослужащих и их семей;

г) Социальные пенсии.

3) Назначение и реализация социальных выплат отдельным категориям граждан:

а) Ветеранам:

б) Инвалидам;

в) Инвалидам вследствие военной травмы;

г) Героям Советского Союза;

д) Героям РФ…

4) Персонифицированный учёт участников системы обязательного пенсионного страхования;

5) Взаимодействие с работодателями – плательщиками страховых пенсионных взносов. Начисление штрафов за несвоевременное и неполное финансирование фонда;

6) Выдача сертификатов на получение материнского (семейного) капитала;

7) Управление средствами пенсионного фонда, в том числе накопительной частью трудовой пенсии, которая осуществляется через государственную управляющую компанию (Внешэкономбанк) и частные управляющие компании;

8) Реализация Программы государственного софинансирования пенсии;

9) Перераспределение финансовых ресурсов между регионами.

Доходы пенсионного фонда РФ

1) Неналоговые доходы:

а) Страховые взносы на обязательное пенсионное страхование;

б) Дополнительные страховые взносы на накопительную часть трудовой пенсии;

в) Взносы по дополнительному тарифу для работодателей-организаций, использующих труд членов лётных экипажей воздушных судов гражданской авиации;

г) Недоимки, пени и штрафы по взносам в пенсионный фонд;

д) Доходы от размещения средств ПФ;

е) Штрафы, санкции, суммы, поступающие в результате возмещения ущерба.

2) Безвозмездные поступления:

а) Межбюджетные трансферты, передаваемые ПФ из федерального бюджета;

б) Безвозмездные поступления от негосударственных пенсионных фондов;

в) Взносы, уплачиваемые организациями угольной промышленности на выплату ежемесячных доплат к пенсиям отдельных категорий граждан (работников этих организаций).

Расходы пенсионного фонда

1) Выплата пенсий;

2) Компенсационные выплаты неработающим трудоспособным гражданам, осуществляющим уход за нетрудоспособными лицами;

3) Выплата пенсий лицам, выехавшим на постоянное место жительства за границу;

4) Расходы на доставку и пересылку пенсий;

5) Содержание органов управления фондом;

6) Капитальные вложения;

7) Создание инфраструктуры и осуществление мероприятий по организации персонифицированного учёта лиц.

Функции ФСС

1) Обеспечение гарантированных государством пособий;

2) Участие в разработке и реализации государственных программ охраны здоровья работников;

3) Подготовка мер по совершенствованию социального страхования;

4) Осуществление мер, обеспечивающих финансовую устойчивость фонда;

5) Разработка совместно с Министерством Труда и Социального развития РФ и Министерством Финансов РФ предложений о размерах тарифа страховых взносов на государственное социальное страхование;

6) Организация работы по подготовке и повышению квалификации специалистов для системы государственного социального страхования;

7) Разъяснительные работы среди страхователей и населения по вопросам социального страхования;

8) Сотрудничество с аналогичными фондами (службами) других государств и международными организациями по вопросам социального страхования.

Доходы ФСС

1) Неналоговые доходы:

а) Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

б) Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

в) Недоимки, пени и штрафы по взносам ФСС;

г) Доходы от размещения временно свободных средств ФСС;

д) Штрафы, санкции, суммы, поступающие в результате возмещения ущерба.

2) Безвозмездные поступления:

а) Межбюджетные трансферты из федерального бюджета, передаваемые ФСС;

б) Прочие поступления.

Расходы ФСС

1) Выплата пособий:

а) По временной нетрудоспособности;

б) По беременности и родам;

в) Пособие женщинам, вступившим на учёт в ранние сроки беременности;

г) При рождении ребёнка;

д) При усыновлении ребёнка;

е) По уходу за ребёнком, до достижении им полутора лет;

ж) Социальное пособие на погребение или возмещение стоимости гарантированного перечня ритуальных услуг;

з) Санаторно-курортное обслуживание работников и их детей.

2) Оплата дополнительных выходных дней по уходу за ребёнком-инвалидом или инвалидом с детства до достижении им возраста 18 лет; Оплата путёвок для работников и их детей в санаторно-курортные учреждения, а также на лечебное питание;

3) Частичное содержание санаториев-профилакториев;

4) Частичная оплата путёвок в детские загородные оздоровительные лагеря для детей работающих граждан;

5) Частичное содержание детско-юношеских спортивных школ;

6) Оплата проезда к месту лечения и обратно;

7) Выплата пособий сверх установленных норм на санаторно-курортное лечение чернобыльцам;

8) Расходы на доставку пособий;

9) Медицинская, социальная и профессиональная реабилитация;

10) Организация информационной системы;

11) Создание резерва для обеспечения финансовой устойчивости фонда на всех уровнях;

12) Обеспечение текущей деятельности, содержание аппарата управления фонда.

Задачи Федерального Фонда Обязательного Медицинского Страхования

1) Финансовое обеспечение установленных законодательством РФ прав граждан на медицинскую помощь;

2) Обеспечение финансовой устойчивости системы обязательного медицинского страхования (ОМС) и создание условий для выравнивания объёма и качества медицинской помощи, предоставляемой гражданам РФ на всей территории в рамках базовой программы ОМС;

3) Аккумулирование финансовых средств ФФОМС для обеспечения финансовой стабильности системы ОМС.

Функции ФФОМС

1) Осуществляет выравнивание финансовых условий деятельности территориальных фондов ОМС;

2) Разрабатывает и в установленном порядке вносит предложения о размере взносов на ОМС;

3) Выделяет средства территориальным ФОМС, в том числе на безвозвратной и возвратной основе, для выполнения территориальных программ ОМС;

4) Осуществляет совместно с территориальными ФОМС и органами государственной налоговой службы РФ контроль за своевременным и полным перечислением страховых взносов, за их рациональным использованием путём ревизий и проверок;

5) Осуществляет организационно-методическую деятельность по обеспечению функционирования ОМС;

6) Изучает и обобщает практику применения, вносит предложения по совершенствованию законодательных и иных нормативно-правовых актов по вопросам ОМС;

7) Осуществляет сбор и анализ информации о финансовых ресурсах системы ОМС.

Доходы ФФОМС

1) Неналоговые доходы:

а) Страховые взносы на ОМС по соответствующему тарифу;

б) Недоимки, пени и штрафы по взносам в ФФОМС;

в) Доходы от размещения временно-свободных средств ФФОМС;

г) Штрафы, санкции, суммы, поступающие в результате возмещения ущерба.

2) Безвозмездные поступления:

а) Межбюджетные трансферты из федерального бюджета, передаваемые ФФОМС;

б) прочие…

Доходы ТФОМС

1) Неналоговые:

а) Страховые взносы на ОМС в части, зачисляемой в ТФОМС по соответствующим тарифам;

б) Недоимки, пени и штрафы по взносам в ФФОМС;

в) Доходы от размещения временно-свободных средств ФФОМС;

г) Штрафы, санкции, суммы, поступающие в результате возмещения ущерба.

2) Безвозмездные поступления:

а) Межбюджетные трансферты из ФФОМС;

б) Межбюджетные трансферты из бюджетов субъектов РФ;

в) Прочие поступления…

Цель медицинского страхования – гарантировать лицам, при возникновении страхового случая, получение медицинской помощи за счёт накопительных средств; финансировать профилактические мероприятия.

Обязанности ФОМС:

1) Установление нормативов финансирования медицинских услуг;

2) Разрабатывать тарифы, стоимости медицинских услуг, входящих в территориальную программу ОМС, передача прейскурантов в страховую организацию;

3) Передаёт страховой организации информацию о финансовом положении фонда.

Виды программ

На основании базовой программы органы исполнительной базы субъектов РФ разрабатывают и утверждают территориальную программу ОМС. Объём и условия оказания медицинской помощи, предусмотренные территориальной программой, не могут быть ниже базовой. Перечень видов медицинской помощи может быть расширен за счёт средств субъекта РФ. Территориальная программа государственных гарантий обеспечения населения медицинской помощью включает:

а) Территориальную программу ОМС, реализуемую из средств ОМС;

б) Программу медицинской помощи, предоставляемой населению за счёт средств областного бюджета и бюджета муниципального уровня.

БЮДЖЕТНЫЕ КРЕДИТЫ И ЗАЙМЫ

1) Формы и методы займа;

2) Государственный внутренний и внешний долг;

3) Формирование и распределение средств Инвестиционного фонда РФ.

Формы и методы займа

Бюджетное кредитование – это предоставление кредита государственным и частным предприятиям из бюджета.

Цель государственной ссуды заключается в том, чтобы дополнить и стимулировать частное кредитование, а не заменить его.

Отличительная черта государственной ссуды – более низкая ставка процента и льготные условия предоставления кредита по сравнению с частным сектором.

Меры по проблеме госдолга

В систему управления госдолгом включается:

1) Разработка общей стратегии государственных внутренних и внешних заимствований;

2) Эффективное использование заёмных средств;

3) Разработка комплекса мер по своевременному обеспечению выполнения долговых обязательств.

Меры:

1) Установление допустимых пределов роста долга в планируемом периоде;

2) Усиление валютного контроля:

а) Увеличение доли обязательной продажи экспортной выручки центральному банку;

б) Ужесточение контроля за переводом валюты за рубеж;

в) Регламентация целей покупки иностранной валюты;

г) Занижение курса национальной валюты с целью стимулирования экспорта и ограничения импорта.

3) Использование модели формирования оптимального долгового портфеля, способствующего снижению рисков и стоимости обслуживания долга;

4) Осуществление специальных приватизационных программ. Данный инструмент имеет различные схемы применения:

а) Приватизация предприятий отечественными инвесторами для пополнения доходов бюджета, которые могут использоваться для погашения внешнего долга;

б) Приватизация предприятий иностранными инвесторами;

в) Обмен государственных облигаций на акции приватизируемых предприятий.

5) Привлечение коммерческих финансовых структур для управления госдолгом;

6) Рефинансирование госдолга – это погашение основной задолженности и процентов за счёт средств, полученных под размещение новых займов;

7) Реструктуризация долга – это пересмотр графиков и условий платежей по обслуживанию долга. Продление сроков погашения долга часто достигается при условии проведения стабилизационных программ по рекомендациям МВФ.

Виды реструктуризации долга

1) Новация – соглашение между заёмщиком и кредитором по замене исходного обязательства другим обязательством;

2) Унификация – это решение государства об объединении нескольких ранее выпущенных займах (прим.: облигации старого займа обмениваются на облигации нового займа);

3) Конверсия – это изменение доходности займа;

4) Консолидация – это изменение условий обращения займов, части сроков их погашения;

5) Аннулирование госдолга – это отказ государства от всех обязательств по ранее выпущенным займам.

Инвестиционный фонд

Показатели

Показателями финансовой эффективности являются:

· Чистая приведённая стоимость инвестиционного проекта, определяемая как накопленный дисконтированный эффект реализации инвестиционного проекта за расчетный период. Чистая приведённая стоимость характеризует превышение суммарных денежных поступлений всех инвесторов включая частных, над суммарными затратами, с учётом дисконтирования;

· Внутренняя норма доходности.

Показателем бюджетной эффективности является:

· Отношение дисконтированных налоговых поступлений и/или экономии расходов федерального бюджета к суммарному объёму планируемой господдержки.

Показателем экономической эффективности является:

· Объём вклада инвестиционного проекта в увеличение ВВП или ВРП.

Методики критериев и расчетов показателей разрабатываются Министерством экономического развития и торговли. Сообщением о проведении отбора, форма заявки и методические рекомендации по её заполнению, перечень необходимых документов и порядок их приёма публикуются в СМИ, на сайте правительства РФ, министерства экономического развития и торговли.

Перечень документов

Должны быть подписаны руководителем, заверены печатью организации.

· Заявка на предоставление господдержки;

· Заверенные нотариусом копии устава организации и учредительного договора;

· Копии свидетельства о государственной регистрации и лицензии на право осуществления данной деятельности;

· Копии годовых отчётов за последние три финансовых года, в том числе бухгалтерские балансы с приложениями, отчёты о прибылях и убытках;

· Отсутствие просроченной задолженности по налоговым платежам;

· Аудиторские заключения за последние три года;

· Информация об отсутствии дела о банкротстве этого юридического лица;

· Бизнес-план инвестиционного проекта;

· Заключение инвестиционного консультанта;

· Кредитная история.

Прожиточный минимум в РФ

Прожиточный минимум – это стоимостная оценка потребительской корзины (ПК) плюс обязательные платежи и сборы.

Потребительская корзина – это минимальный набор продуктов питания, непродовольственных товаров и услуг, необходимых для сохранения здоровья человека и обеспечения его жизнедеятельности.

Потребительская корзина определяется для основных социально-демографических групп населения, не реже одного раза в 5 лет.

Основные социально-демографические группы:

· трудоспособные лица;

· пенсионеры;

· дети.

В субъектах РФ потребительская корзина (ПК) устанавливается законодательно, по представлению органов исполнительной власти с учётом природно-климатических условий, национальных традиций и местных особенностей потребления благ.

Прожиточный минимум предназначен для:

1) Оценки уровня жизни населения при разработке и реализации социальных программ;

2) Обоснования, устанавливаемого на федеральном уровне, минимального размера оплаты труда (МРОТ) и минимального размера пенсий по старости, а также для определения размера других выплат (МРОТ и минимальный размер пенсий по старости поэтапно повышаются до величины прожиточного минимума. Прожиточный минимум устанавливается федеральным законом о федеральном бюджете);

3) Для формирования федерального бюджета.

Порядок определения величины прожиточного минимума

1) Определяется стоимость потребительской корзины для основных социально-демографических групп населения;

2) Определяются расходы по обязательным платежам и сборам, которые учитываются только для трудоспособного населения;

3) Определяется величина прожиточного минимума для основных социально-демографических групп населения и на душу населения.

Пенсионное обеспечение

Состав трудовой пенсии

Трудовая пенсия – это выплата в целях компенсации гражданам заработной платы утраченной в связи с прекращением трудовой деятельности, при достижении установленного законом возраста.

Право на трудовую пенсию имеют мужчины, достигшие возраста 60 лет и женщины – 55 лет.

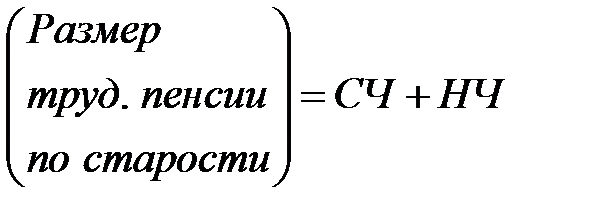

Трудовая пенсия по старости назначается при наличии не менее 5 лет страхового стажа. Согласно действующему законодательству, размер трудовой пенсии по старости складывается из страховой (СЧ) и накопительной (НЧ) частей:

.

.

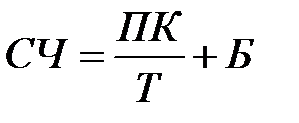

Размер страховой части (СЧ) определяется по формуле:

,

,

где ПК – это сумма расчетного Пенсионного Капитала, застрахованного лица, учтённого по состоянию на день, с которого указанному лицу назначается страховая часть пенсии;

Т – это количество месяцев ожидаемого периода выплаты трудовой пенсии. При назначении пенсии в 2011 году он составляет 204 месяца;

Б – это фиксированный Базовый размер страховой части пенсии. Он выплачивается за счёт средств федерального бюджета, устанавливается в твёрдом размере, ежегодно индексируется. (На 01.02.2011 составлял 2 963,07 руб.).

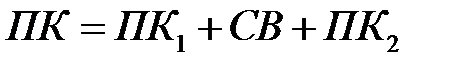

,

,

где  – это расчётный пенсионный капитал, исчисленный при оценке пенсионных прав застрахованного лица, по состоянию на 01.01.2002, с учётом индексации;

– это расчётный пенсионный капитал, исчисленный при оценке пенсионных прав застрахованного лица, по состоянию на 01.01.2002, с учётом индексации;

СВ – это Сумма Валоризации;

– это сумма страховых взносов и иных поступлений в ПФ РФ за застрахованное лицо, начиная с 01.01.2002 г.

– это сумма страховых взносов и иных поступлений в ПФ РФ за застрахованное лицо, начиная с 01.01.2002 г.

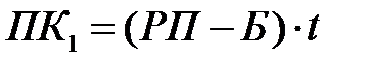

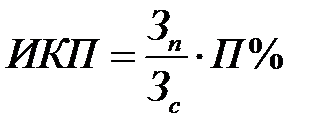

Федеральным законом от 97 года «О порядке исчисления и увеличения государственных пенсий» был определён порядок исчисления пенсий с применением индивидуального коэффициента пенсионера (ИКП), который рассчитывается исходя из продолжительности трудового стажа и размера заработной платы:

,

,

где РП – это размер трудовой пенсии, фиксированный на 01.01.2002;

– это период выплаты пенсии до 01.01.2002.

– это период выплаты пенсии до 01.01.2002.

,

,

где  ,

,

– это среднемесячная зарплата в стране за квартал, предшествующий назначен

– это среднемесячная зарплата в стране за квартал, предшествующий назначен