Системный подход. Общее описание метода

В основе этого подхода лежит простая идея, что любой бизнес можно представить как взаимосвязанную систему движений финансовых ресурсов, вызванных управленческими решениями. Каждое из этих решений в конечном итоге вызывает улучшающее или ухудшающее экономическое воздействие на бизнес. В сущности, процесс управления любым предприятием - это серия экономических решений. Эти решения вызывают движения финансовых ресурсов, обеспечивающих бизнес.

Руководство в общем случае в интересах владельцев бизнеса принимает решения по использованию различных ресурсов для получения ожидаемой экономической выгоды. В этом случае все экономические решения можно отнести к трем основным составляющим бизнеса:

- инвестиционная деятельность (управление инвестициями во внеоборотные и оборотные активы);

- основная деятельность (производство, торговля, услуги) за счет использования этих ресурсов (управление затратами, объемами и ценами);

- финансовая деятельность (выбор источников финансирования: собственных и заемных, обеспечивающих эффективную деятельность предприятия).

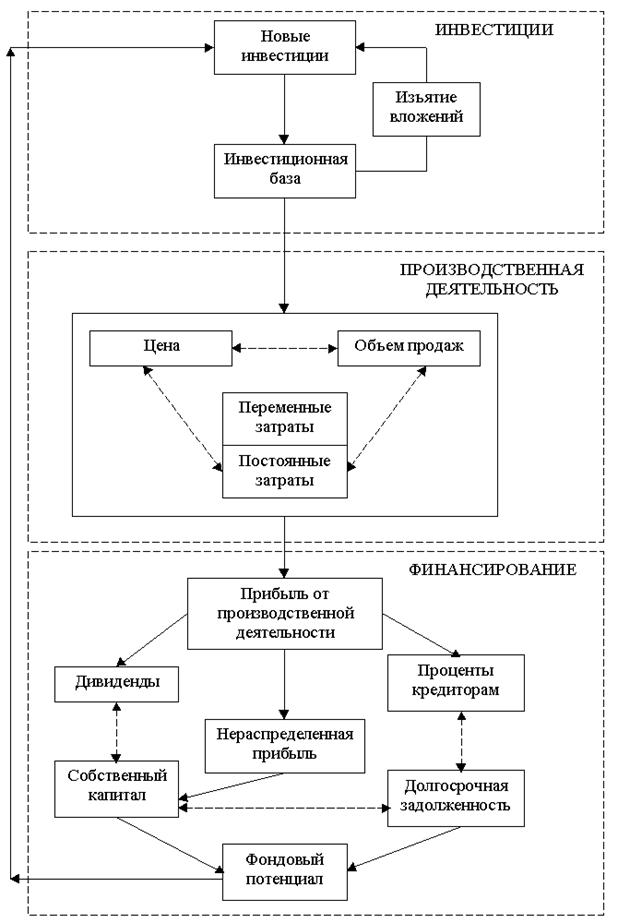

Упрощенно взаимосвязь между основными видами деятельности предприятия показана на рис. 2.

Рисунок 2. Связь между основной, инвестиционной и финансовой деятельностью предприятия.

Все эти составляющие бизнеса очень сильно взаимосвязаны. Мы не можем говорить об улучшении какой либо составляющей бизнеса, не учитывая ее влияния на остальные.

Приведем примеры:

1. Высокие темпы инвестиций во внеоборотные активы на промышленных предприятиях могут привести к дефициту собственных оборотных средств, снижению платежеспособности и снижению эффективности основной деятельности (снижение объемов, увеличение затрат). С другой стороны, отказ от инвестиций может привести к остановке производства (сильный износ оборудования), снижения качества продукции и потери конкурентоспособности.

2. При привлечении дополнительных источников финансирования, в условиях ограниченного рынка, мы не сможем сделать эффективных инвестиций, получить дополнительную прибыль и погасить проценты. В этом случае мы получаем убытки. В случае если рынок растет, отсутствие дополнительных источников финансирования приведет к упущенной выгоде.

3. Повышение эффективности основной деятельности также должно быть согласовано с инвестиционной и финансовой деятельностью (сколько нужно оборотных средств, необходимо ли дополнительные мощности, откуда брать финансирование).

Описанную взаимосвязь можно продемонстрировать на диаграмме движения финансовых ресурсов. На рис. 3 показана общая схема потоков, содержащая все основные элементы, нужные для понимания общей схемы движения финансовых ресурсов типичного бизнеса. Прямоугольники и стрелки показывают систему, все части которой взаимосвязаны. Система состоит из трех сегментов, соответствующих трем основным областям принятия решений: инвестициям, основной деятельности и финансированию.

Верхний сегмент показывает три компонента инвестиций: уже существующую инвестиционную базу, дополнение в виде новых инвестиций и изъятие вложений, которые более не считаются необходимыми. Связь инвестиционной деятельности с основной деятельностью заключается в том, что используемые в процессе производства инвестиции (основные средства и оборотные активы) переносят свою стоимость на готовую продукцию и формируют себестоимость продукции (работ, услуг) вместе с другими текущими затратами.

Центральный сегмент показывает взаимодействие в процессе деятельности трех основных элементов: затрат, цен и объемов продаж. Результатом основной деятельности является прибыль (убыток), которая может являться дополнительным источником финансирования (убытки сокращают источники финансирования) инвестиционной базы предприятия.

Нижний сегмент представляет собой две стороны финансовой деятельности бизнеса. С одной стороны необходимо расплачиваться за пользование финансовыми ресурсами предприятия (дивиденды, проценты кредиторам). С другой стороны необходимо обеспечить нужный размер финансирования (собственный капитал, заемный капитал), который, как показывает стрелка слева, поддерживает любые дополнения к инвестиционной базе в верхней части схемы.

Исходя из изложенного выше, можно сказать, что искусство управления заключается в нахождении баланса между основными составляющими бизнеса (инвестиционной, основной и финансовой деятельности).

Рисунок 3. Схема финансовых потоков типичного бизнеса.

При изменении внешних условий, в которых приходится работать предприятию, этот баланс будет изменяться. Например, увеличение темпов инфляции увеличивает стоимость капитала (проценты по кредитам), приводит к увеличению себестоимости продукции (увеличение цен на сырье) и ухудшает инвестиционную деятельность (снижение доли амортизационных отчислений). Отсюда одна из основных задач руководителя - вовремя определить перекос по основным составляющим бизнеса (инвестиционной, основной и финансовой деятельности) и найти способы его устранения.

Проведение анализа

Применяя системный подход, можно выделить следующие основные этапы проведения анализа с помощью модели Дюпон:

1. Общая оценка эффективности управления финансовыми ресурсами предприятия.

2. Оценка эффективности управления основной (текущей) деятельностью.

3. Оценка эффективности управления активами предприятия (инвестиционная деятельность).

4. Оценка эффективности управления финансовой деятельностью.

5. Выработка предложений по дальнейшим работам, которые позволили бы улучшить финансовое состояние предприятия.

Рассмотрим подробнее эти этапы, сопровождая каждый расчетным примером. В качестве исходных данных для примера возьмем баланс и отчет о финансовых результатах условного предприятия "BBC".

Таблица №2

| Баланс ПАО "ВВС" за период с 01.01.15 по 01.10.2016 гг. | ||||||

| АКТИВ | Код | 01.01.15 | 01.04.15 | 01.07.15 | 01.10.15 | 01.01.16 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||

| Нематериальные активы | 33 256 | 33 034 | 33 245 | 32 170 | 33 251 | |

| патенты, лицензии, товарные знаки | ||||||

| организационные расходы | 33 256 | 33 034 | 33 245 | 32 170 | 33 251 | |

| деловая репутация | ||||||

| Основные средства | 7 035 950 | 6 464 674 | 6 452 192 | 6 418 772 | 6 737 752 | |

| земельные участки | ||||||

| здания, оборудование и машины | 7 035 950 | 6 464 674 | 6 452 192 | 6 418 770 | 6 737 752 | |

| Незавершенное строительство | 2 489 353 | 2 430 062 | 2 541 338 | 2 748 041 | 2 515 212 | |

| Доходные вложения в материальные ценности | ||||||

| имущество для передачи в лизинг | ||||||

| имущество, предоставляемое по договору проката |

Продолжение таблицы №2

| Долгосрочные финансовые вложения | 160 921 | 789 880 | 788 352 | 760 617 | 268 403 | |

| инвестиции в дочерние общества | 14 829 | 15 000 | 15 000 | 15 000 | 14 915 | |

| инвестиции в зависимые общества | 98 017 | 98 017 | 98 017 | 98 017 | 98 018 | |

| инвестиции в другие организации | 18 525 | 18 500 | 13 104 | 15 054 | 15 581 | |

| займы, предоставленные организациям на срок более 12 месяцев | ||||||

| прочие долгосрочные финансовые вложения | 29 550 | 658 363 | 662 231 | 632 546 | 139 889 | |

| Прочие внеоборотные активы | ||||||

| ИТОГО по разделу I | 9 719 480 | 9 717 650 | 9 815 127 | 9 959 600 | 9 554 618 | |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||

| Запасы | 503 848 | 473 483 | 473 169 | 527 387 | 481 588 | |

| сырье, материалы | 479 804 | 440 591 | 432 547 | 491 869 | 455 564 | |

| животные на выращивании и откорме | 1 515 | 1 147 | 1 027 | |||

| затраты в незавершенном производстве | 15 129 | 19 131 | 5 606 | 12 061 | 9 210 | |

| готовая продукция и товары для перепродажи | ||||||

| товары, отгруженные | 5 035 | 6 670 | 18 782 | 12 930 | 9 725 | |

| расходы будущих периодов | ||||||

| прочие запасы и затраты | 2 365 | 5 944 | 15 538 | 10 035 | 6 062 | |

| Налог на добавленную стоимость по приобретенным ценностям | 429 028 | 438 443 | 426 001 | 399 105 | 427 512 | |

| Дебиторская задолженность (более 12 месяцев) | ||||||

| покупатели и заказчики | ||||||

| векселя к получению | ||||||

| задолженность дочерних и зависимых обществ | ||||||

| авансы выданные | ||||||

| прочие дебиторы | ||||||

| Краткосрочные финансовые вложения | 110 443 | 73 176 | 82 956 | 62 227 | 95 718 | |

| займы, предоставленные организациям на срок менее12 месяцев | ||||||

| собственные акции, выкупленные у акционеров | ||||||

| прочие краткосрочные финансовые вложения | 110 443 | 73 176 | 82 956 | 62 227 | 95 718 |

Продолжение таблицы №2

| Денежные средства | 14 379 | 23 046 | 134 126 | 133 467 | 40 916 | |

| касса | ||||||

| расчетные счета | 10 603 | 9 394 | 54 041 | 3 915 | 23 938 | |

| валютные счета | ||||||

| прчие денежные средства | 3 512 | 13 415 | 79 890 | 129 398 | 16 751 | |

| Прочие оборотные активы | ||||||

| ИТОГО по разделу II | 6 616 390 | 7 047 593 | 6 710 234 | 6 411 411 | 6 626 858 | |

| БАЛАНС (сумма строк 190+290) | 16 335 870 | 16 765 243 | 16 525 361 | 16 371 011 | 16 181 476 | |

| ПАССИВ | ||||||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||

| Уставный капитал | 754 533 | 754 533 | 754 533 | 765 033 | 765 033 | |

| Добавочный капитал | 7 914 497 | 7 973 240 | 7 973 085 | 8 063 066 | 7 943 737 | |

| Резервный капитал | ||||||

| резервы, образованные в соответствии с законодательством | ||||||

| резервы, образованные в соответствии с учредительными документами | ||||||

| Фонд социальной сферы | 48 259 | 48 259 | 48 250 | 48 250 | 48 255 | |

| Целевые финансирование и поступления | 73 820 | 73 637 | 69 231 | 51 165 | 71 489 | |

| Нераспределенная прибыль прошлых лет | 292 021 | 2 012 862 | 1 351 152 | 1 351 152 | 929 237 | |

| Непокрытый убыток прошлых лет | ||||||

| Нераспределенная прибыль отчетного года | 2 053 644 | 332 803 | 222 440 | 372 687 | 675 880 | |

| Непокрытый убыток отчетного года | ||||||

| ИТОГО по разделу III | 11 136 774 | 11 195 334 | 10 418 691 | 10 651 353 | 10 433 631 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Займы и кредиты | 1 733 | 1 625 | 1 517 | 1 408 | 1 622 | |

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 1 733 | 1 625 | 1 517 | 1 408 | 1 622 | |

| займы, подлежащие погашению более чем через 12 месяцев после отчетной даты | ||||||

| Прочие долгосрочные обязательства |

Продолжение таблицы №2

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Займы и кредиты | 64 806 | 64 806 | 93 365 | 147 809 | 147 809 | |

| кредиты банков, подлежащие погашению в течение 12 месяцев после отчетной даты | 28 559 | 83 003 | 83 003 | |||

| займы, подлежащие погашению в течение 12 месяцев после отчетной даты | 64 806 | 64 806 | 64 806 | 64 806 | 64 806 | |

| Кредиторская задолженность | 5 132 539 | 5 503 472 | 5 889 261 | 5 458 886 | 5 486 859 | |

| поставщики и подрядчики | 875 763 | 939 745 | 813 999 | 830 503 | 844 317 | |

| векселя к уплате | 235 954 | 277 409 | 256 736 | 197 852 | 246 126 | |

| задолженность перед дочерними и зависимыми обществами | ||||||

| задолженность перед персоналом организации | 82 666 | 99 519 | 99 349 | 99 678 | 90 625 | |

| задолженность перед государственными внебюджетными фондами | 498 845 | 474 513 | 466 491 | 441 234 | 482 397 | |

| задолженность перед бюджетом | 388 876 | 505 364 | 497 416 | 486 943 | 439 811 | |

| авансы полученные | 152 797 | 129 251 | 152 368 | 198 669 | 152 583 | |

| прочие кредиторы | 2 897 370 | 3 077 476 | 3 602 882 | 3 203 987 | 3 230 926 | |

| Задолженность участникам (учредителям) по выплате доходов | 122 527 | 111 555 | 111 555 | |||

| Доходы будущих периодов | ||||||

| Резервы предстоящих расходов | ||||||

| Прочие краткосрочные обязательства | ||||||

| ИТОГО по разделу V | 5 197 363 | 5 568 284 | 6 105 153 | 5 718 250 | 5 746 223 | |

| БАЛАНС (сумма строк 490+590+690) | 16 335 870 | 16 765 243 | 16 525 361 | 16 371 011 | 16 181 476 |

Таблица №3

| Отчет о финансовых результатах ПАО "ВВС" за период с 01.01.15 по 01.01.2016 гг. | |||||

| Наименование показателя | Код | 01.04.15 | 01.07.15 | 01.10.15 | 01.01.16 |

| I. Доходы и расходы по обычным видам деятельности | |||||

| Выручка от продажи товаров за минусом налога на добавленную стоимость | 2 264 247 | 3 918 818 | 5 447 625 | 7 052 453 | |

| Себестоимость проданных товаров, продукции | 1 603 718 | 2 884 777 | 3 991 576 | 5 253 518 | |

| Валовая прибыль | 660 529 | 1 034 041 | 1 456 049 | 1 798 935 | |

| Коммерческие расходы | 1 049 | 1 638 | 2 409 | ||

| Управленческие расходы | |||||

| Прибыль от продаж (убыток) | 659 859 | 1 032 992 | 1 454 411 | 1 796 526 | |

| II. Операционные доходы и расходы | |||||

| Проценты к получению | |||||

| Проценты к уплате | |||||

| Доходы от участия в других организациях | |||||

| Прочие операционные доходы | 688 267 | 849 940 | 1 281 059 | 1 786 688 | |

| Прочие операционные расходы | 741 538 | 948 648 | 1 439 775 | 2 004 180 | |

| III. Внереализационные доходы и расходы | |||||

| Внереализационные доходы | 115 801 | 199 830 | 350 107 | 473 941 | |

| Внереализационные расходы | 42 848 | 189 042 | 279 165 | 282 860 | |

| Прибыль (убыток) до налогообложения | 679 631 | 945 235 | 1 366 963 | 1 770 890 | |

| Налог на прибыль и иные аналогичные обязательные платежи | 115 226 | 204 935 | 223 707 | 229 507 | |

| Прибыль (убыток) от обычной деятельности | 564 405 | 740 300 | 1 143 256 | 1 541 383 | |

| IV. Чрезвычайные доходы и расходы | |||||

| Чрезвычайные доходы | |||||

| Чрезвычайные расходы | |||||

| Чистая прибыль (нераспределенная прибыль отчетного года (убыток)) | 564 405 | 740 300 | 1 143 256 | 541 383 |